广发证券:9月非农数据继续偏强

摘要

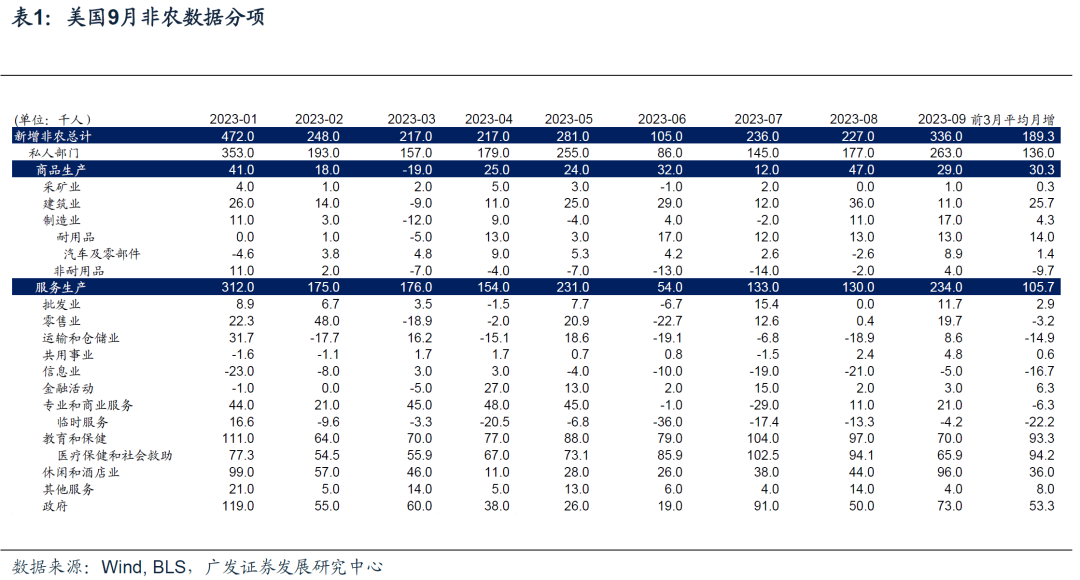

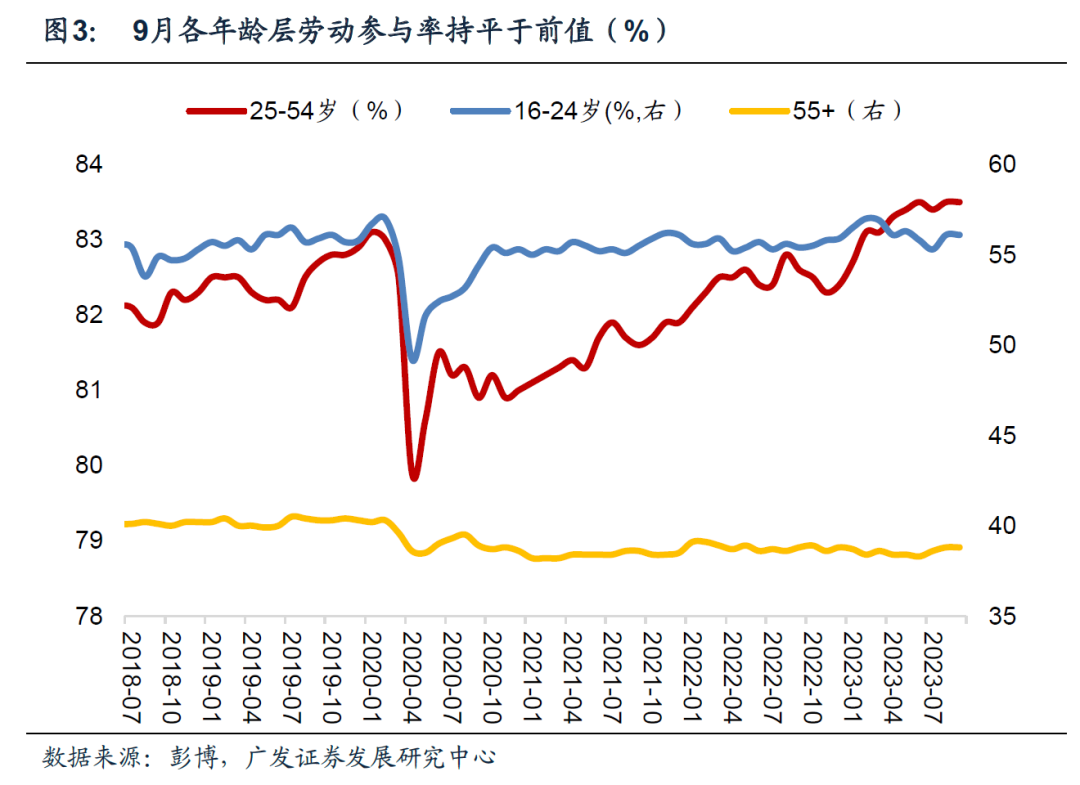

第一,根据美国劳工部10月6日发布的数据,美国2023年9月新增非农33.6万人,高于市场预期的17万人以及前值22.7万人,呈现较强韧性。9月新增非农主要贡献项依旧在供需缺口较大的服务业,包括医疗保健和社会救助、休闲和酒店业等; 但值得注意的是,制造业新增就业持续为正,这与10月2日公布的S&P Global制造业PMI超预期回升至49.8、ISM制造业PMI超预期回升至49可以相互印证,反映加息对利率敏感型行业的作用已有所钝化。此外,7月和8月新增非农共上修11.9万人。在前期报告中我们曾指出,美国制造业周期实际上已经调整了1年半左右的时间,前期可能已至经验底部区域。由于财政扩张平滑了下行斜率,这一点是很容易被忽视的。

第二,同期公布的9月住户调查数据(household survey)大体保持稳定。失业率(U3)持平于前值的3.8%,略高于市场预期的3.7%,其中,就业人数上升8.6万人,总体劳动力人数上升9万人;由于因经济原因而选择兼职的人数回落15.6万人,U6失业率下行0.1个百分点至7%。从失业原因看,被动失业人数(job losers)下降5.6万人,主动失业人数(job leavers)下降0.4万人,主动和被动失业人数比率从8月低点27%回升至28%。

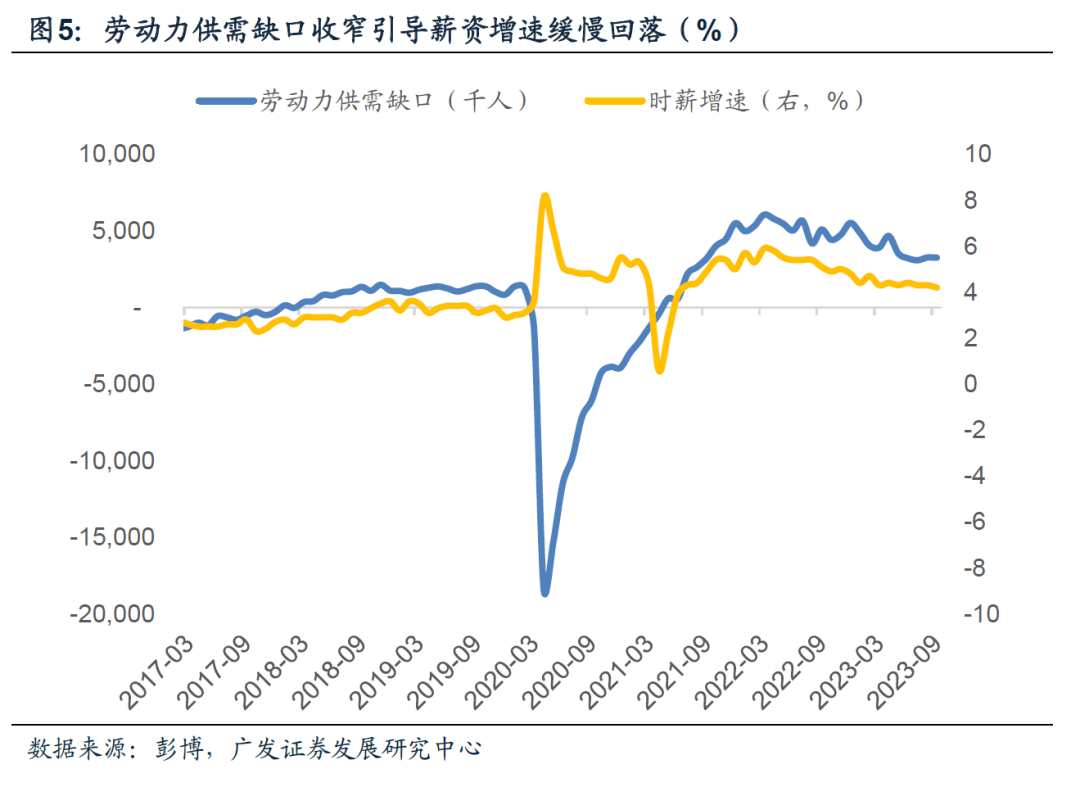

第三,美国薪资增速有所放缓,显示就业市场和工资通胀在继续松动。9月时薪环比增0.2%,持平于前值的0.2%,略低于市场预期的0.3%;非农时薪同比增4.2%,略低于前值和市场预期的4.3%;趋势来看,时薪3个月年化增速从4.4%回落至3.4%,与上半年年化增速持平。9月平均周度工作时长保持在34.4小时,近6个月以来,周度工作时长徘徊在33.3-33.4小时之间。向前看,就业市场保持韧性中降温,薪资增速大方向依然是下行,只不过节奏偏慢,我们预计3季度薪资同比增速可能在4.3%左右,较二季度4.5%小幅下行。

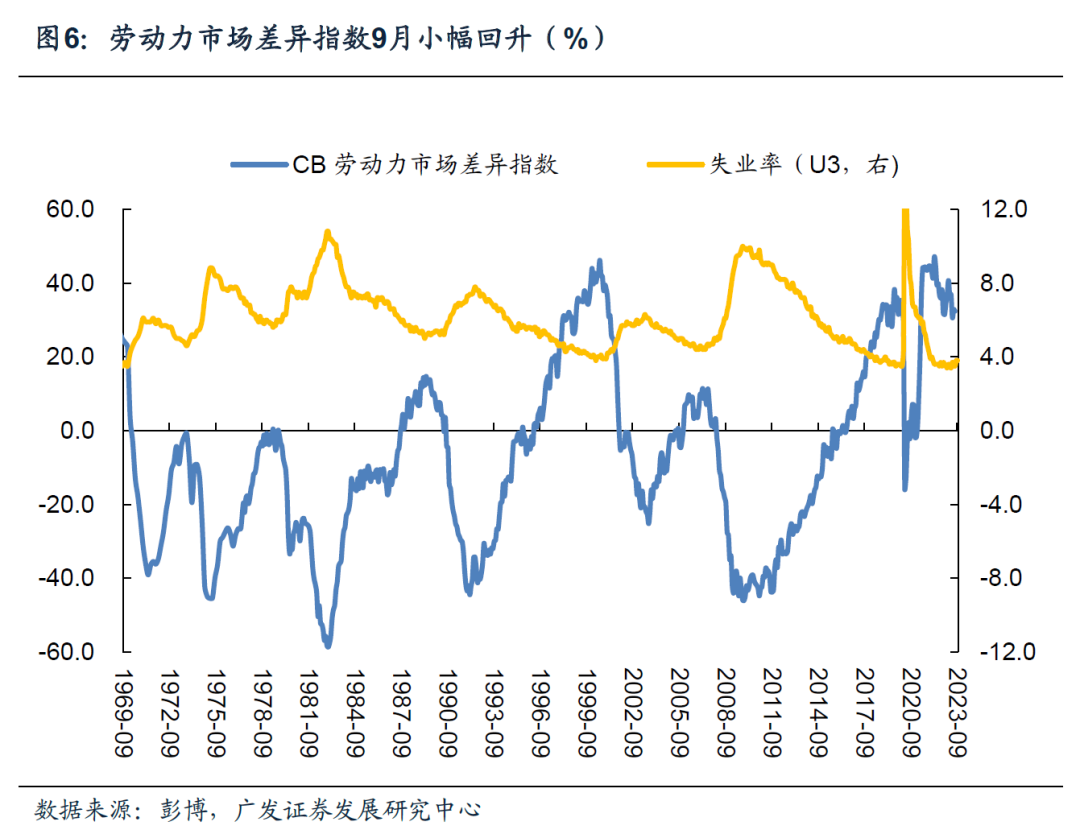

第四,9月新增非农超预期上行,其他就业数据如劳动力市场差异指数、挑战者裁员、初请失业金、JOLTS数据均反映就业市场韧性,这一点是同期经济情况的映射;就业决定薪资和支出,所以它也会对下一阶段经济形成支撑;同时,就业供需缺口持续弥合,叠加薪资增速总体维持下行态势,将继续减缓通胀的压力。基准情形下,我们维持美联储可能在11月继续暂停加息、并在较长时间里维持高政策利率的判断。下一个关键数据节点是10月12日将公布的9月CPI数据。

第五,资产的反应逻辑相对纠结,美债收益率中枢继续抬高,但美股收涨。整体来看,新增非农小幅提升11月加息预期,数据公布后,Fed Watch数据显示11月美联储暂停加息以及加息25bp的概率分别是72.9%和27.1%,前值分别为79.9%和20.1%;12月不加息和加息25bp的概率分别为57.6%和36.7%,前值分别为66.9%和29.8%。从市场反应来看,非农数据出来后10年期美债收益率一度升至4.87%,后续市场消化数据后升幅有所收窄,最终落于4.80%;美元指数小幅回落至106.11。强势的非农映射经济基本面良好,同日美国汽车工人联合会(UAW)推迟进一步罢工,叠加三季度企业盈利修正动量指数上行提振市场信心,三大股指均涨。

正文

根据美国劳工部10月6日发布的数据,美国2023年9月新增非农33.6万人,高于市场预期的17万人以及前值22.7万人,呈现较强韧性。9月新增非农主要贡献项依旧在供需缺口较大的服务业,包括医疗保健和社会救助、休闲和酒店业等; 但值得注意的是,制造业新增就业持续为正,这与10月2日公布的S&P Global制造业PMI超预期回升至49.8、ISM制造业PMI超预期回升至49可以相互印证,反映加息对利率敏感型行业的作用已有所钝化。此外,7月和8月新增非农共上修11.9万人。在前期报告中我们曾指出,美国制造业周期实际上已经调整了1年半左右的时间,前期可能已至经验底部区域。由于财政扩张平滑了下行斜率,这一点是很容易被忽视的。

2023年9月新增非农33.6万人,高于市场预期的17万人以及前值22.7万人,且较前3个月月均新增的18.9万人显著回升。2023年7月数据由增15.7万人上修至23.6万人,2023年8月数据由增18.7万人上修至22.7万人,7月和8月总共上修11.9万人。

9月新增非农中,服务生产新增23.4万人,前值增13万人;商品生产新增2.9万人,前值增4.7万人。其中,医疗保健和社会救助、休闲和酒店业、政府、建筑业、制造业分别新增6.6万人(前3月平均月增9.4万人)、9.6万人(前3月平均月增3.6万人)、7.3万人(前3月平均月增5.3万人)、1.1万人(前3月平均月增2.6万人)、1.7万人(前3月平均月增0.4万人)。其中,医疗保健整体就业人数仍未回到疫情前水平。现阶段,我们预计医疗保健行业就业供需缺口为110.6万人,为历史新高:向前看,随着美国人口老龄化的推进,预计医疗保健就业的需求将维持较强增长;休闲和酒店业供需缺口大约为405万人,较高点有所回落但弥合节奏缓慢,服务业消费偏强是主要背景。从就业广度来看,9月新增就业广度较上月小幅上升,9月有64.2%的行业实现正增长(8月为62.2%)。

此外,制造业新增就业持续为正,10/2日公布的S&P Global制造业PMI超预期回升至49.8、ISM制造业PMI超预期回升至49可以相互印证,均反映加息对利率敏感型行业的作用有所钝化。建筑新增就业亦连续第六个月为正,向前看,新房景气度以及美国高端制造业建筑投资偏强可能持续带动建筑业就业回暖,参见7月4日外发报告《挑战软着陆:2023年中期海外环境展望》。

负面线索来看,9月临时工就业小幅下滑,减0.4万人(前3月平均月减2.2万人)。历史来看,临时工就业人数下行对经济有领先意义,即经济走弱前夕,裁员一般从临时工开始,但我们倾向于认为,现阶段临时工就业人数回落属于常态化的过程,并不是经济衰退的前兆。一方面,现阶段临时工总体工作人数为294万人,仍然高于疫情前水平,另一方面,近几个月临时工人数减少斜率明显放缓。

在前期报告《从与2016年的比较看当前宏观面位置》中,我们指出:2020年全球疫情暴发,经济受到外生冲击。欧美财政救助叠加货币扩张,带来PMI一轮回升,至2021年初触顶,然后随着去库存周期和货币政策收紧逐步回落。美国制造业PMI、欧元区制造业PMI高点分别为64.7、63.4,至2023年7月则分别回落至46.4、42.7。本轮是全球疫情带来海外财政货币扩张,财政货币政策退出带来欧美PMI下行,大约1年半左右时间,至2023年年中至经验低位区域。

同期公布的9月住户调查数据(household survey)大体保持稳定。失业率(U3)持平于前值的3.8%,略高于市场预期的3.7%,其中,就业人数上升8.6万人,总体劳动力人数上升9万人;由于因经济原因而选择兼职的人数回落15.6万人,U6失业率下行0.1个百分点至7%。从失业原因看,被动失业人数(job losers)下降5.6万人,主动失业人数(job leavers)下降0.4万人,主动和被动失业人数比率从8月低点27%回升至28%。

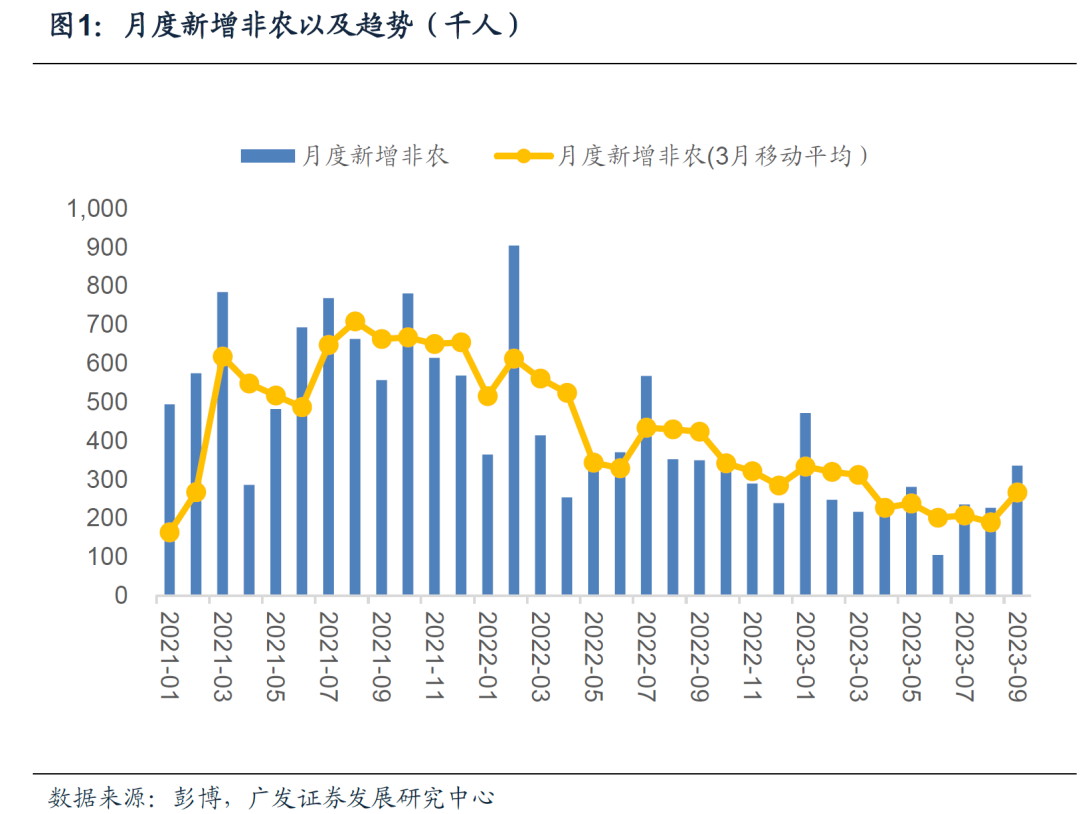

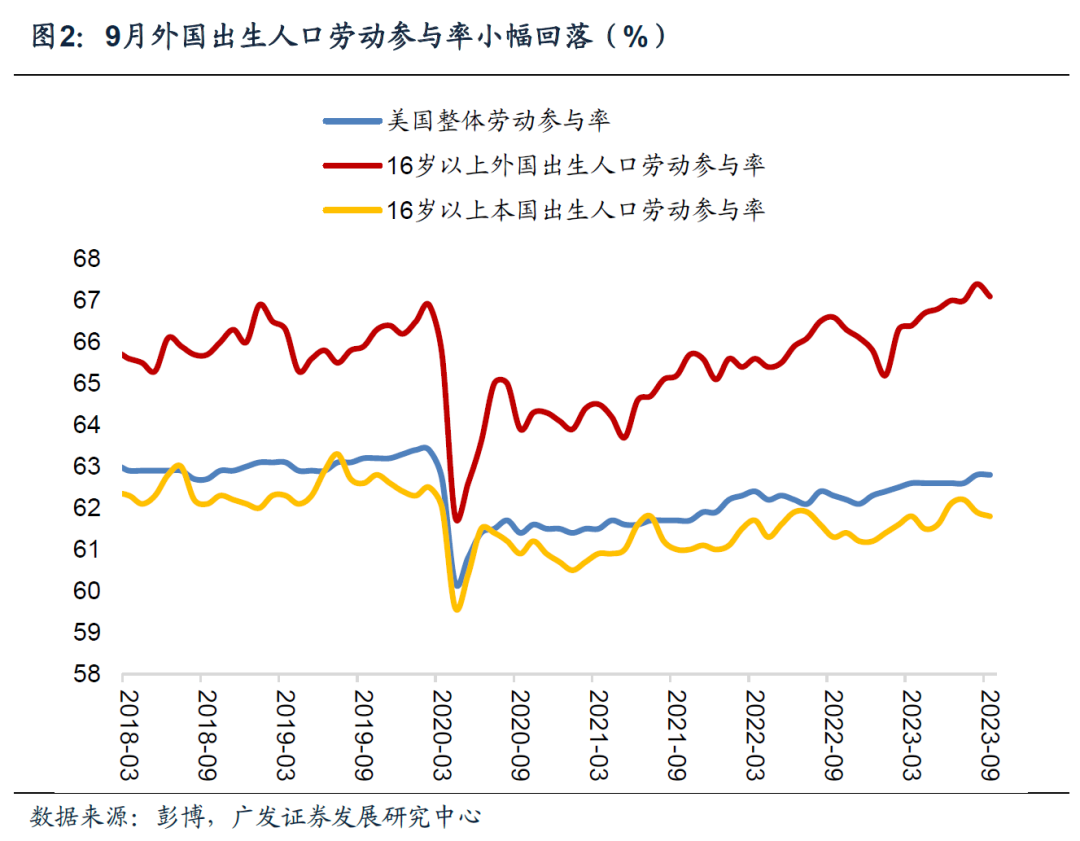

9月失业率保持在3.8%,市场预期3.7%。其中,就业人口上升8.6万人,总体劳动力人口上升9万人。劳动参与率保持在62.8%,各年龄段劳动参与率均与上月持平。

从失业原因来看,被动失业人数(job losers)下降5.6万人,主动失业人数(job leavers)下降0.4万人,主动和被动失业人数比率从8月低点27%回升至28%,指向就业市场保持韧性。

U6失业率下行0.1个百分点至7%,由于因经济原因而选择兼职的人数回落15.6万人。U6失业率的计算方式为U6=(失业总人数+因经济原因而选择兼职人数+边际劳动力人口[3])/(劳动力总人数+边际劳动力人口)。9月因经济原因而选择兼职人数回落15.6万人,边际劳动力人口回落4.8万人。

9月劳动参与率超预期上行至62.8%,预期62.6%。其中,16-24岁、25-54岁、55岁+人群劳动参与率分别保持在56.1%、 83.5%、38.8%。

美国薪资增速有所放缓,显示就业市场和工资通胀在继续松动。9月时薪环比增0.2%,持平于前值的0.2%,略低于市场预期的0.3%;非农时薪同比增4.2%,略低于前值和市场预期的4.3%;趋势来看,3个月滚动时薪年化增速从4.4%回落至3.4%,与上半年年化增速持平,与上半年年化增速持平。9月平均周度工作时长保持在34.4小时,近6个月以来,周度工作时长徘徊在33.3-33.4小时之间。向前看,就业市场保持韧性中降温,薪资增速大方向依然是下行,只不过节奏偏慢,我们预计3季度薪资同比增速可能在4.3%左右,较二季度4.5%小幅下行。

美国薪资增速超预期走弱。9月时薪环比增0.2%,持平于前值的0.2%,略低于市场预期的0.3%;非农时薪同比增4.2%,低于前值和市场预期的4.3%;3个月滚动时薪年化增速从4.4%回落至3.4%,与上半年年化增速持平,与上半年年化增速持平。其中,商品生产(goods producing)环比升0.32%,前值升0.20%;服务业(private service providing)薪资环比增0.18%,前值增0.26%。总体来说,金融业(环比增0.4%)、贸易运输(环比增0.4%)、非耐用品制造(环比升0.4%)、教育和医疗服务(环比增0.15%)为薪资增速的主要贡献项;信息业(环比-0.15%)、休闲酒店业(环比为0%)为主要拖累项。

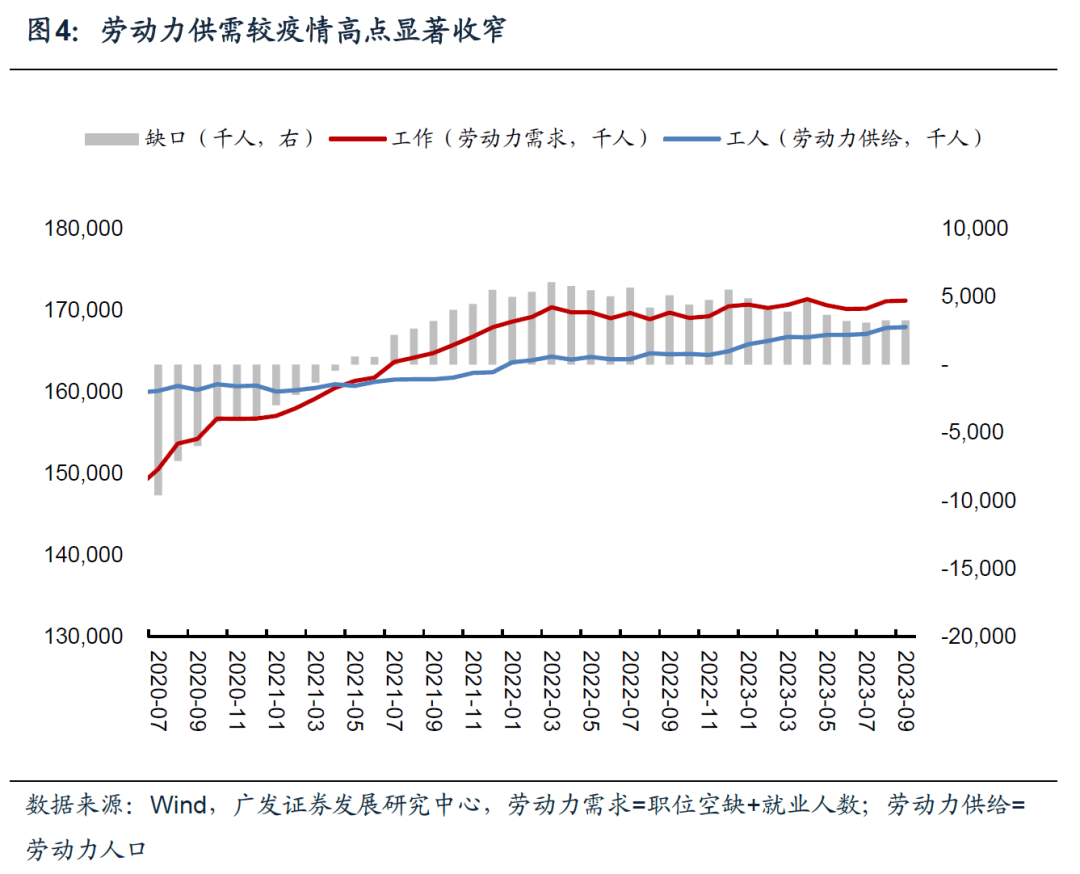

向前看,就业市场保持韧性中降温,薪资增速大方向依然是下行,只不过节奏偏慢,我们预计3季度薪资同比增速可能在4.3%左右,较二季度4.5%小幅回落。一方面,就业供需缺口持续弥合,9月劳动力供给和需求缺口已从年初的486.9万人回落到325万人,职位空缺和失业人数比率从1.86倍回落到1.51倍。此外,9月ISM服务业雇佣指数从54.7回落至53.4,显示服务业就业需求虽仍处于扩张区间,但其动能在减弱。另一方面,劳动力供给在抬升,美国移民人数以及移民就业人数已经恢复至疫情前趋势增长,有利于就业供需缺口进一步弥合。

9月新增非农超预期上行,其他就业数据如劳动力市场差异指数、挑战者裁员、初请失业金、JOLTS数据均反映就业市场韧性,这一点是同期经济情况的映射;就业决定薪资和支出,所以它也会对下一阶段经济形成支撑;同时,就业供需缺口持续弥合,叠加薪资增速总体维持下行态势,将继续减缓通胀的压力。基准情形下,我们维持美联储可能在11月继续暂停加息、并在较长时间里维持高政策利率的判断。下一个关键数据节点是10月12日将公布的9月CPI数据。

一方面,9月新增非农以及其他就业高频数据显示劳动力市场韧性犹存。一是9月Conference Board劳动力市场差异指数——认为工作充足的受访者百分比与认为工作很难找受访者百分比之差——小幅回升0.6个百分点至27.3%,虽然仍处于相对低位但反映就业市场降温并非线性。二是9月挑战者裁员数量从7.5万人回落至4.7万人,为今年以来最低水平;三是9月初请失业金和续请失业金人数继续回落,9月初请失业金月均人数降至3月以来最低水平;四是JOLTS报告显示劳动力需求小幅反弹,从7月的892万人上升至961万人,为5月以来首次反弹;裁员率保持在1.1%低位。

另一方面,9月薪资增速进一步回落有利于紧缩政策缓和。鲍威尔在9月议息会议后的新闻发布会中也确认了就业市场降温的状态(“it’s gradually colling, that’s a good prescription for getting where we want to get”)。向前看,就业供需缺口逐步收窄,菲利普斯曲线正常化也意味着薪资增速大方向依然是下行,但节奏可能偏慢。下一个关键数据节点是10月12日将公布的9月CPI数据。

资产的反应逻辑相对纠结,美债收益率中枢继续抬高,但美股收涨。整体来看,新增非农小幅提升11月加息预期,数据公布后,Fed Watch数据显示11月美联储暂停加息以及加息25bp的概率分别是72.9%和27.1%,前值分别为79.9%和20.1%;12月不加息和加息25bp的概率分别为57.6%和36.7%,前值分别为66.9%和29.8%。从市场反应来看,非农数据出来后10年期美债收益率一度升至4.87%,后续市场消化数据后升幅有所收窄,最终落于4.80%;美元指数小幅回落至106.11。强势的非农映射经济基本面良好,同日美国汽车工人联合会(UAW)推迟进一步罢工,叠加三季度企业盈利修正动量指数上行[4]提振市场信心,三大股指均涨。

非农数据公布当天后,10年期美债收益率上升9bp至4.80%;美元指数从106.33回落至106.11。Fed Watch数据显示11月美联储暂停加息以及加息25bp的概率分别是72.9%和27.1%,前值分别为79.9%和20.1%;12月不加息和加息25bp的概率分别为57.6%和36.7%,前值分别为66.9%和29.8%。三大股指均涨,S&P500指数涨1.18%,纳斯达克指数涨1.6%,道琼斯工业指数涨0.87%

核心假设风险:美国经济因美联储快速收紧流动性而陷入深度衰退,导致美联储超预期降息或者提前结束缩表;美国债务上限问题升级,导致美债收益率暴跌;俄乌局势升级,引发全球通胀再度升温;欧美银行储蓄转移加速导致信贷收缩幅度超预期。

本文编选自“ 郭磊宏观茶座”,智通财经编辑:马火敏。

扫码下载智通APP

扫码下载智通APP