华西证券:TerrafameQ3恢复正向运营业绩 电池化学品产量在全年保持强劲

Terrafame2023Q3概况:

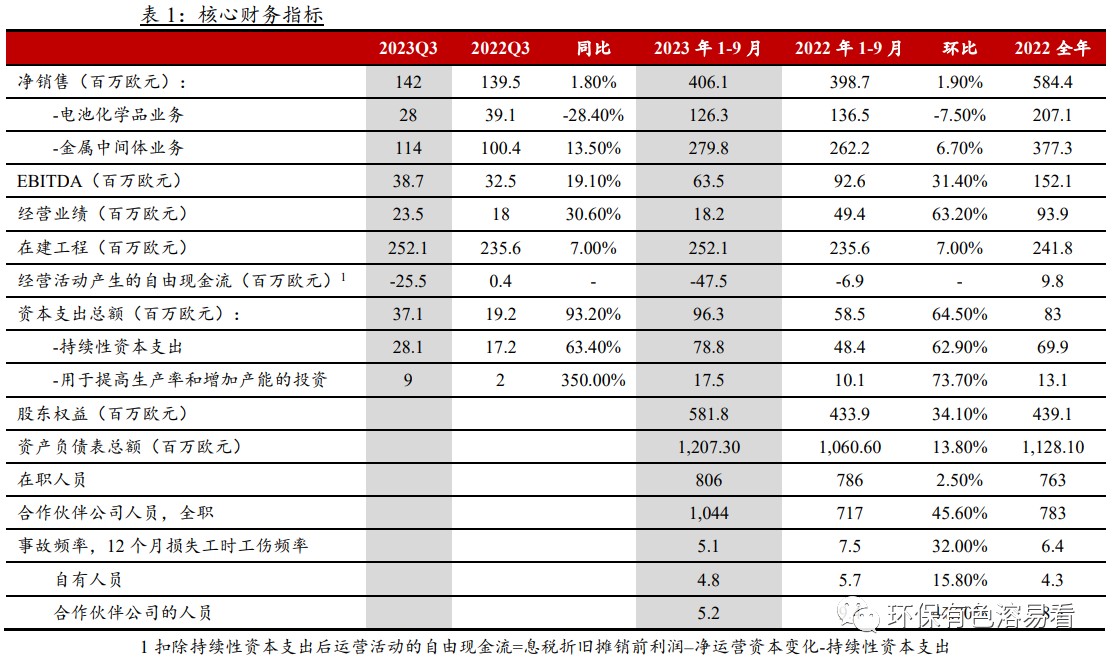

电池化学品业务的净销售额降至2800万欧元,约占公司总净销售额的20%。下降的原因是硫酸镍的市场价格下降。电池化学品工厂停产至八月初,导致产量和净销售额下降。

金属中间体业务的净销售额共计1.14亿欧元。净销售额因产量增加而增长,但镍和锌的市场价格下降对净销售额产生了负面影响。

净销售总额为1.42亿欧元,同比增长1.8%。

息税折旧摊销前利润(EBITDA)增至3870万欧元,占净销售额的27.3%。

经营业绩为2350万欧元。

经营活动产生的自由现金流为-2550万欧元。

2023前三季度概况:

电池化学品业务的净销售额降至1.263亿欧元,约占公司总净销售额的31%。

金属中间体业务的净销售额共计2.798亿欧元。

净销售总额为4.061亿欧元,同比增长1.9%。

息税折旧摊销前利润(EBITDA)下降至6350万欧元,占净销售额的15.6%。

经营业绩为1820万欧元。

经营活动产生的自由现金流为-4750万欧元。

工业基地的总事故频率为5.1。

Terrafame首席执行官JoniLukkaroinen:Terrafame 继上一季度下滑后,于 2023 年第三季度恢复正向运营业绩。中国电动汽车市场重回增长轨道,我们的电池化学品工厂在停产两个多月后于8月份重新开始生产。我们的基本产量在全年持续保持强劲,并略高于上年同期的历史最高水平。

今年年初中国电动汽车市场的下滑以及随之而来的整个供应链的去库存化,也降低了电池化学品的需求和价格。2023Q3,硫酸镍的中国现货价格继续下降,明显低于2022Q3。镍和锌的价格(LME)也低于同期水平。价格对冲在一定程度上减轻了价格下跌对我们净销售额的影响。

在金属中间体业务强劲销量的支撑下,Terrafame Q3净销售额增长1.8%,达到1.42亿欧元。电池化学品工厂停产至八月初以及市场价格下降对净销售额产生了负面影响。不过,与2023Q2相比,我们的净销售额增长了55%。息税折旧摊销前利润(EBITDA)同比增长19%,达到3,870万欧元。

今年8月,我们做出了一项重大决定,投资2亿多欧元新建一个二级浸出区,预计2026年投入使用。新的二级浸出区需要在旧的浸出区装满之前准备就绪。

到2024年夏季开始铀回收的准备工作已按计划进行。我们已经完成了招聘工作,并将在今年Q4开始培训。

截至9月底,12个月的滚动损失工时工伤频率为5.1(7.5)。长期趋势持续向好,但我们需要更加专注,以确保扭转近几个月的疲软发展态势。自公司成立以来,持续发展安全文化一直是我们的主要优先事项之一。

作为一家负责任的电池材料生产商,我们将继续坚定不移地实施我们的战略,旨在降低运输过程中的碳足迹。我们致力于在下一个十年末实现公司运营的碳中和。

目前,全球电动汽车的生产主要集中在中国。然而,我们可以看到,未来几年欧洲的正极材料(pCAM/CAM)、电池和电动汽车的产量将大幅增加,欧洲将成为Terrafame的主要市场区域。

市场环境

电动汽车和电池市场

根据Rho Motion的《2023Q3电动汽车和电池市场季度展望》报告,2023年1-8月全球共售出约820万辆电动乘用车和轻型商用车,同比增长约39%。

2023年1-8月,中国的电动乘用车和轻型商用车销量约为460万辆,约占其全球销量的57%。与2022年1-8月相比,中国电动汽车销量增长了约33%。2023Q2环比Q1增长了38%。2023Q1销量比2022Q4下降了32%。

电动汽车在美国和加拿大的销售尤为强劲,2023年1-8月,美国和加拿大的电动乘用车和轻型商用车总销量增长了65%。在欧洲,这些汽车类别的销量同比增长了30%。电动汽车电池电芯和正极材料生产商已宣布对超级工厂进行多项投资,以加强北美和欧洲电池市场的发展。

据Rho Motion预测,2023年全球电动汽车销量将继续增长。销量预计将增长32%,达到1380万辆。2022年,电动汽车的总销量为1050万辆。

2023年8月,包括所有汽车类别在内,销售加权平均电池组容量为52.0千瓦时。

电动汽车电池市场明显分为高镍含量的NCM电池和LFP电池。高镍含量的NCM811电池的市场份额从2022年8月的19%增至2023年8月的22%。LFP电池的市场份额在2023年8月为42%(2022年8月为38%)。

就销售台数而言,2023年1月至8月,NCM电池的总销售量比2022年同期增长了约33%,达到430万台(2022年为320万台)。就GWh而言,NCM电池的销售量增加了36%,达到36.7 GWh(2022年8月为26.9 GWh)。NCM811电池的份额增加了65%,达到13.7 GWh(8.3 GWh)。LFP电池的份额增加了62%,达到26.6 GWh(16.4 GWh)。

镍市场

2023年1-9月伦敦金属交易所(LME)的镍价明显低于2022年同期。

2023年1-9月镍的平均市场价格为22,895(25,684)美元/吨,比2022年同期低约12%。2023Q3镍的平均市场价格为20,344(22,063)美元/吨,比2022年同期低约8%。与2023Q2相比,镍的平均市场价格下降了约9%。

硫酸镍中国现货价格大幅下降。2023年1-9月平均现货价格为19780美元/吨,比2022年同期下降约27%。2023Q3硫酸镍现货平均价格为17749美元/吨,比上年同期低约18%,环比Q2低约8%。自2022年以来,硫酸镍中国现货价格一直未与LME价格完全挂钩。

截至2023年9月底,伦敦金属交易所(LME)和上海期货交易所(SHFE)的镍库存合计为49,674吨,比2022年同期(55,080吨)减少约10%。然而,从2021Q2开始的镍库存强劲下降趋势在2023Q3出现了逆转,2023Q3末的库存量比2023Q2末(41,641吨)高出约19%。2023年9月底的库存量相当于0.8(1.2)周的需求量。

净销售额和财务业绩

2023Q3

2023Q3的净销售额为1.42亿欧元(1.395亿),同比增长1.8%。电池化学品业务的净销售额为2,800万欧元(3,910万),约占公司总净销售额的20%(28%)。销售额下降的原因是硫酸镍的市场价格下跌。

金属中间体业务的净销售额共计1.14亿欧元(1.004亿)。由于产量增加,净销售额有所增长,而镍和锌的市场价格下降则对净销售额产生了负面影响。价格对冲减轻了销售价格下降对净销售额的影响。

息税折旧摊销前利润(EBITDA)为3,870万欧元(3,250万),占净销售额的27.3%(23.2%)。经营成果为2350万欧元(1800万)。息税折旧摊销前利润(EBITDA)和经营业绩的增长得益于金属中间体业务产量的提高和材料价格的降低。

经营活动产生的自由现金流为-2550万欧元(40万)。现金流减少的主要原因是投资比去年同期有所增加,以及运营资本发生了变化。电池化学品工厂的停产减少了电池化学品业务的产量和净销售额。

2023年前三季度

2023年1-9月份的净销售额为4.061亿欧元(3.987亿),同比增长1.9%。电池化学品业务的净销售额为1.263亿欧元(1.365亿),约占公司总净销售额的31%(34%)。电池化学品业务的净销售额在Q1发展良好,但硫酸镍的市场价格下降导致净销售额与去年同期相比有所下降。金属中间体业务的净销售额为2.798亿欧元(2.622亿)。

息税折旧摊销前利润为6350万欧元(9260万),占净销售额的15.6%(23.2%)。经营成果为1820万欧元(4940万)。息税折旧摊销前利润(EBITDA)和经营业绩下降的主要原因是镍和锌价格下降所致。

经营活动产生的自由现金流为-4750(-690)万欧元。减少的主要原因是与比较期相比投资增加。

股份和股东

Terrafame拥有一个系列的股票。截至2023年9月底,公司拥有5197154股股份(4993498)。其股本为200万欧元(200万),股东权益为5.818亿欧元(4.339亿)。

2023年6月30日,Terrafame的主要股东,由Trafigura和Sampoplc管理的Galena基金行使了其选择权,认购了总额为3260万欧元的Terrafame股份。

2023年9月29日,Sampo将其所持股份出售给Mandatum控股有限公司。

截至2023年9月底,Finnish Minerals Group(FMG)(芬兰国家特别指定公司)拥有Terrafame 64.4%(66.9)的股份,Trafigura Galena Funds拥有32.9%(31.0%)的股份,Mandatum拥有2.7%(2.1)的股份。

如果Trafigura和Mandatum行使其所有选择权,Finnish Minerals Group的持股比例将来可能会降至不低于50.1%。在这种情况下,Trafigura的持股比例约为45.0%,Mandatum的持股比例约为5.0%。

人员与合作伙伴

Terrafame的工业基地约有1500名员工。截至2023年9月底,Terrafame共有806(786)名员工。

在审查期间,承包商和分包商平均雇用1,044人(717人)在工业基地工作(全职员工)。人员数量增加的主要原因是第二季度实施了定期停产维护。

近期展望

基本金属和电池化学品的价格发展具有很大的不确定性。

电动汽车的全球销量预计将继续增长。

将继续按照持续改进(卓越运营)的原则提高运营效率和工作安全。

Terrafame正在为2024年夏季开始铀回收做准备。人员入职和培训工作已于10月份开始。

本文转载自“环保有色溶易看”微信公众号,分析师:晏溶;智通财经编辑:黄晓冬。

扫码下载智通APP

扫码下载智通APP