美国劳动力市场“不着陆”

本文重点研究了离职数、职位空缺数、新工作发布转化周期。从历史数据来看,新发布工作月环比对非农离职人数月环比还存在约一个月的领先效应。而职位空缺数月环比与新工作发布月环比则通常表现为同步,我们选择计算新工作发布月环比对非农职位空缺数月环比比值作为劳动力市场匹配度指标,从近期的数据变化来看,劳动力市场近期供需匹配度回升,本次非农就业报告也有所体现,供需同时回升且供需缺口有所收敛,但需求依旧相当旺盛。

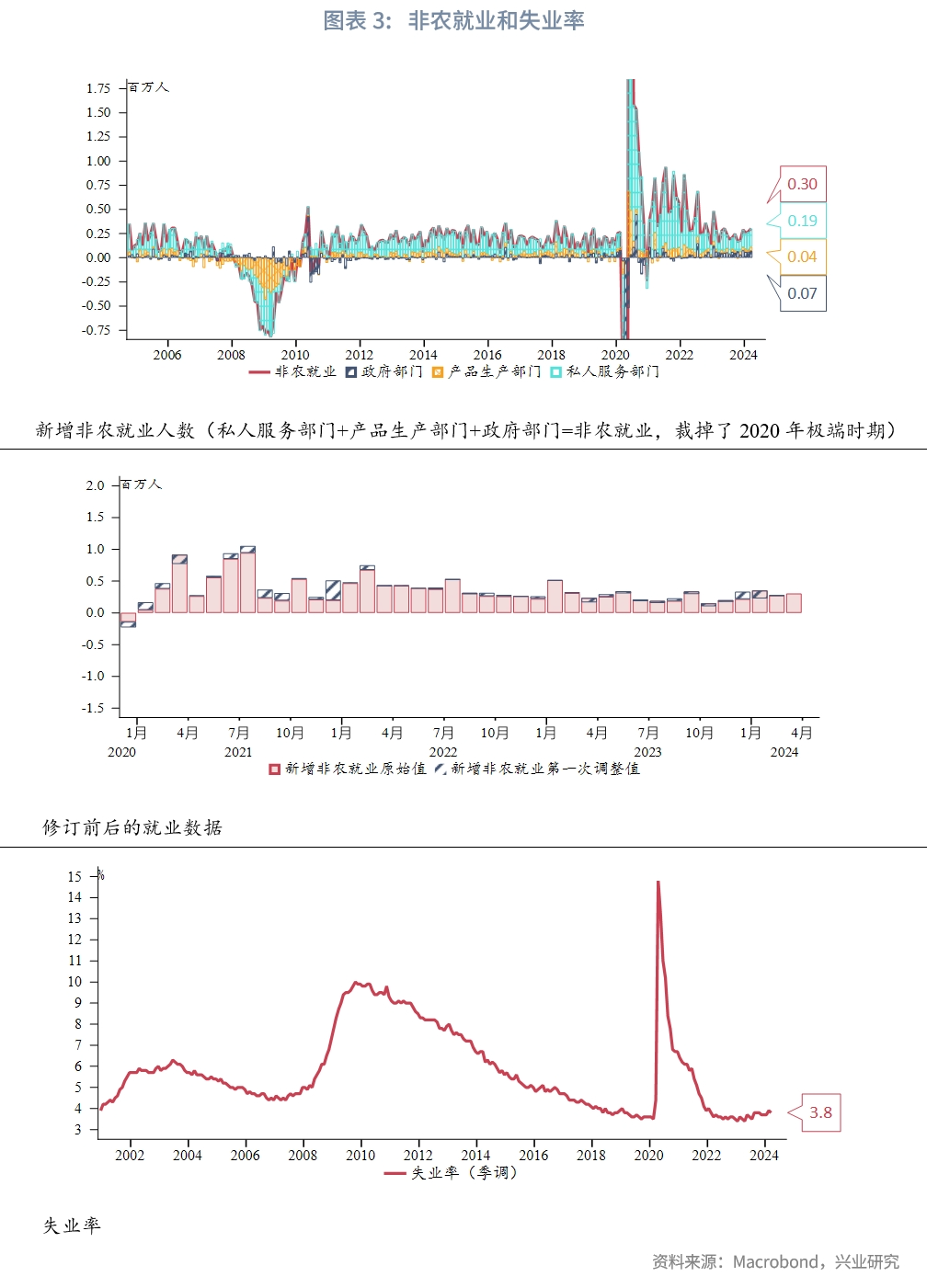

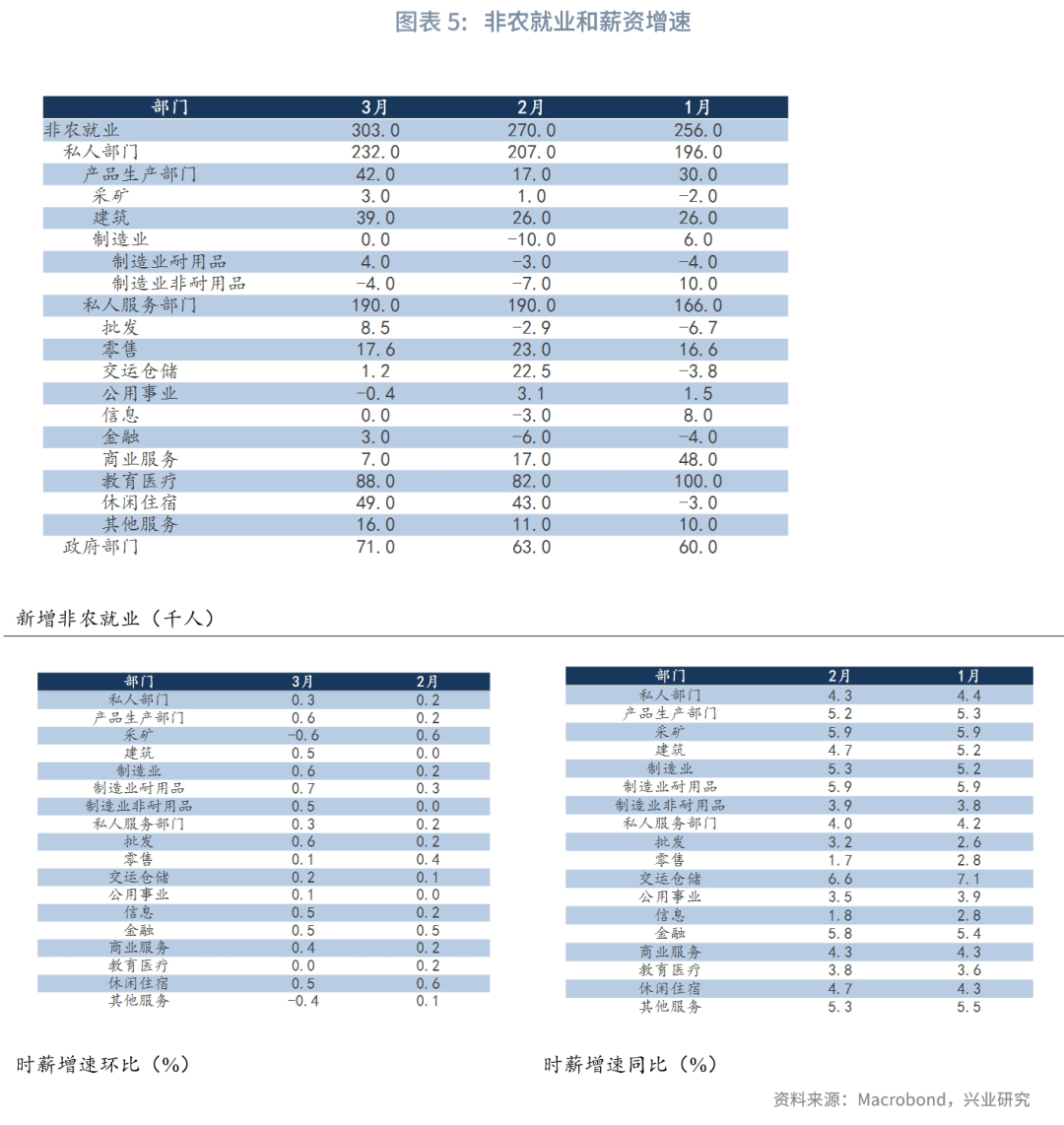

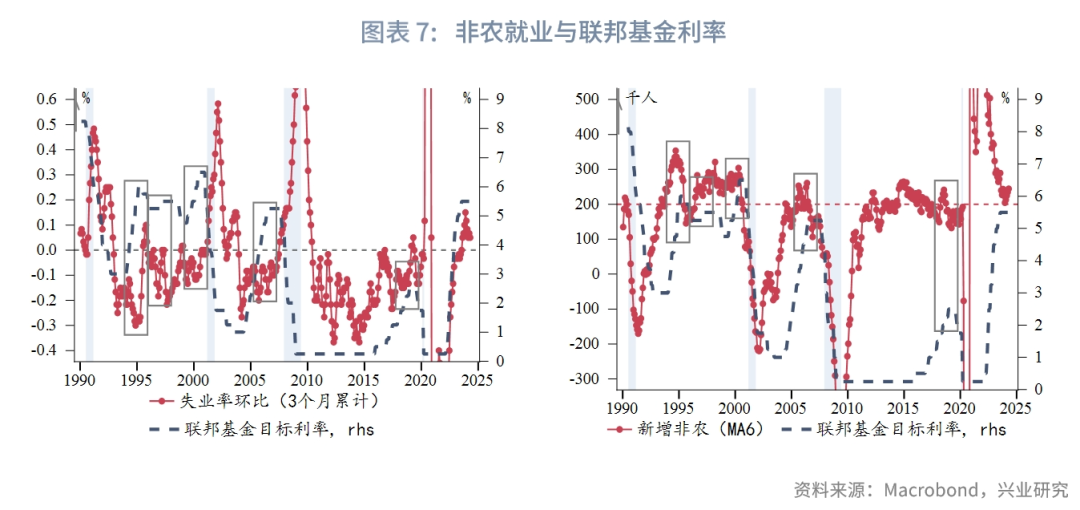

3月新增非农就业30.3万人,远超市场预期的20万人,前值从27.5万下修至27万人。失业率3.8%,低于前值与市场预期的3.9%。时薪增速环比0.3%,与市场预期持平,高于前值的0.2%;同比增速4.1%,与预期持平,低于前值的4.3%。劳动参与率62.7%,高于市场预期与前值的62.5%。3月新增非农就业大超预期,失业率低于预期,时薪增速高于前值,劳动力市场供应回升,但需求依旧火热,韧性超出市场预期。结合非农就业与联邦基金利率的关系,当前3个月滚动的累计失业率变化再度回落,6个月平均的新增非农就业人数稳定到20万以上,劳动力市场维持韧性,虽未完全脱离危险区域,但有温和改善迹象,虽然此前鲍威尔强调年内降息,但此次强势的非农就业报告会使大幅降息的必要性继续缩减。此外,关注是否有更多美联储官员加入推迟降息或缩减年内降息幅度的行列。

专栏:就业转化周期

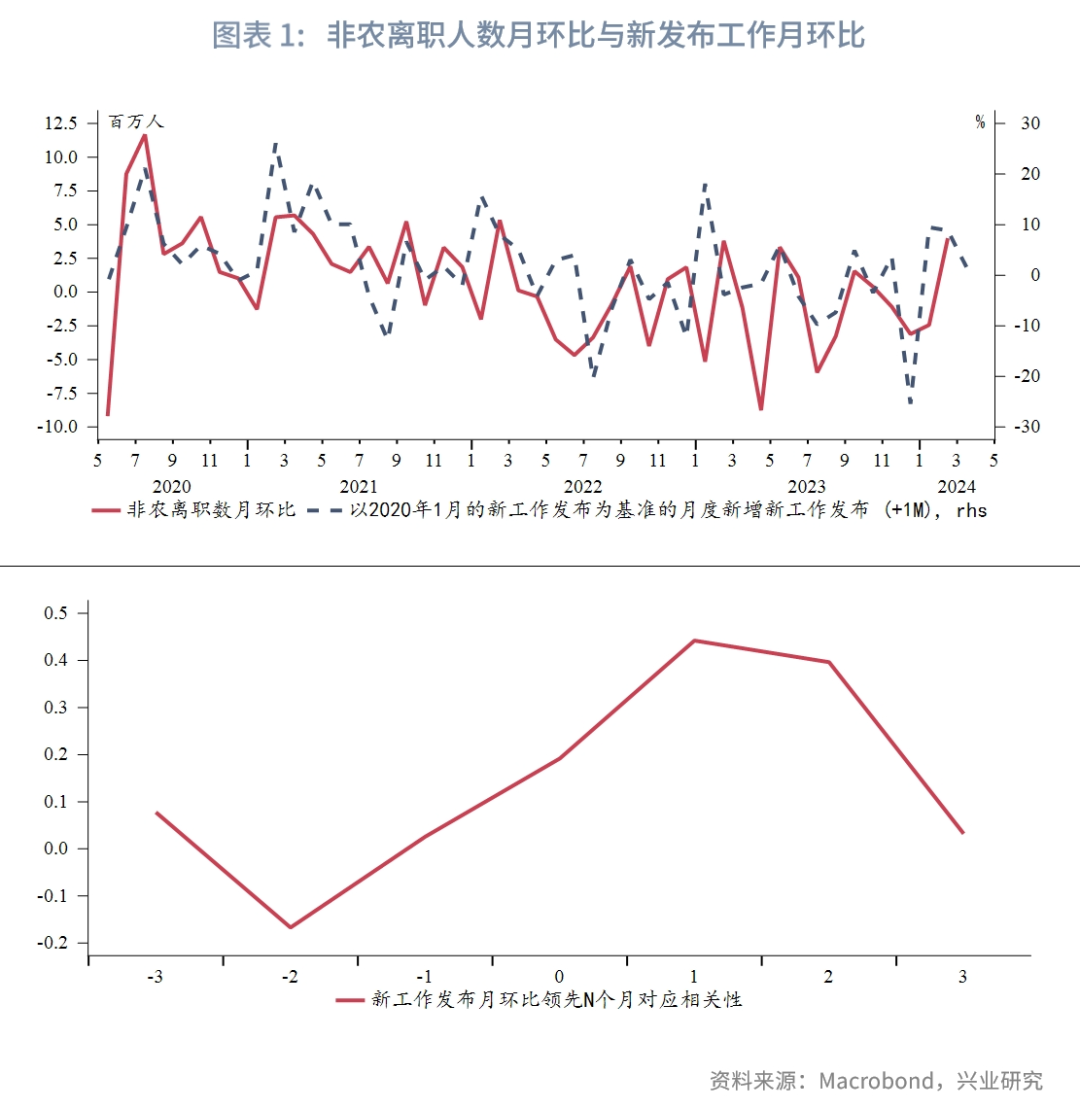

我们尝试通过JOLTS报告中的离职、职位空缺和Indeed新工作发布数(相比于2020年1月的新工作发布比值)分析美国就业转化周期非农离职人数月环比与新发布工作数月环比之间通常处于明显的正相关,同时新发布工作月环比对非农离职人数月环比还存在约一个月的领先效应。这可能说明企业发布新工作岗位到就业者为新岗位决定离职之间,通常有一个月左右的时滞,这一个月可能包括了员工的观望期以及提前告知期。因此新工作发布增加可能会在一段时间后才导致离职数的增加。而员工的离职可能也会快速的转化为新工作发布,所以在部分时期,两者的同步正相关性也会很强。

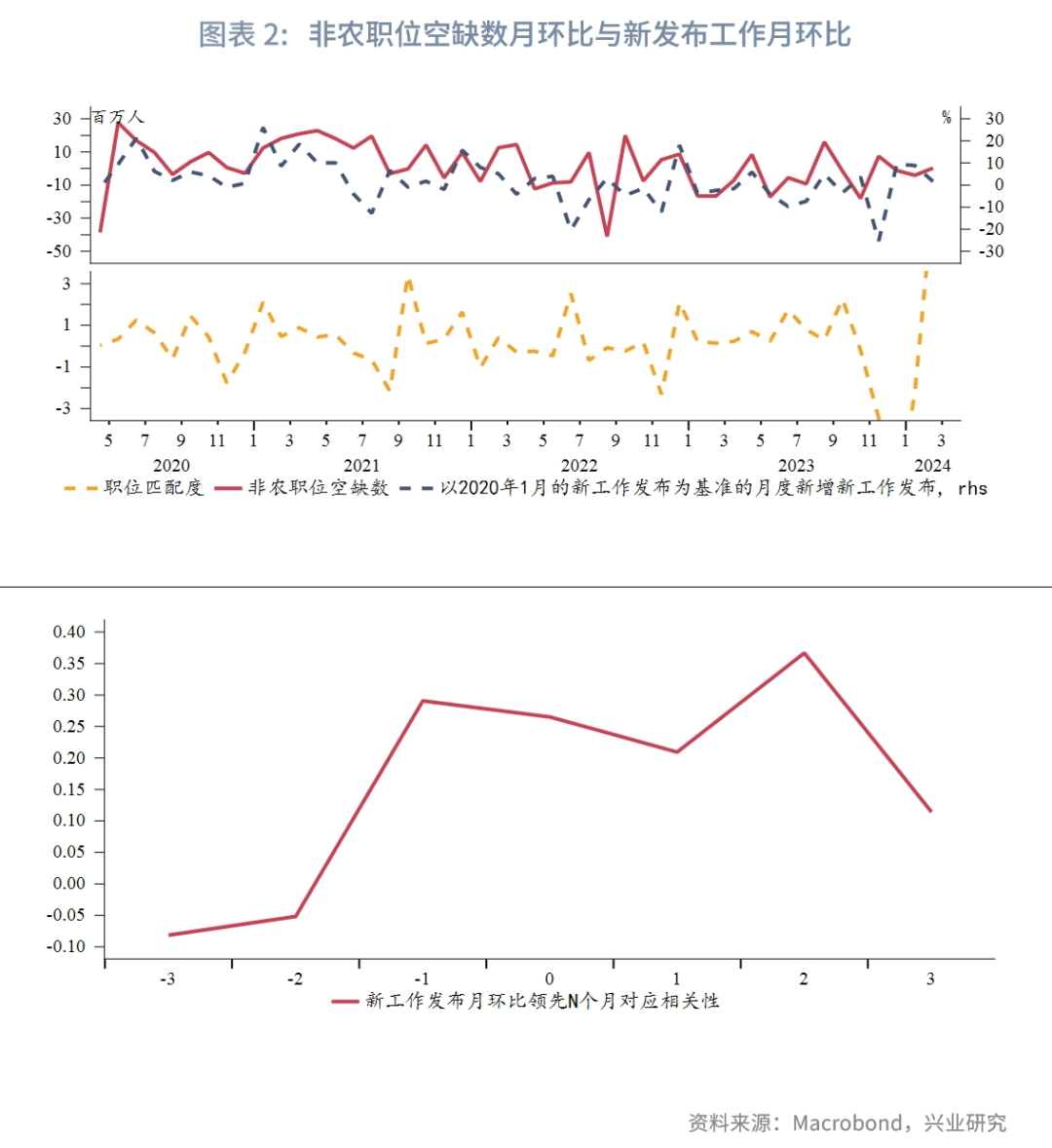

而职位空缺数月环比与新工作发布月环比则通常表现为同步,两者均反映企业在一段时期的招工需求,但职位空缺数还同时反应了劳动力供应情况,职位空缺数通常会在劳动力供需难以匹配、时走高。所以尽管两变量都反应劳动力需求,但也会出现新工作发布与职位空缺数劈叉的现象,两者的差距可以侧面反映劳动力的匹配程度。我们此处选择计算新工作发布月环比/非农职位空缺数月环比*1000000作为劳动力市场匹配度指标,当该数据上行则表明匹配度上升,供需缺口有所弥合,下行则表示匹配度下降,供需缺口弥合难度加大。从近期的数据变化来看,劳动力市场近期供需匹配度回升,本次非农就业报告也有所体现,供需同时回升且供需缺口有所收敛,但需求依旧相当旺盛。

从统计学角度部分时期两者互有领先效应,这可能是因为新工作发布增多通常意味着职位空缺数增加,而新工作发布为日度数据,统计往往更为及时,可能会存在一定的领先效应。

事件:旺盛需求大超市场预期

3月新增非农就业30.3万人,远超市场预期的20万人,前值从27.5万下修至27万人。失业率3.8%,低于前值与市场预期的3.9%。时薪增速环比0.3%,与市场预期持平,高于前值的0.2%;同比增速4.1%,与预期持平,低于前值的4.3%。劳动参与率62.7%,高于市场预期与前值的62.5%。3月新增非农就业大超预期,失业率低于预期,时薪增速高于前值,劳动力市场供应回升,但需求依旧火热,韧性超出市场预期。

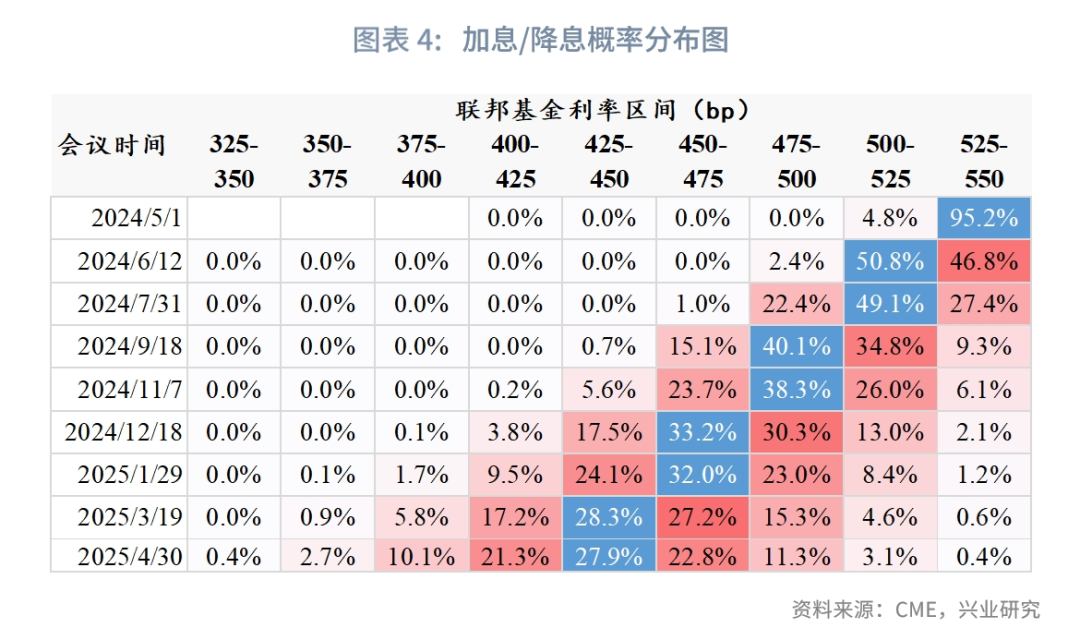

资产表现方面,非农数据公布后美元指数快速上行后收回;伦敦金快速小幅回落,随后快速上行冲至历史新高,收盘2329美元/盎司维持在历史新高附近;2Y、10Y美债收益率快速上行后回落但随后再度上行;美股股指小幅回落后上行。截止收盘,伦敦金上涨1.77%,美元指数上行0.06%。2Y美债收益率上行11.8bp,10Y美债收益率上行8.2bp。非农就业连续三个月大超预期,美国经济软着陆甚至不着陆的可能性增加,美国通胀粘性也可能随之增强,但美联储推迟降息的预期尚不强烈,市场依旧预期年内降息75bp。此外,欧元区相对疲软的基本面不排除推动欧央行率先降息。在美国通胀复燃风险增加、欧美年内降息的预期之下,黄金无惧强势非农逆势上行。

非农就业数据解析

从数据来看, 3月劳动力市场需求继续回暖,私人部门整体新增就业23.3万人,其中生产部门新增就业4.2万人,服务部门新增非农就业19万人,服务部门新增就业维持火热。政府部门新增就业7.3万人。分行业来看,贡献最多的是服务部门中的教育医疗,新增就业8.8万人。建筑业新增就业3.9万人,较上月明显反弹。政府、教育医疗就业需求火热与我们此前点评中强调的非周期性就业继续保持韧性一致。下降最多的是制造业中的非耐用品行业,减少就业0.4万人。时薪增速方面,环比增速最高的是制造业中的耐用品行业,上升0.6%。环比增速最低的是采矿业,时薪增速回落0.6%。

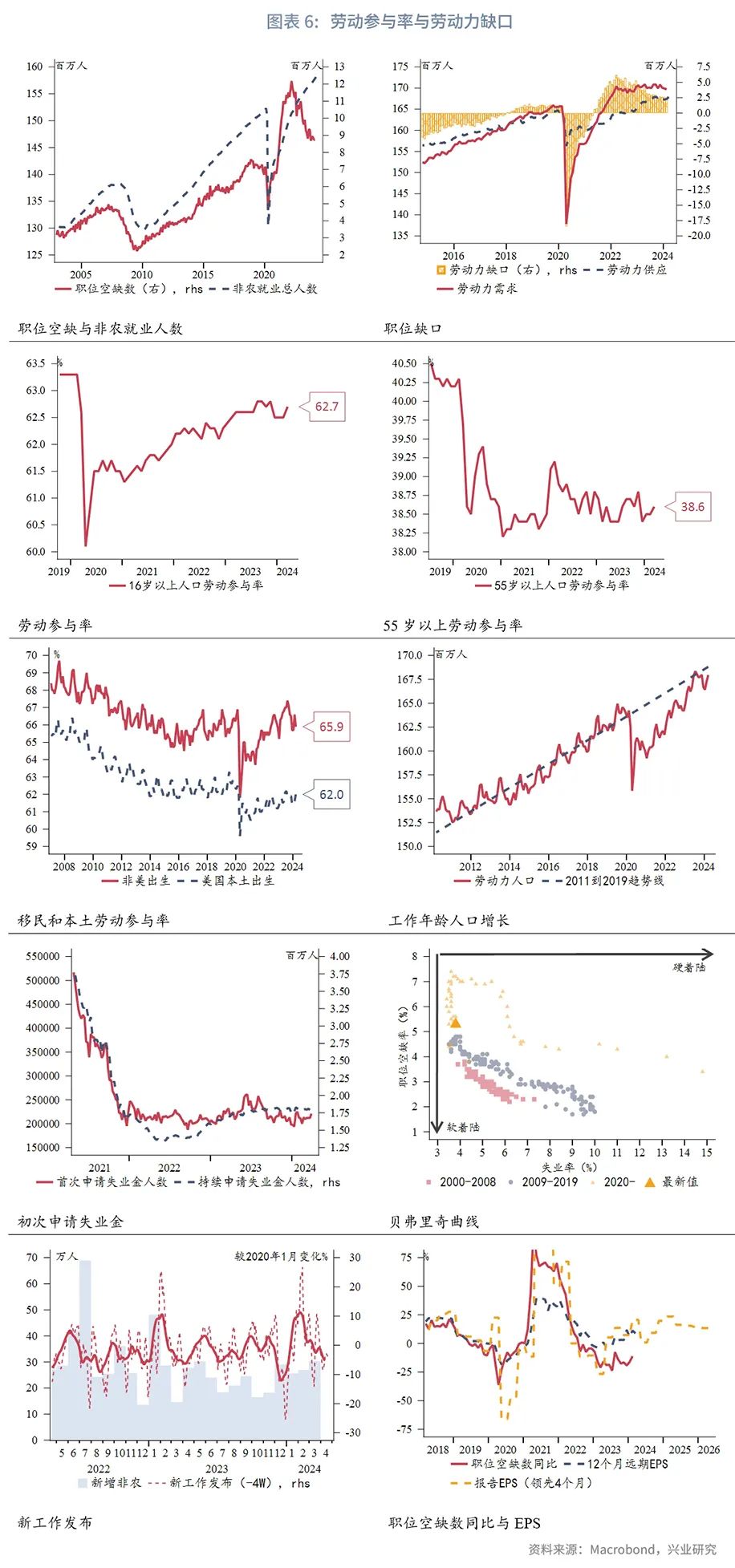

3月劳动参与率反弹至62.7%,55岁以上人口的劳动参与率反弹至38.6%,移民劳动参与率回落。劳动参与率久违的反弹或与超额储蓄消耗接近尾声,部分高收入人群回归劳动力市场有关。移民劳动参与率再度回落。工作年龄人口增长反弹接近趋势线。2月职位空缺数录得875.6万,超出市场预期,劳动力缺口收敛至230万左右。周度数据方面,持续申请失业金人数维持在200万以下,初次申请失业金人数再度反弹但依旧维持在历史低位。

结合非农就业与联邦基金利率的关系,当前3个月滚动的累计失业率变化再度回落,6个月平均的新增非农就业人数稳定到20万以上,劳动力市场维持韧性,虽未完全脱离危险区域,但有温和改善迹象。虽然此前鲍威尔强调年内降息,但此次强势的非农就业报告会使大幅降息的必要性继续缩减。此外,关注是否有更多美联储官员加入推迟降息或缩减年内降息幅度的行列。

文章来源于兴业研究微信公众号;智通财经编辑:陈筱亦。

扫码下载智通APP

扫码下载智通APP