国金证券:“干预”还是“加息”?日本的两难问题

热点思考:“干预”还是“加息”?日本的两难问题

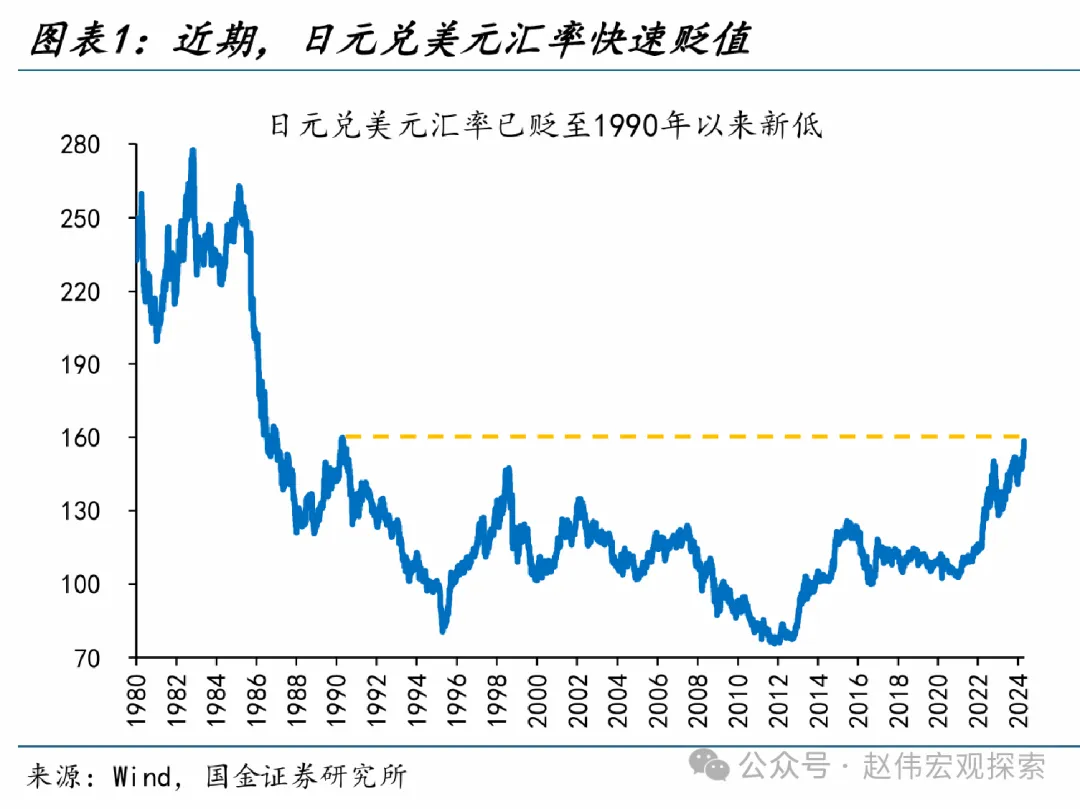

近期,日元兑美元快速贬值至158.44、创1990年以来新低,也引发了市场对日本“加息”或“干预”的遐想。本轮日元快速贬值的原因、“干预”潜在的市场影响?供参考。

一问:近期日本市场的新变化?日元快速贬值,日股也承压下跌

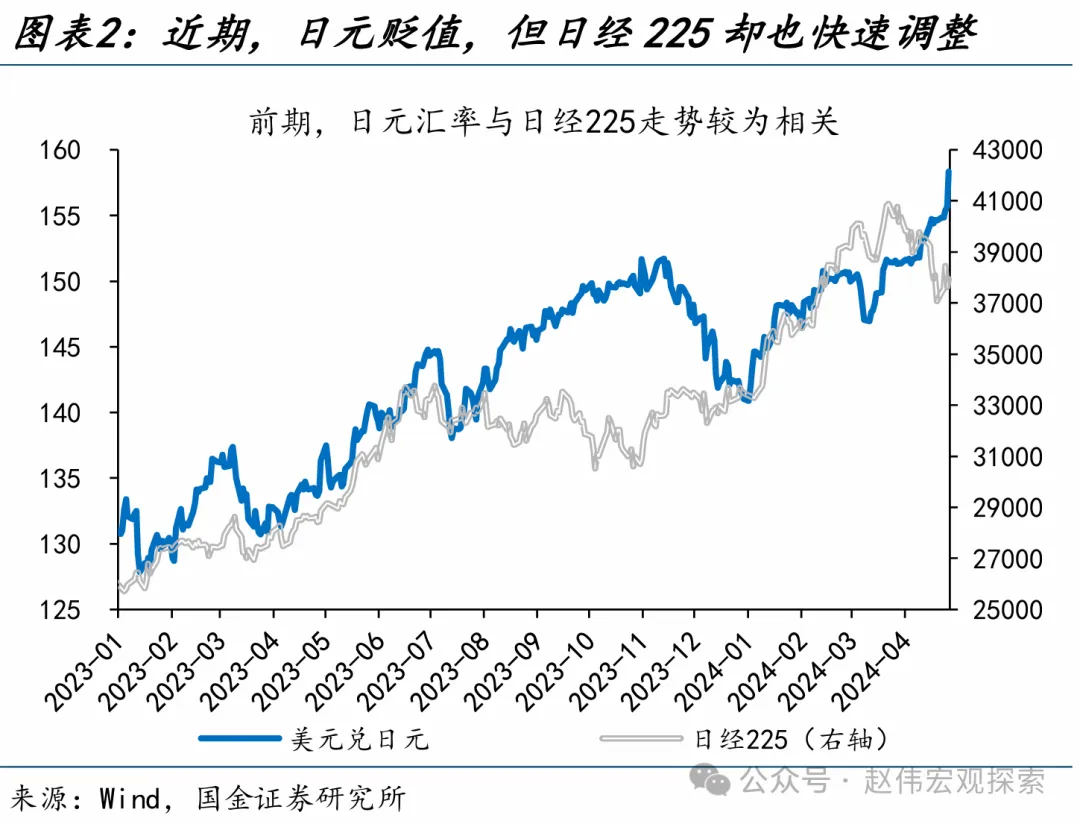

近期,日元兑美元快速贬值至158.44的历史低位,日股也在日元贬值背景下走弱、似于过往规律背离。年初以来,日元兑美元快速贬值,从1月1日的140.88大贬11.0%至158.33,创1990年4月以来的新低。近期日元加速贬值的同时,日股表现也相对较差,3月22日以来,日经225指数跌幅高达7.2%。然而,4月26日的议息会议上,日央行仍“按兵不动”、将基准利率维持在0-0.1%,并称“预计目前宽松的金融环境将继续”。

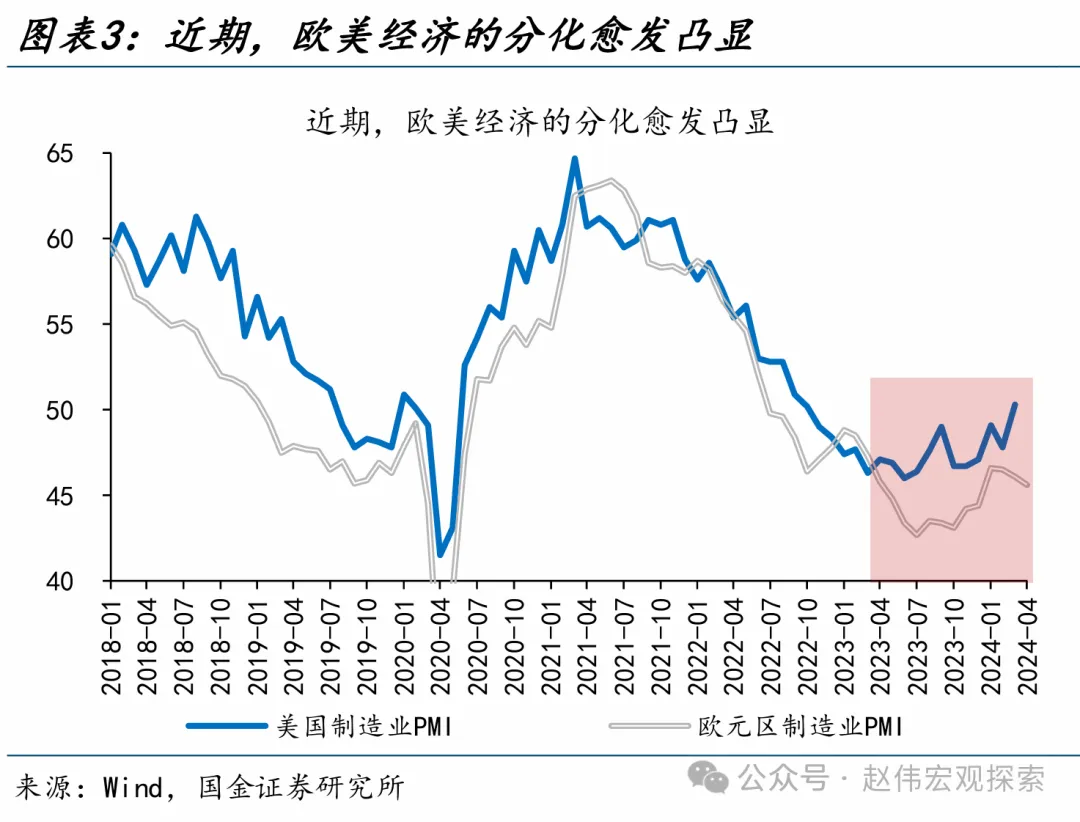

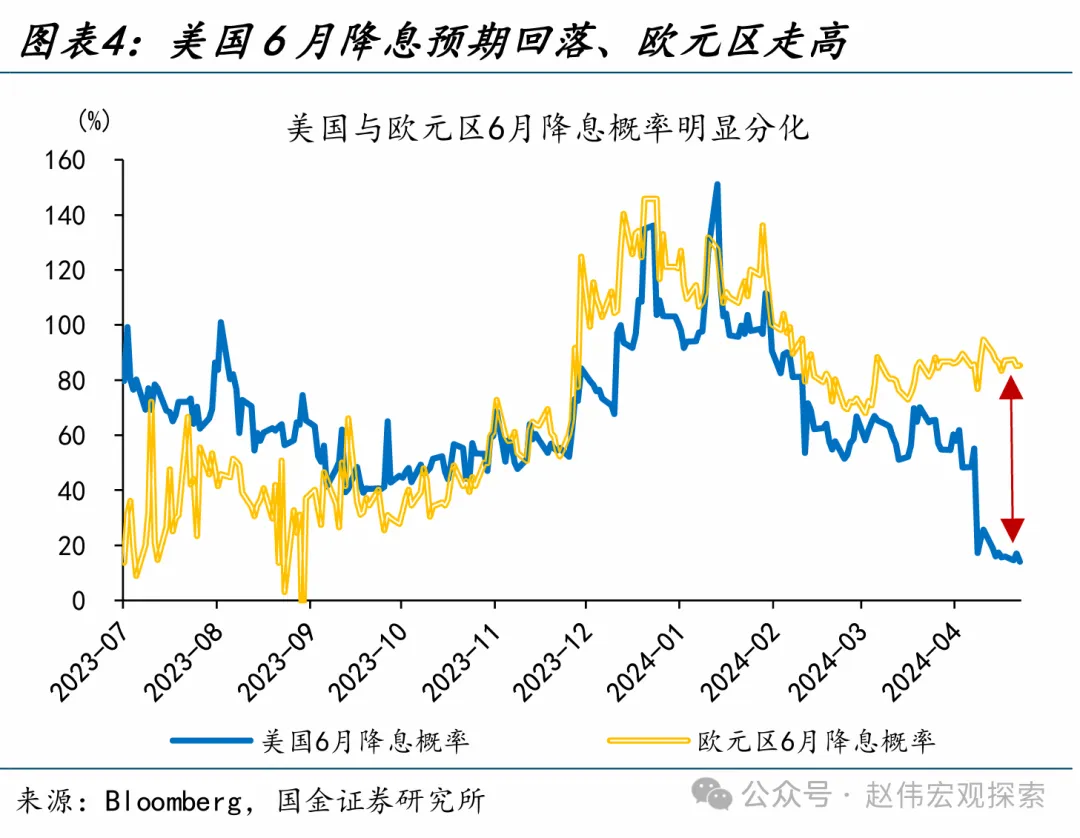

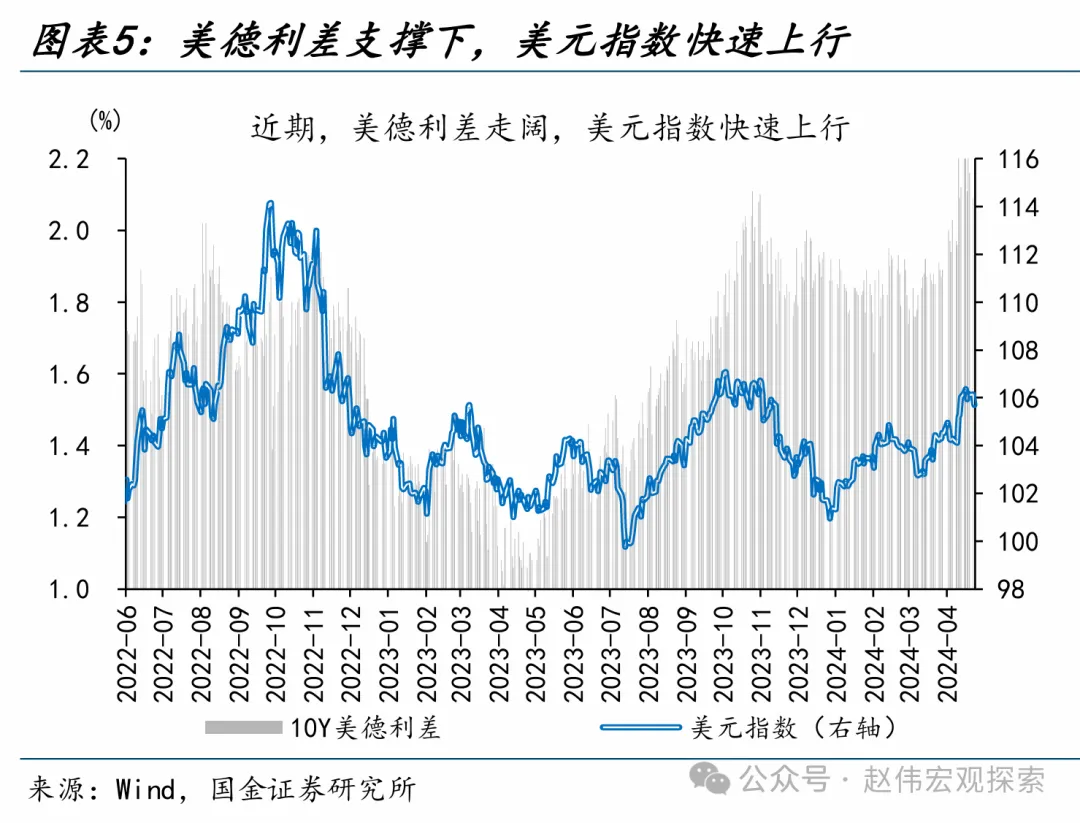

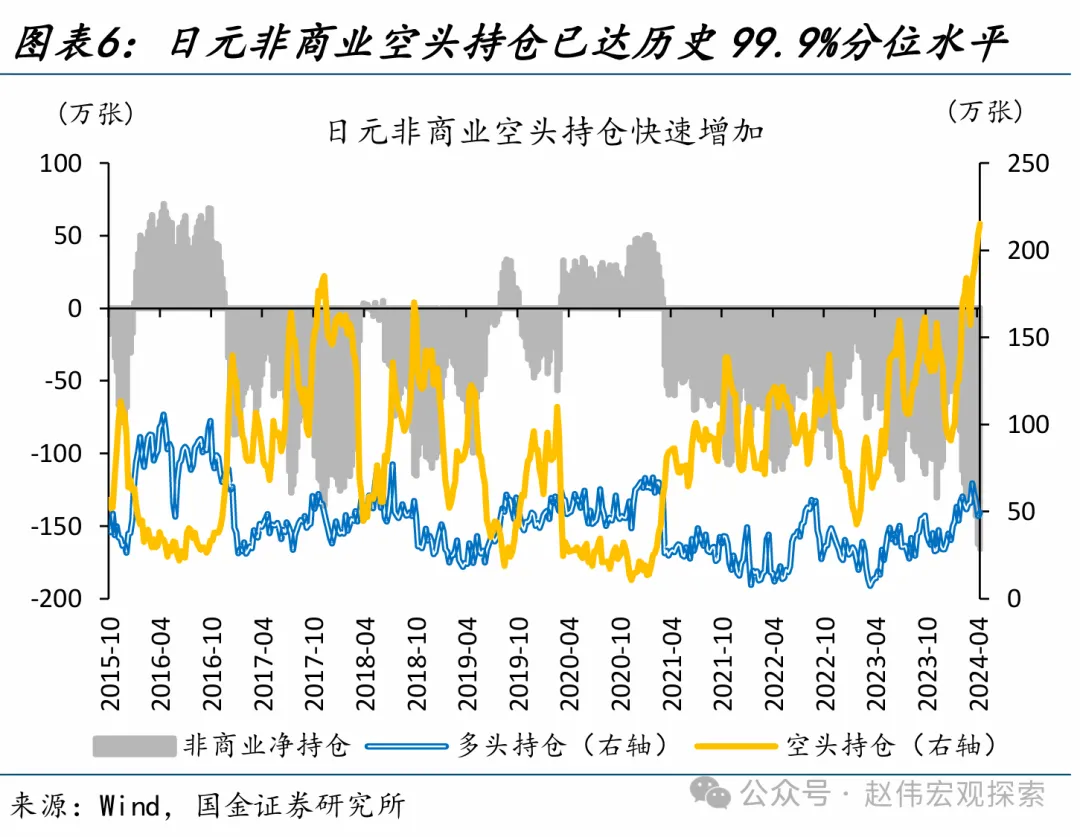

本轮日元贬值的主因是美元的快速走强,同时,投机力量也有一定扰动。一方面,美欧基本面的分化,支撑了美元指数的走强。2024年以来,美国制造业PMI持续回升,3月ISM制造业PMI已达50.3、回升至荣枯线以上,而欧元区制造业PMI则连续3个月回落。基本面的分化,导致美欧降息预期明显分化,美元因而不断走强;截至4月26日,OIS隐含的美国6月降息预期已回落至9.4%,而欧元区则高达88.0%。3月22日以来,美德利差走阔22bp,美元指数走强1.6%,日元明显承压。另一方面,市场做空日元的情绪也在走高,3月12日以来,日元空头持仓大幅增加65.1万张,空头持仓历史分位数高达99.9%。

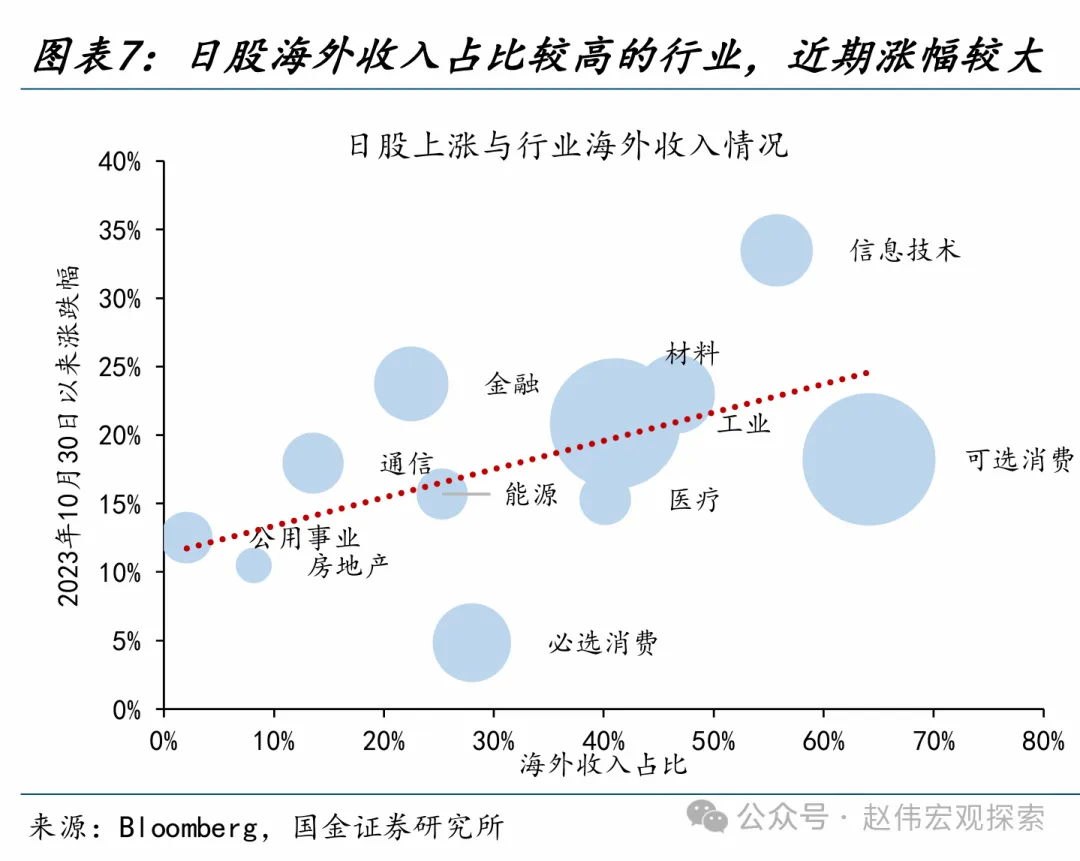

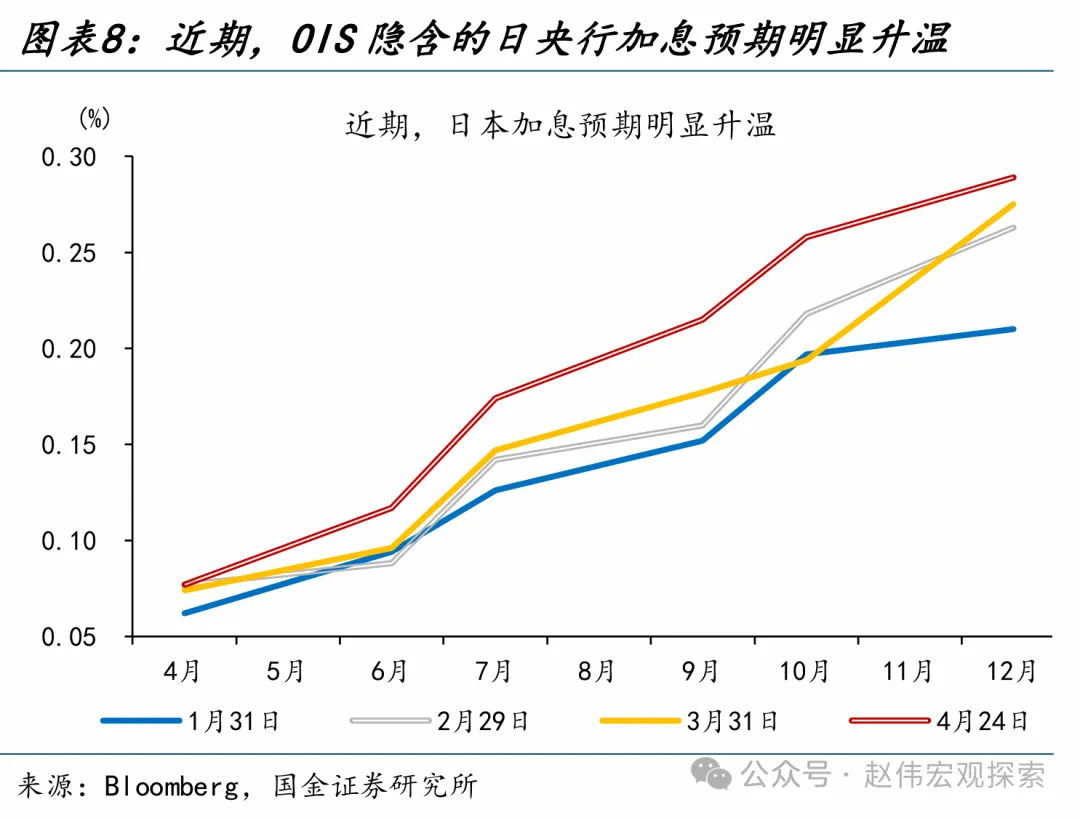

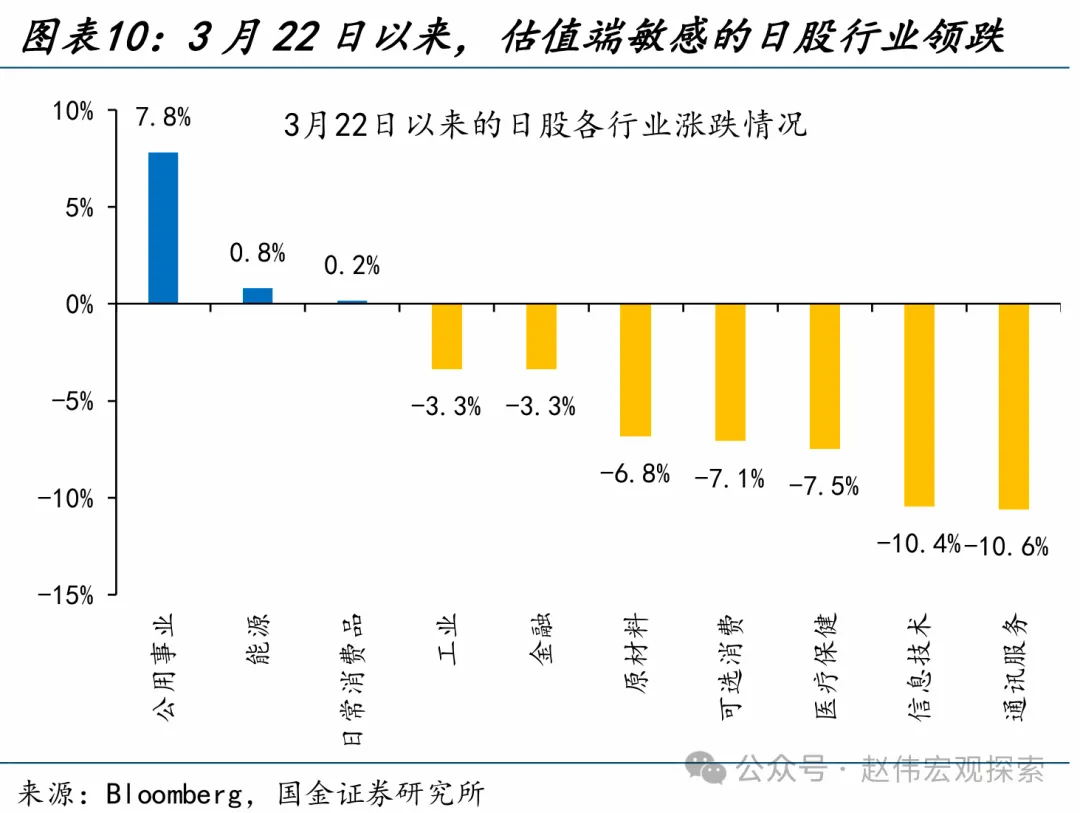

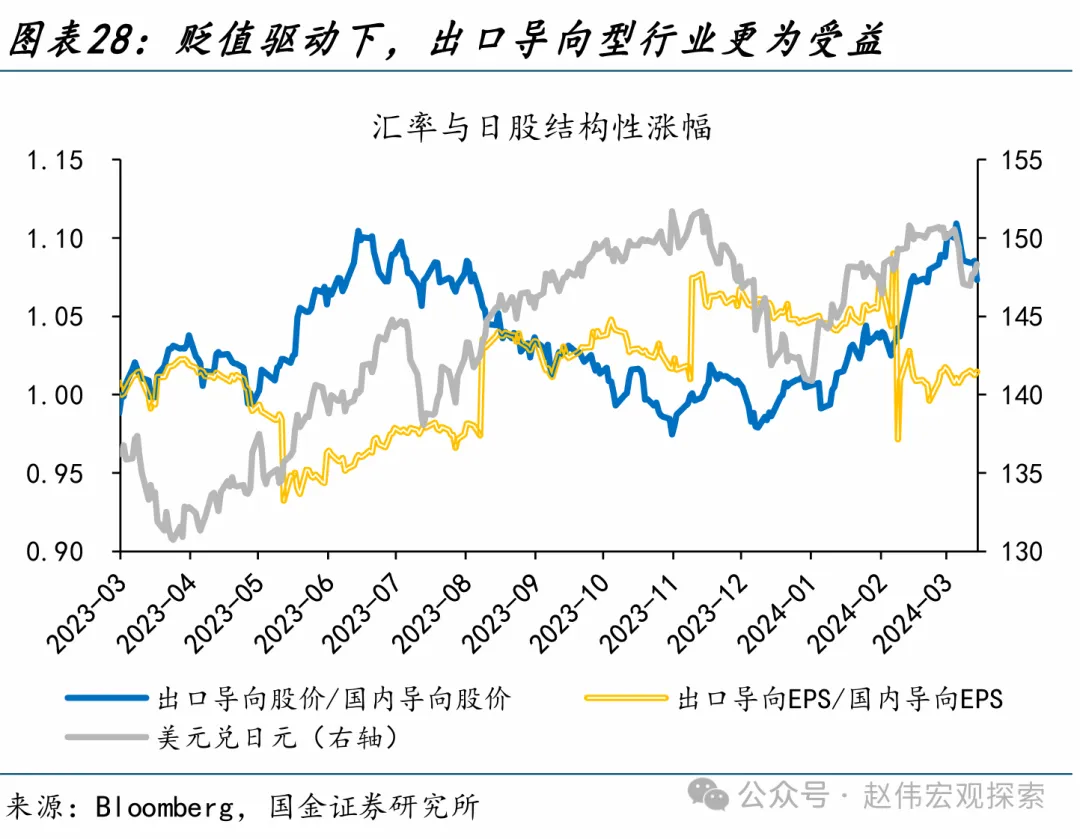

日元贬值、日股下跌,或因贬值诱发了市场对日央行“加息”的担忧、日股估值端受到压制。前期日元贬值下的日股大涨,主因贬值对出口的利好与海外收入汇兑收益的增加,因而日股中海外收入占比越高的行业涨幅越大。而近期,日元的快速贬值诱发了市场对“加息”的担忧,截至4月24日,市场预期日央行7月加息的概率一度高达59.2%。3月22日以来,10年期日债收益率大幅上行13.4bp,日股对估值端较为敏感的行业明显承压,通讯服务、信息技术、医疗保健和可选消费分别下跌了10.6%、10.4%、7.5%和7.1%。

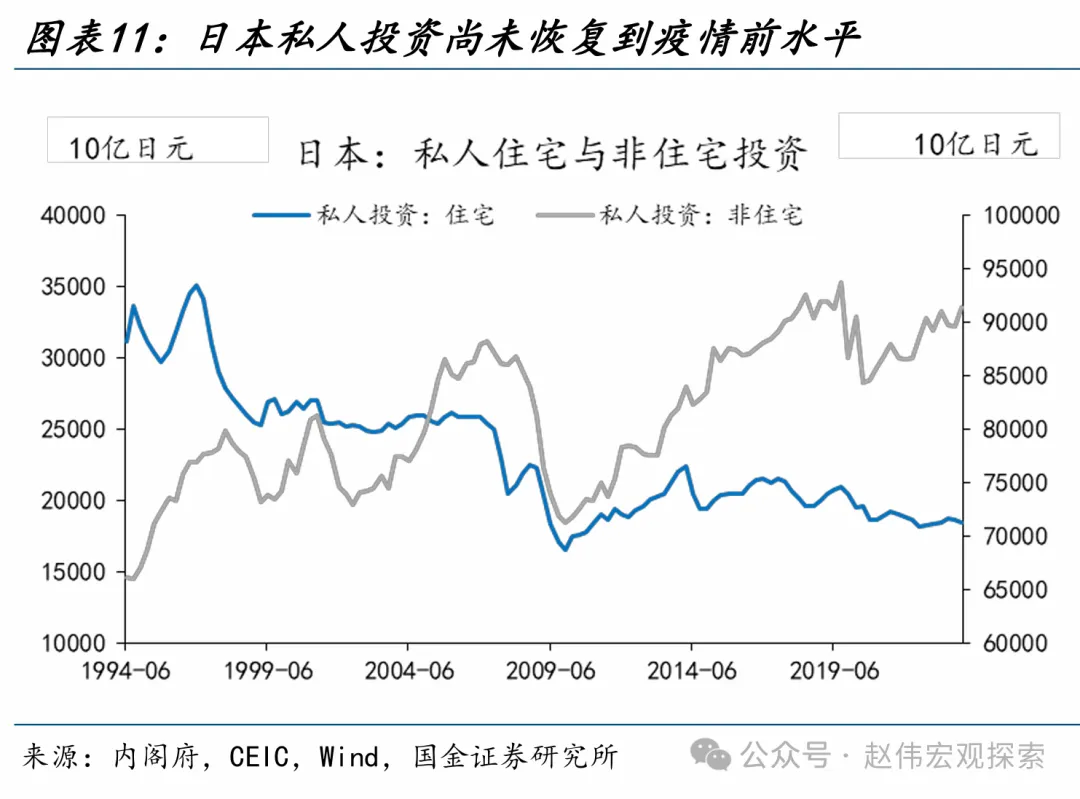

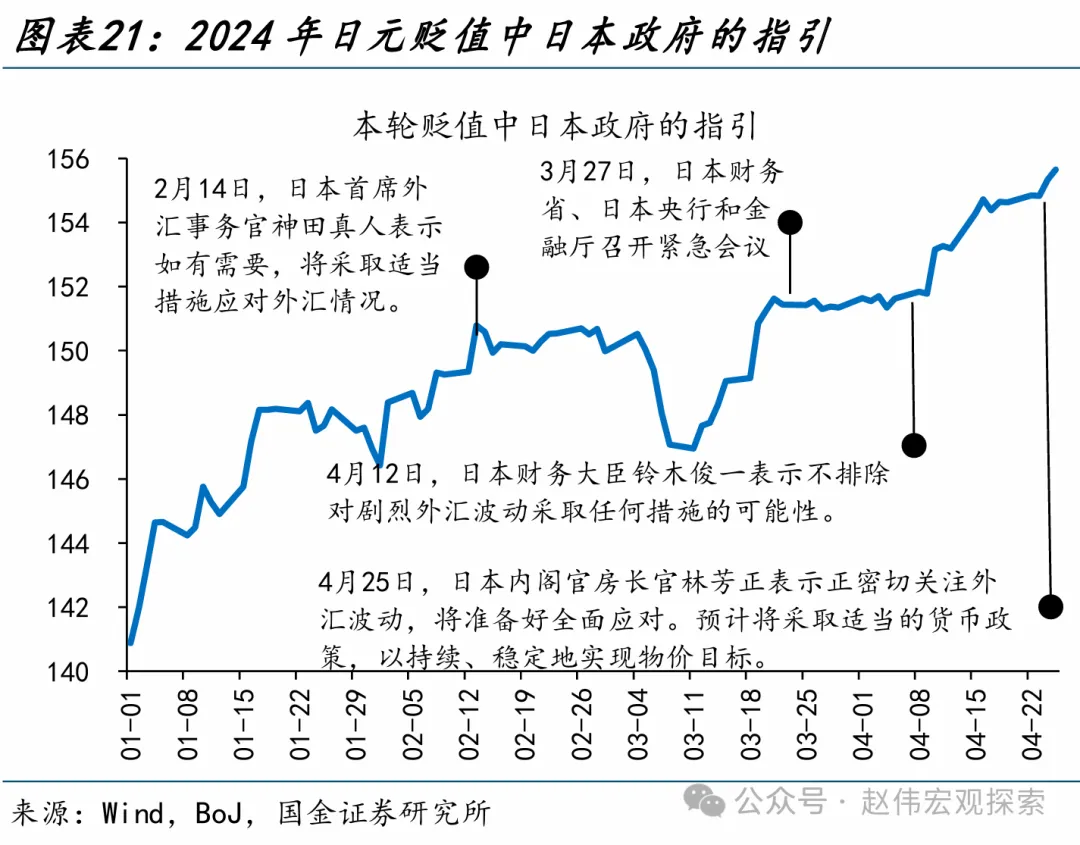

持续贬值下,“加息”和“干预”已是当下日本面临的两难问题,“加息”或对经济基本面产生冲击,而“干预”则治标不治本、难以扭转市场预期。一方面,从私人投资和消费来看,日本当下内需仍相对不足,而汇率低估本质上是财富的再分配,会进一步将购买力从国内部门转向国外部门。另一方面,历史回溯来看,日本财务省的多次干预,仅在短期缓和其升/贬值趋势、均未能实质性扭转日元的走势。当下,日央行等官员仍在“干预”与“加息”间有所犹疑。

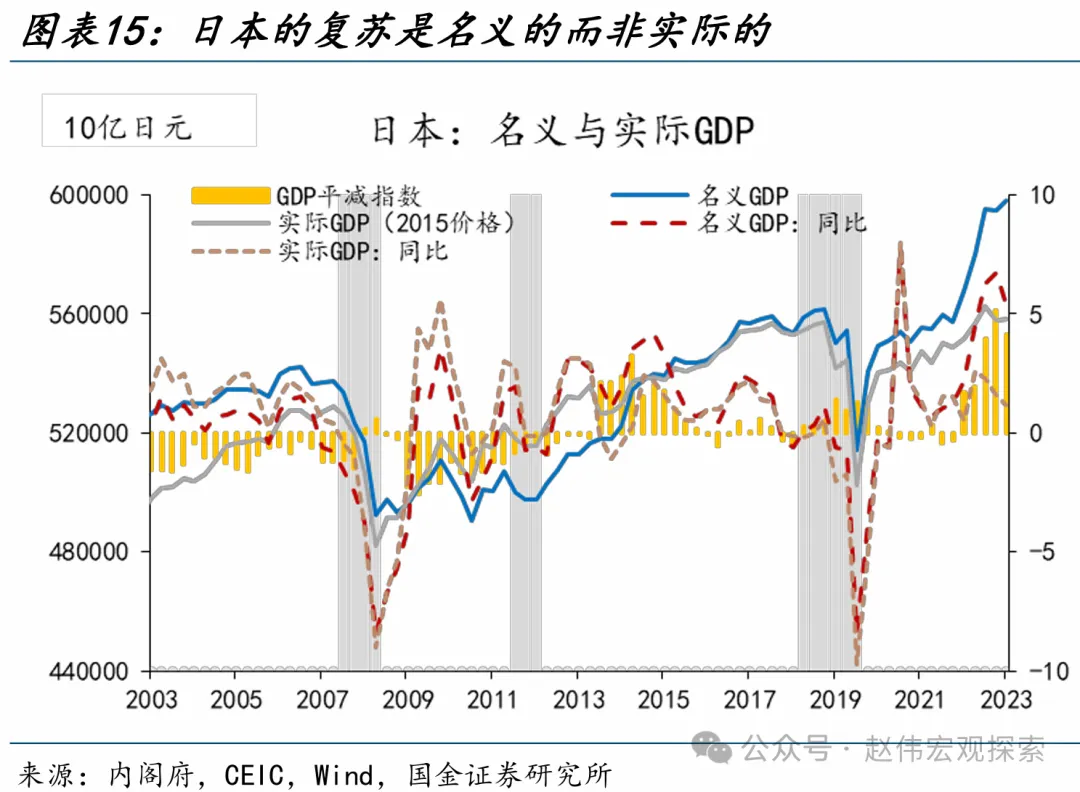

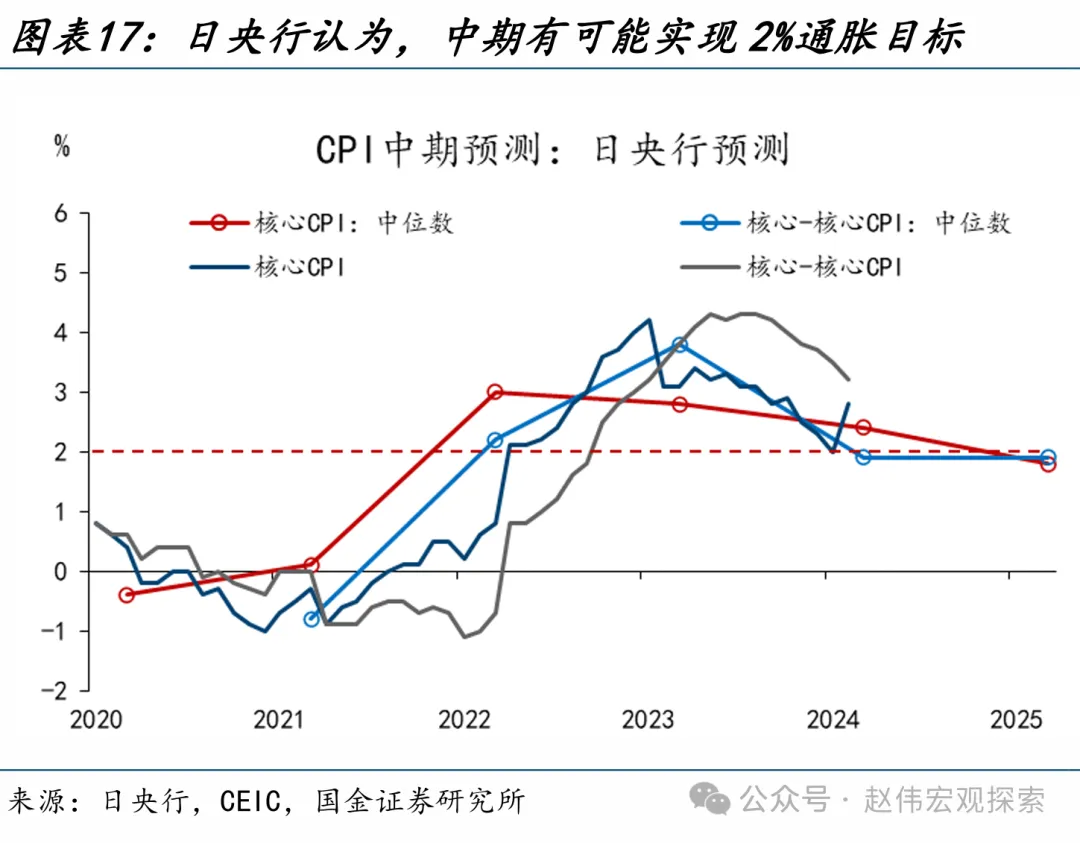

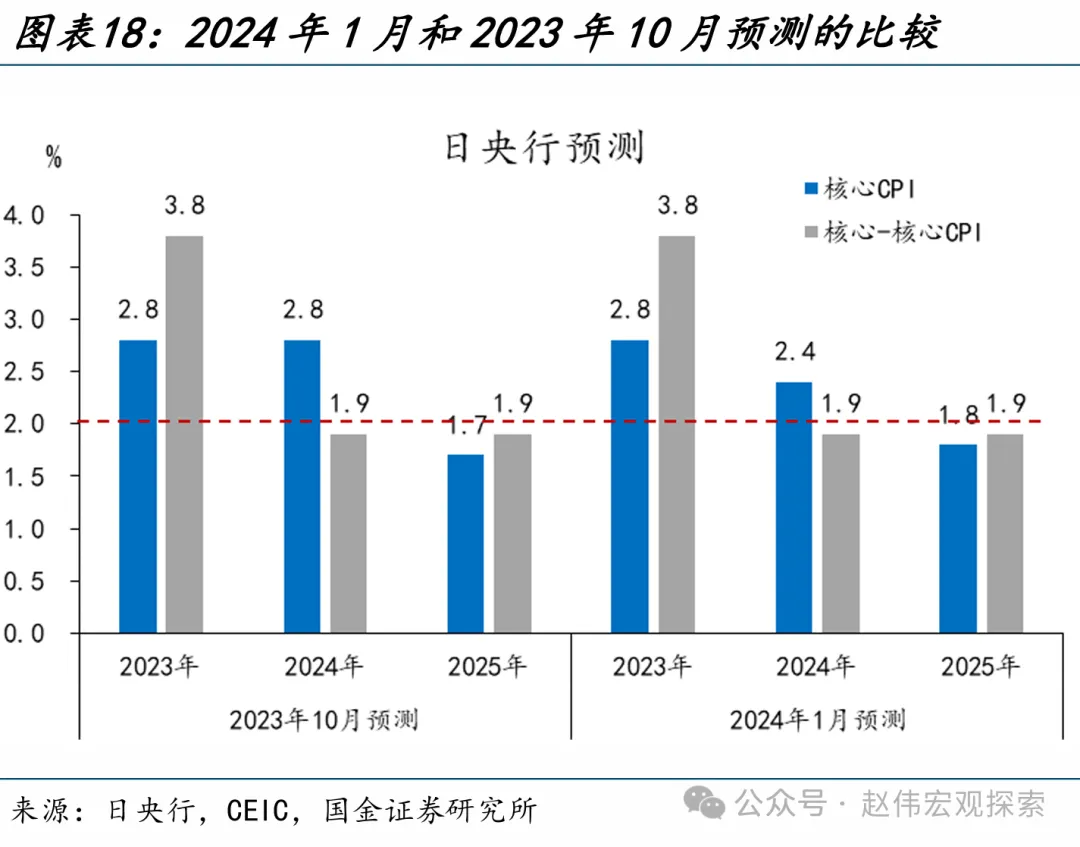

当下,日本经济的复苏是名义而非实际的、外生而非内生的;较为“脆弱”的基本面之下,日央行贸然大幅加息的概率或相对较低。1)从基本面来看,2023年下半年,日本名义GDP增速放缓,实际GDP一度陷入“技术性衰退”。需求结构上,外需是日本经济的主要拉动,而内需仍相对不足。2)从通胀来看,基于当前的宏观环境,2%可持续通胀目标或在中期可以实现的,但输入性的“急性通胀”更占主导,工资-物价的“良性循环”仍待观察。相对“脆弱”的基本面,难以支撑日本快速转向持续“加息”,因而日央行在四月例会上下调了2024财年GDP增速预期,也暗示“目前宽松的金融环境将继续”。

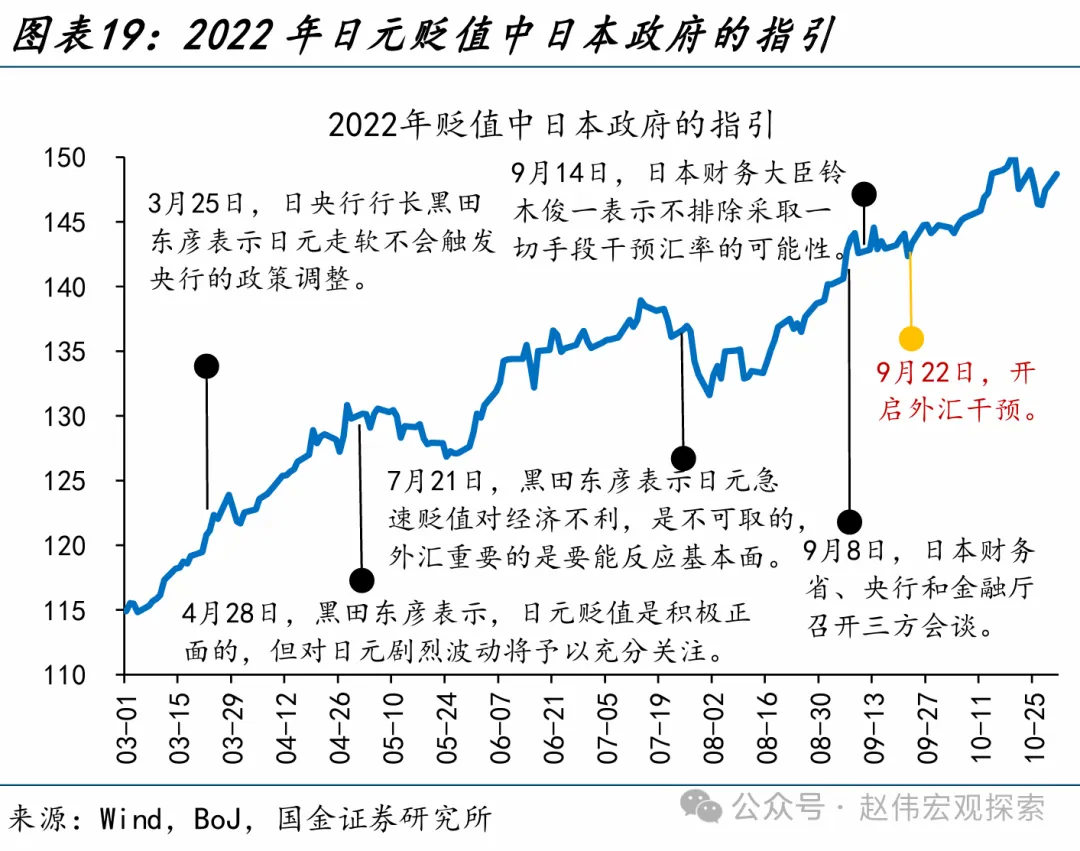

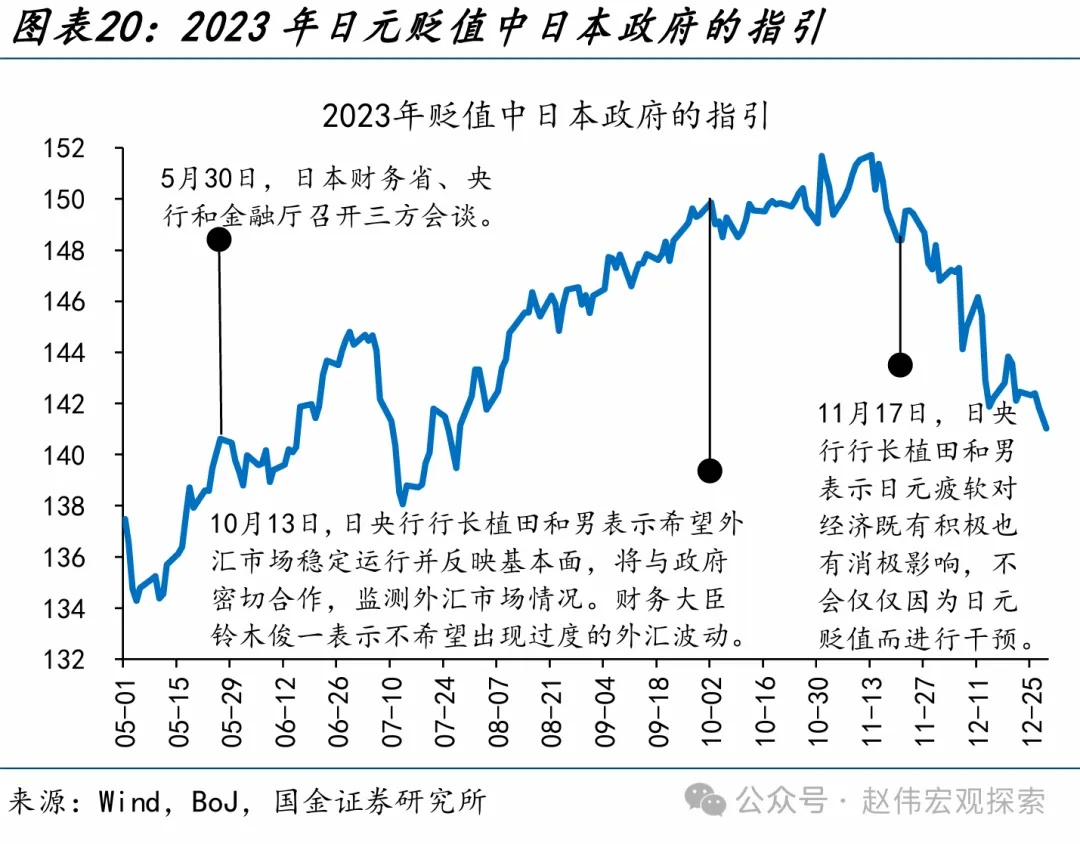

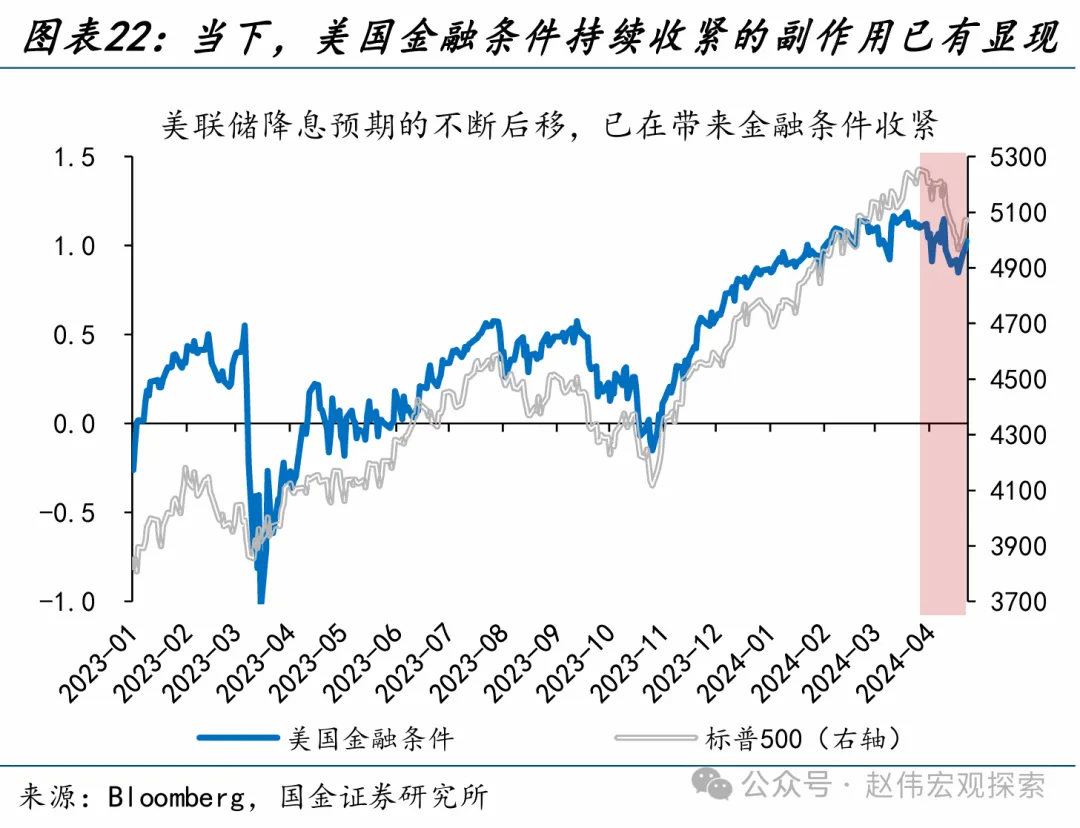

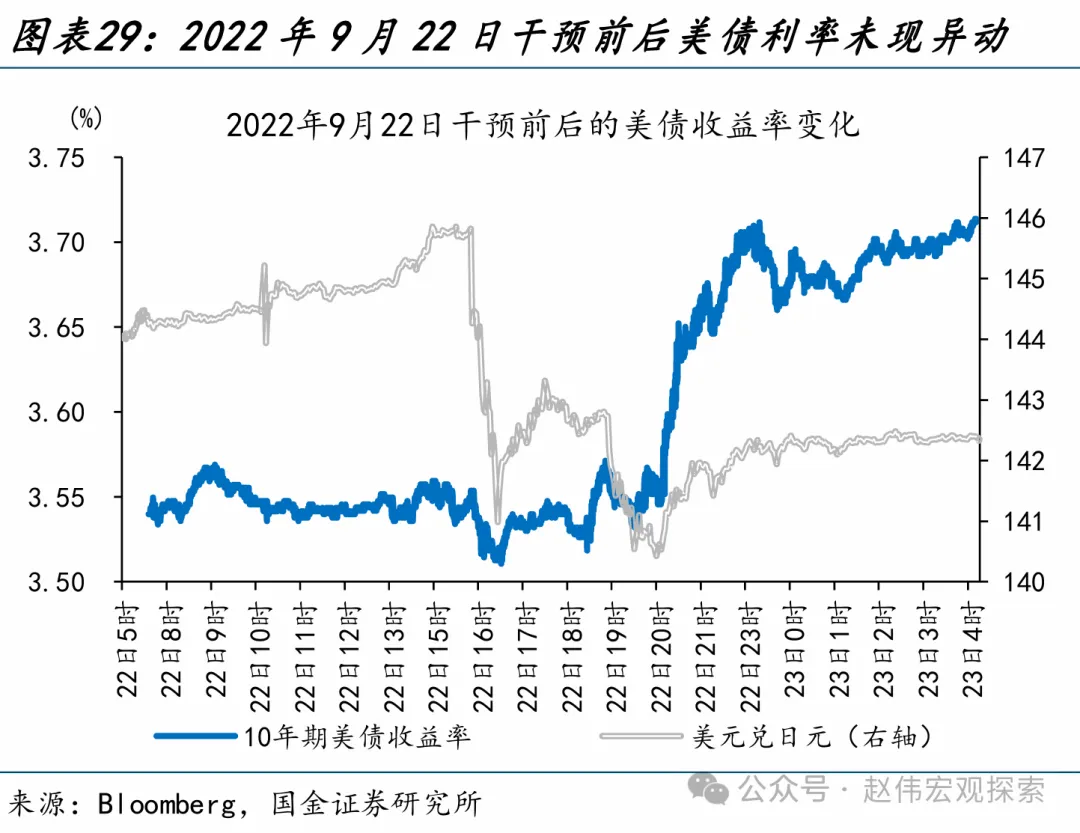

而从历史上日本“干预”前指引来看,当下日本财务省距离“干预”或仅剩临门一脚。2022年9月8日,日本财务省、央行与金融厅召开三方会谈,随后日本财务大臣在9月14日提示干预的可能,干预在9月22日正式开启。2023年5月30日同样召开了三方会谈,但美元走弱使日元得以“喘息”,干预未再落地。本轮中,日本三方会谈与财务大臣的警告已接连在3月27日和4月2日发生,“干预”或仅剩临门一脚。考虑到当下美国金融条件持续收紧下,制造业PMI走弱、第一共和银行破产,美元走弱或已临近;在此之前,如日元继续走弱,日本财务省或以“干预”来调节。

历史回溯来看,日本财务省“干预”本身不会扭转日元弱势的表现,但可以使日元汇率维持相对稳定;日元走向升值还待外部的压制走弱或日本基本面的改善。1997年11月3日至1998年6月17日,日本先后11次使用41.8万亿日元干预日元外汇市场,但并未能遏制日元的贬值趋势,日元贬值的真正结束,直至1998年8月长期资本管理公司破产引发美联储降息预期大幅升温。2022年日本财务省再度在9月22日至10月24日间连续3次动用91.9万亿日元干预,但日元升值也直至11月10日美国CPI大低预期后才开始。

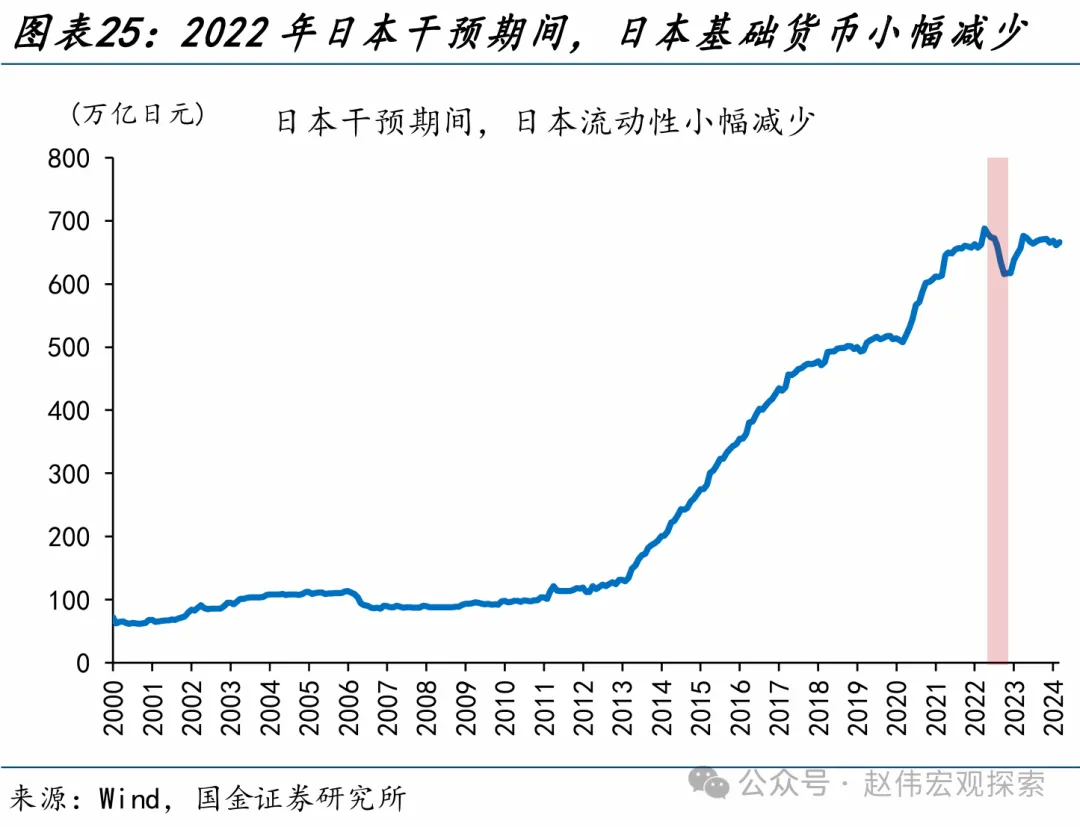

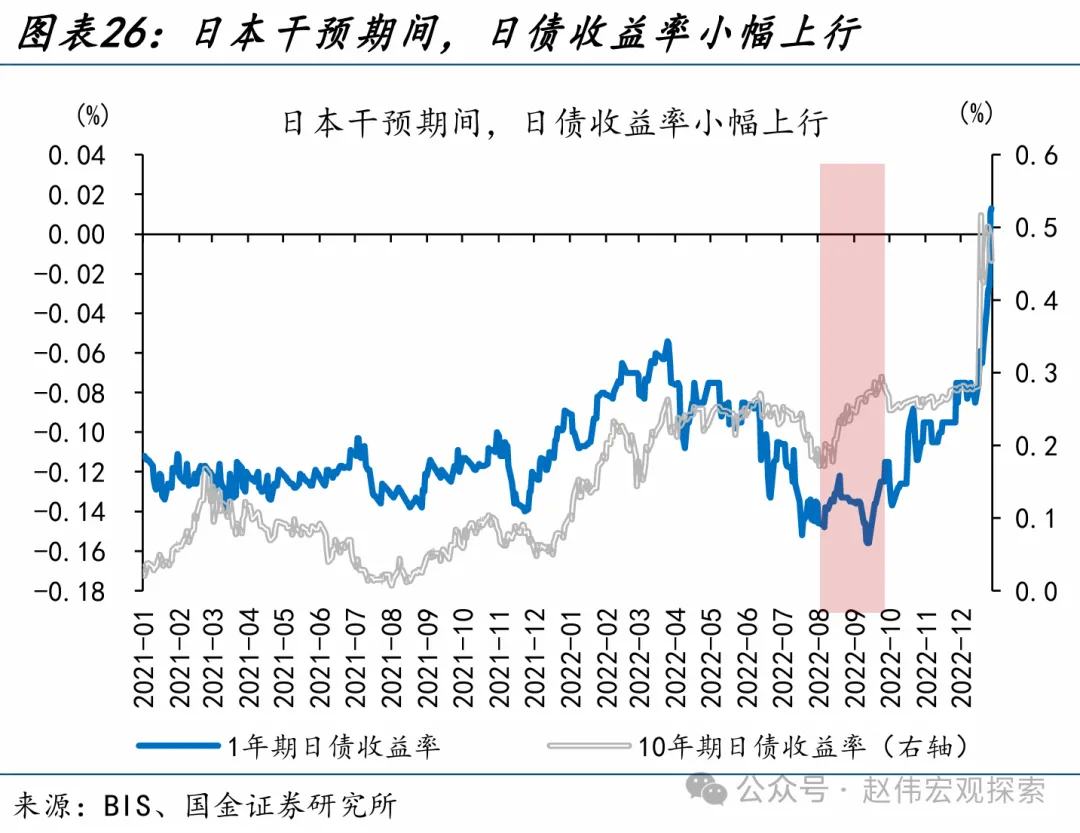

对日股和日债而言,日本财务省干预对日元流动性影响有限,反而“加息预期”的弱化,或带来日债利率的小幅回落,有可能改变日股当前弱势的表现。从2022年日本财务省“外汇干预”的操作来看,日本国内基础货币数量小幅缩减、日央行未进行对应的“冲销式”操作。但整体而言,10年期日债收益率在干预前后上行不足10bp、1年期日债基本未受影响,真正带来日债收益率大幅上行的反而是2022年12月日本议息会议后的加息预期升温。当下,日本财务省潜在的“干预”对日债收益率冲击或仍相对有限,反而是前期“加息”预期的降温或带来日债利率的回落以及日股市场的情绪修复。

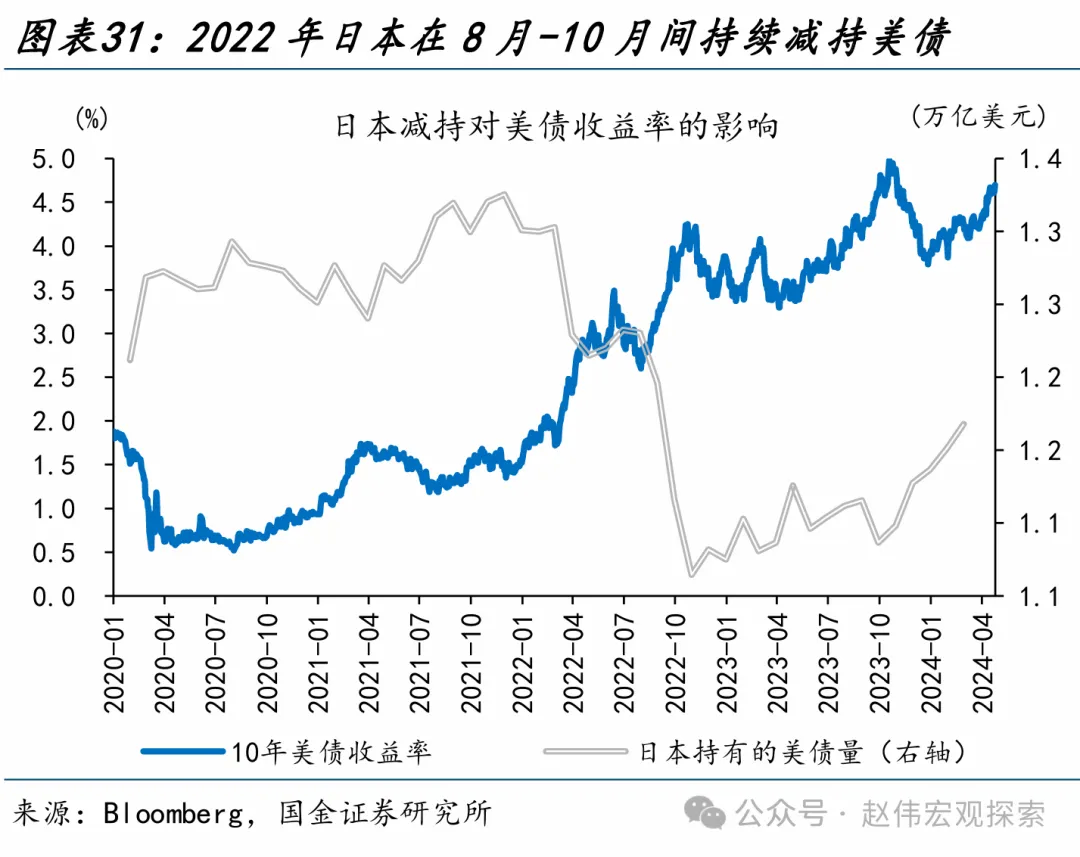

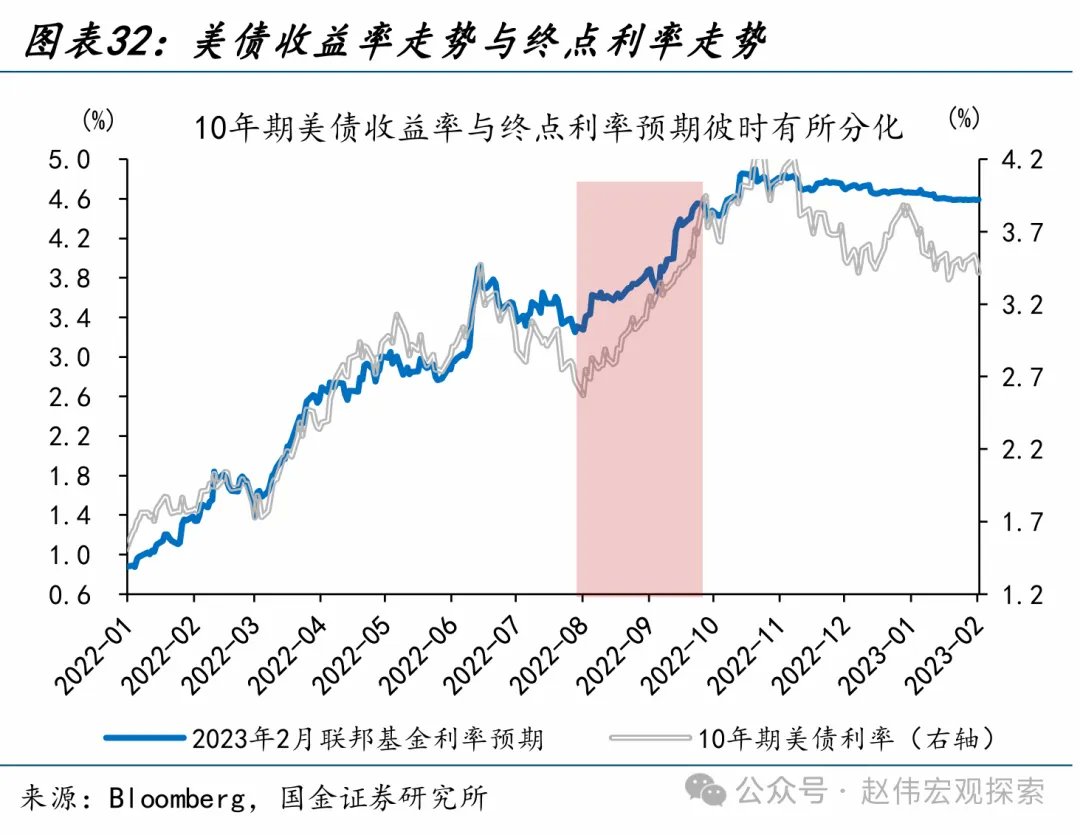

日本财务省干预通常以卖出美债的方式进行,但经验显示,美债的卖出或在干预前后较长一段时间内进行,干预时点对美债收益率的冲击或相对有限。2022年9月22日、10月21日和10月24日,日本财务省分别进行了2.8万亿、5.6万亿和0.7万亿日元的3次干预,干预前后日元汇率均有大幅变化、而美债收益率本身未受明显扰动。究其原因,日本财务省干预并非在干预时点才售出美债,而是在此前几个月中持续减持,例如2022年干预前后,日本持有美债数量即在8月-10月累积减少1662.4亿美元。这一期间,美债收益率走强151bp、较终点利率多上行10.6bp,干预过程对美债利率影响或整体有限。

经过研究,我们发现:

1、年初以来,日元兑美元快速贬值,从140.9大贬11.0%至158.3,创1990年以来新低。日元贬值同时,日股表现也相对较差,3月22日以来,日经225大跌7.2%。本轮日元贬值的主因是美元快速走强,投机行为也有一定扰动。一方面,美欧基本面的分化,支撑了美元指数的走强。截至4月26日,OIS隐含的美国6月降息预期已回落至9.4%,而欧元区则高达88.0%;3月22日以来,美元指数升值1.6%。另一方面,市场做空日元的情绪也在走高,3月12日以来,日元空头持仓大幅增加、历史分位数高达99.9%。

2、当下,日本经济的复苏是名义而非实际的、外生而非内生的;“脆弱”的基本面下,日央行大幅加息概率或相对较低。而从历史上日本“干预”前指引来看,当下日本财务省距离“干预”或仅剩临门一脚。2022年9月,日本财务省、央行与金融厅召开三方会谈、随后财务大臣提示干预的可能,干预在9月22日开启。本轮中,日本三方会谈与财务大臣的警告已接连在3月27日和4月2日发生,“干预”或仅剩临门一脚。考虑到当下美国金融条件持续收紧下,制造业PMI走弱、第一共和银行破产,美元走弱或已临近;在此之前,如日元继续走弱,日本财务省或以“干预”来调节。

3、历史回溯来看,日本财务省“干预”本身不会扭转日元弱势的表现;日元走向升值还待外部的压制走弱或日本基本面的改善。而经验显示,美债的卖出或在干预前后较长一段时间内进行,对美债收益率的冲击相对有限。2022年,日本财务省并非在干预时点才售出美债,而是在此前几个月中持续减持;这一期间,美债收益率走强151bp、较终点利率多上行10.6bp,干预过程对美债利率影响或整体有限。而“干预”或将带来“加息”预期降温,或有望带来日债利率的回落。

风险提示

1、地缘政治冲突升级。俄乌冲突尚未终结,巴以冲突又起波澜。地缘政治冲突或加剧原油价格波动,扰乱全球“去通胀”进程和“软着陆”预期。

2、美联储再次转“鹰”。当前市场一致预期认为,美联储加息周期大概率已经结束。但FOMC成员对此仍存在分歧,美国劳动力市场边际转弱的趋势能否延续仍具有不确定性。

3、金融条件加速收缩。虽然海外加息周期渐进尾声,但缩表仍在继续,实际利率仍将维持高位,银行信用仍处在收缩周期,信用风险事件发生的概率趋于上行。

本文转载自微信公众号“赵伟宏观探索”,作者:赵伟团队;智通财经编辑:严文才。

扫码下载智通APP

扫码下载智通APP