合景泰富(01813):销售有望高增长、股东增持显信心

本文编选自天风证券的研报《合景泰富(01813):销售有望高增长、股东增持显信心》,分析师为陈天诚。

智通财经APP获悉,天风证券发布研报对合景泰富(01813)公布的2017年年报进行了解读。2017年,合景泰富业绩略超预期且综合实力有所提升,再加上公司管理层的改革略有成效,机构相信公司在优良基本面下,有望凭借融资端优势进一步做大规模并提升行业排名。

公司简介

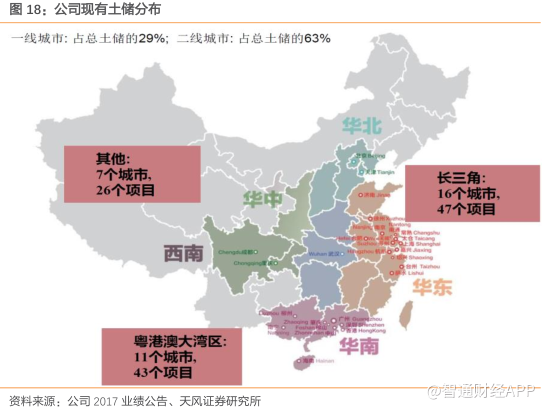

公司多年来坚持“根植广州,辐射全国”的发展战略,目前已进驻广州、上海、北京、成都等33城,遍及华南、华东、西南、华北、华中5大区域,全面覆盖长三角城市群、粤港澳大湾区等全国重要城市经济圈。

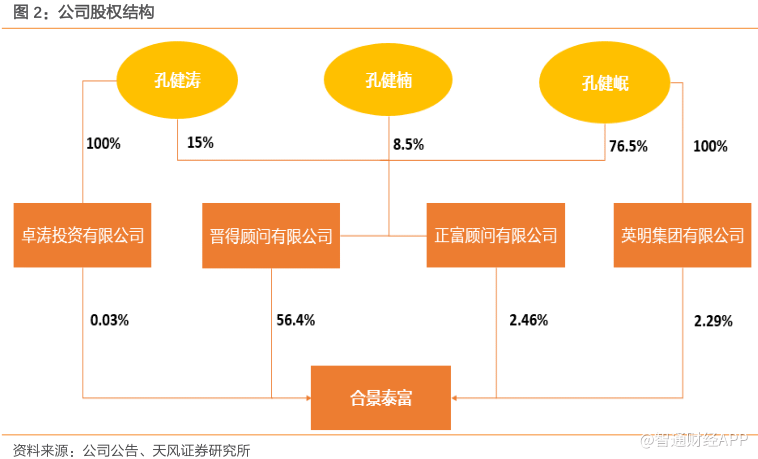

公司目前总股本为31.55亿股非限售香港流通股,第一大股东为晋得顾问有限公司,持股比例56.4%,实际控制人为公司创始人孔健岷、孔建楠、孔健涛先生,分别持有晋得顾问有限公司76.5%、15.0%、8.50%的股份,外加通过全部或部分持有正富顾问(持合景泰富2.46%)、英明集团(持合景泰富2.29%)、卓涛投资(持合景泰富0.03%),孔健岷、孔建楠、孔健涛先生总计直接间接持有公司61%的股份,公司股权结构稳定,经营管理层控制力强。

业绩增长稳健、利润率在维持高位

1.地产主业殷实,营收利润双升

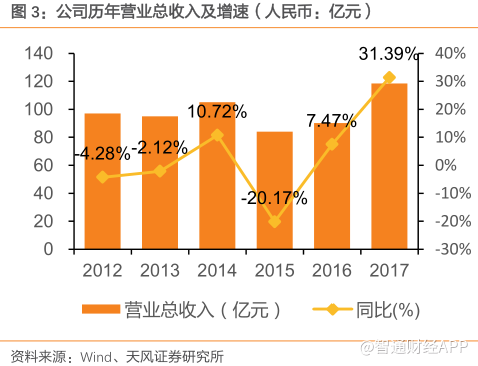

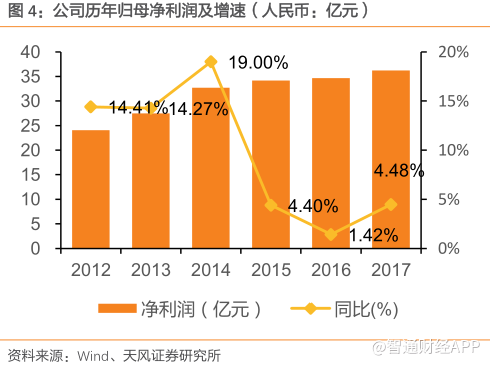

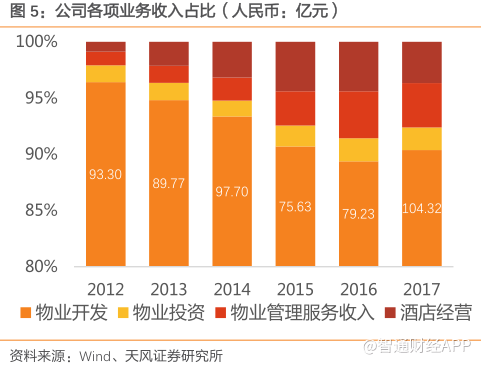

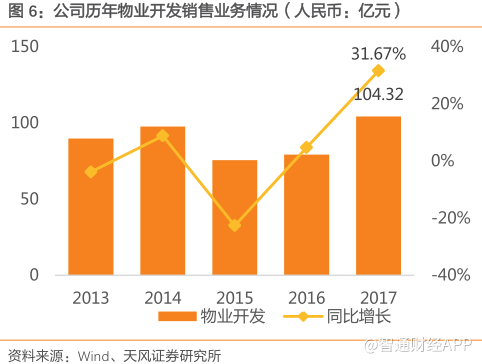

2017年实现总营业收入118.53亿人民币,同比增长31.39%;主营业务(扣除管理费与其他)收入115.4亿,同比增长30.2%;公司17年归母净利润增长至人民币36.20亿元同比增长4.48%;从总规模看,17年公司营收和归母净利润相比去年都有可观的增长;分结构看,公司的四大业务板块中,物业开发销售依旧占据主导地位,17年实现营收104.3亿,同比+31.7%,主要由于期内竣工交付结算的项目量价齐升。

2.投资性物业持续改善

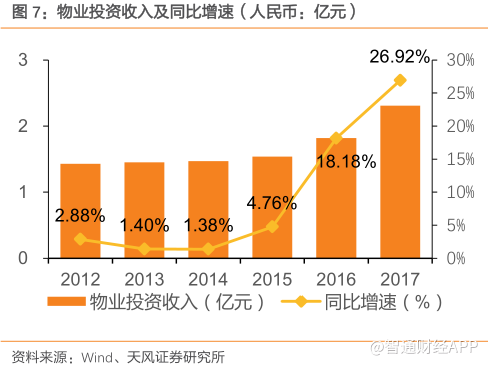

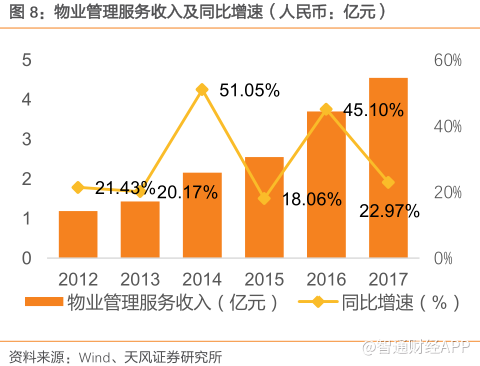

物业开发外的三块业务里,物业投资部分由于已出租投资物业的增加,17年实现营收2.31亿人民币,同比+26.9%;酒店管理业务得益于入住率的提升,17年实现营收4.25亿人民币,同比+8.7%;此外,物业管理方面提升也较大,17年该业务板块实现营收4.55亿人民币同比+23%,这归因于在管物业数目增多,商业物业占比增大的同时,单位面积租金也有所提升。

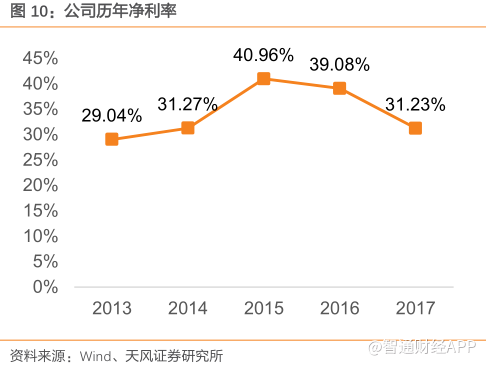

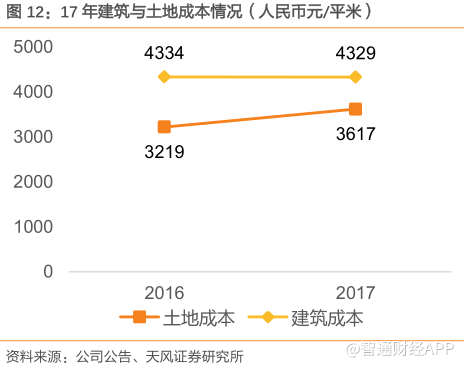

3.得益于优良管控与合理拿地,利润率行业领先

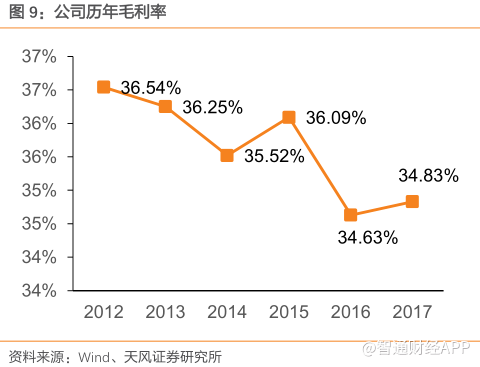

公司17年毛利率和净利润率分别为34.8%和31.2%,在行业内处领先地位;综合来看,利润率较高是源于公司在成本控制精耕细作,据2017年业绩公告,土地成本从16年的3219元/平稳至17年的3617元/平,建安成本从16年的4334元/平降至17年的4329元/平;从盈利构成来看,公司拥有大量非并表项目,联营公司17年带来收益19亿,同比16年21亿下滑11%,此外,受益于持有物业公允价值变动,贡献利润12亿,同比增长155%;但同时,由于土地增值税和公允价值收益导致所得税大幅调高至19.5亿,同比提升82.2%。

全年销售符合预期、18年可推货值1100亿

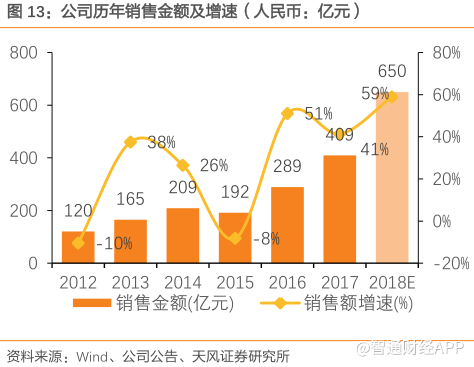

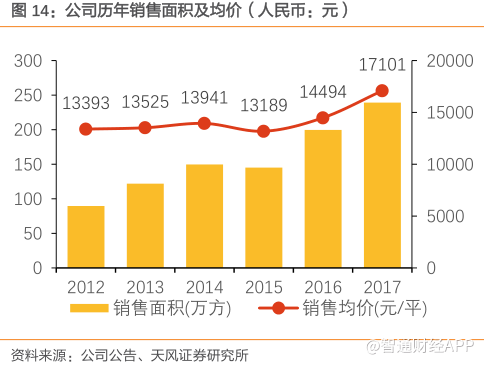

1.17年销售额380亿同比+33%

2017年实现预售额380亿(权益287亿),同比增长33%,其中华南占比45%、华东35%、其他20%;另根据公司业绩报告披露,目前在售53个项目中,45%来自华南区,另外35%来自华东区。与去年同期比较,华南区平均预售价格为约每平方米人民币14920元,华东区平均预售价格为约每平方米人民币20218元。17年整体平均销售价格约每平方米人民币17101元,同比上涨17.99%。

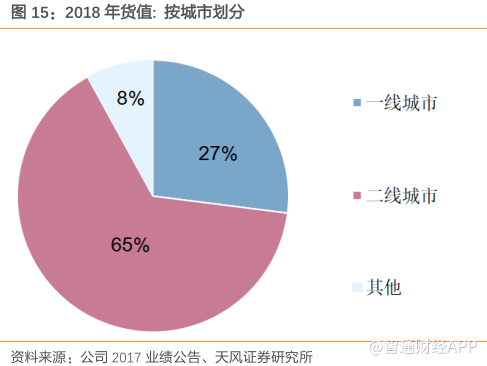

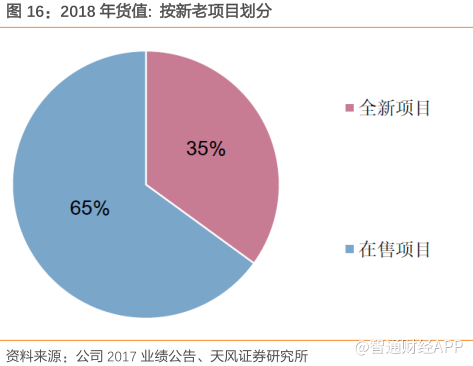

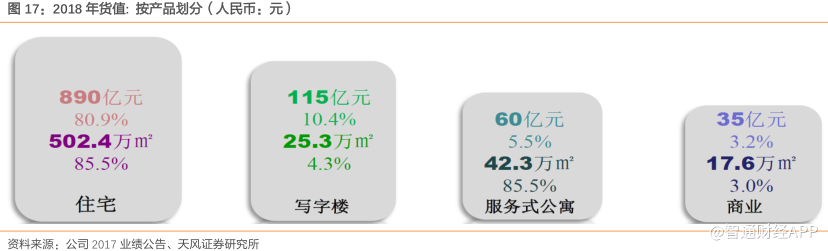

2.18年可推货值1100亿,销售目标600-650亿

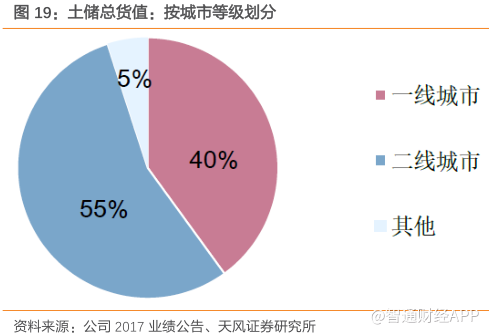

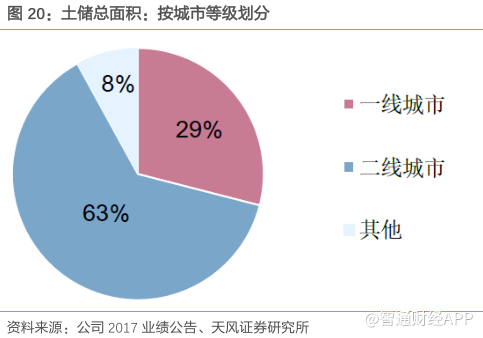

公司2018年可售货值约1100亿元,较去年600亿货值提升83%,其中一线占比27%、二线占比65%、一二线货值占比超90%,其他地区占比8%;就货值类型来看,住宅项目货值890亿,占比80.9%,写字楼货值115亿,占比10.4%;服务式公寓60亿,占比5.5%;商业35亿,占比3.2%。公司基于当前市场情况对18年制定650亿销售目标,较去年增长71%,据公告,1-2月公司全口径预售额96.7亿,同比+142.3%,以公司18年可推货值及货值结构分布来看,有大概率能达到既定销售目标。

拿地积极、土储聚焦一二线,可售资源有保障

2017年公司新增35宗地块,新增建筑面积531万平方米,平均成本为每平方米人民币5000元(不包括香港)。截至17年末,公司共拥有101个项目,分布于中国内地及香港共29个城市,共计权益建筑面积约1352万方的土地储备,若包含城市更新及未挂牌项目,权益土储将近1800万方。

公司重点发展华南区与华东区,抓紧华北区和西南区域的扩张。一方面在公开市场上自主参与招拍挂获取优质地块,另一方面,通过积极参与二手市场的兼并收购,以合理价格获取地块补充土地资源。

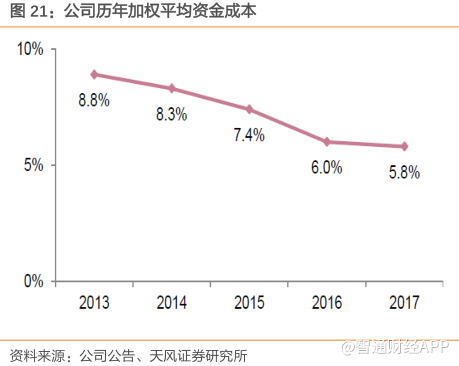

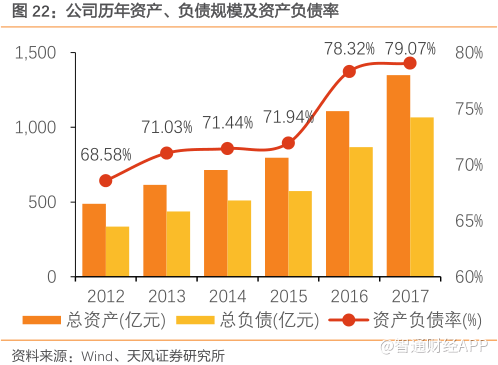

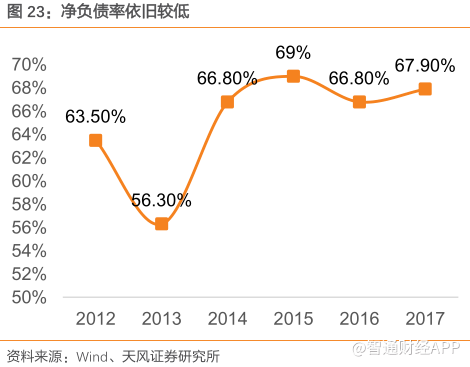

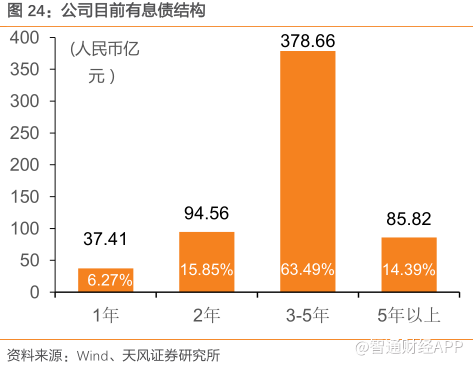

融资端成本持续走低、多渠道创新,负债可控

2017年综合融资成本约5.8%(2013-2017分别为8.8%、8.3%、7.4%、6%和5.8%),近年来持续走低;负债端由于近两年加大拿地力度,有息债数量有所增加,净负债率比去年上升1.1个百分点至67.90%,依旧处在健康水平;从负债结构看,其中1年内负债37亿,占比6.3%,最多的为3-5年中长期负债,约379亿,占比63.5%,另外5年以上负债85.82亿,占比14.3%,负债结构较为合理。

公司融资渠道也逐渐拓宽,主动探索长租公寓专项债券、REITs等产品,此外,公司分别与交行签订《住房租赁战略合作协议》与建行签订长租公寓《战略合作框架协议》,推动租赁市场进一步增长。

物管和投资业务快速提升、助力收入增长

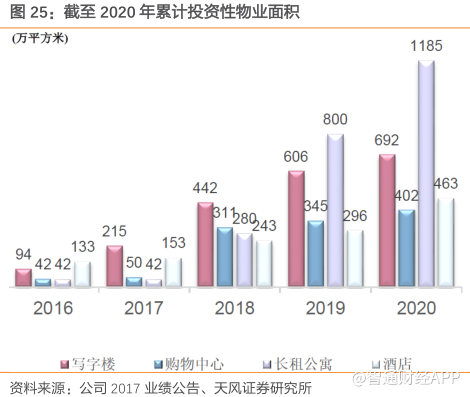

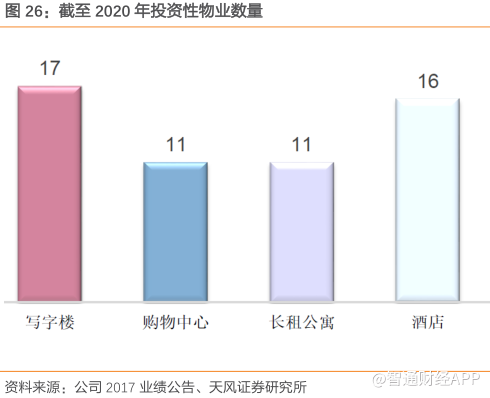

1.投资性物业进入成熟期租金收入将迎来收成期

公司物管业务将从主要管理自己物业到公建物业推进,从服务提质、品牌升级、智慧社区、智能物业等多角度提升;公司计划大力推进投资性物业发展,据公司2017年度业绩公告,到2020年将建成总计17个写字楼、16个酒店、11个商场、11个长租公寓,总面积接近270万方,并基于这些投资物业拓宽融资渠道,针对国内商业市场的相关金融政策支持不排除金融机构作为战略性合作伙伴加速租赁市场的增长。

2.积极布局长租公寓、目标覆盖大部分一二线城市

公司计划从2018开始涉足长租公寓领域,计划推出三个系列的公寓,以满足不同人群的需要。高端式服务公寓以社会精英为目标,中端服务式公寓以单身人士,中产阶级为目标,青年宿舍以职场新人和学生人士为目标客户。根据公司2017年度业绩公告,2018年将在成都开启首个长租公寓,2018-2019年拓展到一线城市与部分二线城市,到2020年将覆盖到大部分一二线城市,20个城市提供超过3万个房间。

管理与激励机制优化,综合效益得到提升

1.管理系统升级优化改善管理层和授权,提升管理效率

首先,据公司2017年度业绩公告,公司标准化业务模块,如进行产品标准化:根据产品定位的标准化模块方案如室内设计园林售价客户定位等,提升集中采购率至60%-70%;其次,开发大数据支撑的决策系统,该系统为业务分析抓取项目基础数据,对供销存管理及项目工程进度进行动态管理,同时也能为项目投资收益系统为管理决策提供信息化支撑;再次,公司对项目进行全周期管理,优化改善管理层级的授权提升管理效率。

2.多重激励制度提升公司周转与运营效率

公司2017年8月实施跟投制度,提高总体运营效率,实现效益最大化;公司的跟投制度是让参加者选择全新项目或全新组团:,从每个项目拿出总投额的10%以内进行跟投,要求是管理层及项目中层以上员工强制跟投。跟投制度加速了资金回笼,缩短了开发周期,改善现金回报率;据公司2017年度业绩公告,跟投制度之前,开工到预售为10-12个月,之后为8-10个月;跟投之前开工到交付为15-20个月,之后为12-15个月,周转明显提速。员工跟投的机制,更好调动员工主动性和投入力度,激励员工更好参与项目的建设和管理。

公司也推出商业合伙人制度和股权激励。2018年起,公司的商业项目实施合伙人制度,聚焦于核心管理层的中长期激励,任命商业各业务板块负责人、集团职能部门负责人及其他业务骨干共12人为首批商业合伙人,根据购物中心、酒店、写字楼底商租赁板块税后利润完成情况,提取比例奖金作为合伙人奖金池,商业合伙人制度鼓励与股东长期绑定,实现价值共创、利益共享。此外,公司对管理层授予股份奖励与股票期权,2018年1月19日,授予管理层4393500股股份奖励,2018年2月13日,以行权价每股港币11.12元授出1719000份购股权。

控股股东持续增持彰显信心

据港交所公告,控股股东孔健岷先生于4月11日、12日合计增持公司60万股;13日再次增持30万股,其持股比例由61.73%上升至61.75%,增持平均价格11.12港元/股。据公告统计,自17年10月以来,孔健岷先生在市场上持续增持公司股票,截至4月13日总共增持1729.05万股,成交均价9.12港元/股。可见其认为公司的实际价值大于目前市值,估值偏低,采取以这种长期增持的方式向市场传达对公司发展、未来股价以及市场占有率的信心。

盈利预测和估值

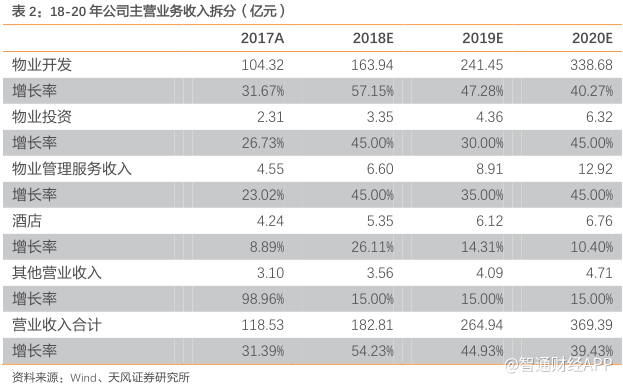

公司主营业务为房地产开发业务,同时经营物业投资、物业管理服务及酒店业务,盈利预测假设(单位:人民币)如下:

1)公司房地产业务项目按期竣工,营收保持稳定增长:我们预测房地产开发相关业务18-20年收入分别为163.94亿(+57.2%)、241.45亿(+47.3%)、338.68亿(+40.3%)。依据是:由于地产公司结算滞后于销售,从近三年销售情况看,房地产开发项目销售维持高增速,未来随着已售项目陆续竣工交房,账上的预收账款将结转为营业收入:15-17年公司的房地产开发业务签约金额分别为192亿、289亿、409亿,对应预测的18-20年地产业务结算收入的覆盖率分别为117%、119%、120%。

2)物业投资、物业管理服务及酒店业务结算符合预期:随着公司物业投资与管理业务加大投入与快速发展,先前投资性物业进入成熟期租金收入将迎来收成期,同时开始大力布局长租公寓市场,并给出2020年总体出租物业建面270万方的预期目标,为此我们对公司物业投资与管理业务未来三年的收入给予30-45%的增速预测。预计18-20年物业投资收入分别为3.35亿(+45.0%)、4.35亿(+30.0%)、6.31亿(+45%),物业管理服务收入分别为6.66亿(+45.0%)、8.91亿(+35.0%)、12.92亿(+45.0%);酒店业务方面,公司在成都、苏州、广州、海南的国际品牌酒店即将开业,同时自营品牌木莲庄系列计划未来将拓展到25个,为此我们预计公司18-20年酒店业务收入分别为5.35亿(+26.1%)、6.11亿(+14.3%)、6.75亿(+10.4%),增速相比前几年略有提升。

除主营业务四大板块外,公司还有少部分其他营业收入,如管理费等,该部分增长较快但为非主营业务,我们保守估计给予每年15%的营收增速。

根据我们的假设,预计公司18-20年实现营业收入分别为182.81亿、264.93亿、369.39亿人民币,实现归母净利润分别为52.11亿、72.01亿、97.55亿人民币;对应EPS为1.65、2.28、3.09人民币元/股。

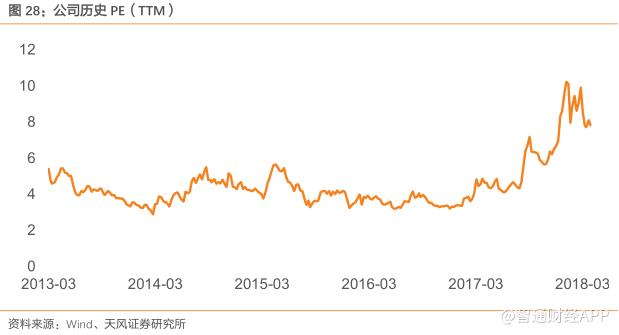

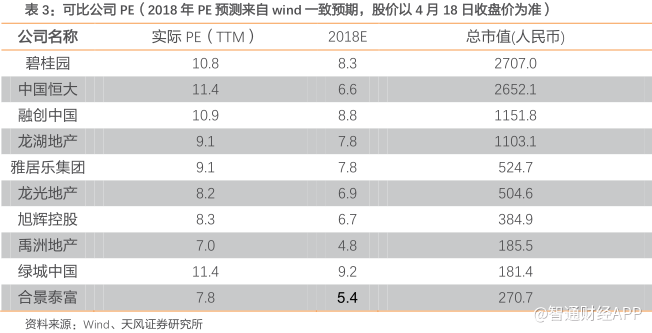

公司作为住宅地产开发的二线成长性港股房企之一,可以参考房地产行业龙头与典型公司PE估值做横向对比;结合公司历史PE、市场地位、高于行业平均水平的盈利能力及销售增速,对比行业内可比公司相对估值,给予18年8倍PE估值,6个月内目标价13.2人民币元,对应4月18日汇率为16.5港元。

投资建议

公司17年业绩表现略超预期,全年销售额380亿(+33%);18年1100亿总可推货值其中90%位于一二线城市,完成600-650亿销售目标可期;净负债率升至67.90%,但依然处于行业低位;融资渠道多样的同时,综合融资成本由去年的约6%降至今年约5.8%,有横向对比优势。

此外,管理层面持续优化,多方位激励机制也促进效率提升;再叠加控股股东持续增持公司股票彰显信心;让我们看好公司在优良基本面下,有望凭借融资端优势进一步做大规模并提升行业排名。我们预计公司18-20年净利润分别为52.11亿、72.01亿、97.55亿人民币;对应EPS为1.65、2.28、3.09人民币元/股,对应PE为6.49X、4.70X和3.47X,首次覆盖,给予“买入”评级,六个月目标价为13.2人民币/16.5港元,对应18年8倍PE。

(编辑:王梦艳)

扫码下载智通APP

扫码下载智通APP