中金:阿根廷后土耳其再动荡,新兴短期有压力中期仍稳健

本文来自微信公众号“ Kevin策略研究”,作者为“KevinLIU”,原标题为《简评:阿根廷后,土耳其再度动荡;新兴短期有压力,中期仍稳健》。

继5月初阿根廷一度股债汇“三杀”、央行为了抵御本币贬值和资金流出压力而连续大幅加息之后,近期几乎完全类似的情形又接连发生在土耳其身上。不仅股市和债券资产价格大幅走弱,土耳其里拉对美元也持续贬值,迫使土耳其央行在23日晚间召开特别政策会议,将流动性贷款利率(lateliquidity lending rate)由13.5%上调300个基点至16.5%,但目前来看,依然没有起到明显效果。土耳其里拉在央行加息决定后短暂走强后,昨天再度明显贬值。

阿根廷和土耳其接连出现资产价格大幅下跌,汇率走弱和资金流出的麻烦后,投资者对于在当前美元相对强势、美债利率中枢上行、以及油价维持高位的背景下,新兴市场面临的潜在传染风险较为关注,就此,我们进一步简评如下:

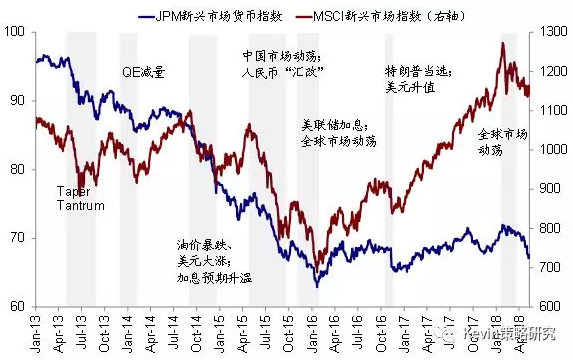

近期美元走强、利率抬升、油价上行的市场环境是主要外部原因和催化剂因素。整体新兴市场、特别是阿根廷和土耳其面临持续上升资产价格下跌和资金流出压力,一个主要的催化剂就是4月中旬以来的美元指数的明显走强。

一般而言,从短期市场表现经验与规律看,美元走强下,新兴市场资产往往承压,欧洲日本则因本币汇率贬值而相对受益,此次也不例外。新兴市场股市在5月中旬一度继债券市场的资金流出后出现2017年末以来的首次、也是2017年8月以来最大的单周流出。

此外,美债利率一度明显上行至3.1%以上、油价维持高位、以及6月份FOMC临近市场加息预期不断抬升也进一步增加了部分新兴市场的压力。

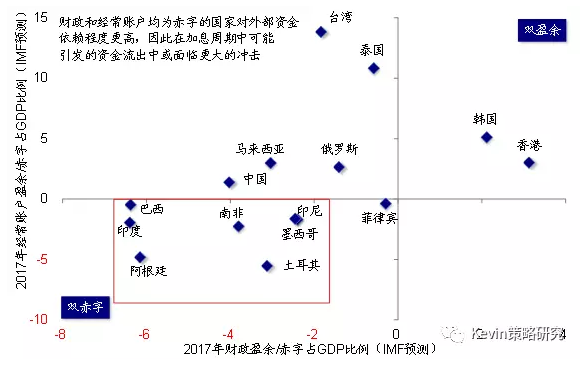

但在众多新兴市场中,之所以阿根廷和土耳其首当其冲的受到显著冲击也并非偶然,这与其自身的基本面的“脆弱性”和结构性问题有直接关系。

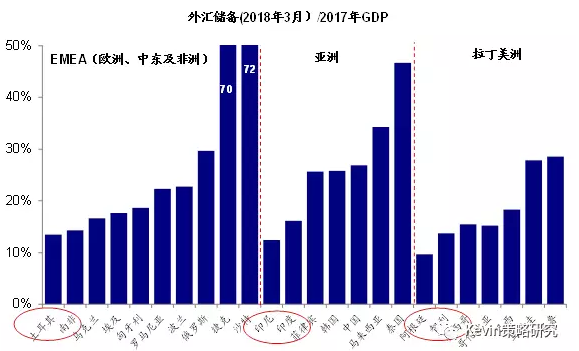

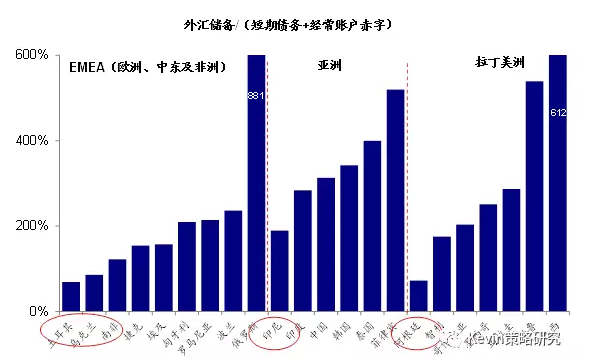

简言之,与阿根廷如出一辙的是,土耳其也是一个经常账户和财政明显“双赤字”的国家,而且其外汇储备的水平、特别是相比短期融资需求(短期债务+经常账户赤字)的覆盖率也是主要新兴市场中仅次于阿根廷最低的一个。

此外,根据我们宏观组的分析,土耳其金融系统和非金融部门对于海外融资的大幅依赖、其当前经济的过热状态、以及6月下旬即将到来的总统和议会大选可能带来的政治不稳定性也增加了土耳其金融资产和对外部扰动的风险敞口。

对于整体新兴市场,短期而言,如果美元继续维持相对强势,则新兴市场资产仍有可能面临一定压力,其影响传导路径主要通过情绪和资金流向,这其中,类似于土耳其和阿根廷的部分基本面相对“脆弱”的市场可能面临更大的风险敞口,大体上可以分为三类:

1)经常账户和财政“双赤字”的市场,对资金流出更为敏感,如阿根廷、土耳其、印尼、巴西、墨西哥、南非等;

2)外汇储备对短期外币借款和融资需求覆盖不足的市场,在美元借贷成本上升和资金流出背景下可能面临更大的麻烦,如土耳其、阿根廷、印尼、南非、智利、墨西哥等;

3)对美国贸易敞口较大的市场,在贸易摩擦风险仍可能持续的背景下也容易受损,如墨西哥等。此外,近期油价维持高位也会增加部分依赖原油净进口国的成本压力。

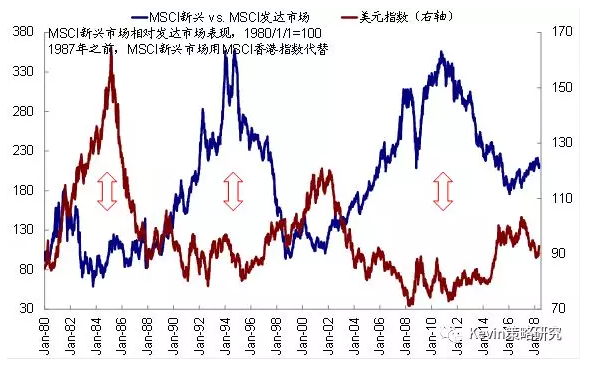

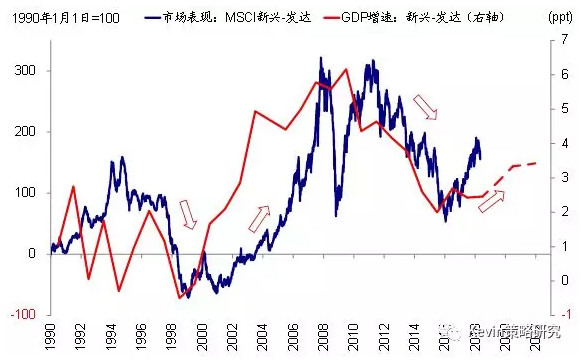

但中期来看,虽然短期新兴市场资产在强美元背景下已经承受明显压力、特别是部分基本面本身就“脆弱”的市场在外部环境变化背景下问题会更为凸显,但可能并非意味着整体新兴市场自2016年才开启的经济基本面、股市表现、以及资金流向相比发达市场领先优势的终结,主要是考虑到:

1)一方面,当前整体新兴市场基本面相比2013年的TaperTantrum已明显改善、较2015年和2016年初也更为稳健有韧性,毕竟新兴市场基本面的改善、特别是与发达市场之间不断扩大的“增长差”是支撑市场相对表现和资金流向更为核心的变量;

2)另一方面,结合宏观组的判断,当前美元的走强可能更多是中期弱势下的阶段性反弹、而非完全趋势逆转,虽然美元在6月FOMC会议(将再度加息甚至上调利率“散点图”)之前仍可能得到一定支撑,但之后欧央行继续推进QE减量以及欧洲经济情况的边际改善都有可能约束美元的走强。

(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP