麦格理:产品及客户需求驱动技术升级 升中芯国际(00981)目标价至20元

智通财经APP获悉,麦格理发布中芯国际(00981)研报,以下为报告原文翻译,以供参考。

主要观点

我们重申对中芯国际不一致看涨的观点,并在结构性上升趋势的背景下,升目标价至20元。

技术升级将由客户海思半导体、展讯、高通、芯技佳易以及28nm/40nm产品驱动。

关键论点——不断的技术迁移是驱使(行业)重新评定的关键,保守不是获胜的方法。

结论

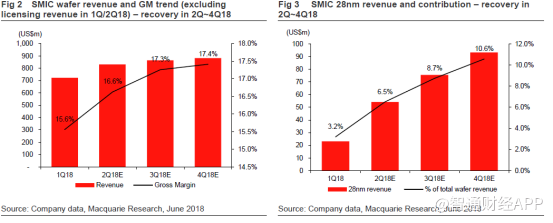

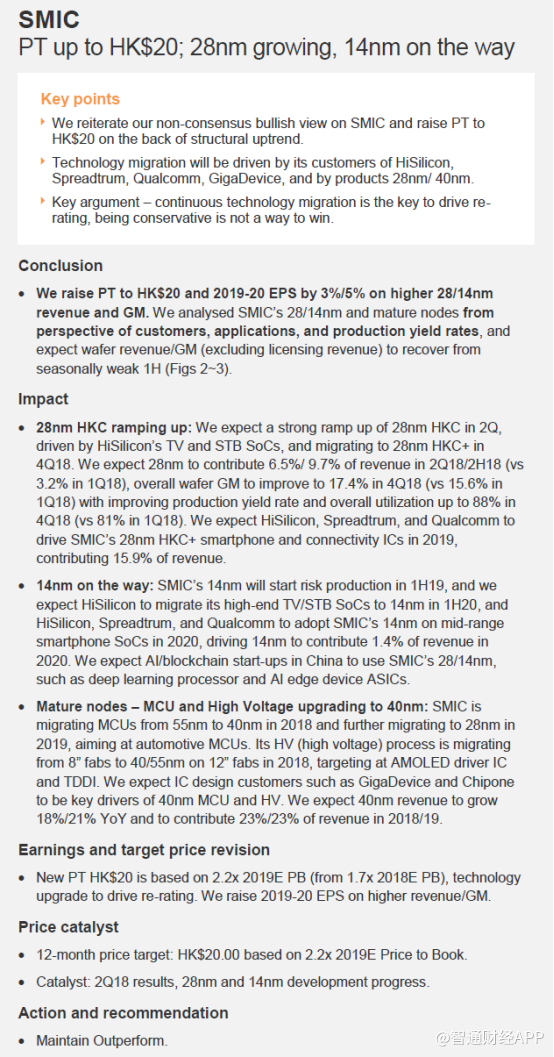

我们升目标价至20元,随着28/14nm收入和利润增长,预计每股收益增加3%-5%(2019-20)。我们分析了中芯国际的28/14nm,并从客户、应用和产量的角度看成熟节点,预计晶片收入/利润(不包括授权收入)将从季节性疲软的上半年中恢复(图2、图3)。

影响

正在提升的28nm HKC:我们预计28nm HKC在第二季度有强劲的提升,由海思半导体的电视和机顶盒芯片驱动,将于今年四季度技术迁移至28nm HKC+。我们预期28nm于18年二季度至下半年间将贡献6.5%-9.7%的收入(对比一季度的3.2%)。18年四季度,产量将提高以及综合利用率达到88%(对比一季度的81%),晶片的整体利润将提升至17.4%(对比一季度的15.6%)。我们预计,2019年海思半导体、展讯、高通将驱动其28nm HKC+智能手机及连通性集成电路发展,贡献15.9%的收入。

即将到来的14nm:中芯国际的14nm生产将在19年上半年面临风险,我们预计海思半导体于2020年升级其高端电视机/机顶盒芯片至14nm,以及2020年海思半导体、展讯、高通将在中端智能手机上采用中芯的14nm,因此而驱动14nm 于2020年贡献1.4%的收入。我们预计中国AI/区块链创业公司将运用中芯的28/14nm,例如深度学习处理器或AI边缘器件集成电路。

成熟节点,微处理器和高压工艺升级到40 nm:针对自动化微处理器,2018年中芯国际微处理器由55nm升级到40nm, 并将于2019年进一步升级到28nm。针对AMOLED驱动芯片与TDDI,2018年其高压工艺由8”升级至12”(40/55nm)。我们预计其集成电路设计客户芯技佳易和集创北方将成为中芯40nm微处理器及高压工艺的主要驱动因素。我们预计40nm收入将同比增长18%-21%,并于2018-19年贡献23%的收入。

扫码下载智通APP

扫码下载智通APP