新股前瞻|上市“奇葩”说:未盈利、无收入的君实生物,你好意思来港股?

本想在无心看盘日子,准备好好读段子。奈何港交所的《上市新规》大门一开,骡子、马儿一股脑地涌进,就好像当年最后一批偷渡者那般,只要迟到半秒钟到警署,却已然失去了“香港身份”的机会。

这不,智通财经APP刚要关机走人,披露易顷刻弹出三家递表公司,其中最让人惊讶的便是新三板企业——君实生物。要知道,该公司相比那些老牌生物科技企业,实在是太年轻了,仅仅只有5年半的历史。且业绩一栏,常年靠资本续命,以至于2018年既无利润,也没收入。

就是这样一家初看像“骗子”的公司,却敢撩港股的“小姐姐”,似乎“圈钱”的意图过于明显。当然,反过来说,港交所(00388)敢让他直面投资者,说明其还是有两把刷子的。

而细说这两把双子,就还得从近期“霸屏”的PD-1说起。

神药PD-1,3年过百亿美元

至于何为PD-1,智通财经APP曾花费大量篇幅做过科普,即一种肿瘤免疫治疗新药。不同于手术、放化疗和靶向药,PD-1抑制剂本身并不能直接杀伤癌细胞,而是通过激活病人自身的免疫系统来抗癌,与之前炒的火热的“CAR-T”有异曲同工之妙。

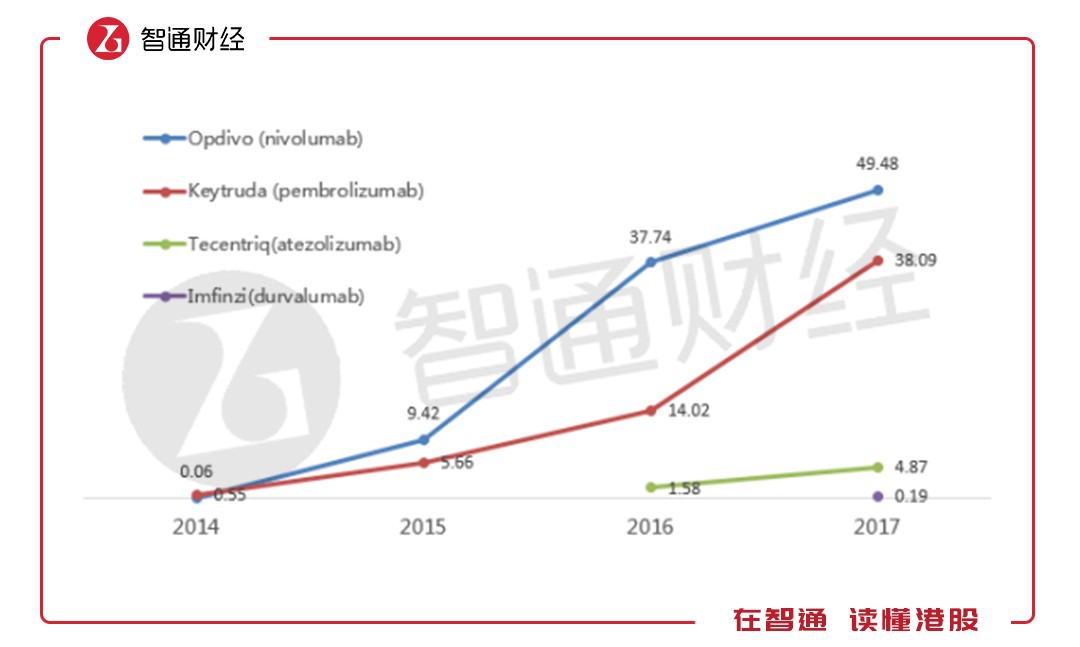

2014年,PD-1制剂被施贵宝、默沙东成功推出市场,前者商品名Opdivo,也就是O药,后者的商品名Keytruda,简称K药。二者均已登陆中国。

经过进一步临床试验,PD-1制剂还对黑色素瘤、非小细胞肺癌、膀胱癌、肾癌、头颈癌、胃癌、肝癌、霍奇金淋巴瘤和MSI-H的实体瘤等均有明显疗效。

拿K药来说,最佳案例就是美国前总统卡特。他已经90多岁了,不幸得了黑色素瘤,而且转移到了脑子和肝上,属于极度高危的肿瘤患者。按照传统的治疗手段,可能没有太多时间了。不过,经过Keytruda+放疗,卡特奇迹般的治愈了,全身肿瘤消失。

适应症之广,和所有抗癌药物一样,PD-1也卖出了“高价钱、高规模”。

智通财经APP看到,从销售收入上看,PD-1/PD-L1药物的全球市场规模只用了3年时间就扩张到了超过100亿美元,增长极其迅猛。并且以PD-1为代表的肿瘤免疫疗法目前已经成为肿瘤临床治疗的核心治疗方案。预计2020年整个PD-1/PD-L1类药物市场需求将超过数百亿美元。

其中,卖的最好的当属 O药,2016年的消费额已达到 46 亿美元。巨额销售额背后也意味着该药物的“天价”:根据FDA在2016年9月批准修改后的给药方案,非小细胞肺癌患者按照“240mg/次,每2周1次”给药,直至疾病进展或出现不可耐受毒性。O药240mg规格在美国的定价大约是6500美元,治疗1年的成本大约为16.9万美元,合计人民币100多万。

和O药一样,K药价格也不低,根据FDA在最新给药方案,以一个50kg、标准体重的病友为例,K药的用量是100mg,3周一次,每月的花费大约在3-4万元;O药的用药是150mg,2周一次,每月的花费大约在4-6万元左右。

费用只贵,自然企业们的业绩也异常殷实。

秒杀“国企”,但遭遇无利润、无收入尴尬

纵然O药与K药分别在今年的6月以及7月获得家药品监督管理局审批许可,进入我国市场。但这依旧未能让那些布局PD-1的“国产商”们停下脚步,比如A股的恒瑞、8月8日便要敲响港股“第二上市”之锣的百济神州(06160)、以及君实生物。

智通财经APP翻看招股书,别看君实生物成立于2015年12月27日,但其是国内第一家就抗PD-1单克隆抗体向CDA提交IND申请和NDA的中国企业,也是国内首家就抗PCSK9单克隆抗体和抗BLyS单克隆抗体取得CDA的IND申请批准的中国公司。

从这一点,足以秒杀国内多家已从事PD-1项目的企业,毕竟大部分当前都仅处于BLA申请阶段。

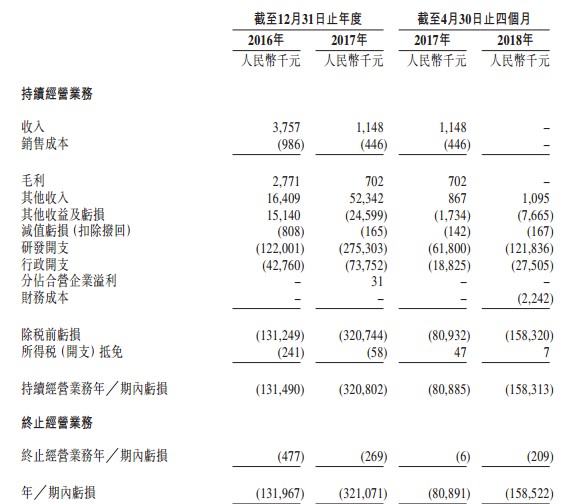

地位超前,投入肯定在所难免。2016年、2017年及截至2018年4月30日止四个月,该公司的研发费用分别为1.22亿元人民币(单位下同)、2.75亿元和1.22亿元。

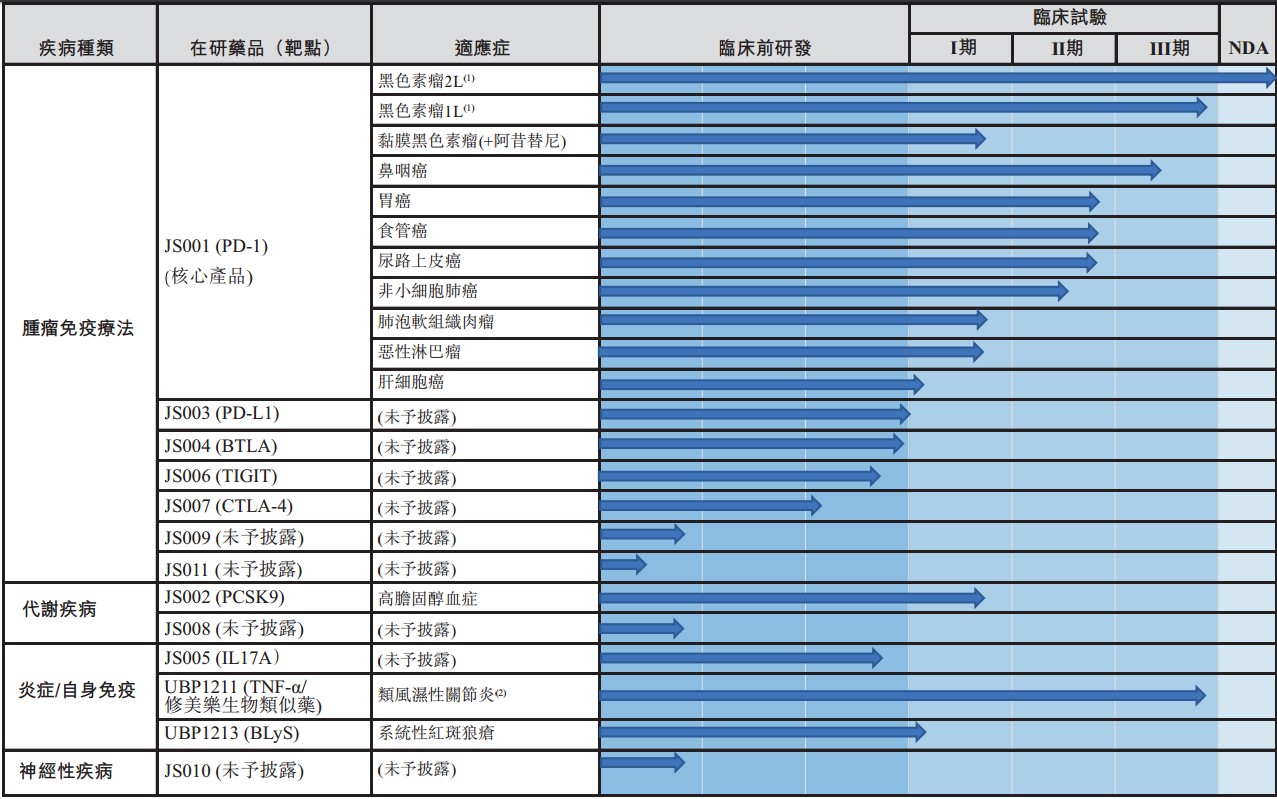

当然,投入也让其积累了丰富的产品管线。智通财经APP观察到,截止目前,君实生物已有包括13项在研生物药品:七项肿瘤免疫疗法在研药品、两项代谢疾病在研药品、三项针对炎症或自身免疫性疾病药品及一项治疗神经性疾病药品,适用于多种未满足医疗需求的适应症。

有四项在研药品已获得CDA的IND批准,其中一项已提交NDA。除了上述临床阶段的四个在研生物药品外,公司的JS003为一种抗PD-L1单克隆抗体,已为其向CDA提交IND申请。目前还有八个在研生物药品正在进行临床前研究。

可能这些产品说起来都比较宽泛,举个简单案例,石药集团(01093)7月份宣布的新项目(JS001和白蛋白结合型紫杉醇用于在中国治疗乳腺癌)便是联合君实生物一起做的,前期就支付给了君实3000万元,总额最高有望达到1.5亿元。

只不过,让人可惜的是,这些产品目前还没有一个达到能商业化的标准。也就是说,没有任何出售药品而产生的收入。而2016年、2017年以及截至2018年4月30日止四个月分别确认的375.7万元、114.8万亿元、及0元则全是根据收费服务合约所赚取咨询及研究服务收入。

注意,2018年前四个月是零收入,且净利润亏损扩大至约1.59亿元,是不是刺激到不行。

敢来港股闯关,原来是有大佬撑腰

亏损这么多,竞品之多且随时面临“夭折”的风险,君实生物哪来的这么大能量启动港股上市计划,难道仅仅靠一个新三板的名头做支撑?

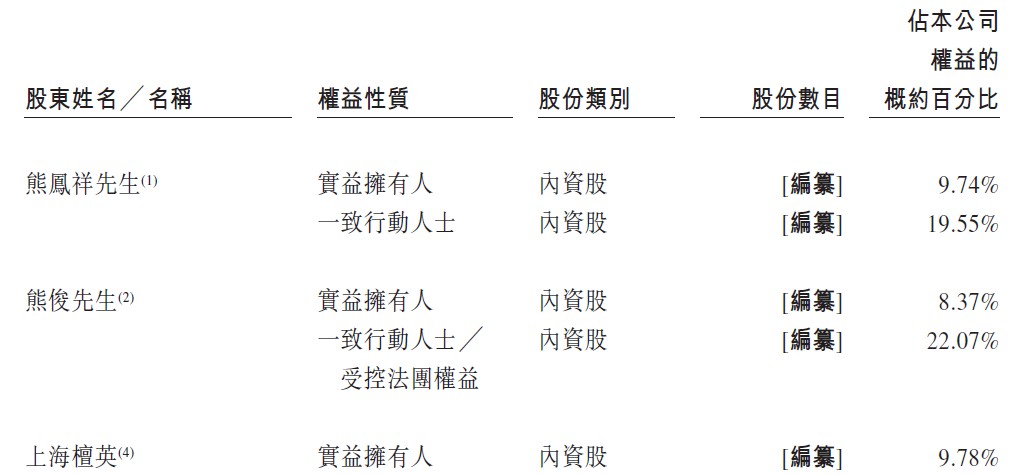

这或许就得从股东上找答案了。智通财经APP查看到,君实生物的老板为熊凤祥父子。目前熊凤祥直接持有内资股,相当约9.74%的已发行股本;熊俊持有股内资股,相当约8.37%的已发行股本,并且还因是上海宝盈的执行董事并直接持有其股本20%的权益。从股权比例上看,其父子是该公司的实际控制人。

除了拥有君实生物外,熊俊还有一家名为江苏天人生命的公司,也就那家曾在上海众合医药登陆新三板时因涉嫌“同业竞争”而询问的公司:“请公司补充分析并披露公司与永卓博济、江苏天人生命药业、上海君实生物医药、武汉华鑫康源、无锡麦涛岚华等关联方是否存在同业竞争;请公司从产品或服务的用途、市场等方面分析并披露与前述关联方业务是否形成市场竞争。请主办券商和律师核查并发表意见。”

从这点来看,君实生物与上海众合医药、江苏天人存在着千丝万缕的关系。那么前期的合规业务扶持自然是少不了的。

另外,上海檀英也投资了2亿元的2018年可换股债券(9.78%);高瓴也拿到了5.11%的股份,按上海檀英的股份推算,也是千万、亿级别的投入;深圳源本拿到1.72%的股份。

综上所述,从新三板杀到港交所,君实生物的潜力不容置疑,可就目前市场行情以及未盈利且无收入的尴尬,要想撩汉撩妹,恐怕也并非易事,何况港股“人傻钱多”的时代已离开了近5个月了。(田宇轩/文)

扫码下载智通APP

扫码下载智通APP