中金海外:全球流动性拐点逐渐临近

本文来源微信公众号“Kevin策略研究”。

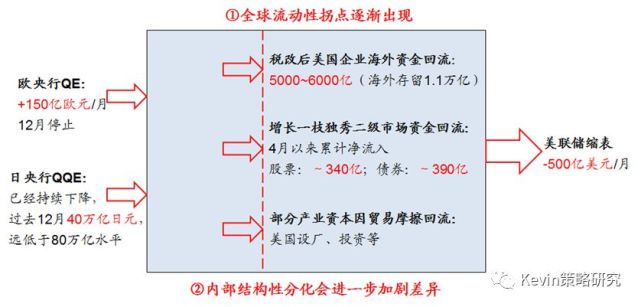

随着美联储减量规模进一步扩大、以及欧日央行QE增量的缩减,静态测算,全球主要发达央行通过QE所持有的资产存量规模或将在2018年底附近出现总量的下降,这意味着金融危机后全球流动性拐点的到来。流动性总量的减少对金融资产的影响不言而喻,更重要的是,结构上的分化在总量减少背景下会进一步加剧不同市场之间的差异,因为逻辑从增量式的普遍受益转向分配下的此消彼长,这在一定程度上也正是在美联储收紧货币政策持续推进的背景下,美国金融条件今年大部分时间反而得以趋向宽松、而相反新兴市场在资金流出、汇率贬值的压力下承受更大的收紧压力。

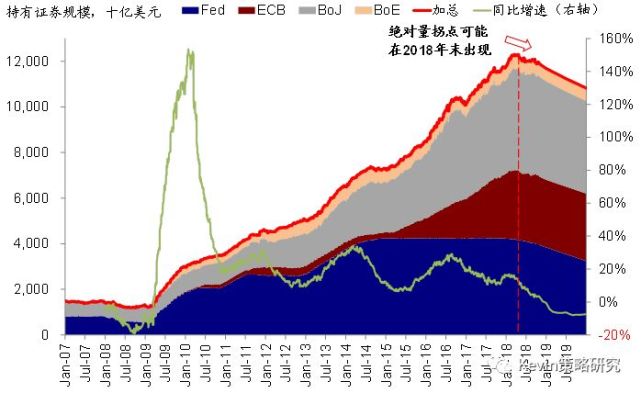

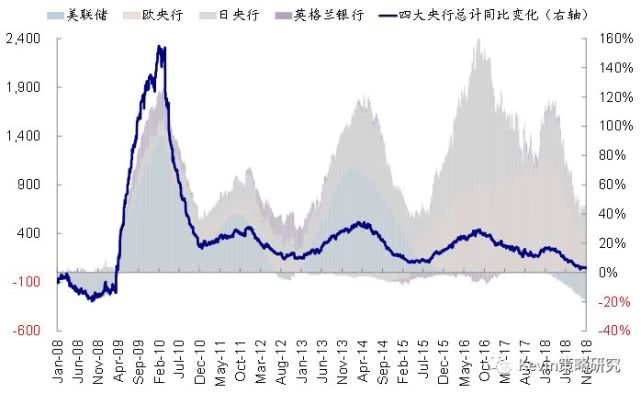

一、全球流动性拐点逐渐临近:主要发达央行持有证券总量或在2018年底下降

美联储减量规模进一步扩大:今年10月起,美联储每个月“缩表”上限从400亿美元提高至500亿美元(300亿国债、200亿MBS与机构债)。

欧日央行购买规模增量缩减:今年10月起,欧央行每月QE购债规模从300亿欧元降低至150亿欧元、并将在今年底结束。自2016年9月引入收益率曲线控制以来,日央行实际购债规模一直缩减,当前年化购买量仅为~43万亿日元,基本上是议息决议中80万亿年化购买量的一半。

因此加总来看,按照目前变化节奏静态测算,上述全球主要发达市场央行通过QE所持有的证券资产总量可能将在2018年底附近出现绝对水平的拐点,这也意味着金融危机后全球流动性拐点的到来(图表9)。

二、今年的结构性变化:多个维度回流美国,延缓美国自身金融条件收紧,但更加重了新兴市场压力

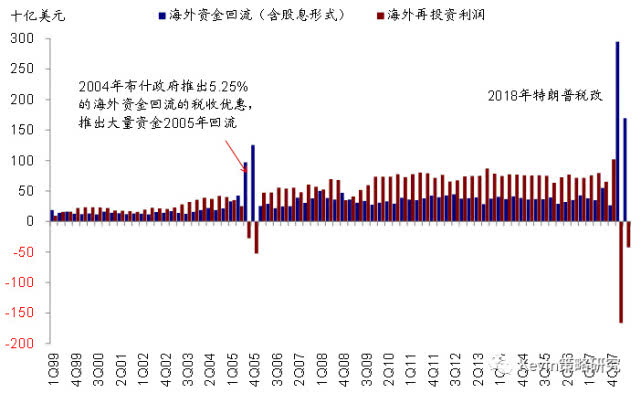

今年以来全球资金多个维度回流美国的结构性变化延后了美国自身金融条件收紧的到来,主要体现在:1)海外资金回流:税改后,美国企业海外存留的大量资金(1.1万亿美元)回流美国,BEA数据显示有接近5000亿美元资金回流(图表11);2)二级市场股债资金流入:美国经济和美股市场今年以来相对全球其他市场更为强劲的表现吸引了二级市场股债的资金流入,4月以来累计流入规模分别为332和458亿美元(图表12);3)贸易和关税政策导致部分产业资本回流。除了各个维度的资金回流外,美国金融去监管改革也起到了改善美国的融资环境、促使工商信贷再度加速上行的作用(图表14,《美国会通过金融监管法案,为中小银行“减负”》)。

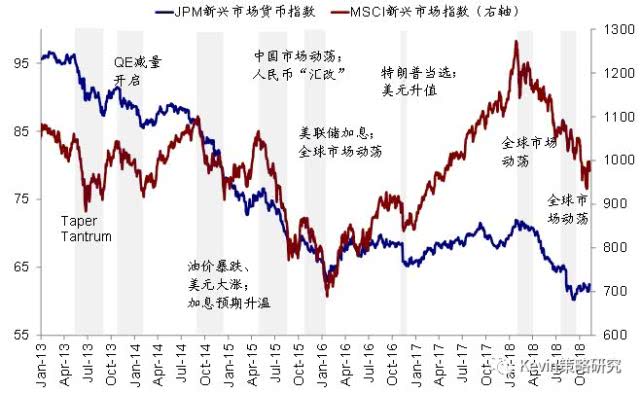

但这一结构性变化在整体流动性拐点逐步临近的背景下却更加加重了新兴市场的压力。今年以来,一些新兴市场之所以会面临资产价格下跌和资金流出的麻烦,除自身基本面的“脆弱”性以外,外部美元流动性收紧和融资成本的抬升也是加速风险敞口暴露的诱因(图表15),这其中自身基本面“脆弱”(财政与经常账户“双赤字”)且对外部敞口较大(外币借款比例较高等)的市场所承受的压力更大(《新兴市场:风险传导路径以及下一个可能的风险点》)。

三、从历史经验看流动性拐点的影响:中期来看,相对增长优势才是关键

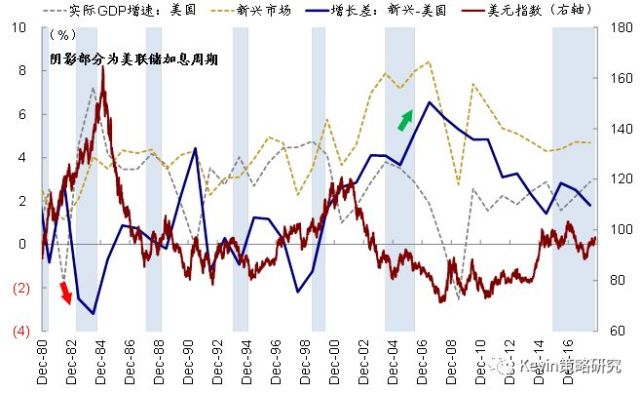

那么,是否流动性的收紧和美联储加息就必然会带来新兴的问题?答案是否定的,借鉴2004~2006年的加息经验,我们发现即便是美联储收缩的幅度更快(2年内连续加息17次),由于新兴经济体的增长优势更为显著,因此资金反而回流新兴市场,长周期来看美元也是走弱的;但反面的例子就是1983~1984年的加息周期,美元大幅走强、新兴市场甚至爆发危机。因此不难发现,相比货币政策,中期来看,相对增长优势才是关键。具体而言:

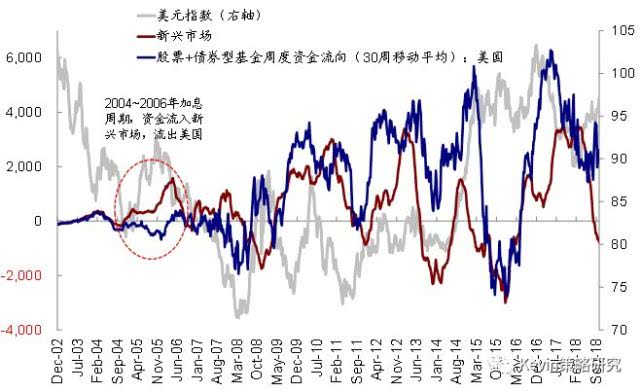

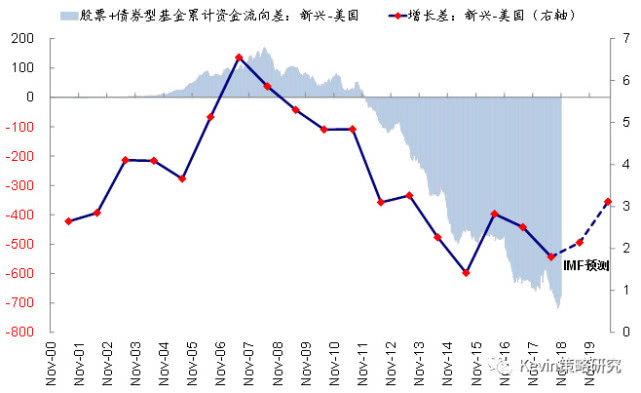

2004-2006年加息周期:资金回流新兴市场,美元走弱。2004年6月至2006年6月,美联储连续加息17次,联邦基金利率从1%抬升至5.25%。在此期间,由于新兴市场经济增速不仅快于美国、与美国的增长差持续扩大(图表16),故资金持续流入新兴市场、流出美国(图表17)。在此背景下,美元走弱,从而缓解了新兴市场的压力。因此从市场表现来看,新兴市场也在2004-2006年加息周期中大幅跑赢美股,尽管美股也延续涨势(图表19)。

1983-1984年加息周期:美元大幅走强,新兴爆发危机。1981年,里根就任美国总统,其主要政策主张包括减税、削减福利开支以降低财政赤字、降低政府干预、实施紧缩的货币政策以控制通货膨胀等(即“里根经济学”)。里根上任后,美国经济在摆脱期初的衰退后,经济增速逐渐超越新兴市场,美元指数也持续走强(图表16);新兴市场则因流动性收紧、偿债压力加重而爆发了危机(如上世纪80年代的拉美债务危机,图表19)。

由此不难看出,在整体流动性收紧导致缺乏增量的背景下,存量的结构分配就显得至关重要。从中期来看,相对增长吸引力是决定市场表现、资金流向、以及作为资金流向结果的汇率变化的核心,这是我们判断未来市场方向和相对吸引力的核心依据;相比之下,单纯的货币政策收紧并不是上述变化的根本原因。2018年的市场表现正是美国增长“一枝独秀”而新兴市场明显承压放缓的分化的结果。

全球流动性拐点显现以及内部结构性的差异,使得逻辑上从增量式的普遍受益转向分配下的此消彼长

全球四大央行QE所购买的资产绝对规模在2018年末可能出现拐点

四大央行持有证券规模同比增速从年初的17%降至3%

得益于税改,前两个季度美国企业海外资金回流规模高达4644亿美元

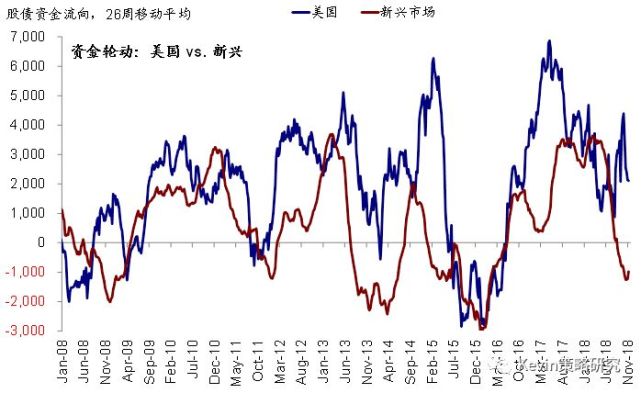

今年以来特别是下半年,美股与新兴市场之间出现了较为明显的资金轮动

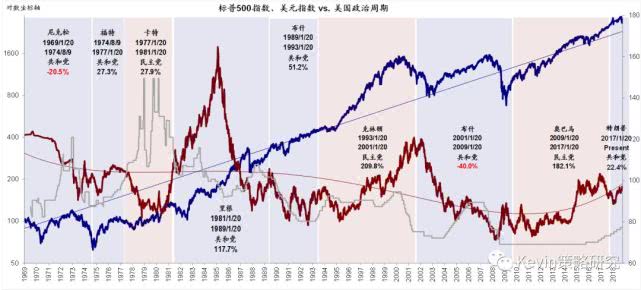

美股市场、美元走势vs.美国政治与货币政策周期

6月份通过的金融监管改革在一定程度上改善了美国的融资环境、促使工商信贷近期再度加速上行

外部美元流动性收紧和融资成本的抬升是加速新兴市场风险敞口暴露的诱因

1983-1984年,美元大涨,美国增长快于新兴;2004-2006年,美元走弱,新兴市场增长较美国更为强劲

2004-2006年加息周期,资金流入新兴市场股市和债市,流出美国

资金流向差与增长差具有较高相关性

1983-1984年,新兴市场爆发危机,显著跑输美股;而2004~2004年,新兴市场表现好于美股

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP