被粉饰的净利润?成长放缓的Uber还值不值得看

继LYFT(LYFT.US)之后,打车平台UBER(UBER.US)也实现了上市。

智通财经APP了解到,LYFT早在3月29日就以实现在纳斯达克市场上市,不过该公司上市首日跌幅达10.26%,换手率高达25%,原投资者抛售严重,股价持续下跌,截至上一个交易日,该公司股价较上市日高点跌幅超45%,几乎腰斩。

同样是打车平台,5月10日,Uber成功登陆美股市场,上市首日,原投资者也纷纷选择抛售,股价跌1.02%,次交易日续跌达10.75%,市值为622.15亿美元,远远低于IPO上市时市值的755亿美元,以及去年华尔街预期的1200亿美元。

接连两家打车平台上市后受到投资者用脚投票,可能有三个方面原因,一是估值过高,二是行业不行,三是个股不行。从上述两家业绩看,成长速度都非常快,但目前仍是持续亏损的,或是投资者担心持续亏损导致估值过高的问题。不过优步作为行业龙头,为何不受投资者待见呢?

多余的正利润:非经营项抢眼

智通财经APP了解到,Uber成立于2009年3月,2011年5月,进军纽约市场,并当作核心目标市场,一直到现在纽约市场依然是优步最大的市场之一。

Uber最初的目标市场主要面向高端,但高端市场小,2012年该公司开始转向大众市场,开启了扩张爆发期。2012年以来,优步凭借着多轮股权融资资金,全球扩张并快速覆盖58个国家,310个城市,全球司机超过100万,每天接送100万人次。

为了挖掘更多的潜在需求以及开发流量变现模式,在业务方面,Uber于2013年7月,上线优步chopper直升机,2014年4月上线优步同城快递,同年8月推出优步快递服务以及2015年上线优步货运服务。发展到现在,优步的业务体系覆盖出行的各个领域,并拓宽了平台能力,目前收入分录主要分为网约车业务、外卖业务及其他业务。

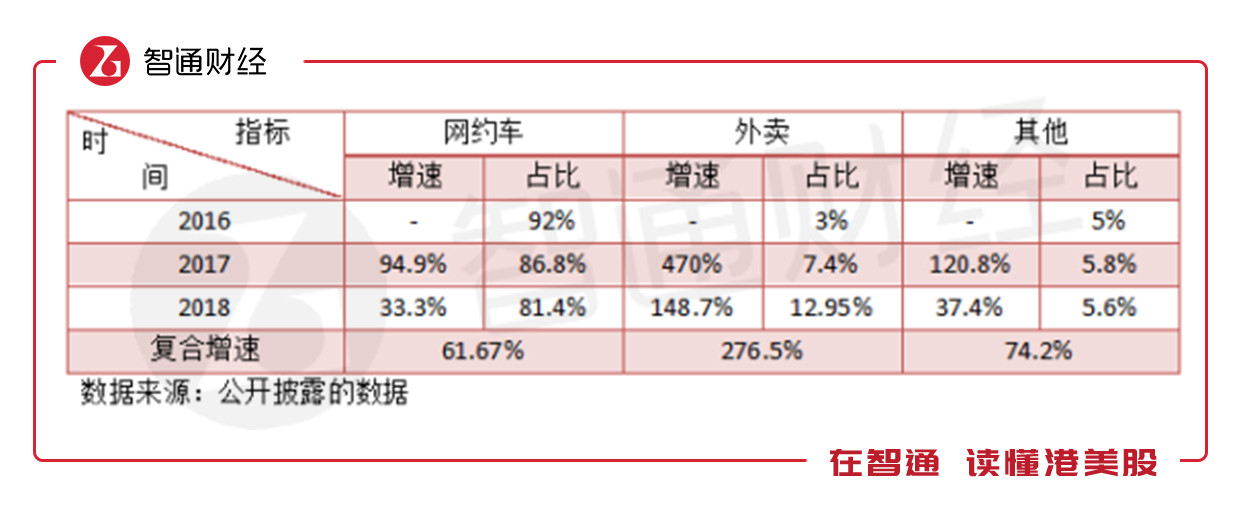

2018年,Uber总收入112.7亿美元,近三年复合增长率为71.2%。网约车是优步的核心业务,2018年收入91.82亿美元,收入占比81.4%,但占比呈逐年下降的趋势。2016-2018年,优步的网约车、外卖业务及其他业务收入复合增长率分别为61.67%、276.5%及74.2%。

以下为Uber近三年的业务收入增速及占比情况:

值得注意的是,优步的各项分录业务收入在2018年增速均有较大的放缓,其中核心业务网约车的增速明显放缓,2018年该业务收入增速仅为33.3%,远低于复合增速,外卖业务和其他业务也出现了同样的特征。

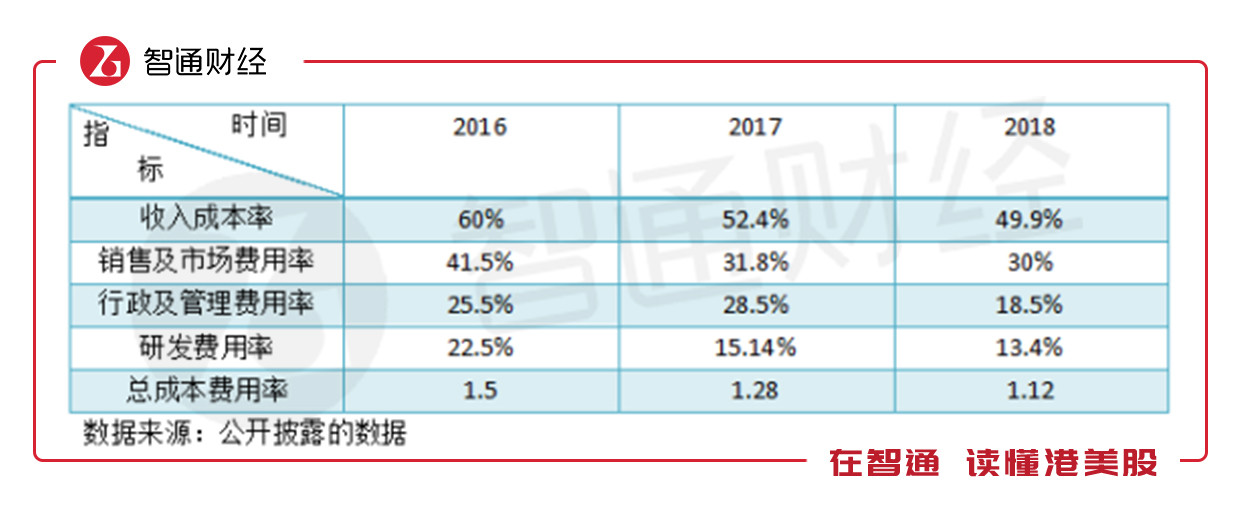

虽然优步收入放缓,但盈利情况却因此而得到改善,2018年毛利为56.47亿美元,同比增长49.7%,毛利率为50.1%,同比略增2.5个百分点,运营亏损30.33亿美元,占比营收30%,同比下降21.4个百分点。2018年该公司总成本费用率为112%,较2016年下降了38个百分点。

以下为优步的各项成本费用占比情况:

从运营数据上看,虽然优步目前仍是亏损的,但亏损幅度逐年缩窄,2018年总成本费用率接近于100%,相当于EBITDA(可持续经营利润)有望实现转正的可能。不过该公司给投资者印象最不好的地方在于,或是为了实现上市时账面净利润转正而做了一些出售安排。

2018年Uber实现净利润9.97亿美元,不过这包含了32.14亿美元的剥离(剥离俄罗斯和东南亚的业务)收益和19.96亿美元的未确认投资收益(投资滴滴),若扣除这两项后实际亏损达42.13亿美元,比2017的亏损(40亿)略多一些。

棘手的竞争对手:滴滴

相较于Uber,LYFT的亏损情况就更糟糕了,2018年LYFT实现收入21.57亿美元,毛利率为42.33%,比Uber少7.77个百分点,总成本费用率(成本、行政、销售及市场以及研发)130%,比Uber高出18个百分点。

以LYFT的2019年季度业绩来说,毛利率为40.33%,总成本费用率为225%,比2018年增加了95%个百分点,亏损幅度加大了,归属于母公司的净利润亏损达11.38亿美元,同比亏损扩大386%,也超过了2018年全年的亏损额。

LYFT成立于2012年,比Uber晚仅约3年,但收入规模比Uber要小的多,Lyft和Uber一样主要收入来源于美国市场,2017年LYFT推出了加拿大业务,在业务上也学习Uber模式,如也在共享单车、滑板车以及自动驾驶等领域做了一些尝试。不过Lyft的生存环境始终被Uber高度控制着。

Uber在全球4个地区的共享出行市场份额超过65%,其中包括美国、加拿大、拉丁美洲、澳大利亚、新西兰以及欧洲,另外在中东市场,借助收购Careem市场份额也超过65%,在印度市场,Uber的市场份额超过了50%。

值得一提的是,在中国市场,Uber难以撼动滴滴的地位。2013年Uber进入了中国市场,当时滴滴才满一周岁,但滴滴凭借股东优势、资金优势以及本地优势,迅速蚕食市场份额,2015年和快的合并后,滴滴快的已经拿下了国内80%以上的网约车市场份额。而2015年全年,UBER在中国内地市场亏损超过10亿美元,惨不忍睹。

滴滴步步紧逼,2016年8月,Uber无奈以60亿美元价格卖掉优步中国,以此获得滴滴的优先股权,持有份额近20%。滴滴通过多轮融资,截止2018年9月份Uber仍持有滴滴15.4%的权益。2018年底,滴滴的估值约为516亿美元,为Uber带来了约20亿美元的收益。

滴滴的商业版图显然不亚于Uber,占据中国绝对市场份额后,迅速海外扩张,滴滴参与国外各种投资,其中包括了巴西,中东,东南亚等等,还在其他国外上线了滴滴打车等手机软件。该公司的业务触角覆盖出行各个领域,包括叫车服务、租车服务以及洗车服务等,另外还涉入大数据、企业服务、金融等多个领域。

不过就经营状况而言,滴滴仍是巨亏的,根据媒体之前传出来的财务数据,2018年全年,滴滴亏损金额高达109亿元,以2018年底汇率算,相当于15.82亿美元的亏损,如果按照权益法计,归属于Uber的亏损2.44亿美元。2018年上半年该公司就亏损达40多亿元,比2017年整体还要高出61%,而自成立以来,6年来累计亏损额近390亿元。

可持续高成长:把握成长盈利点

未来的出行市场份额将集中于Uber和滴滴,Uber以美国为中心对外扩张,而滴滴以中国为中心对外扩张,历史证明,Uber无法通过直接进入抢食中国市场,而滴滴也无法撼动Uber在美国的市场。这两家打车巨头均采用了相同的策略,持股本地企业以获得该区域市场份额。

Uber和滴滴海外战役打的很响,Uber以先发优势进军多个国家,并投资多个国家优质的行业标的,获得绝对市场份额,滴滴也不差,曾投资美国的LYFT,印度的Ola、中东的Careem以及欧洲的Taxify,这些标的在当地算是行业领先的,滴滴的海外市场份额也在不断扩张。

这两家公司的海外扩张都是带血的筹码,如果一直亏损,一直烧融资来的钱可能存在持续性问题,先烧完一方可能就被另一个吞并,当然这也有好处,将产生行业的巨无霸。Uber在2018年报中,扩张明显放慢了脚步,把成本和费用都控制下来,但滴滴仍在野蛮扩张,亏损幅度也扩大了。

综上看来,不管是Uber还是滴滴,在考虑海外扩张的同时,也要衡量盈利情况,一味地烧钱会带来经营的持续性问题。当然在这一点,目前Uber做的比LYFT及滴滴好,但并不意味着该公司可以赚到钱,未来若仍采取扩张式高成长策略,可能无法优化成本和费用而导致亏损扩大。

投资的目的是为了赚钱,成长和盈利都很重要,Uber和滴滴的未来如何演绎,仍需要时间去验证。

扫码下载智通APP

扫码下载智通APP