中金:中通快递(ZTO.US)Q2业绩量同比增逾46% 看好其服务及成本优势

本文来自微信公众号“杨鑫交运观点”,作者杨鑫 刘钢贤。

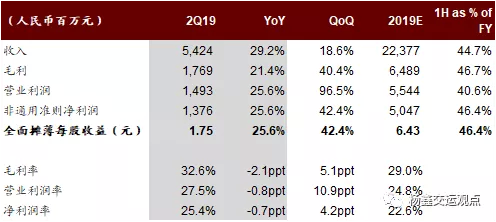

2019年2季度业绩小幅高于我们预期

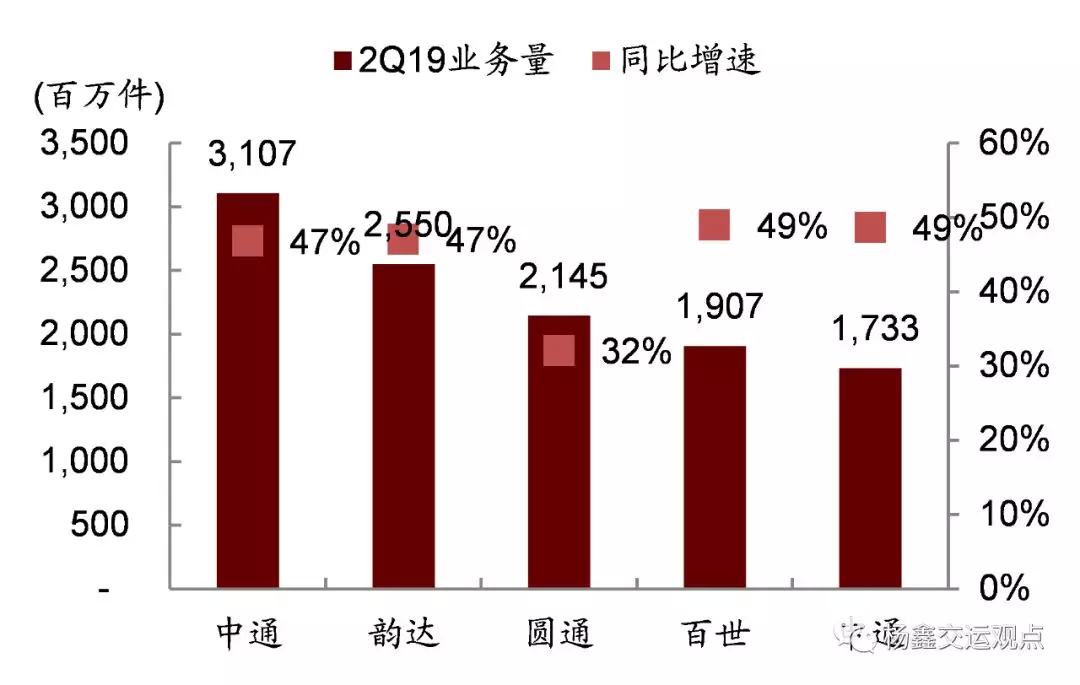

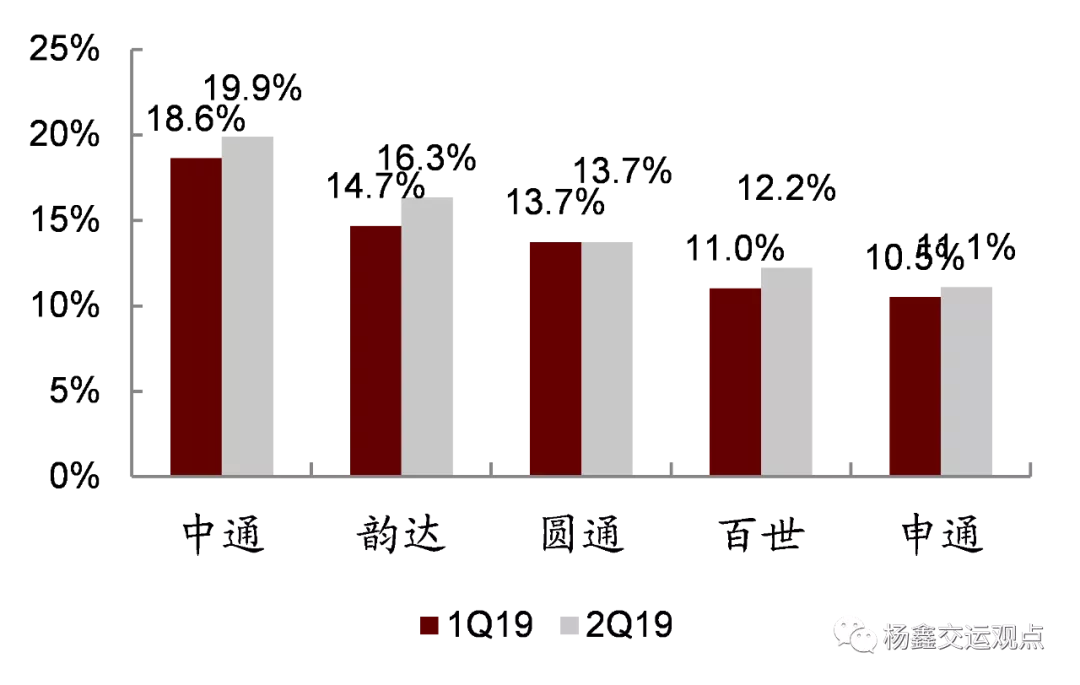

2019年第2季度,中通快递(ZTO.US)收入同比增长29%至54.24亿元,归属于股东的净利润同比下降8.5%至13.65亿元,主要是由于2018年2季度出售丰巢导致基数较高。不考虑一次性项目,净利润同比增长27.9%。非美国通用会计准则下净利润为13.76亿元,合每股收益1.75元,同比增长25.6%,超出我们预期的同比增长约20%,高于公司全年同比增长14.3-23.8%的指引。2季度业务量同比增长46.8%至31.07亿件(申通、百世快递、韵达和圆通业务量增速分别为49%、49%、47%和32%)。该增速超过了公司2019年指引的35-40%。市场份额扩大至19.9%,而2018年2季度为17.4%。

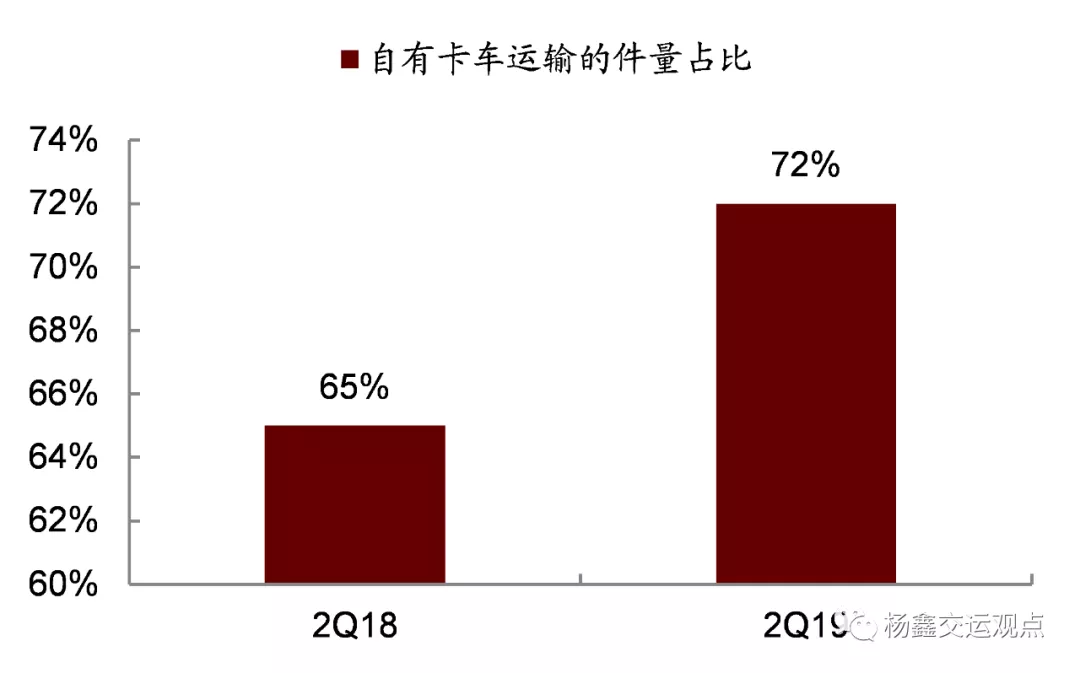

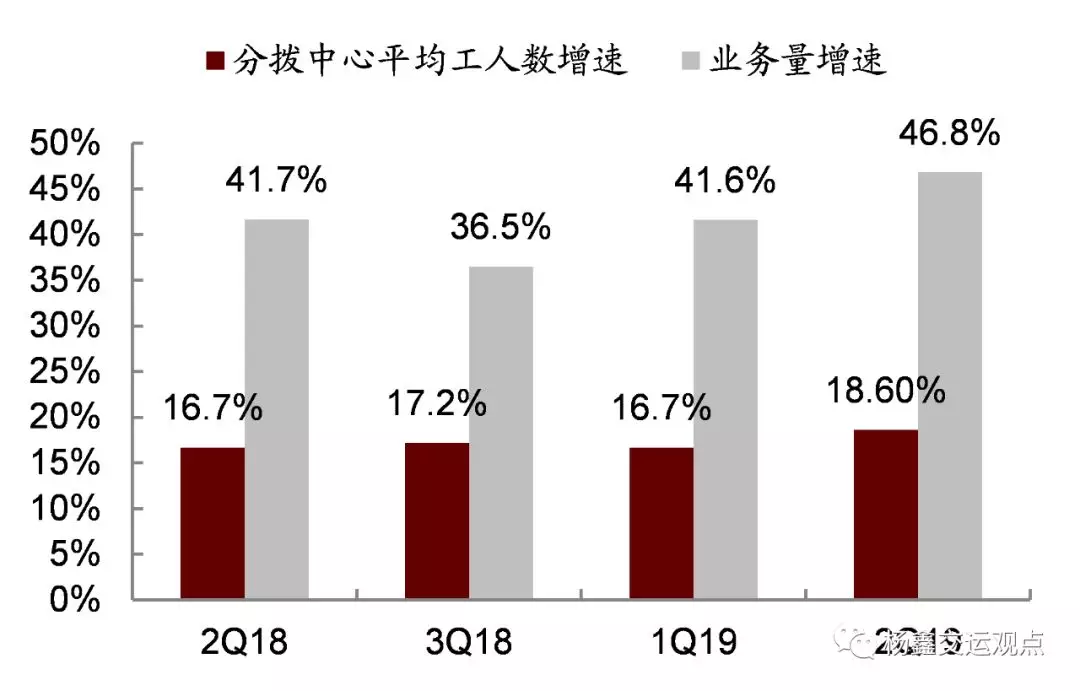

由于竞争更加激烈,特别是在6月份,2019年2季度平均快递价格同比下降11%(下降0.21元)至1.63元,其中0.20元来自包裹量,0.01元来自包裹重量。每包裹成本同比下降8%(下降0.09元)至1.07元。由于规模效应和成本控制措施,每包裹运输和分拣成本下降了0.06元(同比下降9%)和0.02元(同比下降7%)。分拣中心工作人员数量仅同比增长18.6%,这要归功于155套自动分拣设备处理了65%的包裹,而2018年2季度为56%,自有卡车运输的包裹量为72%,而2018年2季度为65%。非美国通用会计准则下每包裹净利润同比下降14.5%,从2018年2季度的0.52元下降至2019年2季度0.44元。

发展趋势

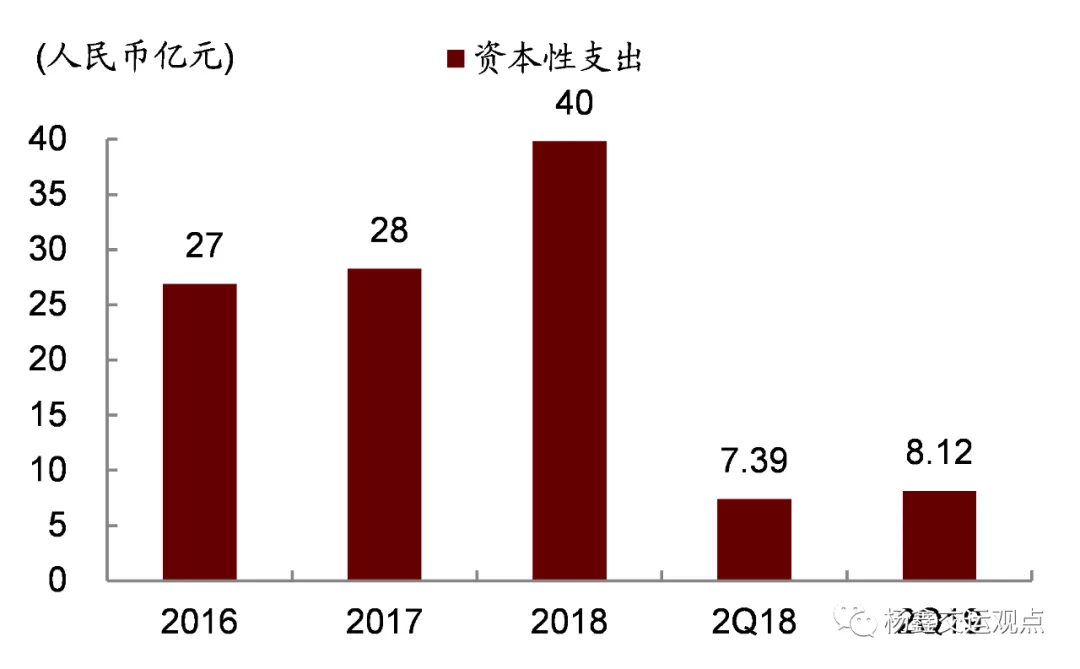

我们看好中通快递的竞争优势。利益绑定:与同业公司的高管相比,中通快递高级管理人员持有的股份最高,中通的激励机制更加有效。资产:中通快递固定资产总额和每个包裹固定资产的价值是行业中最高的,使得中通快递可以享有服务质量和成本方面的优势,并能够带来经营杠杆。

盈利预测与估值

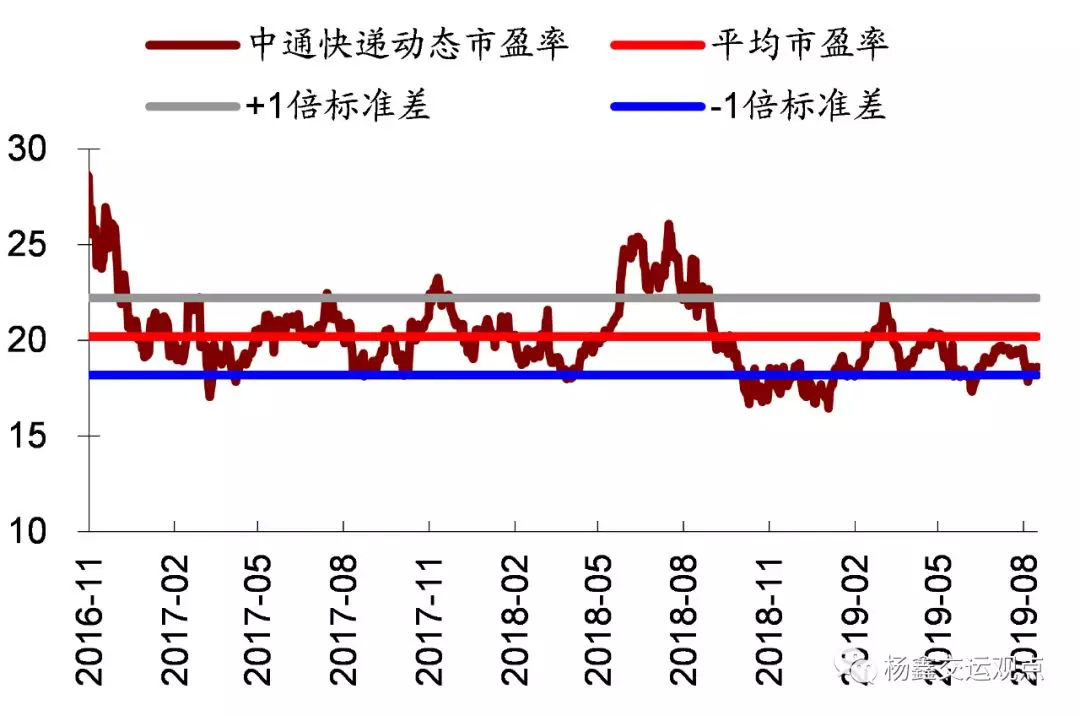

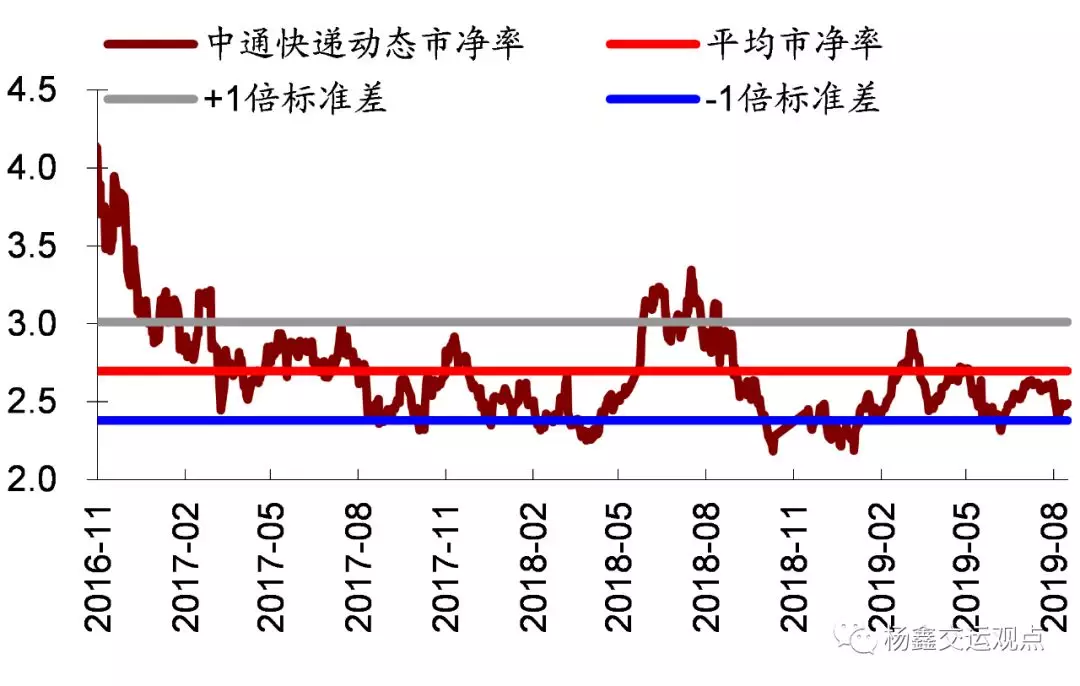

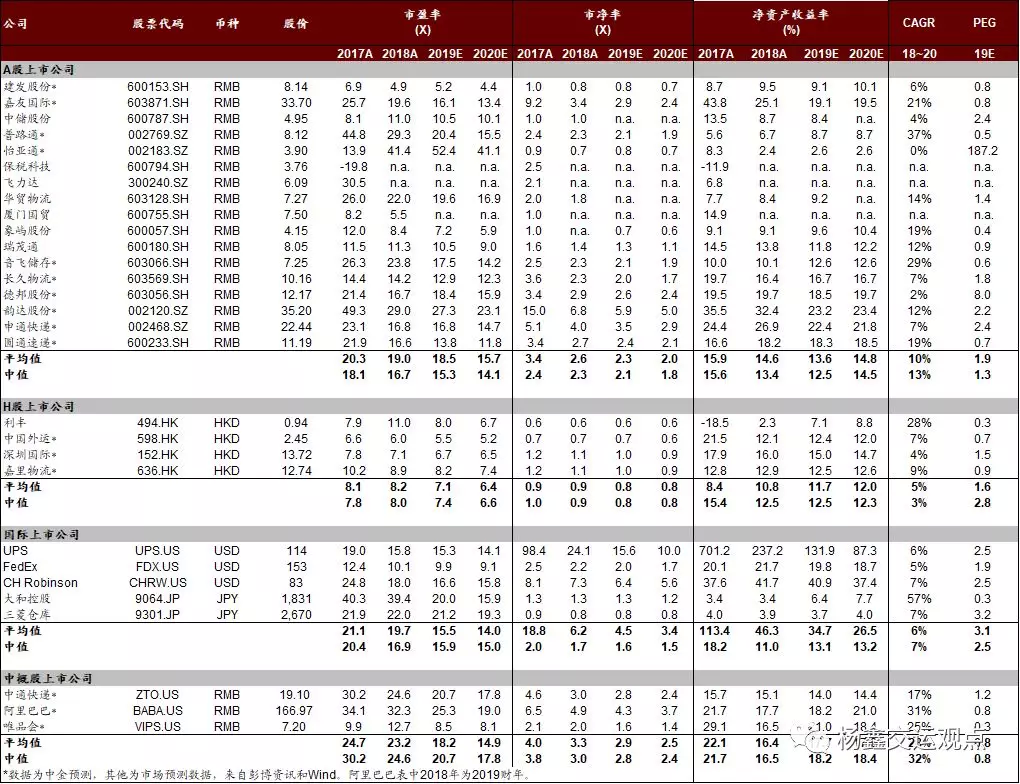

我们维持2019年和2020年的盈利预测分别为50.47亿元和58.81亿元。目前股价对应的2019年和2020年市盈率分别为20.7倍和17.8倍。我们维持跑赢行业评级和目标价24.10美元,对应2020年市盈率22.5倍,目前股价具有26.2%的上涨空间。

风险

业务量增长或成本控制未达预期;快递价格下降。

图表1:业绩回顾

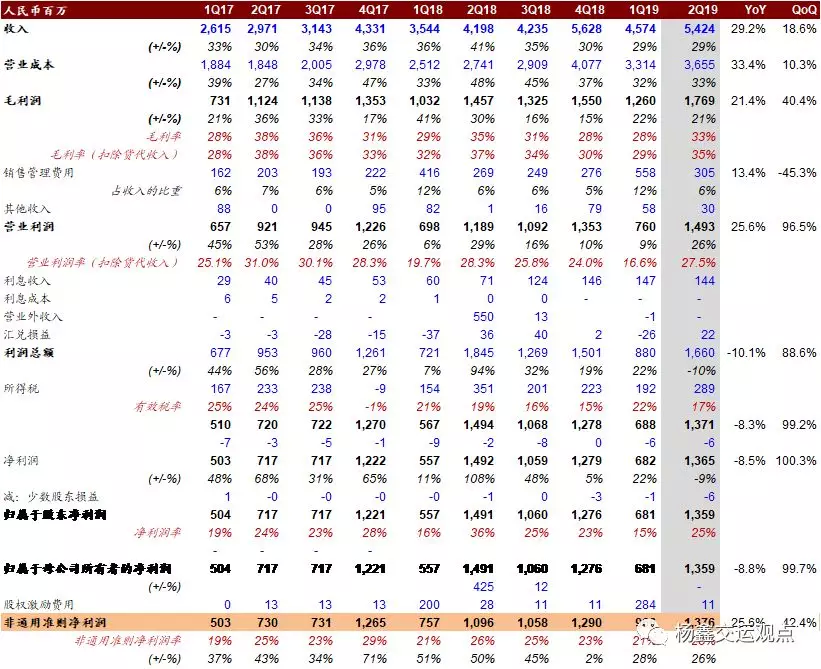

图表2:季度财务数据

图表3:每包裹数据(2017年4季度数据包括税收优惠带来的影响)

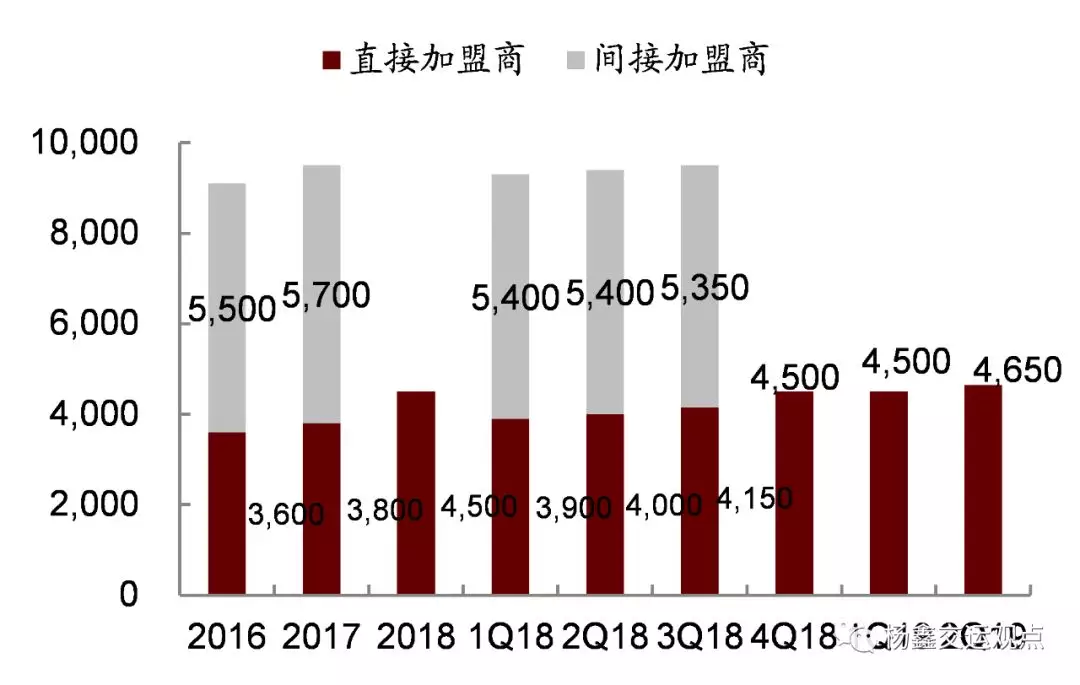

图表4:加盟商数量

图表5:运输车辆

图表6:自有卡车运输的件量占比

图表7:分拨中心平均人数增速和业务量增速

图表8:自动分拣设备数量

图表9:资本支出

图表10:业务量与同比增速

图表11:市场份额

图表12:历史市盈率区间

图表13:历史市净率区间

图表14:可比公司估值表

扫码下载智通APP

扫码下载智通APP