美联储今晚真有降息的必要吗?

本文来自“Wind金融终端”。

香港万得通讯社报道,从最近全球包括美国在内的各大经济,市场指标来看,美联储在理论上无需在今晚做出任何的利率调整举措。

在7月美联储降息时,市场一致认为当时驱动降息主要的原因为收益率曲线倒挂,经济下滑风险增加,金融市场环境偏紧,然而从最近几周情况来看,这些“风险”似乎有了很大的改善。

关键指标显示市场对于全球经济过于悲观,与实际情况不符

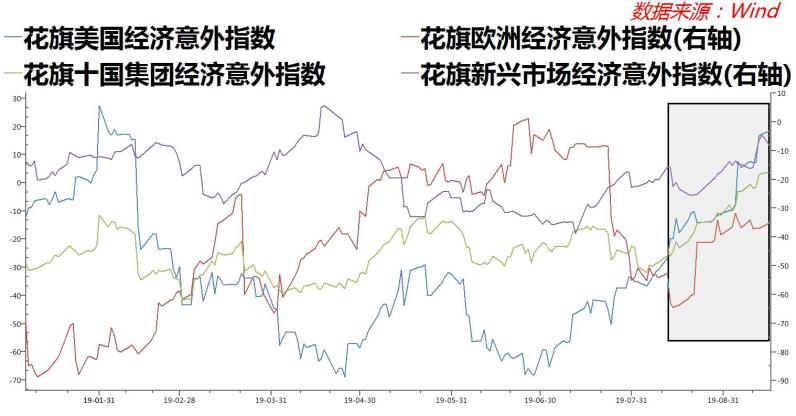

各国,各区域的花旗经济意外指数显示,7月底以来该指数均在上行。虽然花旗经济意外指数上行不能完全表明经济在复苏,但也至少可以显示目前市场对于全球经济的判断并不准确,也就是说经济并没有想象中的这样糟糕。

回顾美联储7月货币政策会议纪要显示,多数FOMC委员认为,降息不应被视为未来利率政策的“预设路线”,更像是周期中期调整。对此,当时市场也更多将美联储降息视为“保险性”的举动。

投资者押注今年美联储降息还有2次,虽然美联储7月的政策声明为央行再次降息打开了大门,但美联储主席杰罗姆鲍威尔也表示,那次降息不是长期宽松政策的开始。他还重申美联储将继续观察即将公布的经济数据。结合目前的全球经济数据,这些言论可能会削弱投资者对进一步降息的看法。

美国的金融宽松程度在过去1个多月里明显增加,降低了降息的必要性

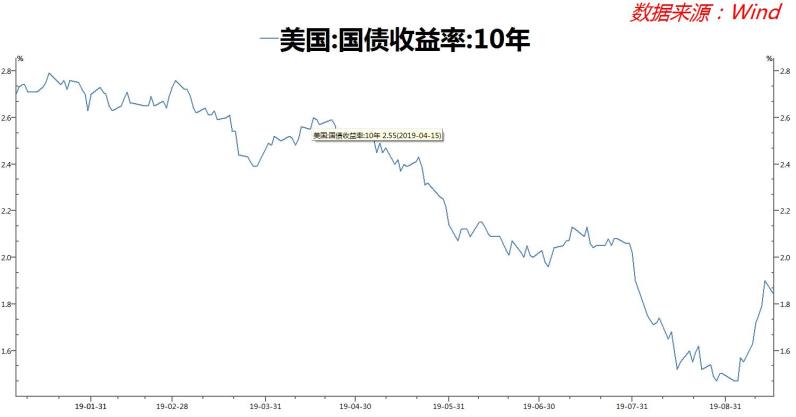

从8月1日以来,标普500指数上涨0.5%,美债10年收益率下滑了20个基点至1.80%,而美元指数也下滑了0.3%至98.22。

从目前美债10年收益率1.80%的位置来看,该水平远低于过去10年2.45%的平均值,并处于过去10年的一个低位,接近于2012年欧债危机以及2016年英国意外退欧时的位置。因此从利率水平来看,美联储目前降息对于降低实体企业的融资成本意义并不大。

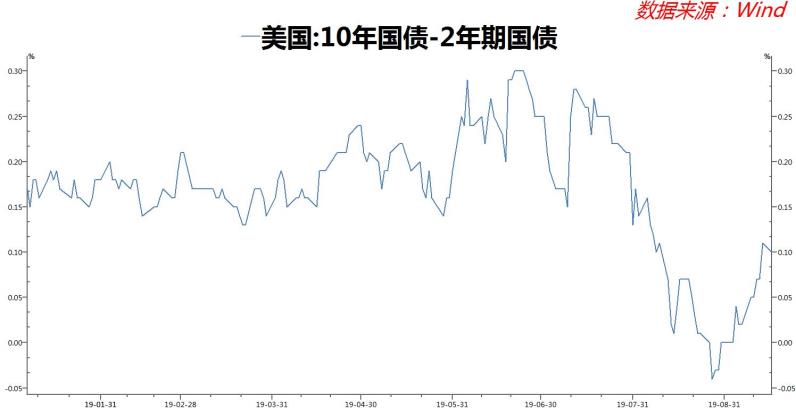

美债利率倒挂情况已有好转

利率倒挂是美联储在7月降息的一个重要理由,然而从目前情况来看,利率曲线倒挂的情况已有改善。一方面一些全球经济的主要风险近期略有降温,另一方面也显示了市场对于美联储降息的“渴望度”在降低。

在8月底,美债10-2年国债收益率曲线层一度出现了自2007年以来的首次倒挂,而目前两者的曲线已经陡峭化。而美国10年-3个月的曲线倒挂程度也有改善,从8月末倒挂50个基点已经缩小到现在的18个基点。

因此目前收益率曲线的情况暗示美联储在今晚降息的必要性也在减少。

通胀增速迹象在增加

从美国各大通胀指标来看,低迷的价格增速在改善。美国个人消费支出价格指数PCE同比增速在7月为1.4%,较6月的1.3%提升,并且高于过去5年1.3%的平均值。而美国的核心CPI物价指数在7月的同比增速为2.2%。

鲍威尔多次在公开场合表示,会将采取适当行动来维持经济扩张。在市场预期美联储降息25个基点这一情景下,今晚鲍威尔对货币政策路径的描述可能是市场更关注的点。对此,德意志银行分析称,鲍威尔对货币政策是否定义为“宽松”将是一大看点。

降息25个基点的意义在哪里?

如果市场预期降息25个基点,而美联储为了迎合预期以防止波动性攀升而选择降息,那这样也许是一个最糟糕的情况。

全球正朝负利率化倾向靠拢,但货币政策对于经济的拉动作用正在下降。就在上周,欧洲央行宣布下调存款利率至-0.5%。而欧洲央行行长德拉吉在新闻发布会表示,货币政策弹药正在耗尽,财政政策需要在刺激经济方面发挥更大作用。这可能也成为美联储主席鲍威尔在新闻发布会上需要面对的一个重要话题。

观察两次会议期间,美联储FOMC委员的公开讲话,或能窥探到一丝端倪。据德意志银行观察,在此次会议上出现多次不同意见的可能性很高。其中FOMC中较为鹰派的波士顿联储主席罗森格伦最近的讲话立场有所软化。但他此前曾表示,进一步降息可能会使下一次经济衰退更加严重,而且使美联储在必要时没有多少弹药来应对危机。

在鸽派阵营中,圣路易斯联储主席布拉德最近的讲话显示,他认为降息25个基点还不够。芝加哥联储主席埃文斯可能主张采取更激进的行动,因核心PCE较美联储2%的目标低40个基点,且通胀预期持续低迷。

堪萨斯城联储主席乔治相对中性,他表示,对保持利率在当前水平感到满意,在未有证据表明经济下滑前不打算放松政策。对此,德意志银行强调,在FOMC委员会中出现四种不同意见是极不寻常的。上一次出现这种情况是在1992年格林斯潘担任美联储主席期间。

扫码下载智通APP

扫码下载智通APP