新股前瞻|启明医疗(02500)尚未“开心” 零收入的沛嘉医疗也想“弯道超车”?

或许口罩都想不到,作为一款II类医疗器械产品,居然会有一天抢了那些“高科技”的风头。

智通财经APP观察到,1月23日,国内医疗器械研发商沛嘉医疗向港交所递交招股书申请主板上市,摩根士丹利和华泰国际作为其联合上市保荐人。

本来选择在大年三十前一天递表上市,市场通常会予以公司较高的关注。然而今年由于公共卫生事件的存在,让口罩取代了高端产品,成为了最受市场关注的医疗器械。不过,相对于薄利多销的口罩,高附加值的高端医疗器械显然更符合投资者的口味。

“烧钱”几时休

撇开特殊时期的背景,沛嘉医疗的实力还是可圈可点的。

智通财经APP了解到,沛嘉医疗是一家专注于研发高端经导管瓣膜治疗医疗器械及神经介入手术医疗器械的公司,是经导管瓣膜治疗医疗器械市场仅有的拥有临床试验或更高级阶段TAVR产品的四名国内研发公司之一,且其商业化产品及临床试验阶段在研产品的总数在国内经导管瓣膜医疗器械市场排名第三。

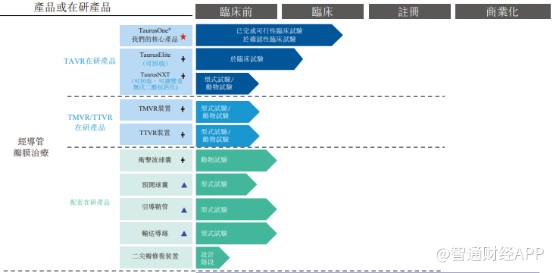

沛嘉医疗的核心产品线包括用于主动脉瓣、二尖瓣及三尖瓣的经导管器械。TaurusOne是其第一代TAVR产品,目前正在完成确认性临床试验。该产品预期将在今年第4季度或2021年第1季度取得国家药监局批准,推出上市。除了TaurusOne,沛嘉医疗的研发管线还包括具有创新功能的第二代和第三代TAVR产品。除此之外,公司研发管线还涉及神经介入手术医疗器械,产品类型较为丰富。

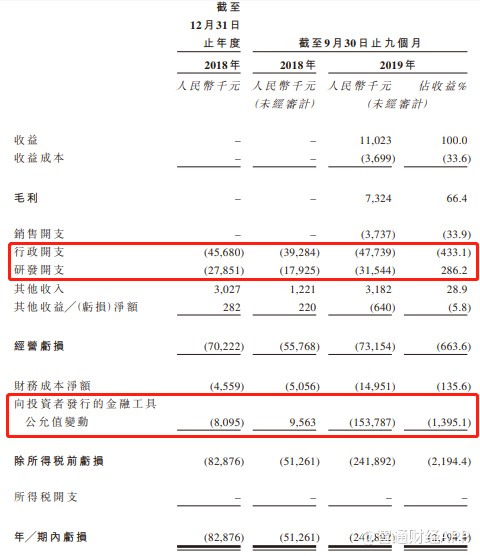

不过正如上述所说,作为沛嘉医疗最核心的产品,TaurusOne目前并未获批上市,导致公司目前并未从其核心产品研发经营中获得任何收入。以2018年为例,公司获得收益为0,而维持公司日常经营导致的经营亏损达到7022.2万元(人民币,单位下同)。

虽然公司在当期年底取得净亏损达8287.6万元,但主要在于财务成本及金融工具的公允价值变动,其中金融工具的公允价值变动实际上并不影响公司实际的现金流情况。因此公司截至2019年9月的净亏损数据并不能如实反映其实际的经营状况。

即便如此,从2018年年底到2019年9月的财务数据,投资者仍能看到,随着公司产品的研发推进,费用化研发开支逐渐增加,公司的经营亏损还是处在不断扩大的状态。

“只出不进”对于一家处在产品研发期的公司而言并不奇怪,但“烧钱”也是需要有资本的。

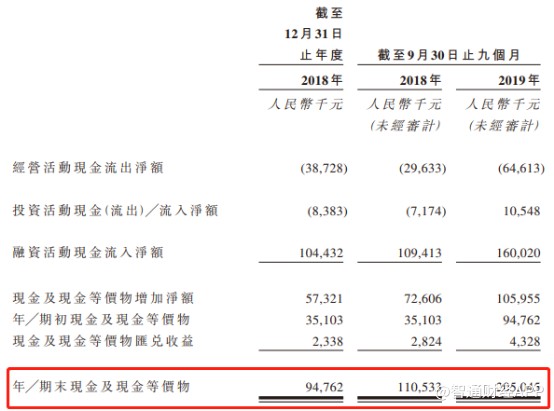

沛嘉医疗虽在医疗器械领域较为知名,但此前钱包一直不算富余。数据显示,截至2019年9月,公司账上仅剩2.05亿元。以公司当期的经营亏损计算,若靠这些钱,仅够沛嘉医疗使用不到3年时间。于是在港股IPO前,2019年11月,沛嘉医疗进行了C轮融资获得了1亿美元。

经过C轮之后,按目前的研发推进,沛嘉医疗的资金足够其“烧”上5年以上,不过对于这家公司而言,时间的天平并不倾向他这一边。公司产品未获批,市场竞争的硝烟已经开始弥漫。

竞争激烈 盈利与否难料

沛嘉医疗的首款核心产品TaurusOne主攻“TAVR”,即经导管介入的主动脉半膜置换手术。与我们熟知的导管介入类手术“PCI”(心脏支架手术)类似,TAVR手术也是通过导管介入,将瓣膜预先装载入导管系统,通过外周血管将人工瓣膜输送到主动脉瓣位置释放,替代掉人体原有的瓣膜功能。

相对于传统的主动脉瓣置换手术SAVR,TAVR手术不需要经历复杂的从开胸、切开心脏到体外循环、心脏停跳再到缝入瓣膜的过程,其手术创伤面积小、安全系数高,且治疗效果与开胸效果相当,相对SAVR手术具有较为明显的可替代性。

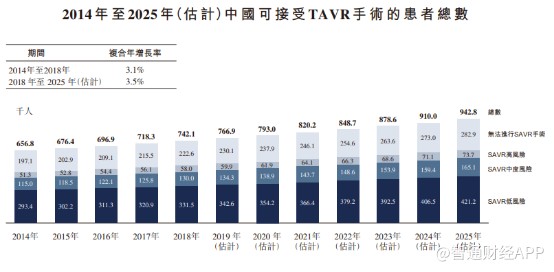

此外,从TAVR的市场潜力来看,国内市场可接受TAVR手术的患者人数由2014年的65.7万人增加至2018年的74.2万人,复合年增长率为3.1%,且估计将于2025年进一步增至94.3万人,2018—2025年的复合年增长率为3.5%。

不过,由于TAVR手术术前评估涉及心内科、心脏外科、麻醉科及超声科医生等多个科室,且病患多为体弱的高龄病患,手术风险较高,因此其费用也相对较高。智通财经APP查询到,目前国内一台TAVR的手术费用大约在30万元左右,且没有医保报销。

因此,在这一费用门槛面前,TAVR现在在国内的实际消费市场规模会打上较大的“折扣”。而在有限的市场规模下,竞争便会显得异常激烈。

沛嘉医疗面临的行业竞争中,有来自海外的爱德华生命科技以及国内的启明医疗(02500)、微创医疗(00853)以及杰成医疗。

在国内市场,爱德华、美敦力等跨国巨头的TAVR产品或正在开展临床试验或已退审,均未被NMPA批准上市。目前,启明医疗、杰成医疗、微创医疗和沛嘉医疗的研发和上市进度相对领先。

智通财经APP了解到,启明医疗的经导管主动脉瓣膜产品Venus A-Valve、杰成医疗的J-Valve介入人工生物瓣膜系统以及微创医疗VitaFlow经导管主动脉瓣膜系统现已先后获证。

从三种产品的手术路径来看,启明医疗的VenusA-Valve和微创医疗的VitaFlow是从股动脉路径进入,而杰成医疗的J-Valve却是从心尖进入,手术仍需切开患者心脏,手术风险相对前两者更大。由于在高端医疗器械的销售端,医院渠道对产品的选择会综合考虑产品的安全性和报价,杰成医疗产品的手术显然不利于其销售放量。

回到沛嘉医疗的TaurusOne,该产品的手术路径与启明医疗的VenusA-Valve和微创医疗的VitaFlow类似,均从股动脉路径进入,手术创口小,安全性高,具备较好的市场接受性。

但是,即使TaurusOne最早在今年四季度获批上市,其面临的市场环境仍不乐观。

通过进一步调研,智通财经APP发现,早在2018年,启明医疗的VenusA-Valve在国内的瓣膜植入应用便已累计超2000例,市场份额达到80%。而与TaurusOne具有同样附加功能的微创医疗产品VitaFlow也早已进入了销售渠道扩张阶段。可见,留给沛嘉医疗的变现空间已经较为有限,公司产品即便获批上市,能否实现盈利仍是个未知数。

扫码下载智通APP

扫码下载智通APP