美联储为何会一次性降息50个基点?

作者:

市川新田三丁目

2020-03-04 12:57:47

美国的融资状况在过去几个星期里还是经历了明显的收紧,这有可能是推动美联储紧急降息50个基点的背后原因。

本文来自微信公众号“市川新田三丁目”,译者王为。

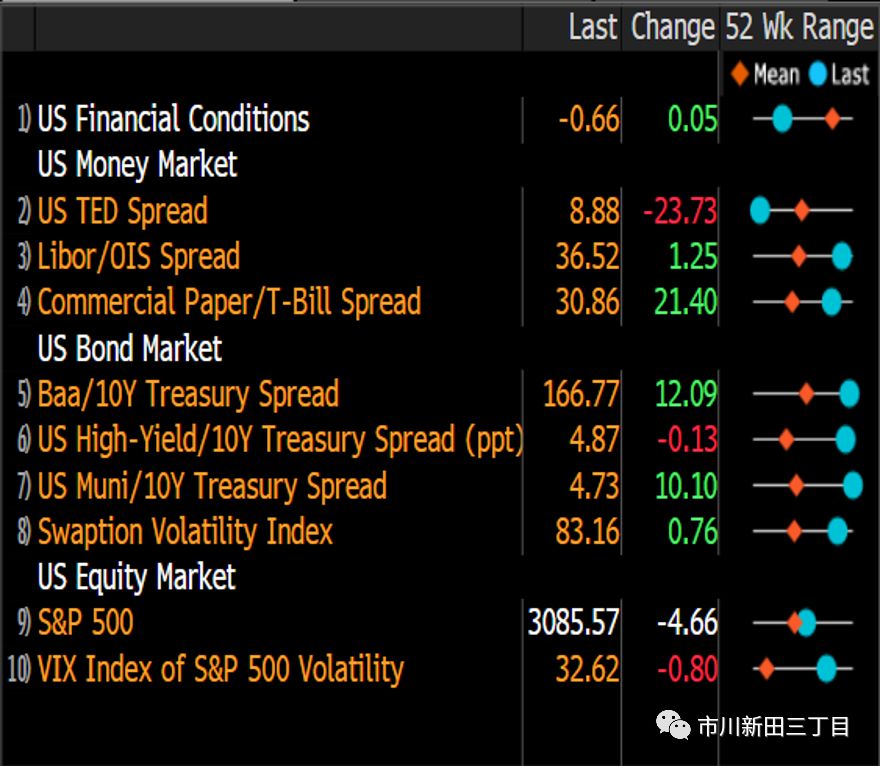

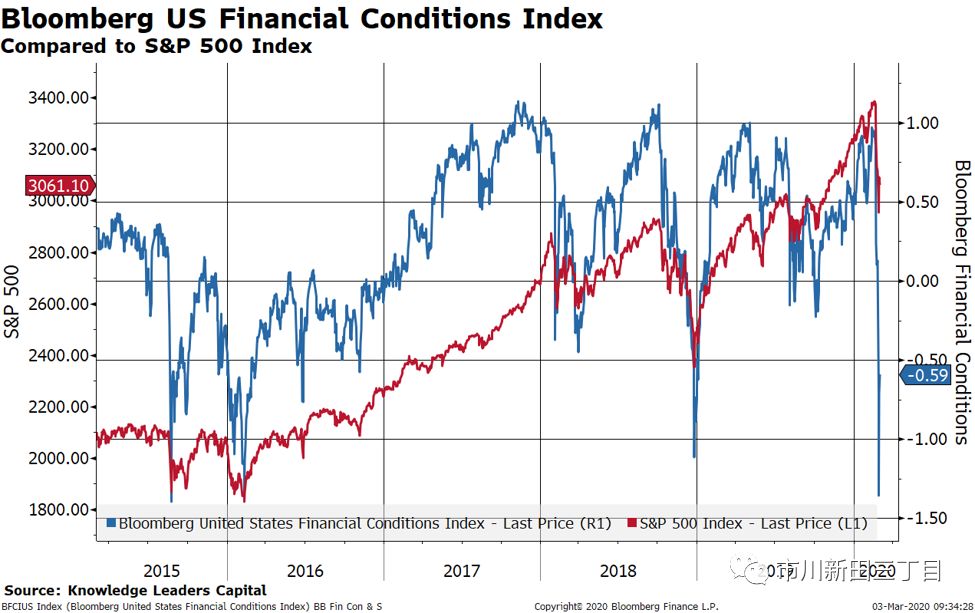

尽管美国股市在3月2日出现了短暂反弹,但美国的融资状况在过去几个星期里还是经历了明显的收紧,这有可能是推动美联储紧急降息50个基点的背后原因。下图揭示的是美国融资状况在两个方面暴露出来的问题。

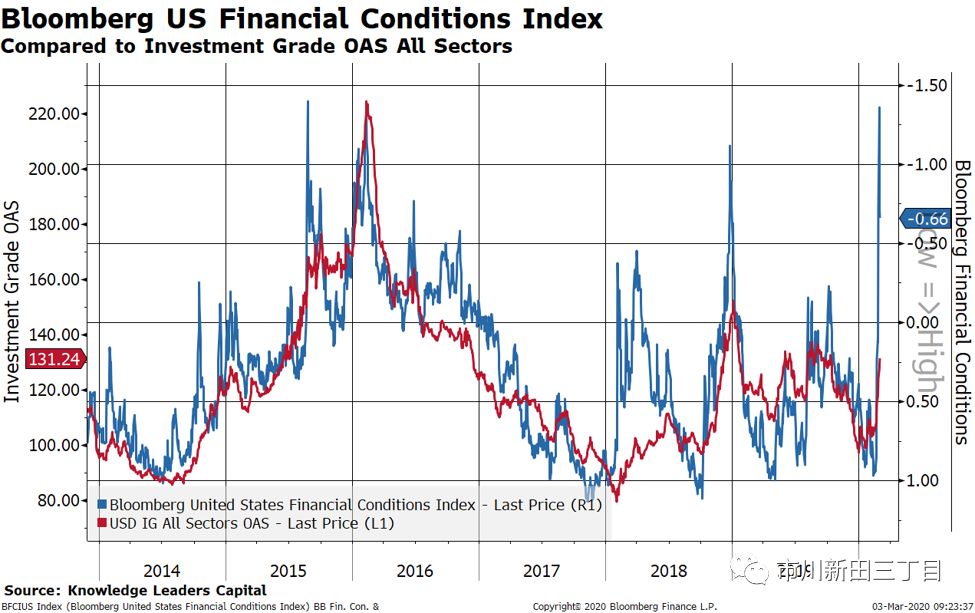

先看一下美国公司债信用利差的走势,通过下图可以看到如果融资状况继续动荡下去美联储会担心什么。由于美国融资状况与美国公司债的信用利差水平紧密相连,如果联储坐视不管,美国投资级公司债的信用利差将有可能蹿上去200个基本点左右。

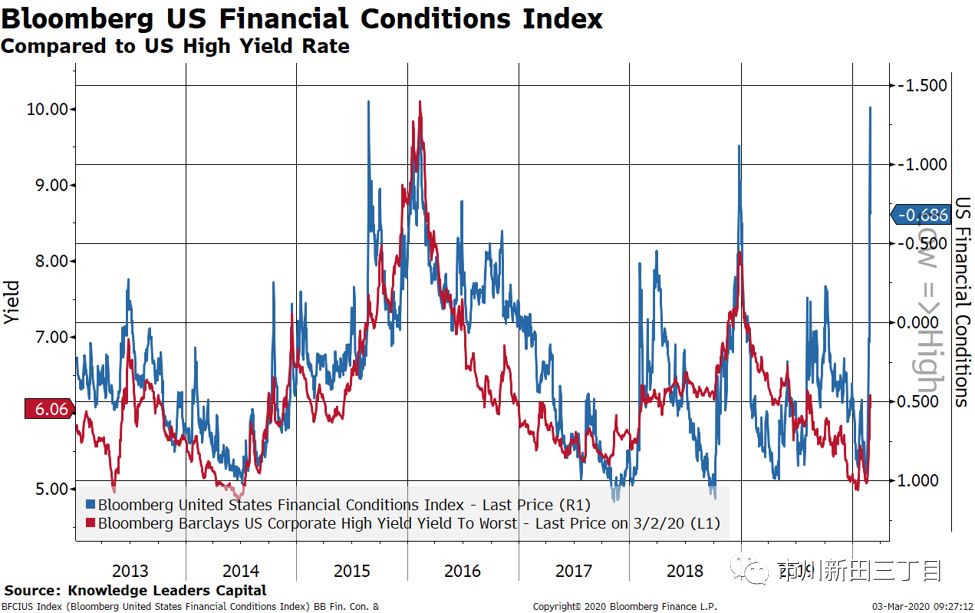

同样,如果联储没有采取行动稳定融资状况,美国高收益债的信用利差将有可能冲到9-10%。

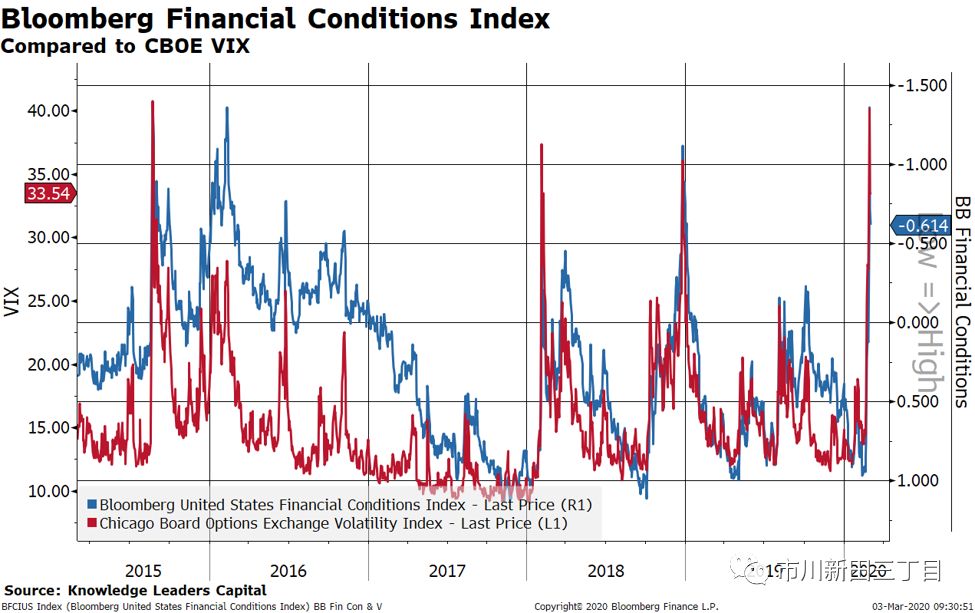

衡量美国股市波动情况的VIX指数可能是美联储最关注的一个金融变量,最新值已飙升至差不多40。

当然,联储最担忧的是美国的融资状况最终会走向恶化,尤其是VIX指数的连续大涨会击垮美国股市。虽然融资状况与股市之间的相关性没那么高,但融资状况的快速恶化还是会明显增加股市大跌的可能性。

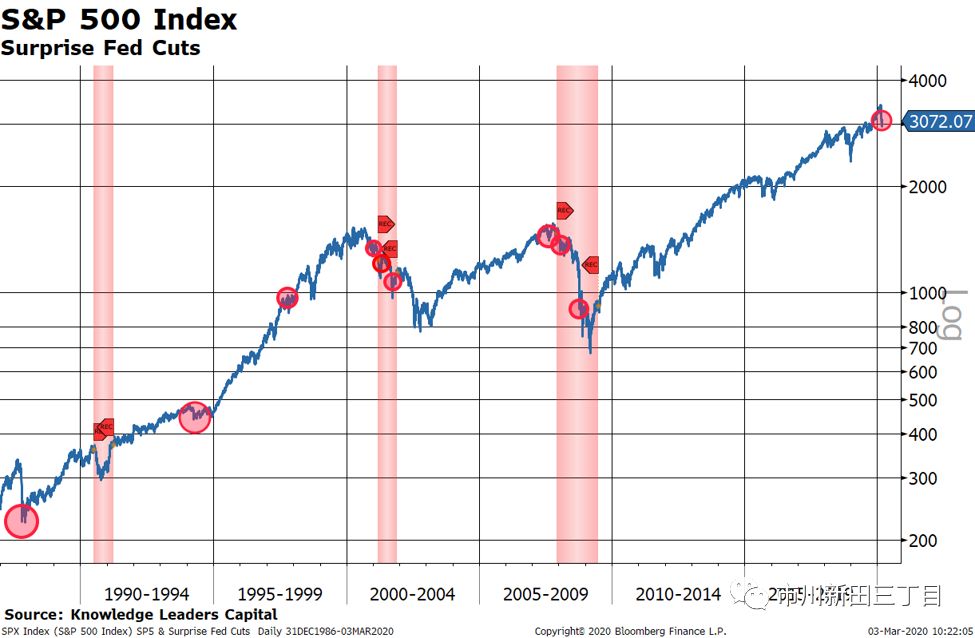

因此,联储有可能通过降息来防止美国公司债市场和股票市场出现血流成河的一幕。但是,联储以往紧急降息的效果一言难尽,见下图,尤其是2001年互联网泡沫破裂以及2008年金融危机这两次紧急降息过后,美股又继续下跌了很长一段时间,跌幅还不小。

(编辑:林喵)

智通声明:本内容为作者独立观点,不代表智通财经立场。未经允许不得转载,文中内容仅供参考,不作为实际操作建议,交易风险自担。更多最新最全港美股资讯,请点击下载智通财经App

相关阅读

香港金管局回应美联储减息 下调基本利率50基点

2020-03-04 11:50

彭宇硕

瑞银:美联储降息比预期快 预计年内共降息3次

2020-03-04 11:33

任白鸽

民生证券:只靠美联储降息,阻止不了美国经济衰退

2020-03-04 10:57

民生证券

高盛:美联储50基点不够,未来一个月再降50!

2020-03-04 10:50

智通编选

“非常规降息”对美股和港股意味着什么?

2020-03-04 10:32

广发证券

扫码下载智通APP

扫码下载智通APP