恐慌指数拉杆爆涨,后续的不确定性仍然是巨大的

本文来自微信公众号“致我们深爱的债券市场”。

摘要

1、卫生事件一定是海外恐慌情绪腾起的主要原因:不但卫生事件的节奏与股指的节奏基本一致,而且各国的股指跌幅与卫生事件的增速之间呈现了完美的横向相关关系。

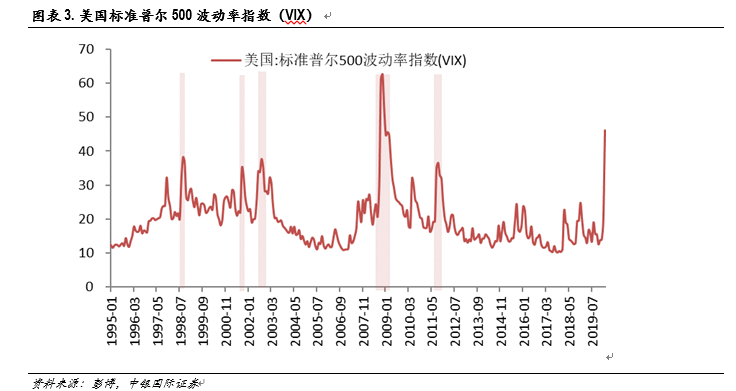

2、尽管从VIX指数看,这次我们已经进入了恐慌交易状态,但这次恐慌交易所发生的时间点在历史上还是非常罕见的:

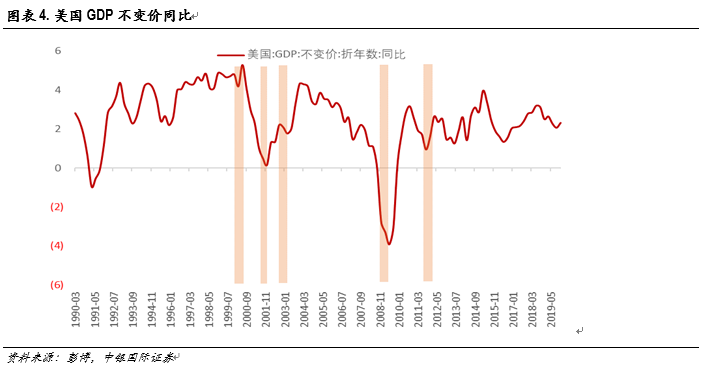

1)恐慌是存在习惯性位置的,历史上的五次恐慌交易中,四次都发生在美国经济中周期的底部或底部靠右的位置;

2)这次卫生事件发生得非常突然,在卫生事件冲击之前,外围的基本面及信心都是偏稳的。

3、与历史最大的差异是,正是因时点上的罕见,这次恐慌交易在事先是没有经过情绪的酝酿的,甚至当前我们也没看到实体数据的大幅下降:

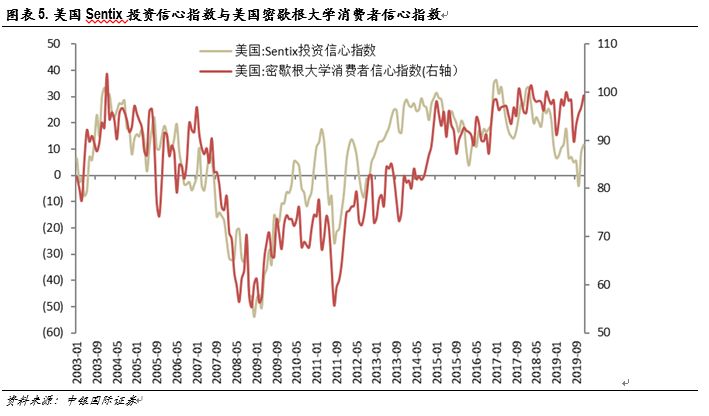

1)密歇根大学消费者信心指数及Sentix投资信心指数在2月反而是逆势抬升的;

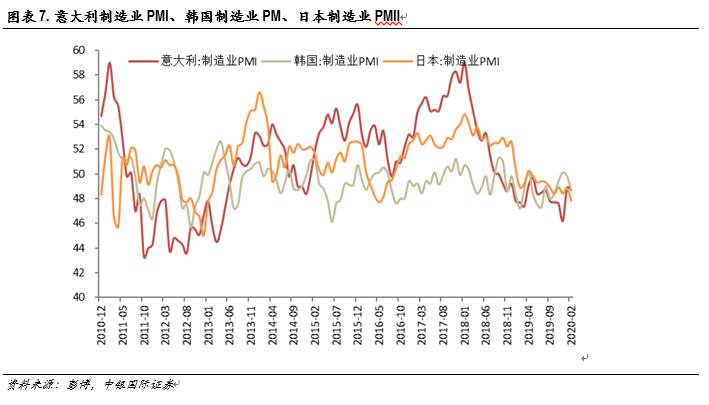

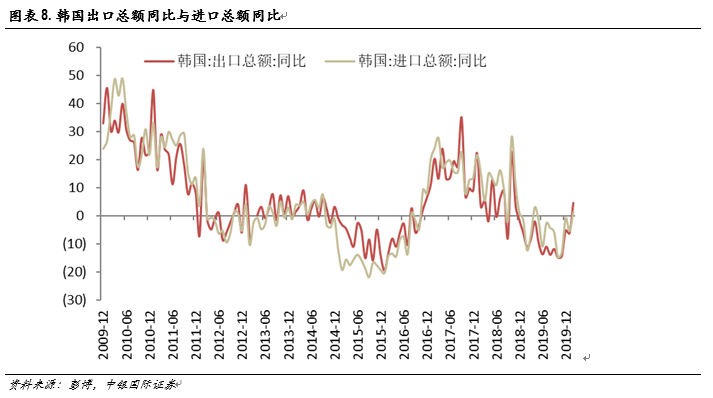

2)意韩日的2月PMI指标只出现了合理程度的回落,2月的韩国进出口增长也呈逆势抬升之势。

4、但这并不是意味着后续的情绪修复或事态发展会更加乐观,恐惧本身就是一件值得恐惧的事情:

1)实体经济是无数微观主体在既定的概率树下所选择最优路径的宏观集合;

2)即使卫生事件对实体经济的影响还是个未知数,但恐慌情绪导致金融体系一旦流动性高速冻结,这个状态必然会一点一点侵蚀实体经济。

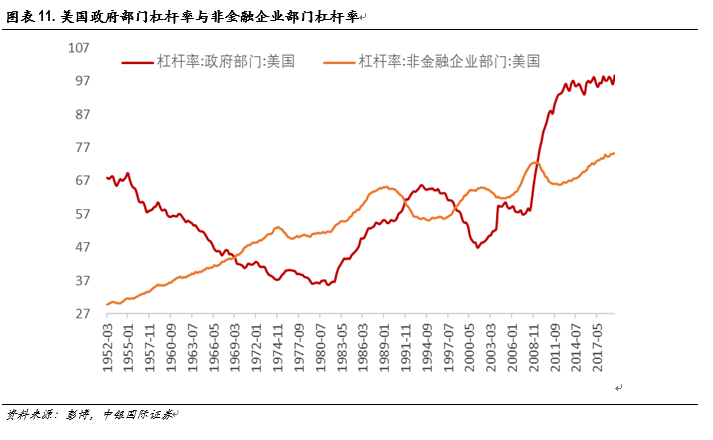

5、实体增长的承重力在增加,政策仍然有托底的必要,但这次相对难的地方是:美国的高杠杆率可能会使得宽松政策的见效时间明显被拉长:

1)一旦经济衰退发生在美国的政府及企业杠杆率处于同时上升的状态中的话,政策的效果会被更多打磨掉,政策所见效的时间也会长于以往;

2)这次不但美国的政府及企业部门的杠杆率同时增加了近8年的时间,而且政府部门的杠杆率已经升到99%这样一个不可思议的高位。

6、一旦政策的效果打了折扣,卫生事件所引起蝴蝶效应的后果就是高度未知的,至少股票市场越下跌,实体相应所承担的风险也越大。

7、后续的不确定性仍然是巨大的,当前我们赌收益率上的理由不够,但赌收益率下的风险收益比也不够,我们仍然建议利率债维持在中仓位中长久期的基础上,多看少动。

正文

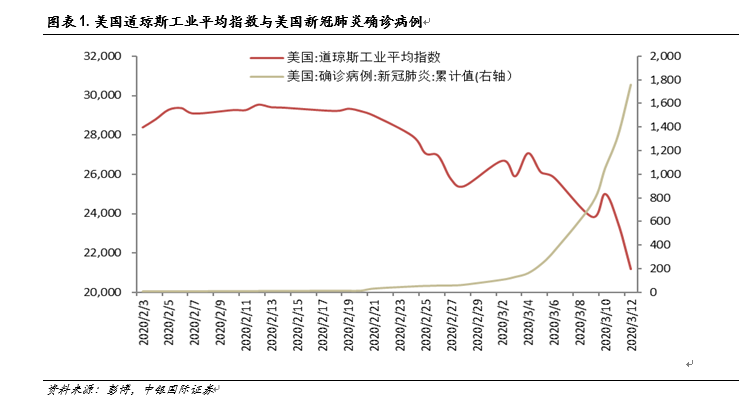

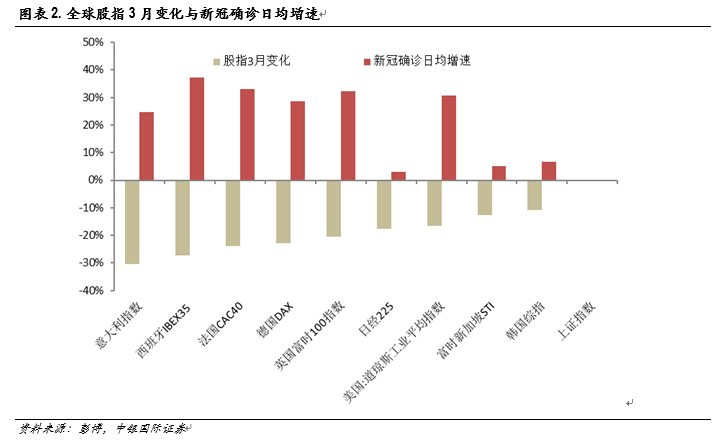

卫生事件是海外股指下跌的主要原因。首先,卫生事件的节奏与股指的节奏基本是一致的。以美国为例,在2月21日确诊卫生事件病例明显加速之后,美股也几乎同时从一个相对稳定的平台开始下跌,而当前随着美国患病人数呈指数级别的增长,美国股指也呈现了一个近似于指数级别的下跌;其次,横向比较也同样指向类似的结论:各国在3月的股指跌幅与卫生事件的增长速度之间呈现了非常相关的关系。

恐慌交易除了事件驱动之外,也容易在中周期的特定位置发生,但此次明显不在其内。

1)在过去的30年间,VIX指数连续运行在高位(30以上)的先例有5次,其都是在不同外生力量所催生的不确定性中爆发的恐慌情绪。这五次先例分别是:1998.8-1998.10(亚太危机)、2001.9-2001.10(911事件)、2002.7-2002.10(互联网泡沫崩溃)、2008.9-2009.5(次贷危机)、2011.8-2011.11(美国债务上限)。

2)恐慌也是存在习惯性位置的,历史上的五次恐慌交易中,四次都发生在美国经济中周期的底部或底部靠右的位置。在中周期底部或偏右的位置时,增长及市场的信心容易处于非常脆弱的状态,这时在一个哪怕小的事件推动下,恐慌情绪就很容易起来。2001年的911及2008年的次贷危机是在经济已在不断下滑的状态下,信心出现了量变到质变的蜕变;2002年及2011年即使经济处于中周期回升的状态,但因当时脱离经济大底的时间还不长,信心也容易一步三摇。

这次的恐慌与98年更为类似,这次卫生事件发生得非常突然,在卫生事件冲击之前,外围的基本面及信心都是偏稳的。

1)至少目前,恐慌情绪只体现在金融市场上,实体数据并没有充分体现出来。密歇根大学消费者信心指数及Sentix投资信心指数是美国经济增长非常重要的两个软指标,而从时间节奏来看,其2月的数据至少会部分体现出卫生事件对美国的影响,但实际上,这两个指标的2月数据反而逆势上升。如果以这两个指标与美国GDP增长做回归的话,所反映出来的GDP增长拟合指数达到了16个月以来的新高。

2)从非美但受疫严重的国家的一些有限的数据来看,实体数据也还是在相对理性的状态之内。今年2月,意大利、韩国、日本的PMI指标虽有回落,但其回落幅度相当有限;公布相对比较早的2月的韩国进出口增长不但未有下降,而且还呈逆势抬升之势。

但并不是说:这次的恐慌情绪在没有事先积累的情况下,后续的情绪修复或事态发展会更加乐观,其实,恐惧本身就是一件值得恐惧的事情。实体经济是无数微观主体在既定的概率树下所选择最优路径的宏观集合,一旦不确定性上升,资金的风险偏好就会大概率回落。每次VIX进入高位状态后,我们总能观察到美国一些软指标会出现回落,而这种信心的回落其实未必是因导致恐慌的事件而起,而可能只因恐慌本身而起。

这至少说明:在这种恐慌的情绪下,实体增长的承重力在增加。即使卫生事件对实体经济的影响还是个未知数,但恐慌情绪导致金融体系一旦流动性高速冻结,这个状态必然会一点一点侵蚀实体经济。如果要阻止这样的传导过程,我们必须靠政策的宽松去对冲掉逐步加速的悲观情绪。

这一次尽管美国的政策在疫前就已经处于宽松状态,但依然不可掉以轻心的是:美国的高杠杆率可能会使得宽松政策的见效时间明显被拉长。

1)经验上,一旦经济衰退发生在美国的政府及企业杠杆率处于同时上升的状态中的话,政策的效果会被更多打磨掉,政策所见效的时间也会长于以往。一般情况下,政策对经济的常规见效时间大约四个季度,但都是因美国的政府及企业杠杆率同时上升的问题,80年代末美国稳增长政策对经济增长产生效果的时间延至两年,08年金融危机时期宽松政策的见效时间也长达7个季度。

2)其背后的机理是:一旦企业和政府杠杆率都处于相对高位的话,我们不但面临企业更大的去杠杆压力,而且政府杠杆上升的空间也显得更加局限。这次也同样如是:美国的政府及企业部门的杠杆率不但同时增加了近8年的时间,而且政府部门的杠杆率已经高达99%,其天花板已经相当明显。一旦政策见效时间被拉长,增长下行空间可能就因此而更大。

卫生事件所带来的蝴蝶效应是高度不稳定的,而且市场越下跌,实体相应所承担的风险也越大。一旦这种看上去仅仅是市场技术性调整的压力蔓延到经济增长层面,则可能对中国带来更为确定的影响。后续的不确定性可能仍然是巨大的,在尘埃落定之前,我们赌收益率上的理由不够,但赌收益率下的风险收益比也不够,利率债维持在中仓位中长久期的基础上,多看少动仍然相对安全。

风险提示: 卫生事件进展方向与预期发生重大偏离,市场进入无限制恐慌状态

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP