中国东方教育(00667)19年报点评:营收增长20%,稳就业政策环境下有望受益

本文来自微信公众号“草叔消费升级研究”,文中观点不代表智通财经观点。

业绩点评

中国东方教育(00667)FY2019实现营收39.05亿元/+19.6%YOY,净利8.48亿元/+64.6%YOY,调整后净利9.0亿元/+64.5%YOY(调整了股权开支1.16亿元、上市开支0.22亿元及汇兑收益0.85亿元)。公司拟派末期股息每股0.21港元,分红率约49%。

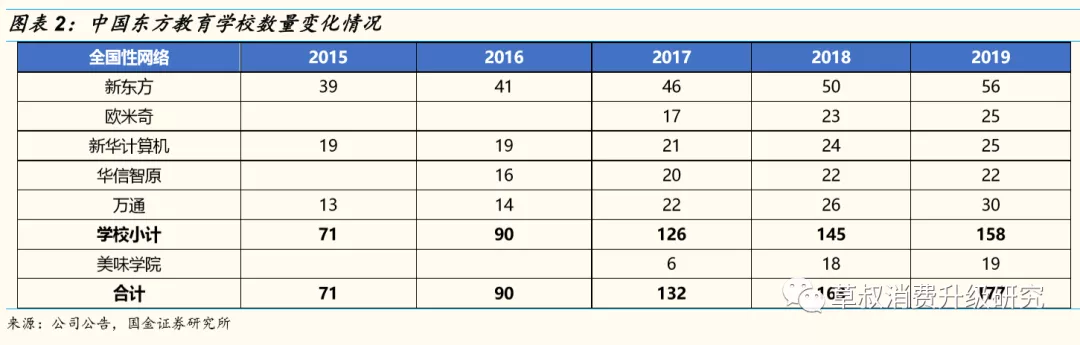

中国最大职教技能培训集团之一,扩张潜力大。中国东方教育在中国职业技能教育总板块及烹饪技术、信息技术与汽车服务三个细分职教板块中处于领先地位。截止2019年12月31日,公司旗下合计177所学校及中心(美味学院为中心)。分品牌来看,新东方/欧米奇/美味学院/新华电脑/华信智原/万通汽修分别有56/25/19/25/22/30所;相较2018年末增加14所,分品牌来看新东方/欧米奇/美味学院/新华电脑/华信智原/万通汽修分别净增加6/2/1/1/0/4所。未来公司打算进一步扩大校园网络,以覆盖中国所有省会及城市,计划在广东、浙江、江苏、湖南、河北、四川、内蒙古及黑龙江等人口密集省份中人口超过五百万的城市开展业务。

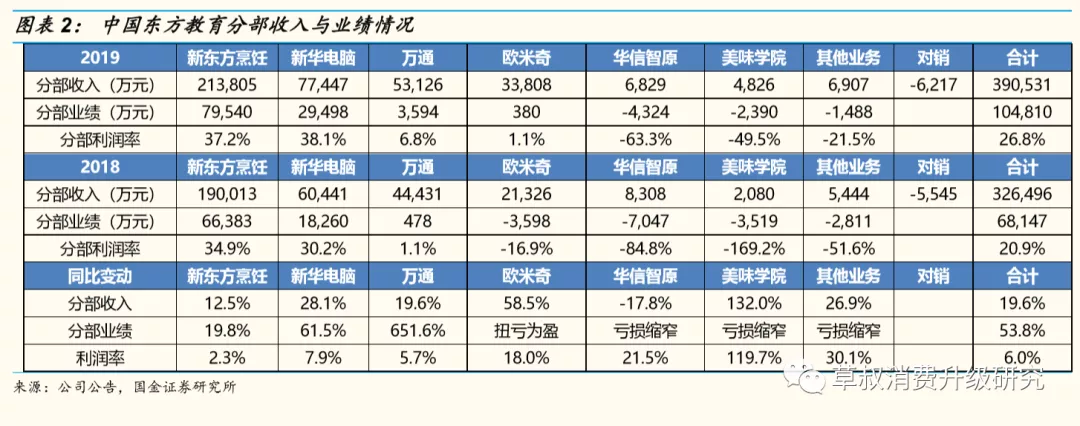

收入分品牌来看: FY2019新东方/新华电脑/万通/欧米奇/华信智原/美味学院/其他分别实现营收21.38/7.74/5.31/3.38/0.59/0.48/0.16亿元,同比+13%/+28%/+20%/+59%/-16%/+132%/+36%。FY2019新东方/新华电脑/万通/欧米奇/华信智原/美味学院/其他营收占比分别为54.7%/19.8%/13.6%/8.7%/1.5%/1.2%/0.4%。

业绩分品牌来看:新东方/新华电脑分别实现业绩7.95/2.95亿元,同比增长19.8%/61.5%;万通/欧米奇/华信智原/美味学院/其他,分别实现业绩0.36/0.038/-0.43/-0.24/-0.15亿元,去年同期实现业绩分别为-0.048/-0.36/-0.7/-0.35/-0.28亿元(注:分部利润不包括若干其他收入、其他收益及亏损、企业行政开支、上市开支及所得税开支)。

利润率分品牌来看:新东方/新华电脑/万通/欧米奇/华信智原/美味学院/其他分别为37.2%/38.1%/6.8%/1.1%/-63.3%/-49.5%/-21.5%,同比+2.3pct/+7.9pct/+5.7pct/+18pct/+21.5pct/+119.7pct/+30.1pct。(注:非净利率)。

培训人次随学校网络扩张而稳步增长,客单价显著提升彰显品牌实力:

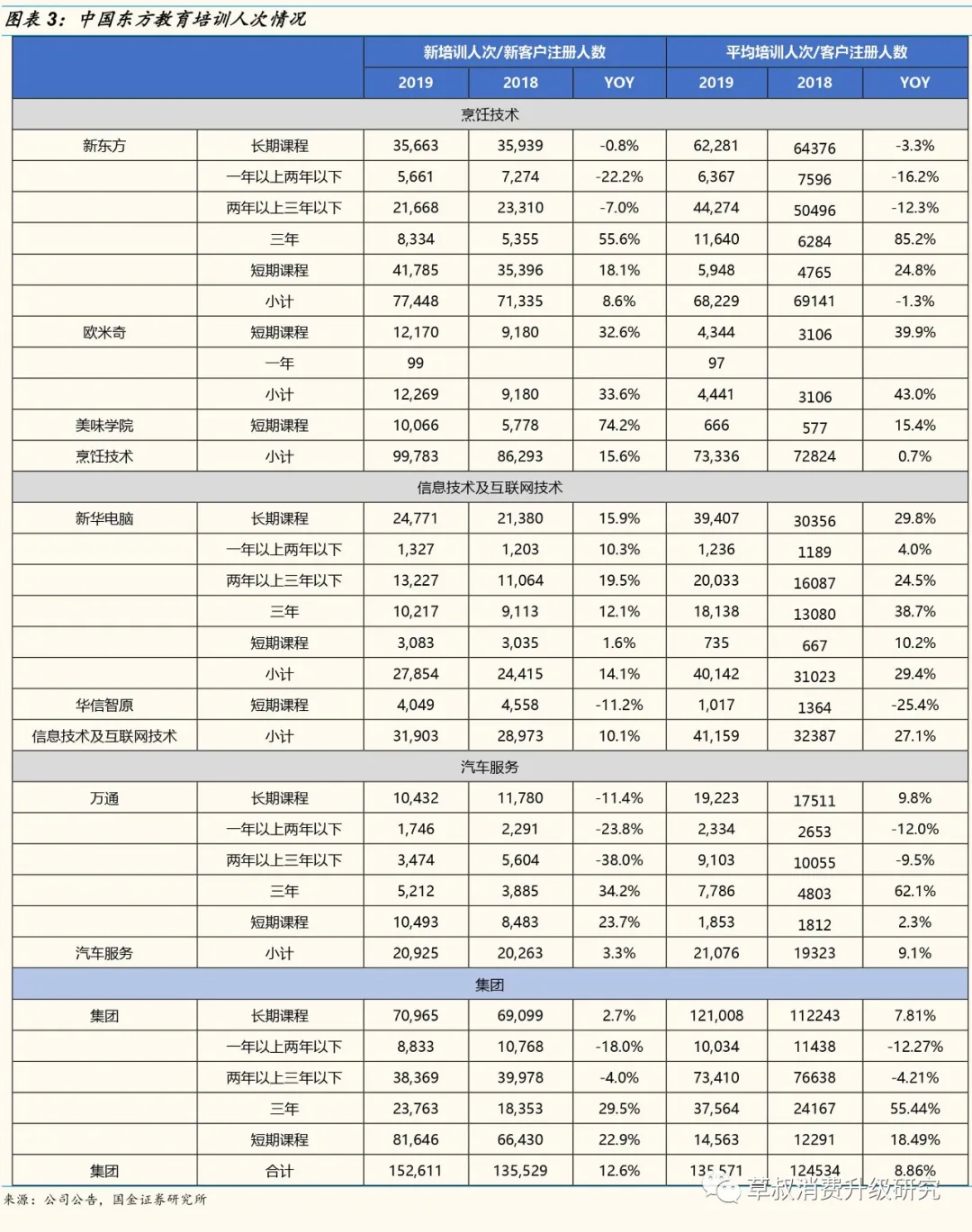

平均培训人次/客户注册人数:(平均培训人次指营运学校于每月月底培训人次数量的总和除以有关期间的月份数;平均客户注册人数指美味学院于每月月底的客户注册人数的总和除以有关期间的月份数),FY2019公司平均培训人次/客户注册人数达13.6万人次,同比增长8.9%。

分品牌来看,新东方/欧米奇/美味学院/新华电脑/华信智原/万通汽修的平均培训人次/客户注册人数分别为6.82/0.44/0.07/4.01/0.10/2.11万人,同比-1.3%/+43%/+15.4%/+29.4%/-25.4%/+9.1%,欧米奇、美味学院、新华电脑增速突出。

分课程结构来看,一年以上两年以下/两年以上三年以下/三年/短期平均培训人次分别为1.00/7.34/3.76/1.46万人,同比-12.3%/-4.2%/+55.4%/+18.5%,长期课程平均长度增加,短期课程较快增长。新培训人次/新客户注册人数:(新培训人次指营运学校新培训总人次,反映公司招生能力及课程受欢迎程度;新客户注册人数指参加美味学院私人订制烹饪体验课程的新客户总数),FY2019公司新培训人次/新客户注册人数达15.3万人次,同比增长12.6%。

分品牌来看,新东方/欧米奇/美味学院/新华电脑/华信智原/万通汽修的新培训人次/新客户注册人数分别为7.74/1.23/1.01/2.79/0.40/2.09万人次,同比增长+8.6%/+33.6%/+74.2%/+14.1%/-11.2%/+3.3%。年化客单价同比提升14%。FY2019整体生均学费(年化后)为2.87万元,同比增加9.8%,新东方/欧米奇/美味学院/新华电脑/华信智原/万通汽修的生均学费(年化后)分别为3.13/7.61/7.25/1.93/5.79/2.52万元。

毛利率同比提升6.2pct,分部毛利率均有改善。公司2017/2018年分别新增(36+6)/(19+12)个学校+美味学院,单个网点盈亏平衡期约为2-3年,我们认为过去两年快速扩张的网点公司迎来业绩兑现期,伴随新开学校及中心在爬坡期利用率逐步提升,毛利率改善突出,FY2019公司整体毛利率58.4%/+6.2pct(注:毛利率变动部分受到IFRS16会计准则影响,剔除掉会计准则影响,可比毛利率为56.1%/+3.9pct)。分板块来看,烹饪技术毛利率58.7%/+5.4pct,其中新东方毛利率60.8%/+4.3pct,欧米奇毛利率51.4%/+17pct,美味学院毛利率18.2%/+67.5pct;信息技术与互联网技术毛利率61.3%/+7.1pct,其中新华电脑65.6%/+5.6pct,华信智原5%/+0.3pct;汽车服务万通毛利率51.5%/+7pct;其他杂项业务毛利率85.8%/+46pct。

调整后净利率提升6.3pct。FY2019销售费用率17.9%/-1.9pct,行政费用率14.8%/+1.4pct,剔除股权开支后行政费用率11.8%/-1.37pct,研发费用率0.83%/+0.05pct,财务费用率3.4%(注:因会计准则变动产生的利息开支,并非借款利息),净利率22%/+6pct,调整后净利率23%/+6.3pct,若在调整上市开支、股权激励及汇兑收益的基础上,剔除IFRS16会计准则影响,则可比调整后净利率为24.1%/ +7.4pct。

现金充裕,无借款负债。截止2019年12月31日,公司账上定期存款,银行结余及现金共有57.7亿元,资金充裕,无借款负债。

看未来增长:除了原有三大领域(烹饪技术、信息技术及互联网技术以及汽车服务)六大品牌的网点扩张和区域中心建设的规划,公司也在不断根据行业趋势和市场需求,对潜在新行业领域进行研究,目前,公司已于2020 年春季在四川成都开设首间美容版块的学校,并计划对于人工智能及医疗保健等服务业及新经济的职业技能教育进行其他市场开发。我们认为卫生事件之下,整体政策环境偏向稳就业方向,公司有望受益。

投资建议

我们预计2020-2022年公司实现收入分别为44.17/50.87/58.01亿元,+13%/+15%/+14%YOY,净利润分别为9.60/11.90/14.39亿元, +13%/+24%/+21%YOY,对应PE分别为26/21/18x,调整后净利润分别为10.43/12.52/14.39亿元,+16%/+20%/+15%YOY,对应PE分别为24/20/18x,维持买入评级。

风险提示

卫生事件风险,政策风险,招生不及预期,新品牌拓展不及预期等。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP