互联网企业为何偏爱港股?

本文来自微信公众号“股市荀策”,作者荀玉根、李影

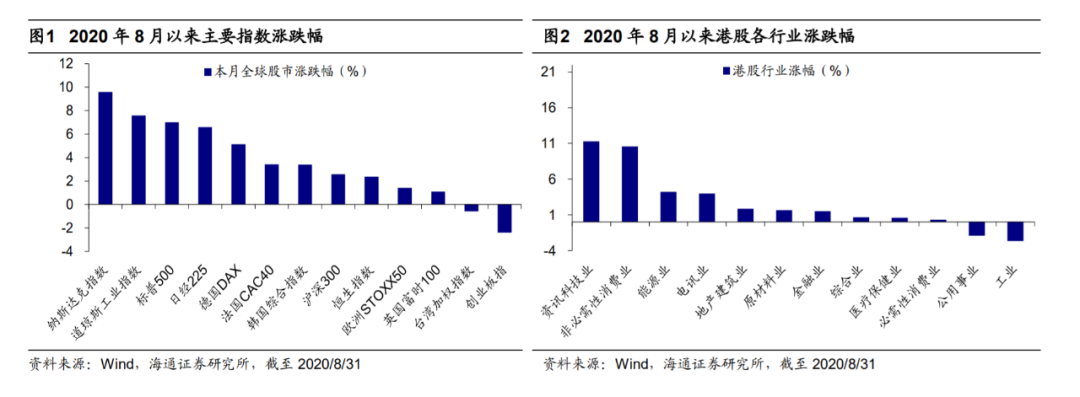

核心结论:①8月恒生指数震荡上扬,累计涨幅/最大涨幅为2.6%/5.1%;8月港股一方面科技领跑,一方面板块轮动,涨幅领先的行业是资讯科技业(11.3%)、非必需性消费业(10.6%)、能源业(4.3%)、电讯业(4.0%)。

②蚂蚁金服A+H将上市,可能成为史上最大IPO,可见互联网企业偏爱港股,这是因为港股对财务要求低、股权激励要求更宽松、允许二次上市和同股不同权等。

③关注低估行业轮涨机会、科技行业主线机会。

互联网企业偏爱港股

近两年来以小米集团(01810)、美团点评(03690)为代表的互联网头部企业纷纷赴港上市,以阿里巴巴(09988)、京东集团(09618)为代表的中概互联网企业亦选择赴港二次上市,港股市场无疑成为我国互联网企业的乐土。

目前金融科技巨头蚂蚁集团谋求“A+H”上市,这进一步说明互联网企业偏爱港股,这背后的原因是什么呢?本文将进行详细分析。

1. 港股策略:互联网企业偏爱港股

回顾:8月港股震荡上扬。8月全球股市表现较佳,港股基本震荡上扬,美股全线大涨,A股表现平平,其他市场多数呈上涨趋势。

恒生指数在8月收涨2.6%,8月最大涨幅为5.1%,总体保持震荡上扬趋势。对比其他市场,沪深300的8月涨跌幅/8月最大涨幅为2.6%/4.4%,创业板指为-2.4%/3.5%,纳斯达克指数为9.6%/10.1%,德国DAX为5.1%/7.4%,标普500为7.0%/7.5%,日经225为6.6%/7.9%,富时100为1.1%/6.8%。

从市场走势看,恒生指数7月7日冲高回落以来,维持震荡走低趋势,并于8月7日创下7月以来最低点24168点,随后开始震荡回升。从行业表现来看,8月港股仍呈现板块轮动特征,除了资讯科技业(11.3%)领涨大市以外,非必需性消费业(10.6%)、能源业(4.3%)、电讯业(4.0%)也都轮动上涨;下跌的行业主要是公用事业(-1.9%)和工业(-2.7%);前期表现强势的医疗保健业8月则出现回调趋势,涨幅仅为0.6%。

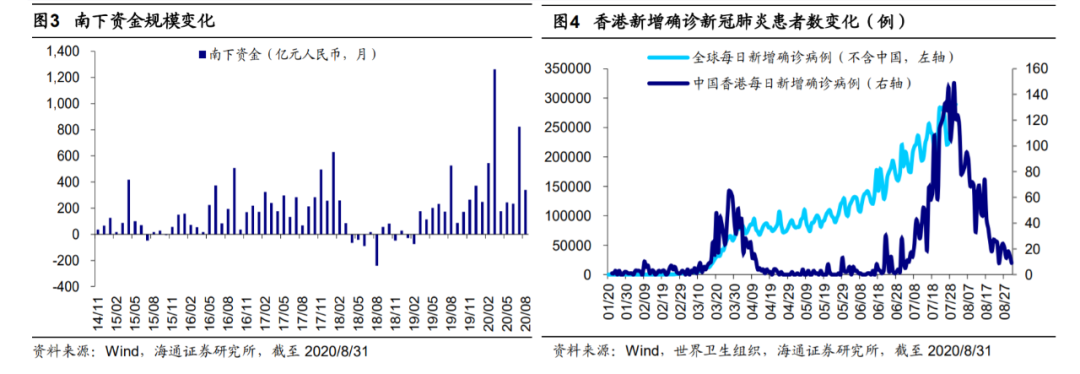

8月港股通南下资金规模为340亿元人民币,低于今年以来均值485亿元人民币,今年以来南下资金累计净流入额已经达到3877亿元人民币。8月南下资金在港股成交额中占比达22.9%,高于2019年8月的15.5%。

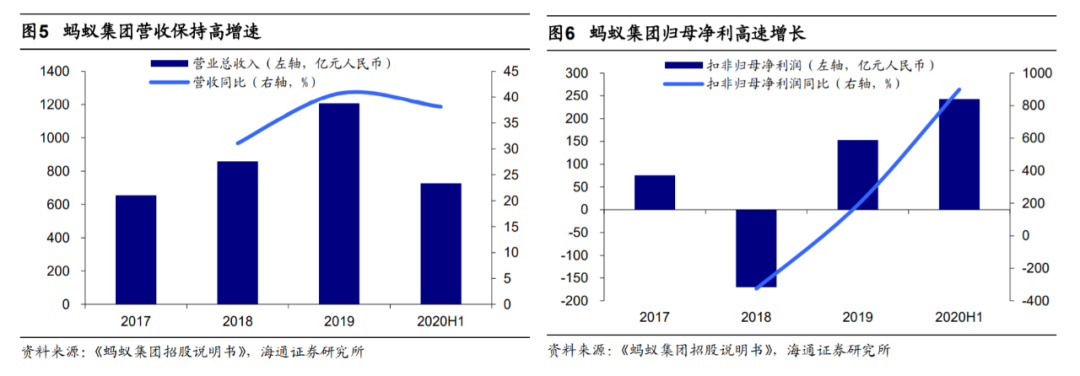

史上最大IPO:金融科技龙头蚂蚁集团谋求“A+H”上市。蚂蚁科技集团(原蚂蚁金服)7月20日正式宣布启动A+H上市计划并且进展迅速,8月24日已完成A股上市辅导工作,并获中国证监会国际部受理其境外IPO申请材料;8月25日蚂蚁集团已向上交所科创板递交上市招股说明书(申报稿),并同步向香港联交所递交A1招股申请文件,迈出了A+H上市的关键一步。

根据招股说明书,蚂蚁集团拟在A股和H股发行的新股数量合计不低于发行后总股本的10%,发行后总股本不低于300.4亿股(绿鞋前),市场预计本次IPO其估值可能超过2000亿美元。

高估值反映的是市场对蚂蚁集团金融科技龙头地位的认可:第一是用户规模庞大,截至2020年6月底支付宝App拥有超过10亿年度活跃用户和超过8000万年度活跃商家,合作金融机构超过2000家;第二是业务量巨大,截至2020年6月底的12个月内,支付宝在国内的总支付交易规模达118万亿元人民币,微贷科技平台促成的贷款余额与理财科技平台促成的资产管理规模分别达到2.1万亿元、4.1万亿元人民币;第三是技术实力雄厚,蚂蚁集团的核心技术能力包括人工智能、风控、安全、区块链、计算及技术基础设施等领域,且多数处于领先地位。

蚂蚁集团的商业模式可以分为三大板块:第一是数字金融科技服务,主要是蚂蚁直接或间接地基于自身平台促成金融机构合作伙伴的业务,并以技术服务费的形式取得收入,包括微贷科技平台、理财科技平台、保险科技平台;第二是数字支付与商家服务,主要为来自国内及全球消费者的商业交易、转账等提供服务,并且收取一定比例服务费用;第三是创新业务及其他,主要包括蚂蚁集团对外赋能的技术服务输出、蚂蚁链等。

2020上半年,蚂蚁集团的核心业务数字金融科技服务营收占比高达63.4%,相较去年有了明显提升,这也反映了蚂蚁集团的科技底色。这次蚂蚁集团登陆港股后,预计将成为科技板块仅次于阿里巴巴、腾讯控股(00700)、美团点评的市值第四大互联网公司。

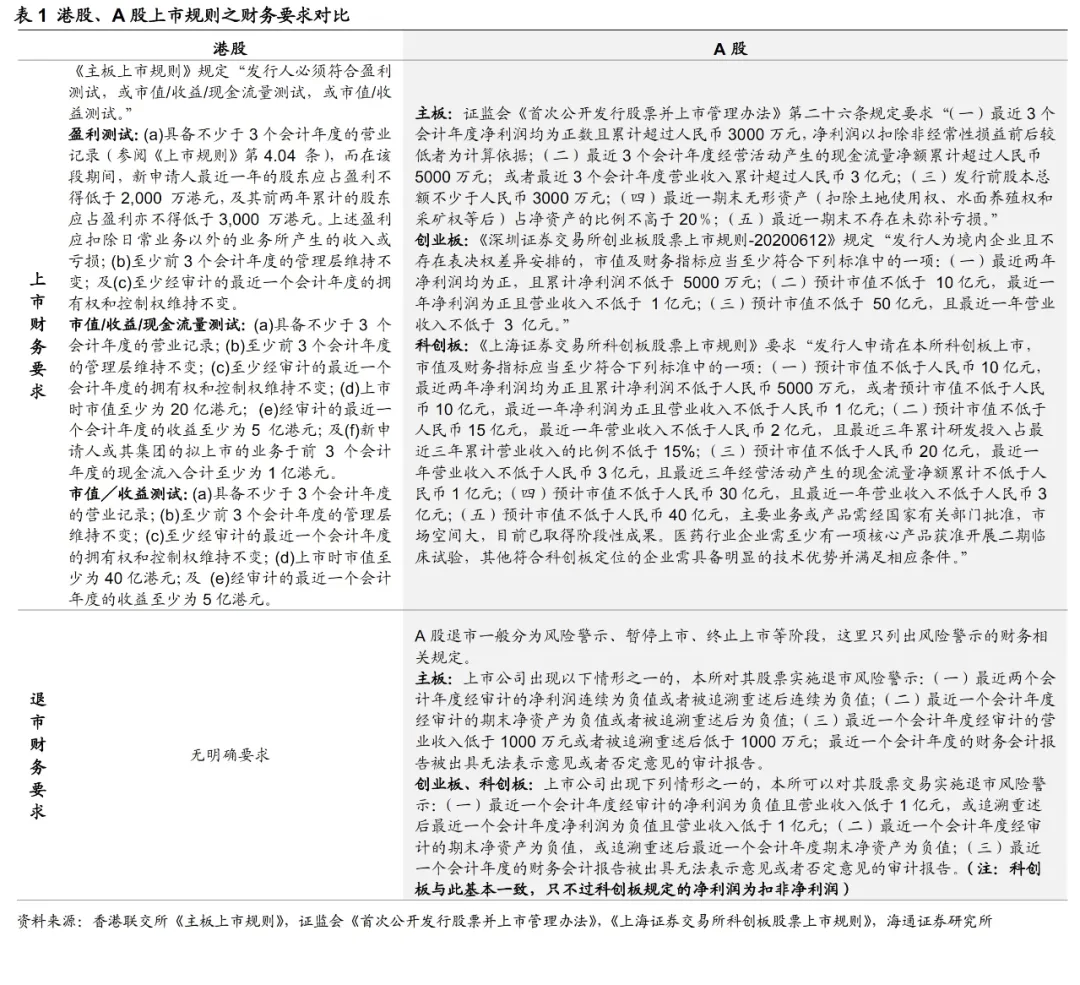

互联网企业的乐土:港股对互联网企业吸引力较大。港股对互联网科技企业的吸引力较大,主要原因如下:第一,港交所对拟上市公司的财务要求相对更低,而A股要求较高。在港交所《主板上市规则》中,规定只需满足盈利测试、市值/收益测试、市值/收益/现金流测试中的一个即可,这意味着某些暂未实现盈利的互联网科技企业上市。

而A股对拟上市公司均有一定业业绩要求,比如主板要求“最近3个会计年度净利润均为正数且累计超过人民币3000万元”,创业板要求满足以下条件之一:“(一)最近两年净利润均为正,且累计净利润不低于 5000万元;(二)预计市值不低于 10亿元,最近一年净利润为正且营业收入不低于 1亿元;(三)预计市值不低于 50亿元,且最近一年营业收入不低于 3 亿元。”

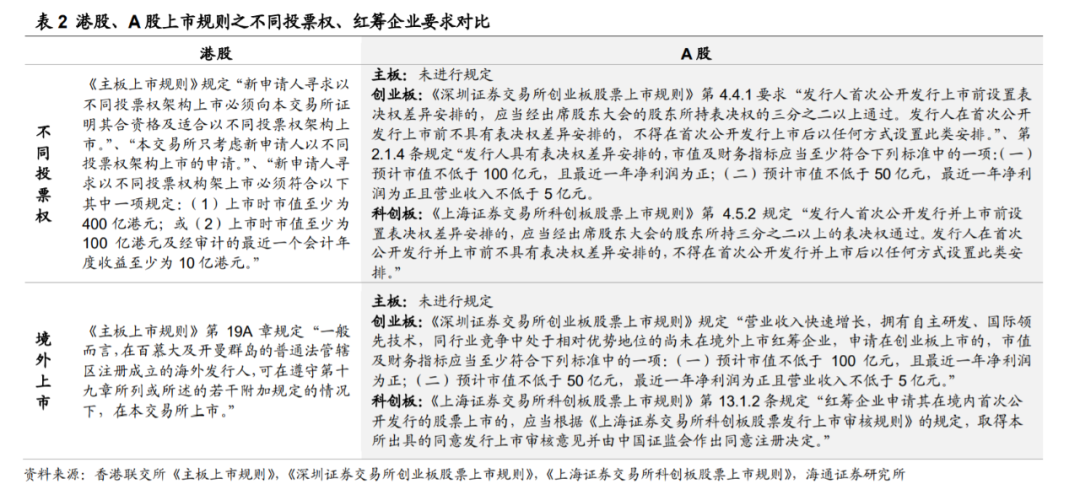

第二,港交所更具有包容性,允许同股不同权类、VIE架构公司、二次上市等,而过去A股长期缺乏这样的制度。港交所身处国际化程度较高的香港,天生更具包容性、多层次性等特征,其容许拥有不同投票权架构和部分境外地区(如开曼群岛)注册的VIE架构公司的公司上市,以及二次上市等,而过去A股长期缺乏这样的制度。

为了保证创始人的控制权,很多互联网企业大多是偏爱采取双重股权架构模式,同时具有税收优惠、政策便利等的境外VIE框架也对互联网公司吸引力较大,从而港股上市自然成为这些企业首选之一,而过去A股市场长期以来不存在这样的制度,近期科创板和创业板也陆续跟进相关项制度改革。

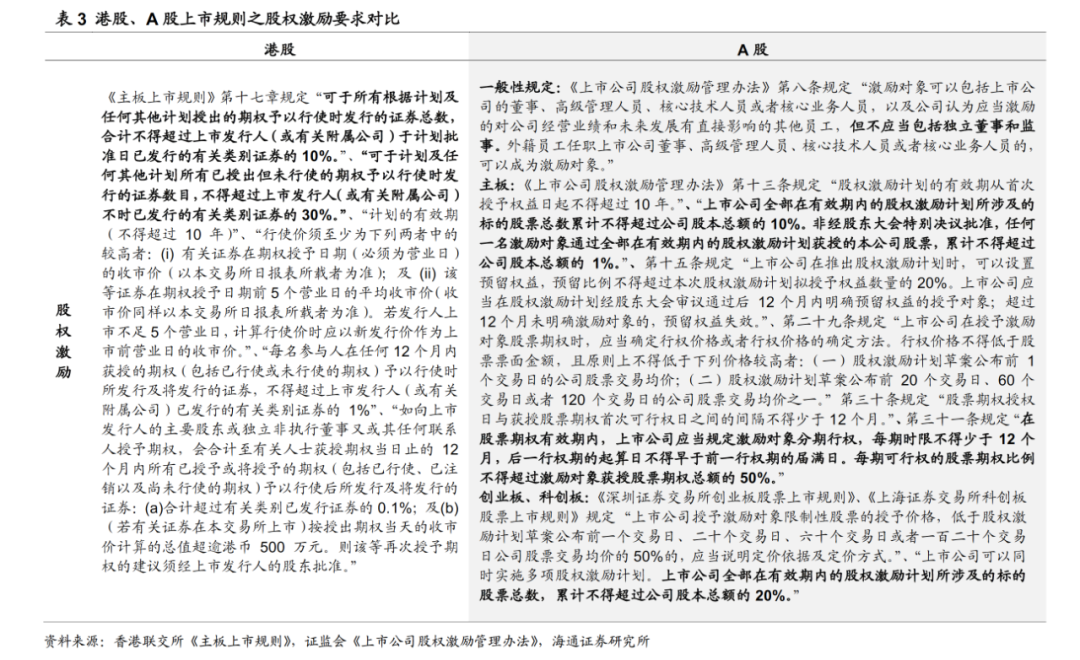

第三,港交所对股权激励相关规定比A股更宽松,主要体现在股权激励规模更大、无股权激励行权条件限制等。在港股《主板上市规则》规定“单次股权激励计划总量合计不得超过上市公司股本的10%,所有股权激励计划总量上限不超过股本的30%”,而在《上市公司股权激励管理办法》规定“A股上市公司全部在有效期内的股权激励计划所涉及的标的股票总数累计不得超过公司股本总额的10%”。

此外,在《上市公司股权激励管理办法》规定“应当设立激励对象获授权益、行使权益的条件。拟分次授出权益的,应当就每次激励对象获授权益分别设立条件;分期行权的,应当就每次激励对象行使权益分别设立条件”,而港股没有必须设置条件的限制。

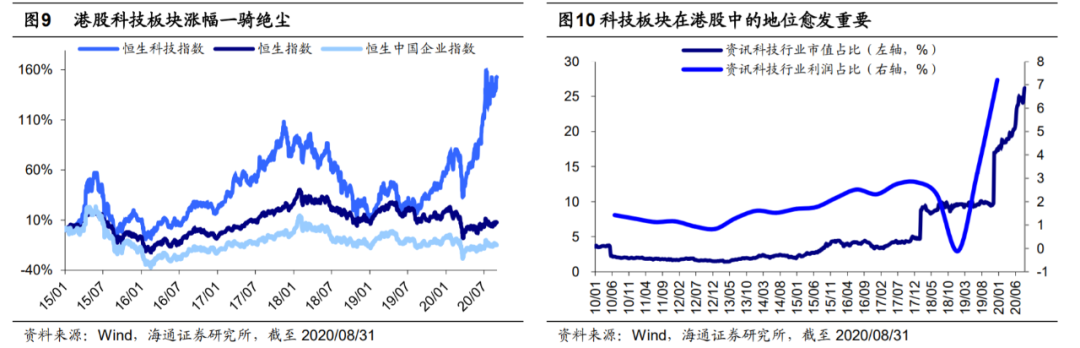

关注低估行业轮涨机会、科技行业主线机会。8月份港股市场除资讯科技业领涨以外,仍延续7月份板块轮动趋势,前期涨幅不佳的非必需性消费业、能源业、电讯业8月涨幅较大,这与我们在8月港股月报《近年港股凸显新经济特征-20200803》的判断基本一致,即关注低估板块轮涨机会、科技行业主线机会。

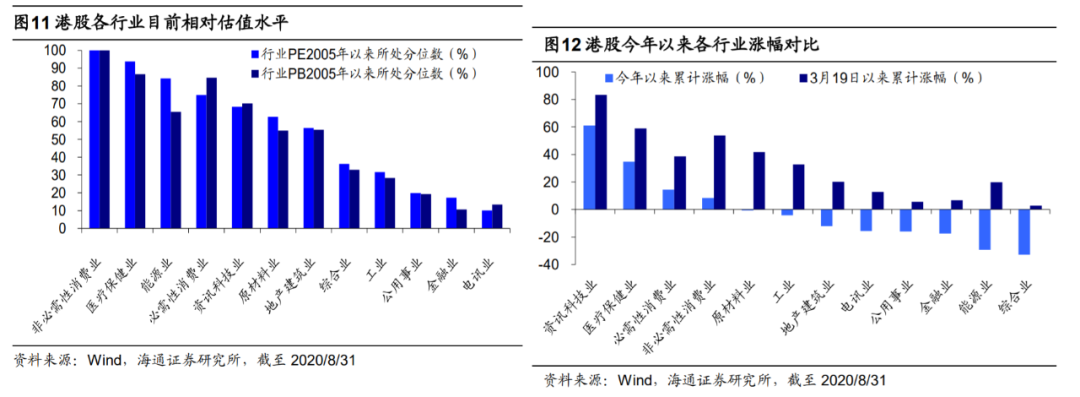

从估值看,目前港股处于中低位,截至8月31日港股恒生指数PE(TTM,下同)为12.1倍、PB(LF,下同)为0.97倍,处于2005年以来自下而上56.4%、4.3%分位,而美股标普500PE为34.4倍、PB为3.8倍,处于2005年以来自下而上100%、100%分位,A股沪深300PE为15.3倍、PB为1.6倍,处于2005年以来自下而上67.6%、42.4%分位。

目前AH溢价指数为142.1点,处于2005年以来自下而上的90.7%分位,港股估值仍处于洼地。从投资主线看,我们仍然认为可以关注两类机会:一是低估行业轮涨机会。分行业看,目前港股多数行业较今年年初仍有较大跌幅,只有资讯科技和医疗保健行业享有较高超额收益,而低估板块涨幅滞后,未来或有轮涨机会。二是关注科技相关行业,目前我国经济正处于转型升级中,中期科技+消费是转型方向,当前科技股业绩步入向上周期,这轮行情中科技行业仍是主线。

2. 重点关注

2.1丘钛科技(01478)中期净利大增86%,摄像模组ASP大幅提升

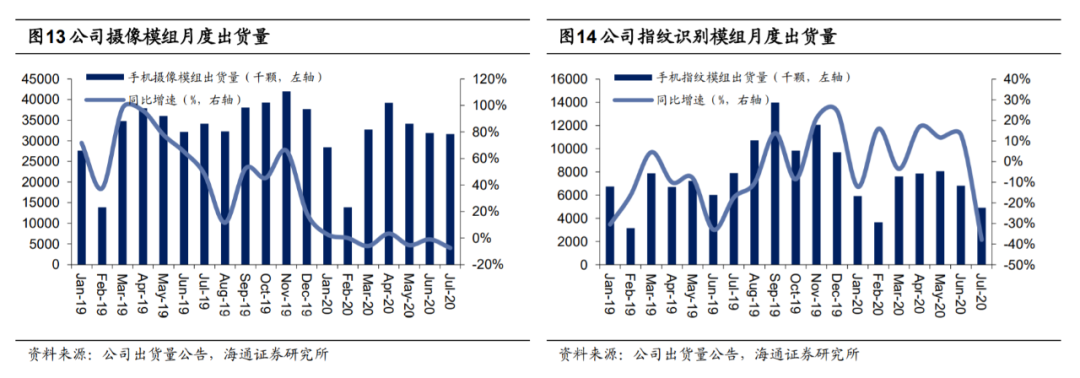

公告2020年上半年业绩。2020年上半年,公司实现营业收入88.0亿元,同比增长73.9%,其中摄像模组营收77.2亿元,同比增97.0%;指纹识别模组营收10.5亿元,同比降6.6%。毛利率8.3%,同比增0.1pct。净利润3.4亿元,同比增85.5%。

费用率保持平稳,研发投入加大。2020年上半年公司销售费用1036万元,同比增加72.0%,销售费用率0.1%,同比持平;行政费用0.7亿元,同比增68.0%;研发费用2.9亿元,同比增长108.7%,主要用于新产品、新工艺和自动化升级改造的持续研发投入。

2020年指引:公司目标:努力实现2020年度摄像头模组出货量较上年度同比-5%~+5%。

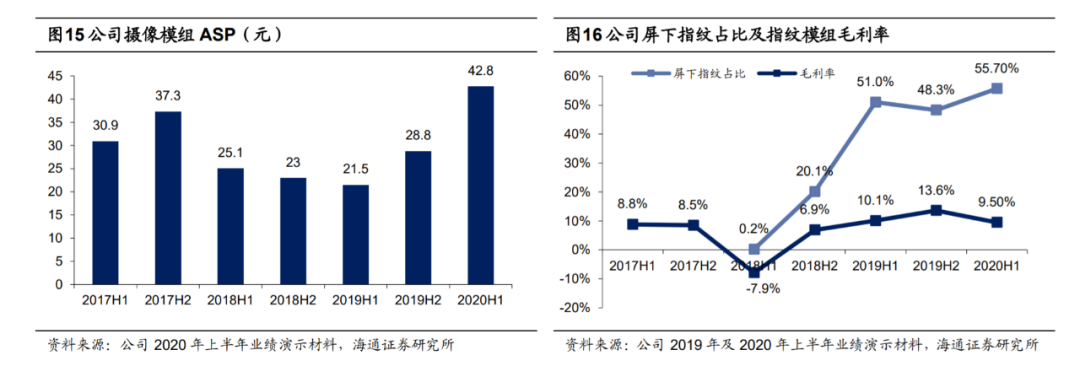

摄像模组:产品结构显著改善,有望持续。2020年上半年摄像模组营收77.2亿元/+97.0%,出货1.8亿颗/-1.3%,Asp同比达到42.8元,同比大幅增长99.6%。公司产品结构显著改善,2020年上半年1000万像素及以上摄像头模组销售数量占比73.5%,提升26.7pct;3200万像素及以上占比28.2%,提升21.7pct。摄像模组毛利率达到8.0%,同比增0.3pct。

指纹模组:毛利率维持在高位。2020年上半年指纹识别模组营收10.5亿元,同比下降6.6%,Asp为26.2元,同比下降11.7%;毛利率9.5%,同比下降0.6pct。屏下指纹占比55.7%,占比继续提升。单价下跌主要由于大尺寸和超薄等高规格屏下指纹识别模组渗透率不及预期,同规格或相似的屏下指纹识别模组销售单价出现下跌。

盈利预测与投资建议。我们预计公司2020-2022年分别实现归母净利润7.4、9.2和10.5亿元,同比增速分别为36%、25%和14%;分别实现每股收益0.63、0.79和0.90元;结合同业估值和公司增速,给予2020年 PE 20-22X,对应12.60-13.86元/股,按照1港元=0.90元人民币估算,对应合理价值区间14.00-15.40港元/股,给予优于大市评级。

风险提示。手机出货量下滑,三摄、3D等推进不及预期。

2.2舜宇光学科技(02382)中期净利增24%,看好长期光学业务增长

公司公告2020年上半年业绩。2020年上半年,公司营收188.6亿元,同比增长21.1%;实现归母净利润17.8亿元,同比增长24.0%。毛利率19.5%,同比增1.1pct;销售费用率0.7%,同比降0.1pct;研发费用率5.7%,同比增0.4pct;行政费用率1.8%,同比增0.1pct。

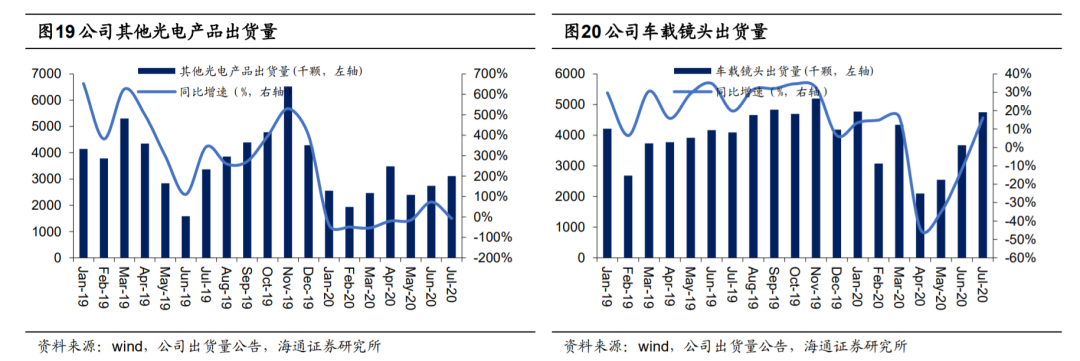

分业务来看。2020年上半年,光学零件业务营收38.6亿元(不含分部间销售8.4亿元),同比增2.4%,毛利率41.5%,同比下滑2.6pct,分部溢利12.9亿元,同比下降15.1%,分部溢利率27.3%,下滑4.5pct。

光电产品业务营收148.7亿元(不含分部间销售9.2亿元),同比增27.3%,毛利率11.1%,同比增5.2pct,分部溢利9.6亿元,同比增长230.8%,分部溢利率6.5%,提升4.0pct。

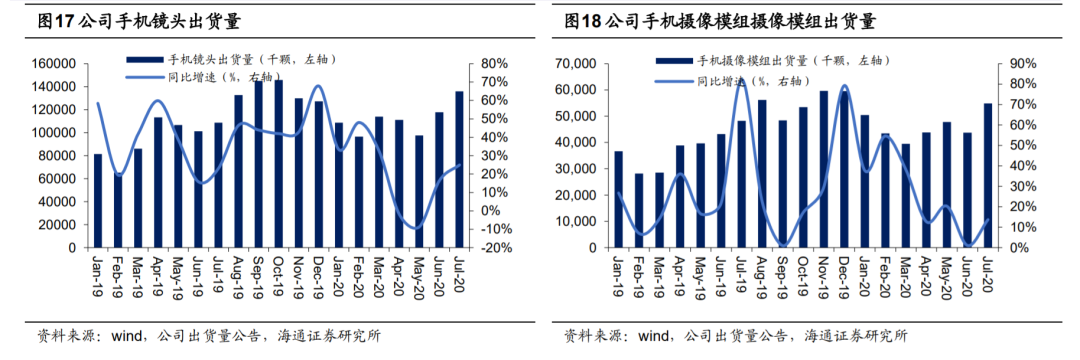

手机镜头:6P出货占比24.6%。2020年上半年,公司手机镜头出货6.5亿颗,同比增16.5%。其中6P及以上镜头出货1.6亿颗,占比24.6%。公司已经完成超大光圈(Fno.1.27)手机镜头及4800万像素超小畸变广角(115度)手机镜头的研发,同时4400万像素超小头部自动对焦、10倍光学变焦及3cm专业微距手机镜头均已量产。

车载镜头:公共卫生事件影响H1表现,下半年有望修复。2020年上半年,公司车载镜头出货2051万颗,同比下降8.7%。我们认为全球化公共卫生事件导致车厂生产进度延缓,影响公司车载镜头出货,下半年有望逐步修复。公司仍保持了全球车载镜头龙头的地位,同时应用于主流自动驾驶平台的800万像素车载镜头已经获得主要客户的量产许可。

光电产品:出货大增,新产品储备丰富。2020年上半年,光学模组出货量2.7亿颗,同比增24.9%,取得优异表现。潜望模组及大像面模组出货量达到3219万颗,占比达12.0%。公司一亿像素大像面手机摄像模组、10倍光学变焦及3cm专业微距手机摄像模组均已实现量产,并完成了屏下光学指纹识别模组的研发。

盈利预测与投资建议。我们预计2020-2022年实现归母净利润48.4、60.4和73.4亿元,同比增速21%、25%和21%;每股收益4.41、5.51和6.69元。考虑到公司车载业务的前景及下半年有望修复,我们给予2020年28-30X PE,对应合理价值区间123.48-132.30元/股,按照1港元=0.90元人民币估算,对应合理价值区间137.20-147.00港元/股,维持优于大市评级。

风险提示:智能手机产销下滑,Tof等应用推进不及预期。

2.3 FIT HON TENG(06088)公共卫生事件及光模块业务模式转变致毛利率下滑,移动设备业务较快增长

公司公告2020年半年度业绩。2020年上半年,公司营收19.2亿美元,同比下降0.1%;归母净利润2000万美元,同比下降80.0%。

公共卫生事件停工及通讯业务影响毛利率。2020年上半年,公司毛利率13.6%,同比下滑6.0pct,主要源于年初公共卫生事件期间停工及光模块业务模式改变的影响。销售费用率2.6%/-0.4pct;管理费用率4.7%/+0.2pct;研发费用率6.0%/-0.3pct。

分业务收入:2020年上半年,移动设备业务营收7.7亿美元/+14.2%;通讯基础设施业务营收4.0亿美元/-8.4%;电脑及消费性电子营收3.8亿美元/+5.5%;汽车、工业及医疗营收0.7亿美元/+5.7%;智慧家庭业务营收1.2亿美元/-3.2%;智能配件营收1.8亿美元/-30.2%。

移动设备:lightning插头及耳机业务表现较好。2020年上半年,移动设备业务营收同比增14.2%。品牌公司新的智能手机出货量增加,lightning插头、线缆、耳机业务有所增长。随5G时代来临,将推动手机更新换代,预期明年重回增长轨道,带动5G相关零组件需求。

通讯基础设施:光模块需求下滑等影响表现。2020年上半年,通讯基础设施终端业务营收下滑8.4%。公司CPU插槽、记忆卡插槽等业务增加,但受到光模块业务形态改变影响,部分光模块需求下滑。

智能家庭与配件:期待新品发力。2020年上半年,智慧家庭及智能配件业务营收分别下滑3.2%和30.2%,主要源于欧美公共卫生事件于2020年3月中旬迅速扩大,该区域通路停摆及关闭,影响需求。公司在CES 2020展会已经推出WiFi 6 Mesh路由器系统、5G移动热点装置及Mesh Gateway,以及新的GaN充电器、无线充电座以及一系列声学产品(TWS等),凭借和Belkin协同,有望扩大产品线及抢占市场份额。

盈利预测与投资建议。预计2020-2022年归母净利润1.73、2.53和2.87亿美元,同比-26.5%、+46.3%和+13.5%;每股收益0.025、0.037、0.042美元。考虑到公司2020年受到公共卫生事件影响,2021年有望修复,我们按照2021年进行估值,给予2021年10-12X PE,对应合理价值区间0.370-0.444美元/股,按1美元=7.8港元估算,对应合理价值区间2.89-3.46港元/股,优于大市评级。

风险提示:智能手机产销下滑,手机连接器使用量下降;对Belkin整合不及预期;汽车电子业务在客户的开拓不及预期。

风险提示:海外公共卫生事件扩散及香港公共卫生事件反弹导致股市波动风险。

(编辑:杨杰)

扫码下载智通APP

扫码下载智通APP