中金:料远洋集团(03377)2016财年毛利率可达23% 目标价4.41元

作者:

智通财经 何鹏程

2016-12-06 18:42:46

中金近日发表研报表示,远洋集团(03377)2016 年前11个月销售额同比增长37%,完成全年销售目标。该行给予其“推荐”评级,目标价4.41元。

智通财经获悉,中金近日发表研报表示,远洋集团(03377)2016 年前11个月销售额同比增长37%,完成全年销售目标。预计全年销售额将达500亿元左右。该行给予其“推荐”评级,目标价4.41元。

2017财年销售预测

该行预计,公司FY17(FY:财年,下同)销售同比增速超过10%,预计FY17年销售继续放量,达 550亿元至600亿元,预期去化率为55%—60%。

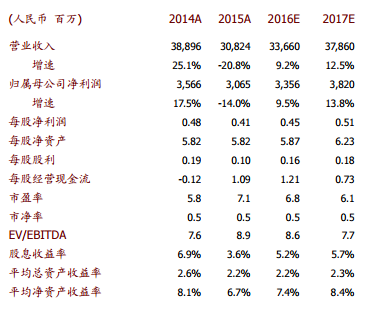

2016财年业绩

该行预计公司FY16核心净利润同比增长约10%,高于市场预期。维持对FY16年核心净利润33.6亿元的预期,对应核心净利率约10%。公司中期业绩疲弱可能造成市场对公司FY16年盈利过于悲观,但该行认为下半年的大量交付将使核心净利润重拾10%左右的同比增长。

此外,考虑到公司在三、四线城市的去库存即将结束,预计毛利率将小幅提升。随着更多优质项目的交付,该行预计FY16年毛利率可达23%-24%,FY17年将进一步提升至25%左右。

低价进补一、二线土储

中金称,2016 年前11个月,公司拿地费用已超过100 亿元,地块均位于一、二线城市。由于大部分地块通过收购获取,公司今年的平均拿地成本依然维持在较低水平(2016 年上半年为8698元/平米)。预计大多数地块将于2017年推出。

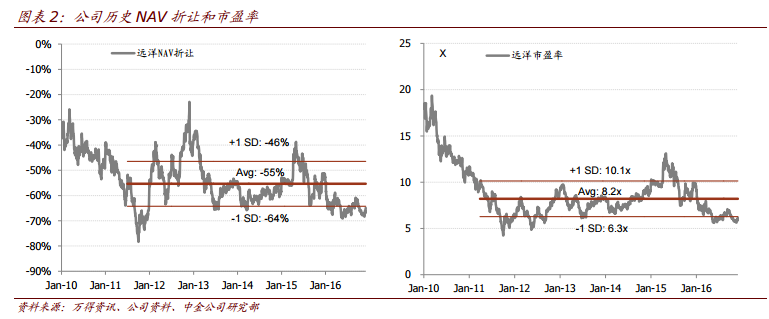

估值建议

中金维持盈利预测和推荐评级不变,下调目标价2%至4.41港元(对应8.5倍的 2016年预期市盈率),主要因为一、二线城市政策收紧。目标价对应27%的上行空间和55%的2016年NAV折让。公司当前股价对应6.8倍的2016年预期市盈率。

智通声明:本内容为作者独立观点,不代表智通财经立场。未经允许不得转载,文中内容仅供参考,不作为实际操作建议,交易风险自担。更多最新最全港美股资讯,请点击下载智通财经App

相关阅读

远洋集团(03377)6月销售额67.5亿元 同比增长66%

2016-07-11 07:39

胡坤

远洋集团(03377)11月份销售额升31%至79.7亿元

2016-12-02 22:15

贺广昌

远洋集团(03377)与WeWork达成战略合作 为中国创客提供无限空间

2016-11-19 10:37

黄金林

远洋集团(03377)10月协议销售额同比下跌26%至40.8亿元

2016-11-10 17:12

董慧林

远洋集团(03377)布局健康产业 再添一医疗中心

2016-11-05 18:24

黄金林

扫码下载智通APP

扫码下载智通APP