中信证券:奶价上行+内部增效,看好现代牧业(01117)全年利润弹性

本文来自中信证券,作者:薛缘。

核心观点

2020H1业绩靓丽增长。卫生事件后下游需求复苏超预期,奶价触底回升、重回上行周期,2020H2持续乐观。现代牧业(01117)为原奶龙头,在产能、品质等综合竞争优势基础上持续降本增效,提升获利能力,望在本轮原奶上行周期中充分受益。

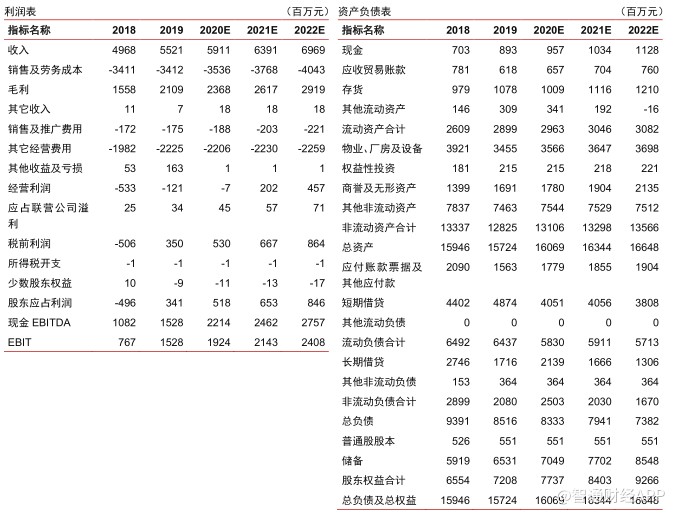

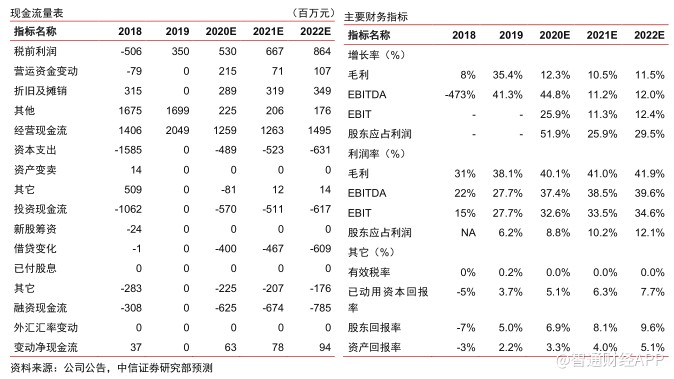

2020H1公司实现强劲增长,核心净利润大增492%,超市场预期。2020H1公司实现收入28.3亿、同增10%,实现净利润2.3亿、同增69%。剔除2019H1应收账款减值准备拨回1.1亿、2020H1转让能源资产公司股权的一次性处置收益0.7亿等非经常项目,核心净利润同比高增492%,表现亮眼。2020H1公司毛利率为37.2%、同增2.3Pcts,主要系奶价稳中有升&成本有所下降。自由现金流表现强劲,2020H1约6.3亿元、高增80%。另外有息负债同降7.0亿元至62.2亿元,资产负债率同降3Pcts至51%。综上,2020H1扣非净利率5.4%、较2019H1(0.9%)大幅提升。

量增乐观&奶价稳中有升,营收加速增长;降本增效显著提升利润弹性。2020H1公司原奶业务同增10.0%。拆分量价:2020H1公司原奶产/销量分别为75/73万吨、同增10.3%/9.3%,其中单产提升0.6吨/头,牛群数量同增4.0%;2020H1奶价为3.87元/公斤、同增0.5%。从下游客户看,82.5%/9.9%的原奶销售至战略客户蒙牛&新希望,剩余7.6%的原奶销售至第三方客户。公司降本增效成果明显,每公斤奶现金成本降至2.27元、同降1.8%,其中饲料成本下降至1.75元、同降1.7%,单头泌乳牛获利能力持续增强。此外,2020H1液态奶业务贡献利润1233万元、同增0.4%。

跟踪奶价稳健上行,内部持续增效,看好全年盈利弹性。卫生事件增强消费者健康意识,4月以来乳制品消费迅速恢复,下游需求旺盛,拉动奶价持续上涨,结合农业部奶价数据,我们预计7-8月公司原奶价格持续上涨,同增2-3%,9月及Q4趋势亦将延续。另外,尽管天气炎热且降雨较多,但7-8月产量表现依然稳健,预计同增近10%。量价齐升,预计H2收入增长稳健。盈利方面,公司持续通过优化奶牛基因、改善热应激环境等提升单产,预计全年望维持在11.2吨水平,且长期看仍有提升空间。成本方面,2020H1受卫生事件&国际贸易问题等影响,大宗饲料价格普遍上涨,H2饲料成本价面临一定压力,公司将使用2019年的青贮储备以及逢低锁货的采购策略,平抑玉米&豆粕价格的上升,全年来看公斤奶现金成本料将控制在2.27元,内增效益预计仍将持续。此外,随着公司负债规模和融资成本的下降,利息支出有所减少,预判全年业绩具备较大弹性。

风险因素:原奶价格下降风险,卫生事件发展超预期,产能扩张不及预期,环保政策变动风险,奶牛疾病及其他自然风险。

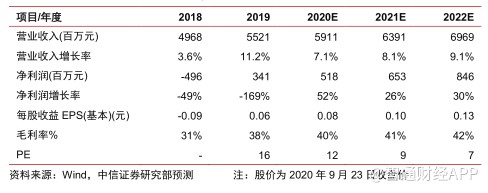

投资建议:下游需求复苏超预期,奶价触底回升,2020H2持续乐观。公司为原奶龙头,在产能、品质等综合竞争优势基础上持续降本增效,提升获利能力,望在本轮原奶上行周期中充分受益,维持2020-2022年EPS预测为0.08/0.10/0.13元(人民币),维持“买入”评级。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP