国金证券:游戏板块估值历史低位,2Q21谁先开启增长

本文源自 微信公众号“峰阅互联网”。

基本结论

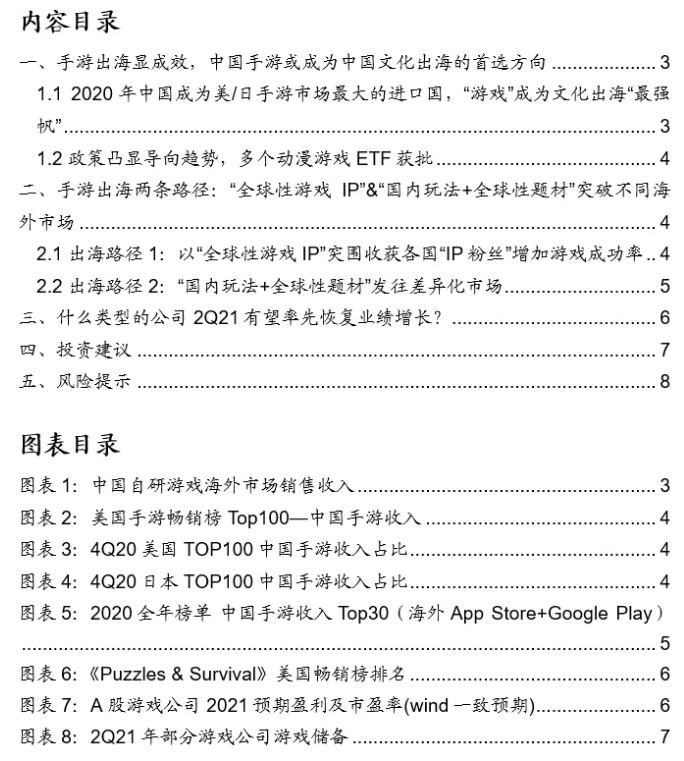

一、中国手游出海成效初显,手游或成为中国文化出海的首选方式。1) 2020年中国成为美/日手游市场最大的进口国,“游戏”成为文化出海“最强帆”。疫情催化下,2020年中国手游海外市场销售额达1065亿元,中国成为美/日手游市场最大进口国,4Q20分别取得美/日20%、27%手游市场份额,仅次于本地厂商。中国游戏在数字经济全面提速的当下,已成为主力“文化出海新载体”。2) 政策凸显导向趋势,多个动漫游戏ETF获批。各地推出扶持政策鼓励游戏出海,首批3家游戏ETF获批,反映了国家在新兴文化领域的政策支持与资本引导,目前估值处于低位,行业或将迎来上升周期。

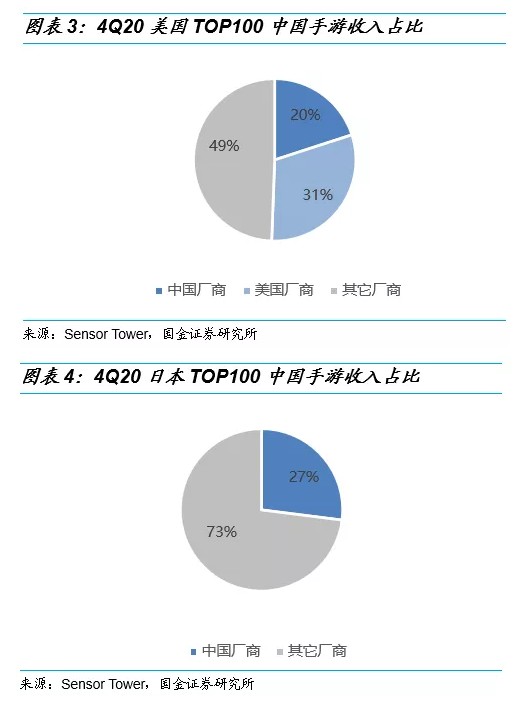

二、手游出海两条路径:“全球性游戏IP”&“国内玩法+全球性题材”突破不同市场。1) 以“全球性游戏IP”突围收获各国“IP粉丝”增加游戏成功率。全球性游戏IP具有原用户基础与市场知名度,将吸引原玩家与移动游戏用户,国内大厂可利用技术与运营优势与IP方合作进行手游移植。腾讯:“端转手”《英雄联盟》、《使命召唤》等爆款产品密集上线,助推21年利润释放。2) “国内玩法+全球性题材”发往差异化市场。三七互娱:以“SLG+三消”玩法+“全球性题材”突破海外市场。《Puzzles & Survival》在市场中已成功作品《E&P》基础上迭代微创新,进行玩法优化及题材迭代,迅速取得成功,最高已升至美国IOS畅销榜第34名,预计未来通过“国内玩法+全球性题材”持续迭代的方式能够继续在海外市场取得突破。网易:《哈利波特:魔法觉醒》等全球性影视题材改编手游加上国内玩法未来有望在海外市场取得亮眼成绩。

三、什么类型的公司有望在2Q21率先实现同比增长?游戏板块估值处于低位,21年PE均值目前仅为13.41,预计随着新游上线2Q21游戏公司业绩将加速释放。2Q21业绩增长类型1:丰富重磅新游上线拉动业绩增长,如腾讯、网易等;2Q21业绩增长类型2:1Q21高投入游戏为2Q21业绩释放奠定基础;此外,平台型公司受益于多款新游上线,活跃用户数及平台活跃度有望提升。

投资建议

我们认为目前游戏板块估值较低,后续随游戏出海势头加强成长性较好,2Q21有望走出高增速。建议关注不同游戏公司的出海路径:1)全球性游戏IP“端转手”,吸引原作受众与移动游戏玩家。2)成功品类迭代微创新,以全球性题材打开海外市场。建议关注:1Q21高投入在2Q21释放业绩的公司:三七互娱,吉比特;2Q21有望通过重磅新游上线拉动增长的公司:腾讯(00700),网易(09999),宝通科技。

风险提示

新游戏上线及表现不及预期;游戏行业市场竞争加剧;国家相关政策收紧。

一、中国手游出海成效初显,手游或成为中国文化出海的首选方式。

1.1 2020年中国成为美/日手游市场最大的进口国,“游戏”成为文化出海“最强帆”

据中国音数协游戏工委,2020年中国自研游戏海外销售总额达154.5亿美元,同比增长33.3%,手游已成为中国 “文化出海”主要“新载体”。2020年,疫情催生海内外数字经济全面提速,游戏作为中国数字产业一大引擎,全面助力中国文化新出海,提高全球数字文化影响力。据Sensor Tower数据,2020年有37款中国手游在海外营收超1亿美元,同比增长48%,Top30手游在App Store和Google Play累计吸金92.4亿美元,同比增长达47%,彰显中国游戏厂积极海布局成果,吹响新时代游戏出海号角。

中国成为美/日手游市场最大进口国,市场份额接近本土厂商。据Sensor Tower数据,4Q20共有21款中国手游入围美区畅销榜Top100,营收7.8亿美元,占总市场份额20%,仅次于美国本土厂商的30.6%。日本市场方面,2020年中国手游营收同比增长81%,累计吸金28亿美元,4Q20占日本手游市场份额27%,《原神》、《荒野行动》等品质作品长期占据各畅销榜前10。凭借手游研发及运营的经验积累及海外市场的积极布局,中国出厂商的头部游戏成功率已超越任天堂、世嘉等本土企业,成为中国手游数字文化新出海的代表。

1.2 政策凸显导向趋势,多个动漫游戏ETF获批

政策扶持积极推动游戏产业发展,多个动漫游戏主题ETF获批提供投资新机会。在中国文化全球影响力日益提升,全球数字经济比重快速提高,“Z世代”等新兴人群消费水平显著提高的背景下,各地积极推出游戏产业扶植政策,推动新兴游戏产业发展及出海。2020年最后一个交易日,3支动漫游戏主题ETF首次获批,规模上限共计70亿元,对动漫游戏主题ETF的放开反映了国家在新兴文化领域的政策支持与资本引导。目前动漫游戏指数处于历史低位,龙头估值具有吸引力,且行业迎来新产品周期,投资者或可积极布局相关企业及ETF产品,未来戴维斯双升可期。

二、手游出海两条路径:“全球性游戏IP”&“国内玩法+全球性题材”突破不同海外市场

2.1 出海路径1:以“全球性游戏IP”突围收获各国“IP粉丝”增加游戏成功率

全球性游戏IP“端/主机转手”成趋势,热门IP粉丝基数大,预计显著提高爆款成功率,国内大厂在手游方面具备技术优势,有望与热门IP拥有者合作将其享其手游化红利。以腾讯为代表的国内大厂具有全球领先的手游制作经验与研发技术,依靠全球性IP,打造“3A手游”是其出海趋势。一方面,全球性端游IP在玩法和体验上已得到广泛肯定,“3A手游”具备强大的品质保证;另一方面,全球性IP具有充分的玩家基础与海外知名度,手游移植将吸引原有主机/端游用户与新兴移动游戏玩家,提高爆款产品的成功率。以腾讯为例,其手游研发技术全球领先,具备流水线生产“3A手游”的能力,依靠与海外IP方的合作爆款频频。腾讯旗下产品《PUBG》已累计吸金21亿美元,总下载量超6.9亿次;《使命召唤手游》上线8个月下载量即突破2.5亿。(Sensor Tower)。游戏储备中,腾讯《英雄联盟手游》、《DNF手游》,网易《暗黑破坏神手游》等,预计在未来海外市场都将取得亮眼成绩。

2.2 出海路径2:“国内玩法+全球性题材”发往差异化市场

对已取得成功的产品以“国内玩法+全球性题材”进行迭代微创新,不断适应海外不同地区用户偏好,成为出海新策略。“国内玩法+全球性题材”的出海方式以三七互娱为例,在市场上成功的“SLG+三消”游戏《E&P》基础上,三七互娱进行产品迭代与微创新,推出了同类型游戏《Puzzles & Survival》。《Puzzles & Survival》在玩法上与《E&P》相似,成熟的玩法加以微创新的全球性题材提高了其游戏产品《P&S》在海外成功率。《Puzzles & Survival》上升势头迅猛,根据七麦数据,2020年9月突破美国IOS畅销榜500名后快速上升,12月末达80名,截至21年3月1日,《Puzzles & Survival》最高已达畅销榜34名。除了全球性游戏IP外,全球性的影视动漫题材也为游戏改编提供了丰富的资源库,如网易的《哈利波特:魔法觉醒》、《漫威超级战争》等将受益于全球粉丝效应,《游戏王:决斗链接》、《魔法禁书目录》则吸引了相关二次元忠实玩家。

三、什么类型的公司2Q21有望率先恢复业绩增长?

游戏板块整体处于估值低位,长期行业成长性可期,短期新游上线助推头部公司业绩与估值双增长。游戏龙头企业估值在整个市场中处于低洼,21年PE均值为13.41,我们认为游戏具备非常良好的消费属性,玩家消费习惯养成后持续性较强,长期看或享成长与估值双红利。

2Q21业绩增长路径1:新游储备丰富,陆续上线兑现业绩,如:腾讯、网易等游戏公司。腾讯等公司2Q21产品线丰富,预计业绩随着新游戏上线而增长。

2Q21业绩增长路径2:1Q21上线新游的高投入有望在2Q21释放业绩,如:三七互娱,吉比特。三七互娱、吉比特等公司1Q21上线重磅新游,预计在游戏宣发、广告方面投入较大,1Q21的高投入为2Q21业绩释放奠定了良好的用户基础。

2Q21平台型公司:预计多款新游上线将拉动平台的活跃用户增长,如:心动公司(02400),哔哩哔哩(BILI.US)。

四、投资建议

我们认为目前游戏板块估值较低,2Q21开始新游排期较为密集,2021年游戏公司出海业务的发展有望拉动公司业绩上升,推荐关注以下标的:

A股游戏公司:

1)三七互娱:《荣耀大天使》国内上线表现亮眼,《Puzzles & Survival》海外市场表现持续强劲。重磅产品《荣耀大天使》1Q21投入较高,预计2Q21进入业绩回收期,利润有望释放。2Q21新游储备中,《斗罗大陆》《叫我大掌柜》有望取得良好成绩。

2)吉比特:《一念逍遥》多日排在IOS游戏畅销榜前10,旗下《摩尔庄园手游》预计2021年6月1日上线,将对公司流水带来较大的提升。海外方面,吉比特目前已取得《石油大亨》、《伊洛纳》等多款手游的海外发行权。在2019年新设立了日本子公司和香港子公司信息,加大海外市场布局。

3)宝通科技:A股背靠B站的核心游戏公司,其自研二次元游戏《终末阵线:伊诺贝塔》,由B站独家代理,预约数已达40万,预计2Q21上线。其子公司易幻网络在海外游戏市场具备先发优势,也是国内海外移动游戏成功发行数量最多的厂商。

港股游戏公司:

腾讯:2Q21有多款新游储备,此外,其“全球性游戏IP”出海产品如《英雄联盟手游》、《DNF手游》等,预计在2021年密集上线,将释放可观利润。旗下《PUBG》、《使命召唤手游》均于全球市场取得头部排名。

网易:目前已与暴雪、漫威、华纳兄弟等多家全球IP巨擘达成长期合作协议,《漫威超级战争》、《哈利波特:魔法觉醒》、《指环王:崛起之战》等全球性IP游戏已逐步上市。

平台型公司:

心动公司:年轻化游戏社区,预计TapTap平台的活跃用户有望随多款新游上线拉动进一步增长,社区化改版有望提升用户粘性推动后续的商业化变现。

哔哩哔哩:国内流量最大的单机独立游戏内容集散地和中国最大的游戏视频平台之一。2Q21代理及自研多款二次元向手游,大部分预约人数超50万,用户基础良好。

风险提示:

游戏上线或表现不及预期:游戏上线受游戏获得版号的影响,其上线时间 具有一定的不确定性。游戏上线后表现可能不及预期,从而影响公司业绩。

游戏行业市场竞争加剧:手游行业内厂商众多,目前玩法创新较为困难,大多数厂商开发的游戏产品在玩法等方面较为类似,如果出现更高质量的同类型产品,可能会对现有游戏的收入产生影响。

国家游戏相关政策收紧:游戏产业相关监管政策在不断完善中,如游戏版号政策目前仍未能回到早期水平,未成年人预防沉迷系统要求等,若这些相关政策进一步收紧,也会一定程度制约游戏行业的发展。

(编辑:赵锦彬)

扫码下载智通APP

扫码下载智通APP