中金研究:再创新高后的美股市场,前景如何?

本文选自“中金研究”

上周,纳斯达克指数突破14000点关口逼近前期高点,加上早已创新高的道琼斯和标普500指数,美股市场基本收复所有失地。再创新高后美股标普500指数年初以来回报已经超过11%。在这一背景下,“恐高”依然是相当一部分投资者挥之不去的担忧。那么,新高后的美股前景如何?估值和盈利是否匹配?之后的演变节奏和路径如何,以及有哪些重要事件和时点需要关注?

一、美股再创新高的驱动力:利率趋缓、盈利与情绪改善。近期市场收复失地再创新高则是得益于利率扰动趋缓而增长进一步向好的支撑。

二、美国当前的增长前景:供需两旺、加速修复。往前看,在疫苗接种和财政刺激的共同驱动下,我们预计美国供需两旺的局面在上半年仍将持续,进而推动增长经济加速修复,特别是服务性消费和生产复工。这一背景下,美股盈利也呈现相似特征。

三、当前估值与盈利的匹配程度?看似明显偏高的绝对估值水平有两个原因:一是利率中枢处于明显低位。二是疫情造成盈利大幅下滑。在当前水平上,估值很难成为市场的驱动力,甚至在利率上行背景下将面临下行压力,但可能也并非高到离谱的泡沫状态,和当前的利率水平和增长预期基本是匹配的。

四、未来演变路径,以及需要重点关注的事件与时点?从目前到5月中旬将是美股一季度的密集披露期,同时5~6月将是服务性消费、出行等服务性需求、生产复工等快速修复的阶段。进入6月,届时公布的5月通胀数据将因去年同期低基数出现同比3.5~4%的高点,然后逐步回落。进入下半年和三季度,拜登基建和加税的更多细节、以及能否出现进一步进展值得关注。基建计划如果出现积极进展、叠加届时群体免疫的基本达成,有可能成为下一轮美债利率再度走高的催化剂。四季度,需要重点关注美联储是否会开始传递QE减量信号。

焦点讨论:再创新高后的美股市场,前景如何?有无风险?

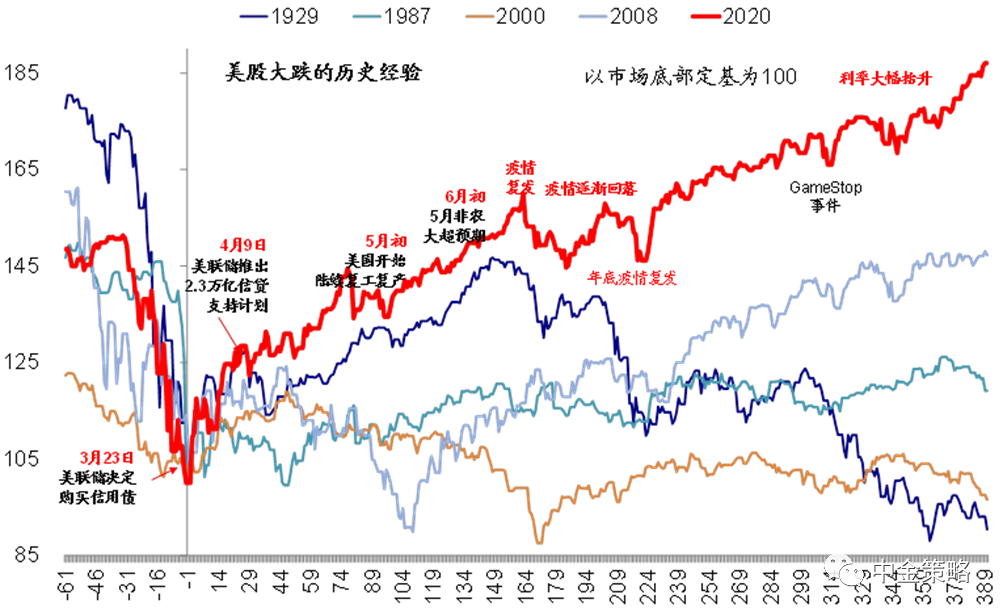

上周,纳斯达克指数突破14000点关口逼近前期高点,加上早已创新高的道琼斯和标普500指数,美股市场基本摆脱了2月初以来美债利率上行带来的扰动,收复所有失地。这一表现,既体现了美股的韧性,也印证了我们一直以来强调的单纯长端利率上行不会逆转市场趋势、特别是盈利还在加速上行(《收益率曲线陡峭化的含义与影响》),以及维持权益资产跑赢且超配美股的投资建议(《海外资产配置月报(2021-4):“增长交易”的反噬?》)。

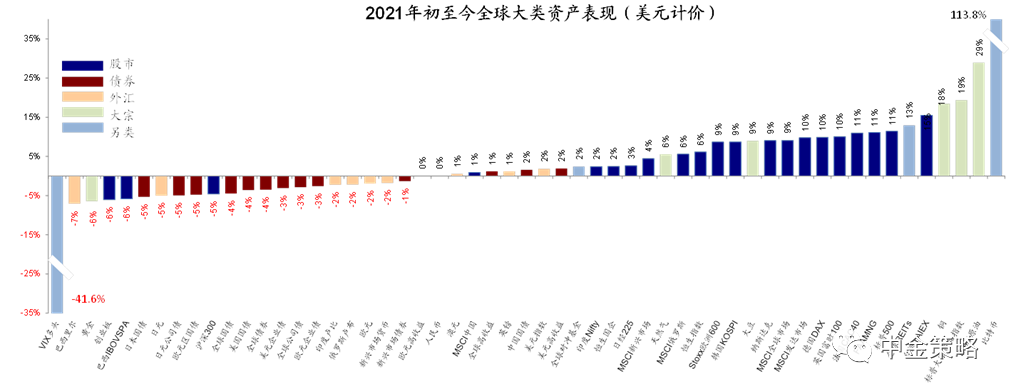

再创新高后美股标普500指数年初以来回报已经超过11%,领先全球主要市场特别是新兴市场,估值也再度回到历史高位(标普500指数动态PE为22.6倍)。在这一背景下,“恐高”依然是相当一部分投资者挥之不去的担忧。那么,新高后的美股前景如何?估值和盈利是否匹配?之后的演变节奏和路径如何,以及有哪些重要事件和时点需要关注?这些都是投资者当前较为关心的问题,我们将在本文中做出解答。

再创新高后美股标普500指数年初以来回报已经超过11%,领先全球主要市场特别是新兴市场

美股市场基本摆脱了2月初以来美债利率上行带来的扰动,收复所有失地

一、美股再创新高的驱动力:利率趋缓、盈利与情绪改善

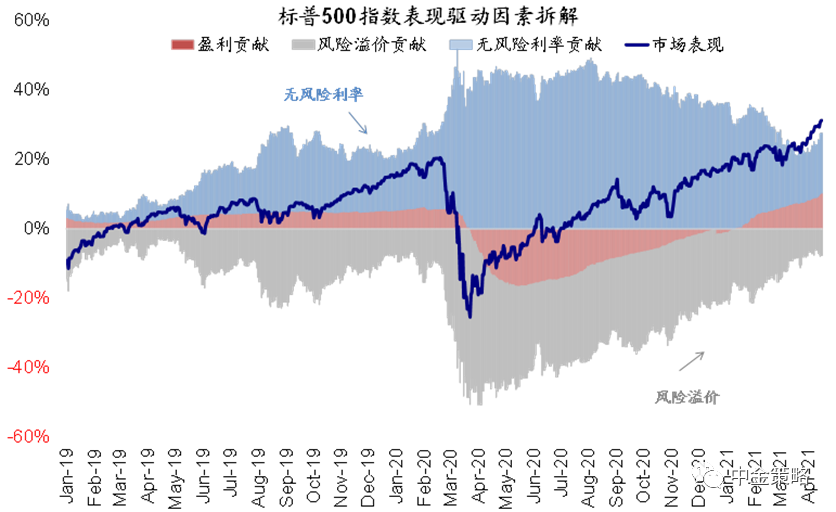

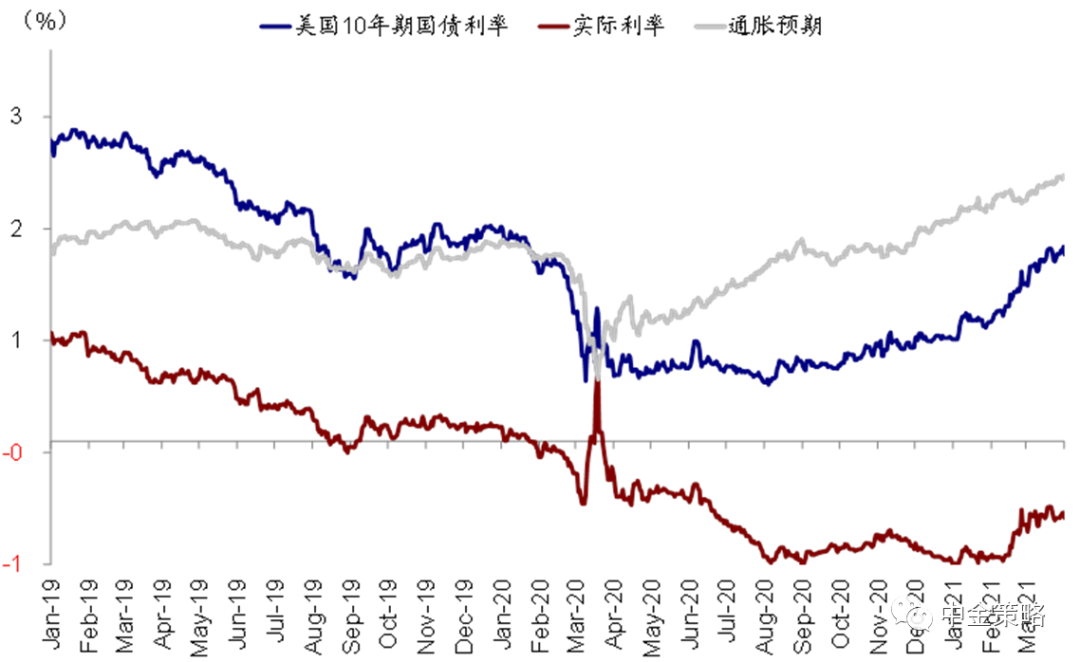

在利率与盈利的赛跑中,如果说2月以来美股特别是成长股主导的回调是经济基本面向好背景下,利率走得过快和实际利率大幅走高造成扰动(《美债利率上行过快的挑战》、《实际利率走高的含义与影响》),那么近期市场收复失地再创新高则是得益于利率扰动趋缓而增长进一步向好的支撑。考虑到即便近期上行趋缓甚至小幅回落,长端利率和实际利率水平依然大幅高于2月初本轮上行起点,分别高出51和25基点,估值也基本持平(22.6 vs. 22),因此基本面和盈利(预期)改善是支撑市场修复的主要原因。具体来看,拆解2月初以来市场表现的贡献因素,我们发现盈利修复和风险溢价是主要贡献,而无风险利率上行构成拖累。

盈利修复和风险溢价是主要贡献,而无风险利率上行构成拖累

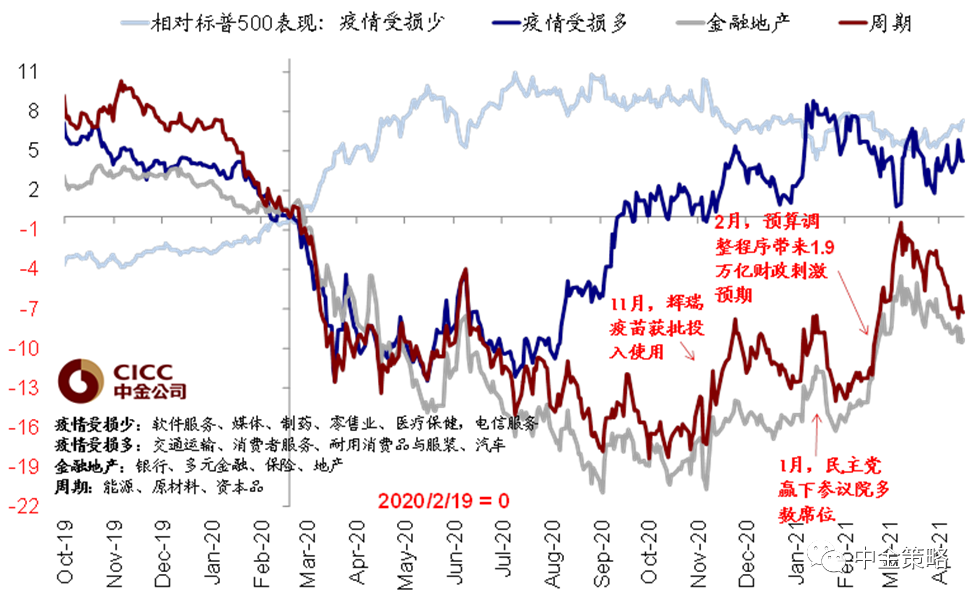

不仅如此,市场风格的轮动也与利率走势高度相关。前期利率快速上行推动价值风格领跑,而近期利率上行趋缓则使得成长股快速修复。

前期利率快速上行推动价值风格领跑,而近期利率上行趋缓则使得成长股快速修复

二、美国当前的增长前景:供需两旺、加速修复

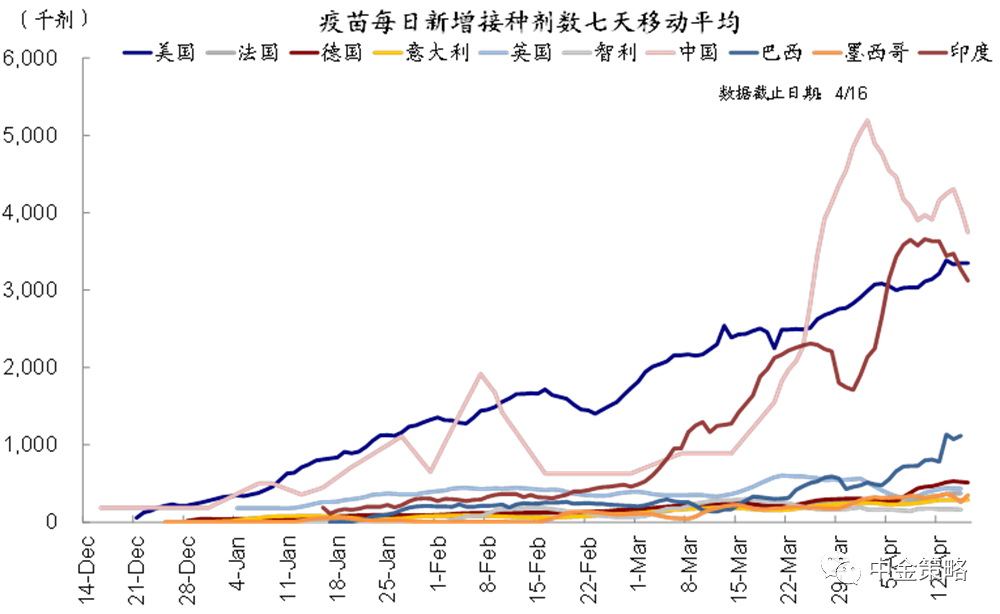

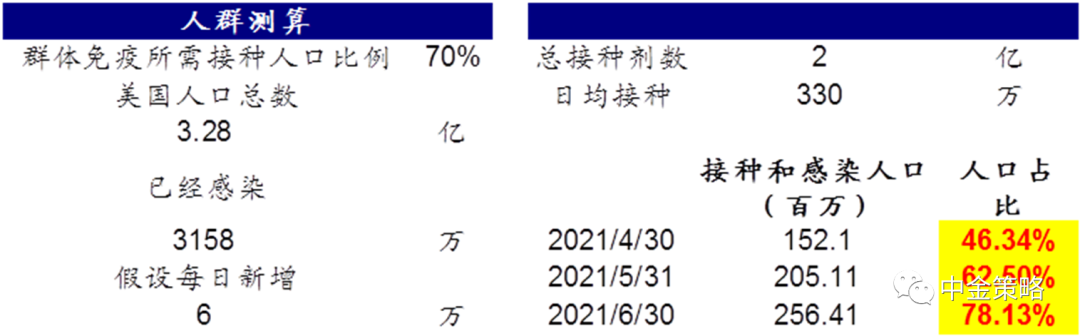

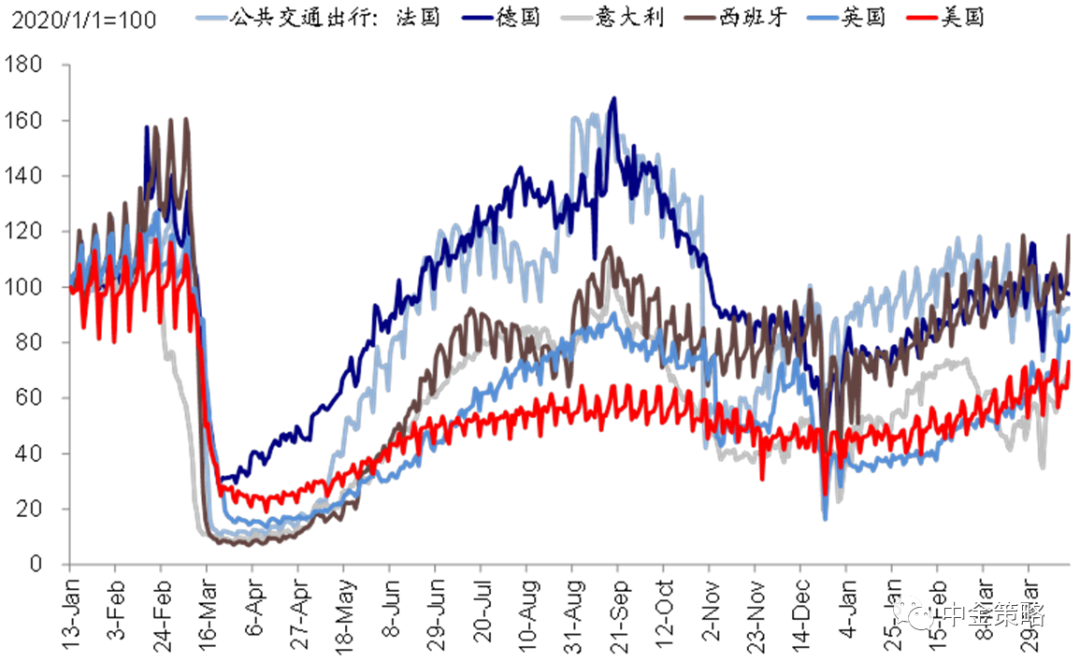

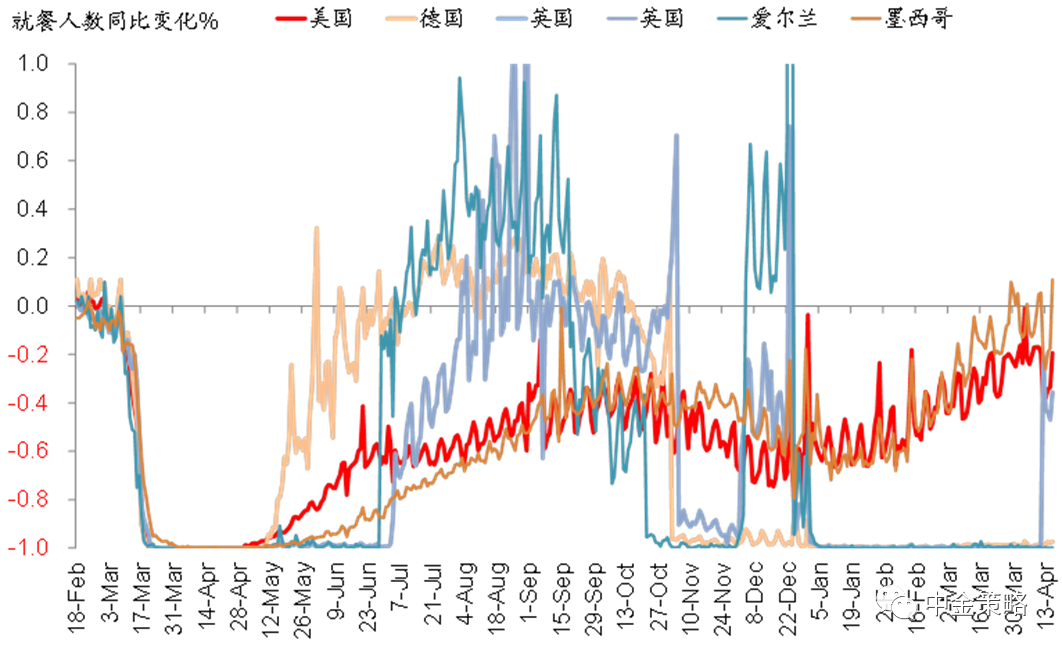

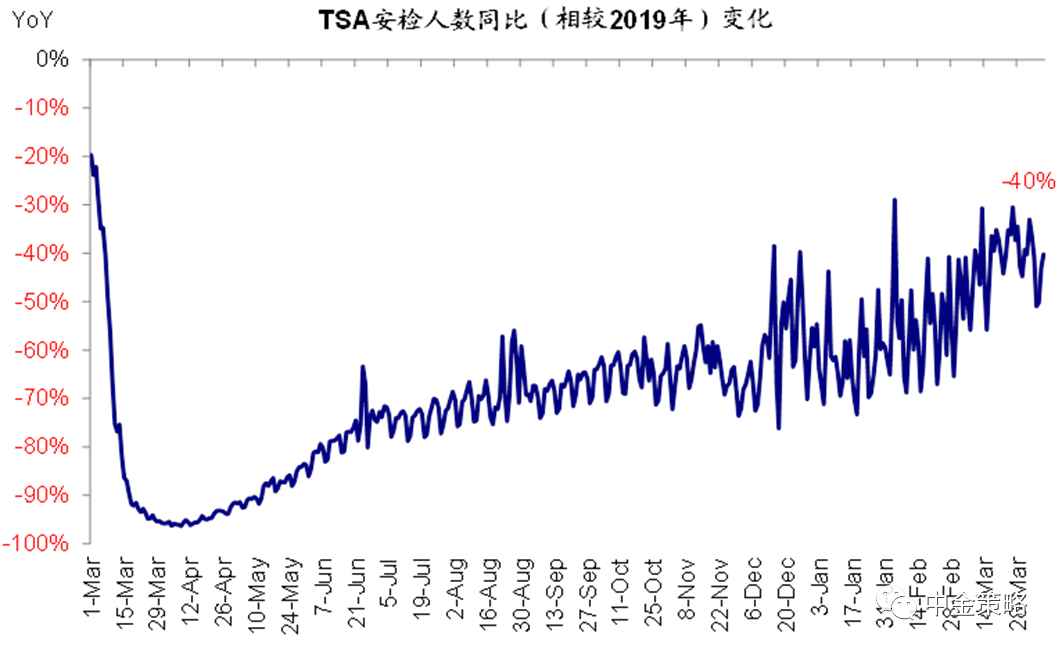

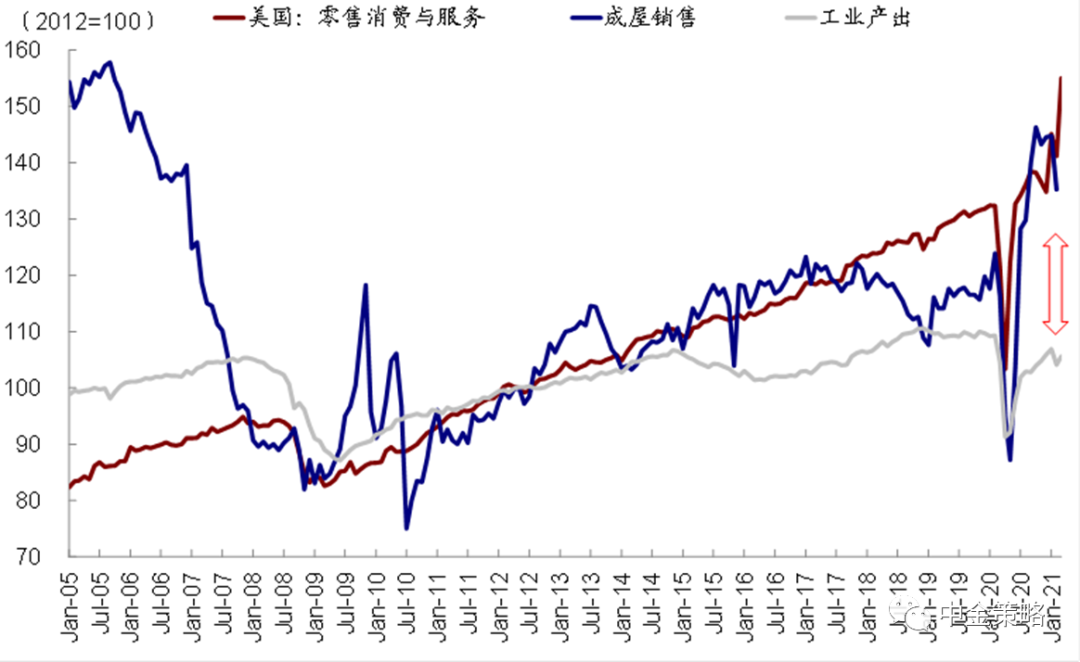

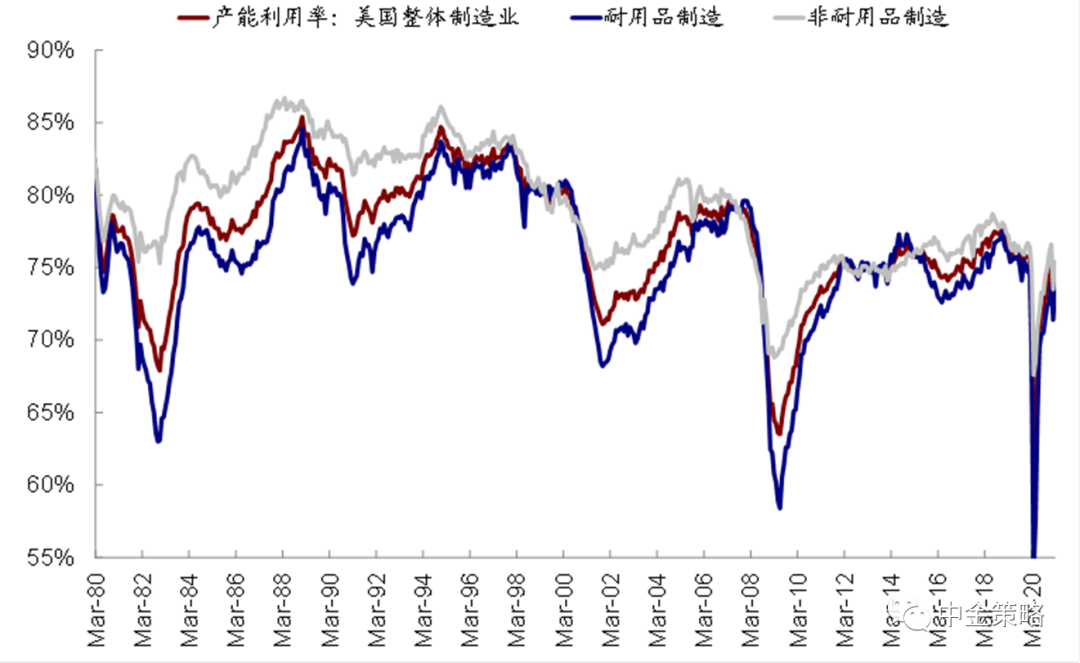

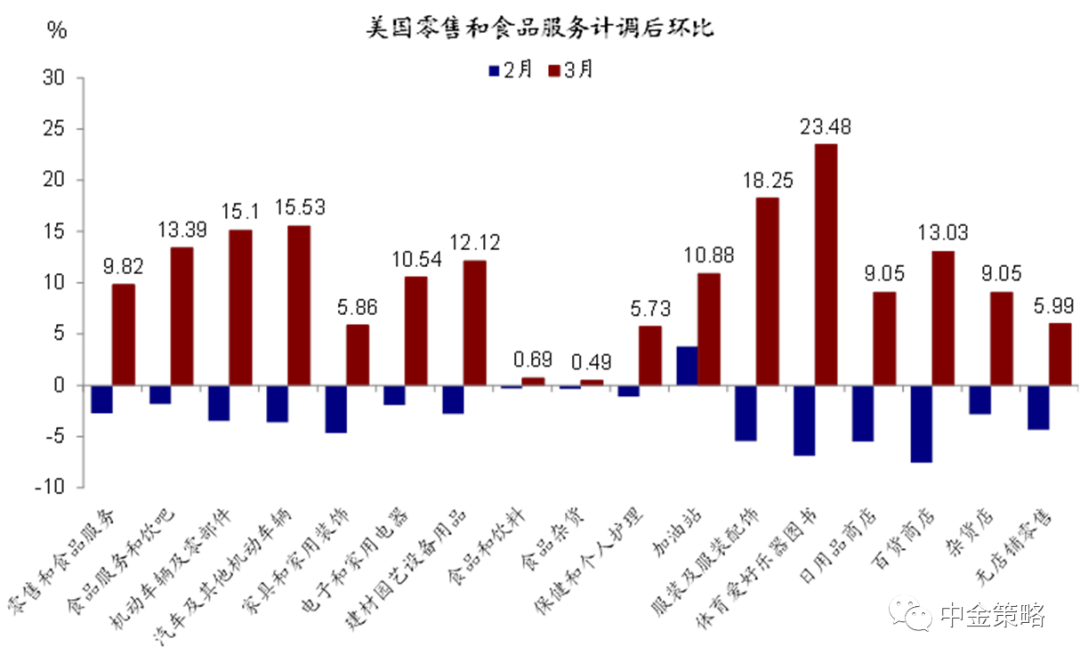

近期美国经济呈现出供需两旺的强劲修复局面。一方面,在近期疫苗接种持续加速的推动下,美国线下服务消费、出行等都出现快速修复(《从高频数据看美国产需修复与缺口变化》)。我们认为当前日均330万剂的疫苗接种速度有望使得美国在5月左右就基本可以实现70%的“群体免疫”。这一背景下,美国公交出行、外出就餐都已经基本回到疫情前正常水平,飞机出行(TSA安检人数)回升至疫情前的70%左右。此外,3月份工业生产和产能利用率也从2月因寒冷天气的回落中修复。另一方面,1.9万亿美元的财政刺激对于消费的推动也是立竿见影的,3月零售消费大幅回升,特别是其中的体育爱好乐器图书和服装及服装配饰的消费支出。

因此,往前看,在疫苗接种和财政刺激的共同驱动下,我们预计美国供需两旺的局面在上半年仍将持续,进而推动增长经济加速修复,特别是服务性消费和生产复工。

达成群体免疫测算路径:6月前有望实现群体免疫

公交出行基本回到疫情前正常水平

外出就餐人数也是如此

飞机出行(TSA安检人数)回升至疫情前的70%左右

1.9万亿美元的财政刺激对于消费的推动也是立竿见影的

3月份工业生产和产能利用率也从2月因寒冷天气的回落中修复

3月零售销售月环比增速情况

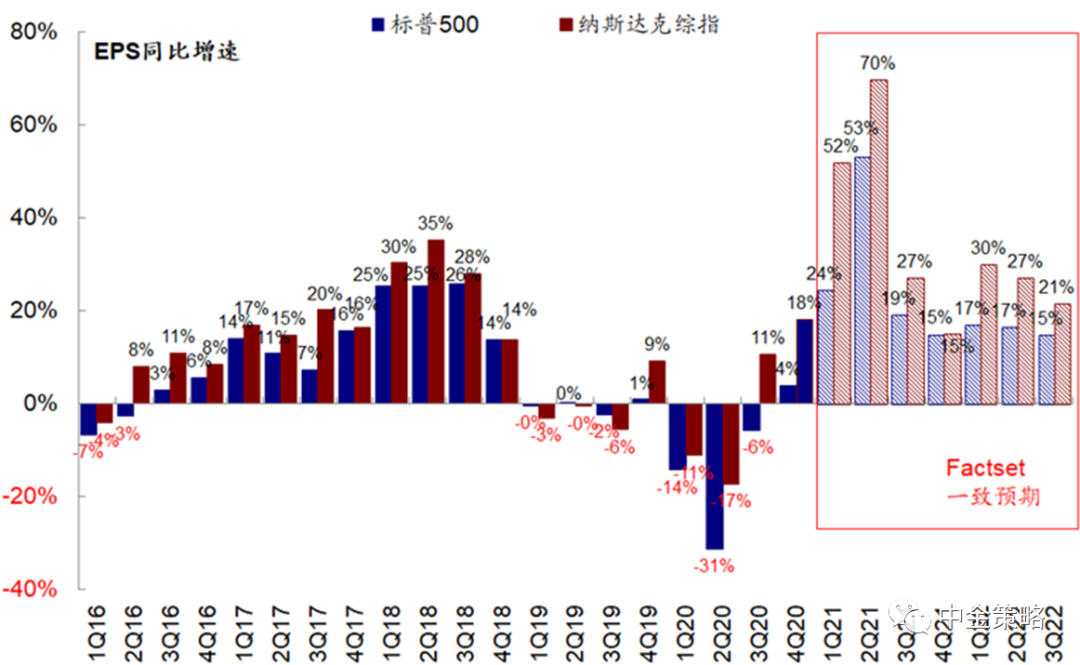

这一背景下,美股盈利也呈现相似特征。一季度,从目前市场一致预期来看,美国盈利有望实现24%的增长,特别是汽车、银行、消费、科技硬件等板块。近期率先披露的主要金融机构盈利如高盛(GS.US)、花旗(C.US)、美银(BAC.US)都大幅好于市场预期,超预期比例超过80%。

二季度,在去年疫情导致的低基数效应下,盈利增速更是有望达到超过50%的高速增长,进而使得疫情造成的盈利冲击基本得到修复。三四季度盈利增长速将逐步回落、降至15~20%的水平。

一季度,美国盈利有望实现24%的增长;二季度,在去年疫情导致的低基数效应下,盈利增速有望达到超过50%;三四季度的盈利增长速将降至15~20%的水平

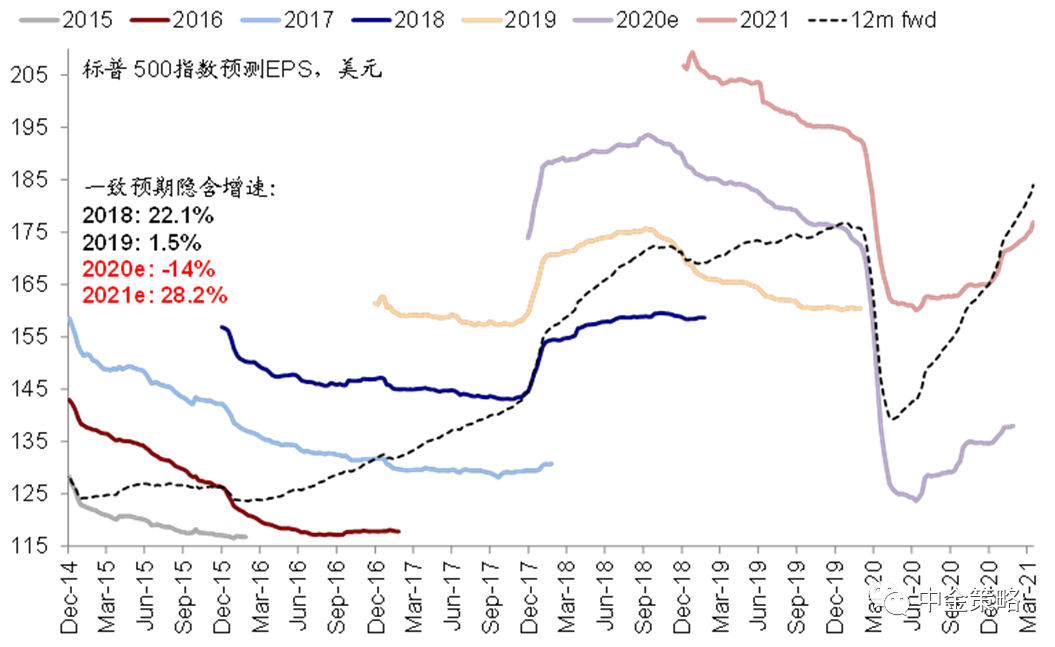

在这一背景下,美国2021年盈利预测增速为28.2%

三、当前估值与盈利的匹配程度?

尽管美股盈利的修复路径较为明确,但不少投资者依然担心当前较高的估值水平是否已经计入了过多预期、与当前的盈利前景是否匹配,特别是利率大概率继续上行的背景下。

当前,标普500指数动态估值22.6倍,高于历史长期中枢16倍以上1.2倍标准差,仅次于2000年科技泡沫25.8的高点。这一看似明显偏高的绝对估值水平有两个原因:

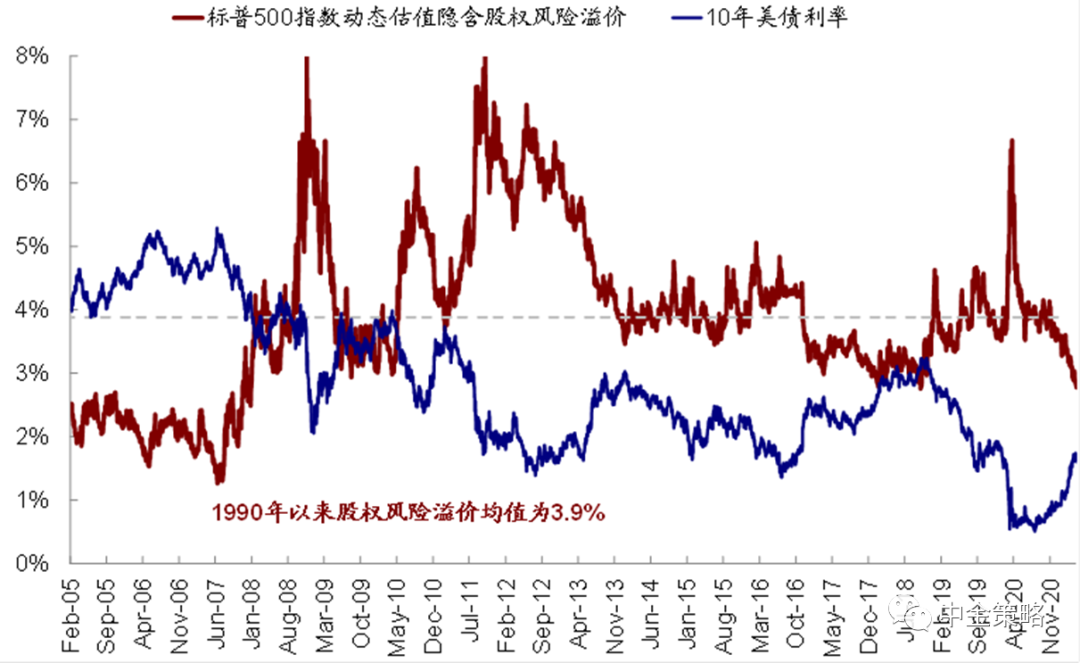

一是利率中枢处于明显低位。如果扣掉10年国债利率的话,当前美股动态估值隐含的股权风险溢价基本与2018年初估值高点对应的水平相当(当时估值为18.4倍);

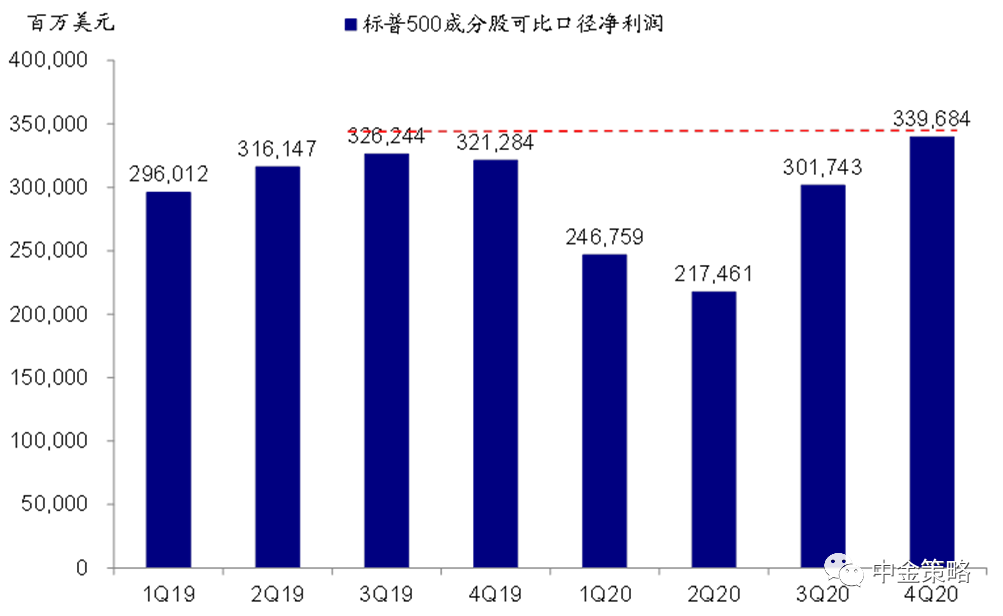

二是疫情造成盈利大幅下滑。如果以2019年底疫情前水平为100的话,当前标普500指数比当时高出29%;盈利较当时低~14%,按照目前预期增速,有望在今年完全收复失地回到100(季度维度四季度已经同比转正),那么剩下的部分则都是估值贡献的。如果考虑到当前10年美债利率较2019年底更低(~1.9%)、流动性充裕,那么这一估值也并非不是没有支撑的。

标普500指数动态估值为22.6倍,高于历史长期中枢16倍以上1.2倍标准差,仅次于2000年科技泡沫25.8的高点

如果扣掉10年国债利率的话,当前美股动态估值隐含的股权风险溢价甚至还高于2018年初估值高点对应的水平

可比口径下,美股四季度净利润已回到疫情前(4Q19)的水平,根据当前盈利增速预测(2021E同比28.7%),2021年全年净利润也将回到2019年疫情前水平

如果考虑到当前10年美债利率较2019年底更低(~1.9%)、流动性充裕,那么这一估值也并非不是没有支撑的

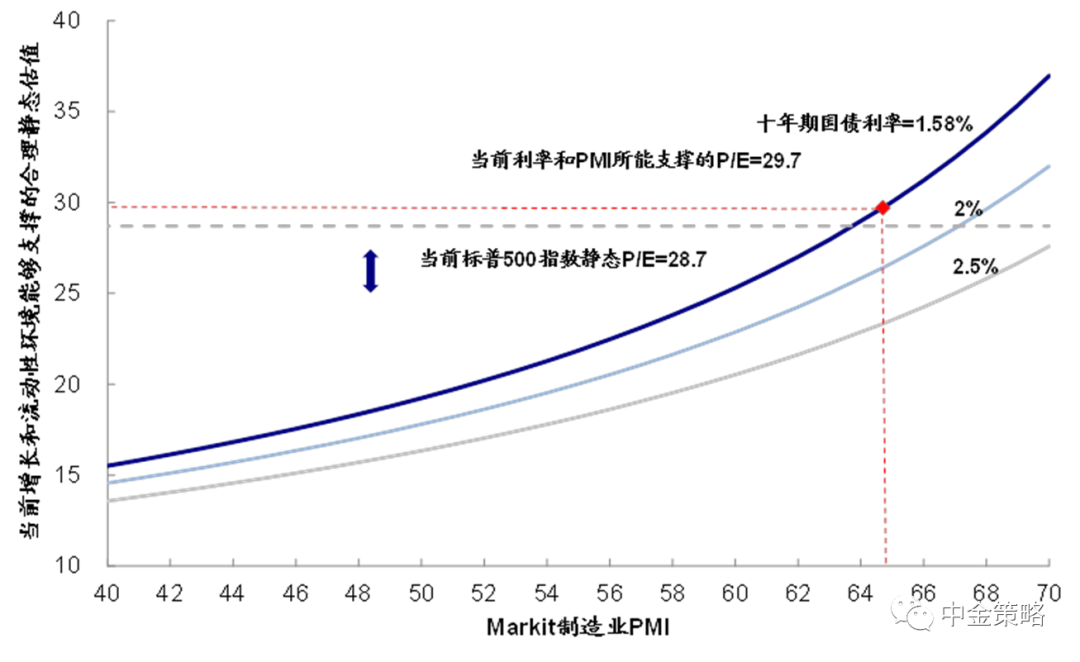

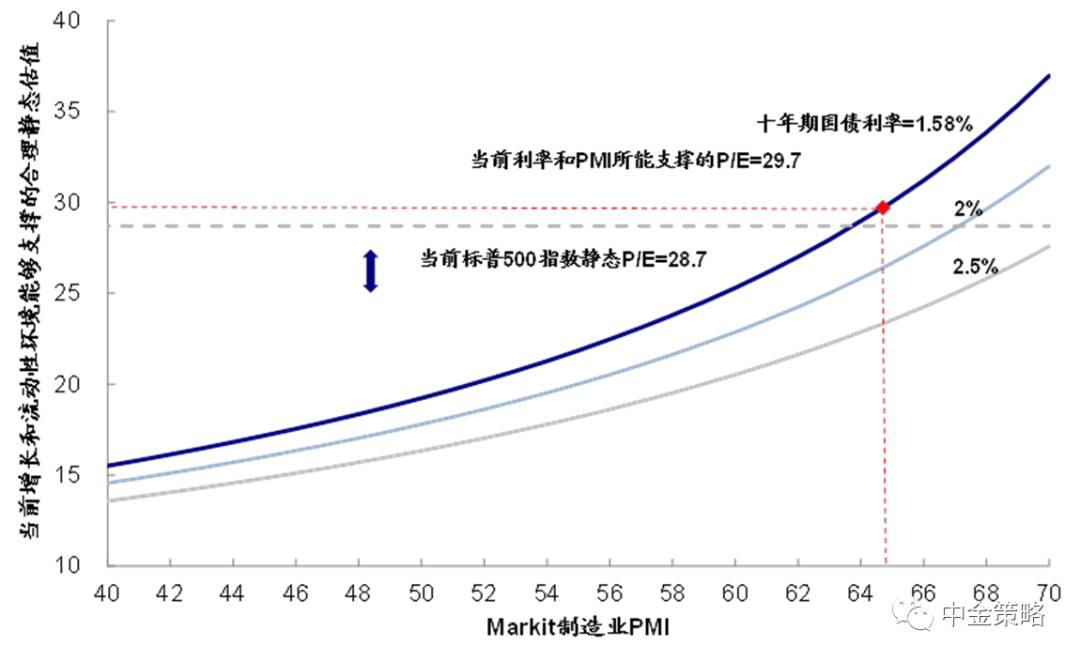

当前标普500指数28.7倍静态P/E略低于增长(3月ISM制造业PMI=64.7)和流动性(10年美债利率1.58%)能够支撑的合理水平(~29.7倍)

另外,我们增长和利率水平隐含的标普500指数合理静态估值为29.7倍,高于当前实际水平(28.7倍),也说明当前的估值并没有高的离谱。因此,在当前水平上,估值很难成为市场的驱动力,甚至在利率上行背景下将面临下行压力,但可能也并非高到离谱的泡沫状态,和当前的利率水平和增长预期基本是匹配的。

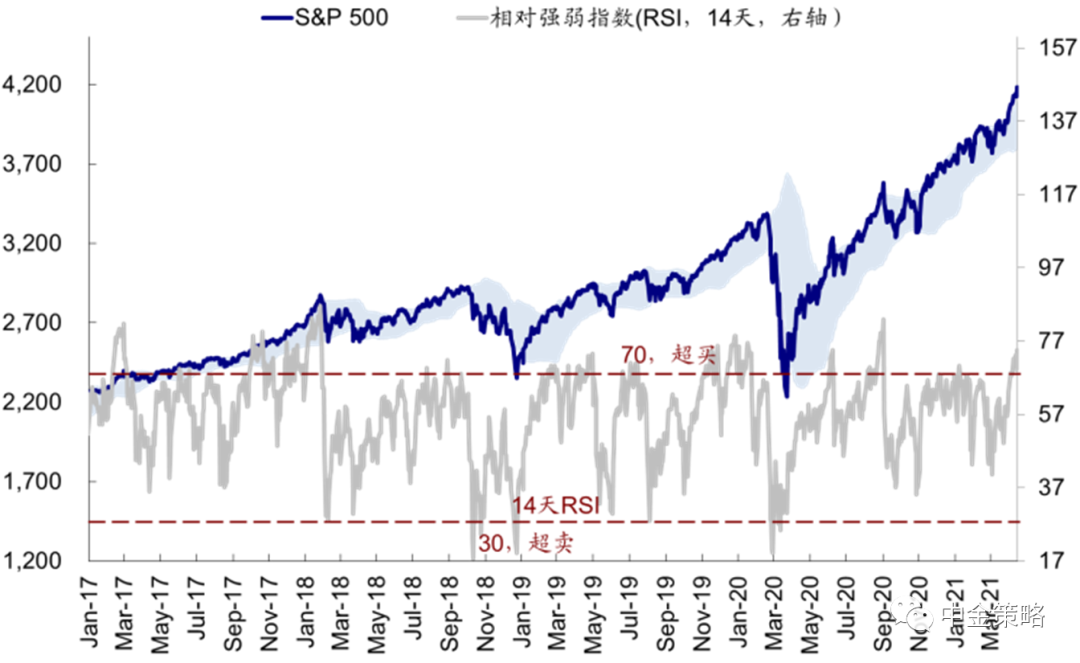

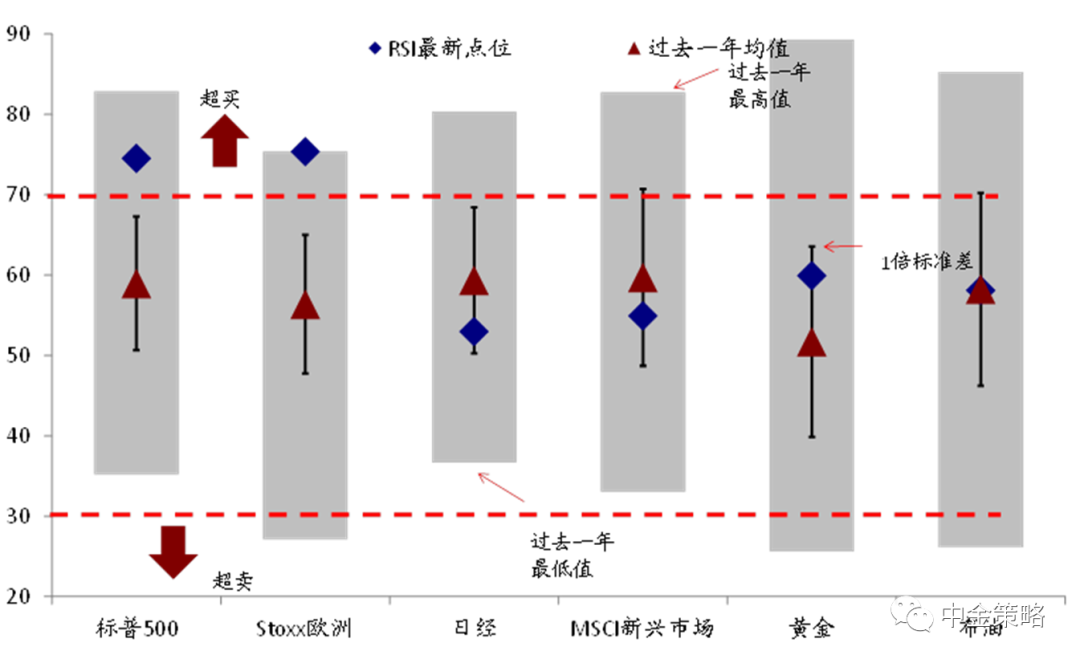

不过,需要注意的是,在估值处于相对高位,市场短期超买的背景下,一些意外事件和交易因素可能导致的市场波动是难以完全避免的。

在估值处于相对高位,市场短期超买的背景下,意外事件和交易可能导致的市场波动是难以完全避免的

四、未来演变路径,以及需要重点关注的事件与时点?

从目前到5月中旬将是美股一季度的密集披露期,因此盈利将成为市场的主要关注点和驱动力。我们预计一季度业绩仍将有不错表现,进而给市场提供支撑。

此外,按照目前的疫苗接种进展和修复路径,美国在上半年有望实现群体免疫;同时1.9万亿美元财政刺激的消费提振和失业补贴也更多集中在上半年释放,因此我们预计5~6月将是服务性消费、出行等服务性需求、生产复工等快速修复的阶段。

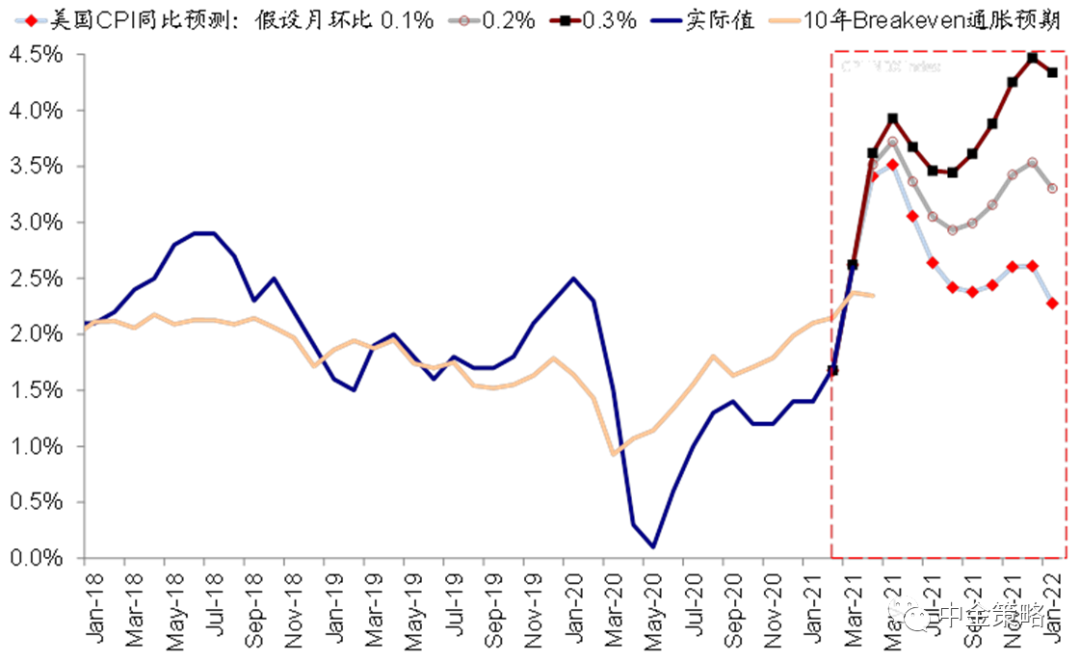

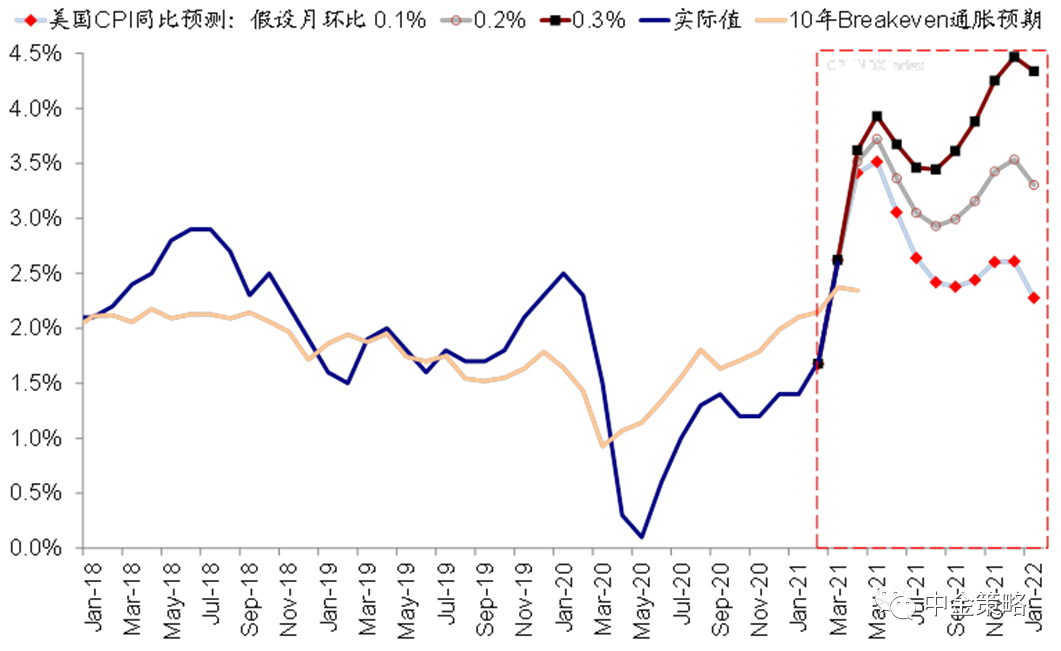

进入6月,届时公布的5月通胀数据将因去年同期低基数出现同比3.5~4%的高点,然后逐步回落。不过,如果数据大幅超预期的话,有可能引发市场对通胀水平的担忧,进而推高利率,因此值得关注。

进入6月,届时公布的5月通胀数据将因为去年同期的低基数出现3.5~4%的高点,然后逐步回落

不过,如果数据进一步大幅超预期的话,有可能引发对于通胀水平的担忧,进而推高利率

进入下半年和三季度,拜登基建和加税的更多细节、以及能否出现进一步进展值得关注。基建计划如果出现积极进展、叠加届时群体免疫的基本达成,有可能成为下一轮美债利率再度走高的催化剂。在去年底1.5%的目标已经达成的基础上,我们维持接下来10年美债利率1.8%和2.2%的目标点位的判断。

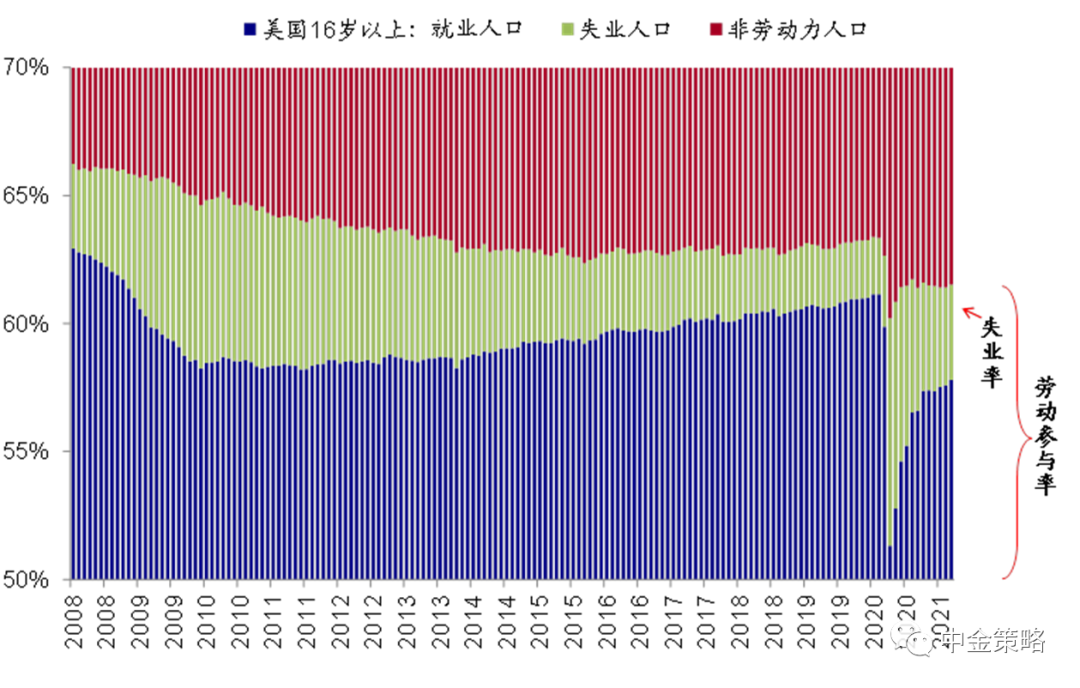

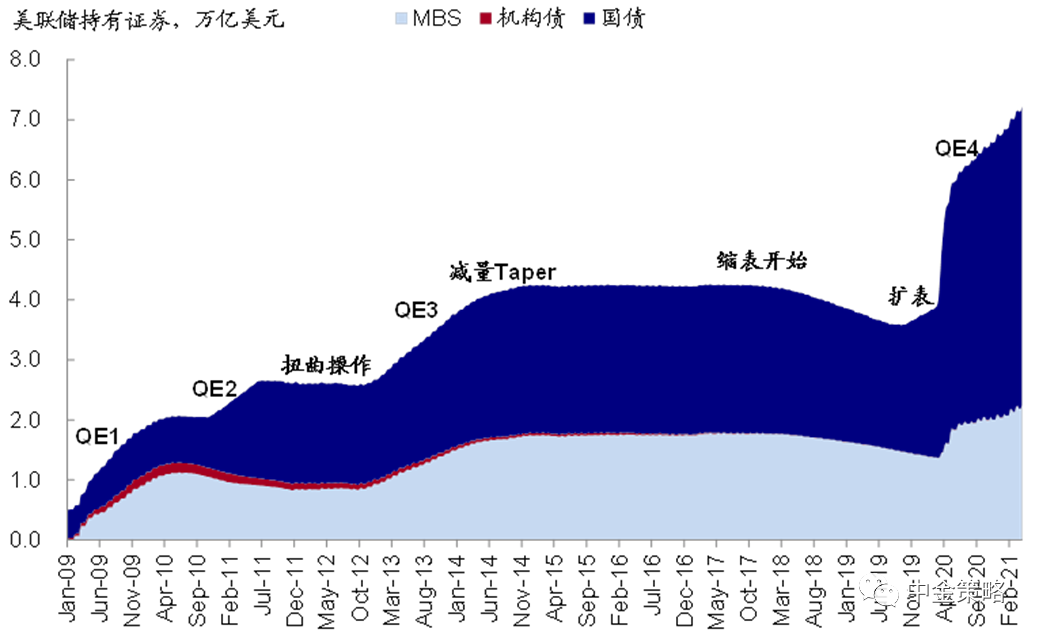

四季度,需要重点关注美联储是否会开始传递QE减量信号。在目前平均通胀目标制的政策框架下,就业市场的修复是成为比短期通胀更为重要的政策目标。我们测算,如果要使失业率和劳动参与率都修复到疫情前水平,还有890万的就业缺口,即便按照3月90万左右的非农就业速度,大概还需要10个月左右,即对应今年底和明年初,因此有可能成为美联储逐步开始传递QE减量信号的契机。不过只要盈利还处于上行通道,我们也不认为会彻底逆转市场,但由此引发的短端利率上行可能对市场的扰动相对更大一些。

我们测算,如果要失业率和劳动参与率都修复到疫情前水平,还有890万的就业缺口,即便按照3月90万左右的非农就业速度,大概还需要10个月左右

就业市场的修复成为比短期通胀更为重要的政策目标

四季度,需要重点关注美联储是否会开始传递QE减量信号

市场动态:新兴疫情严重,欧洲接种加速;美债利率下行;美国3月零售大超预期,CPI走高

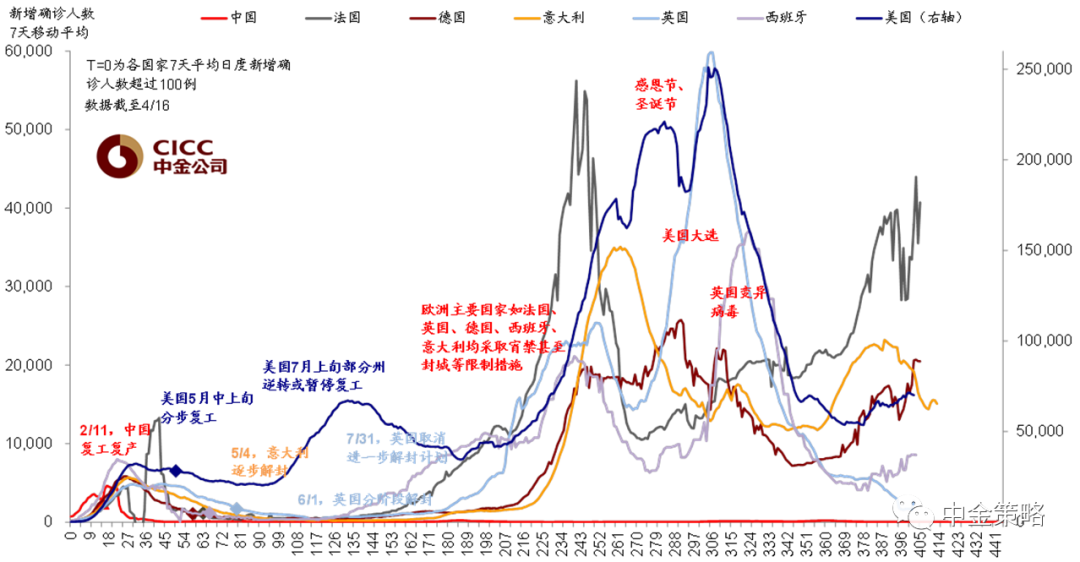

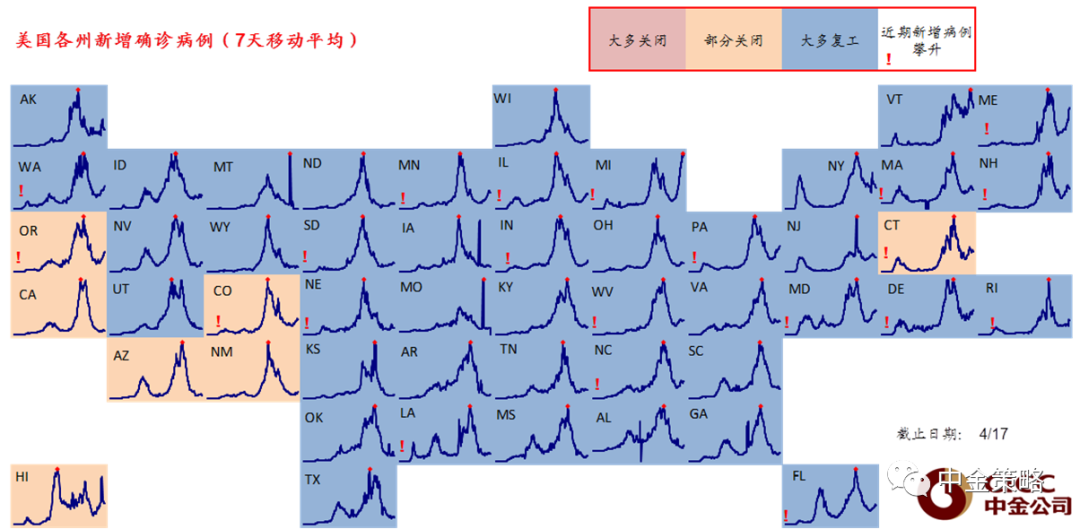

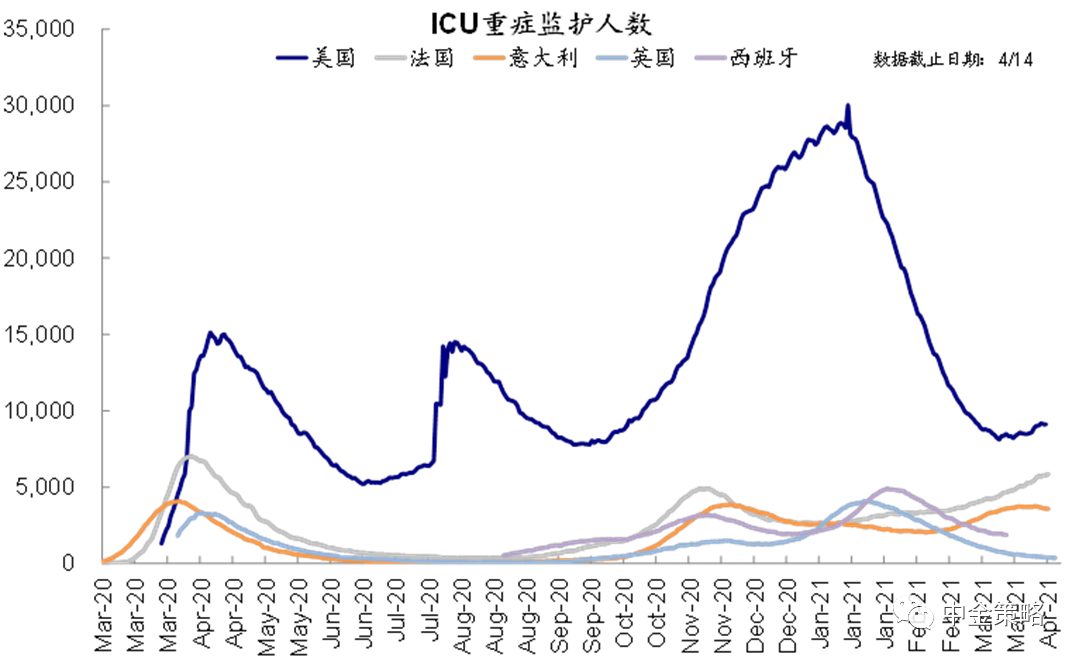

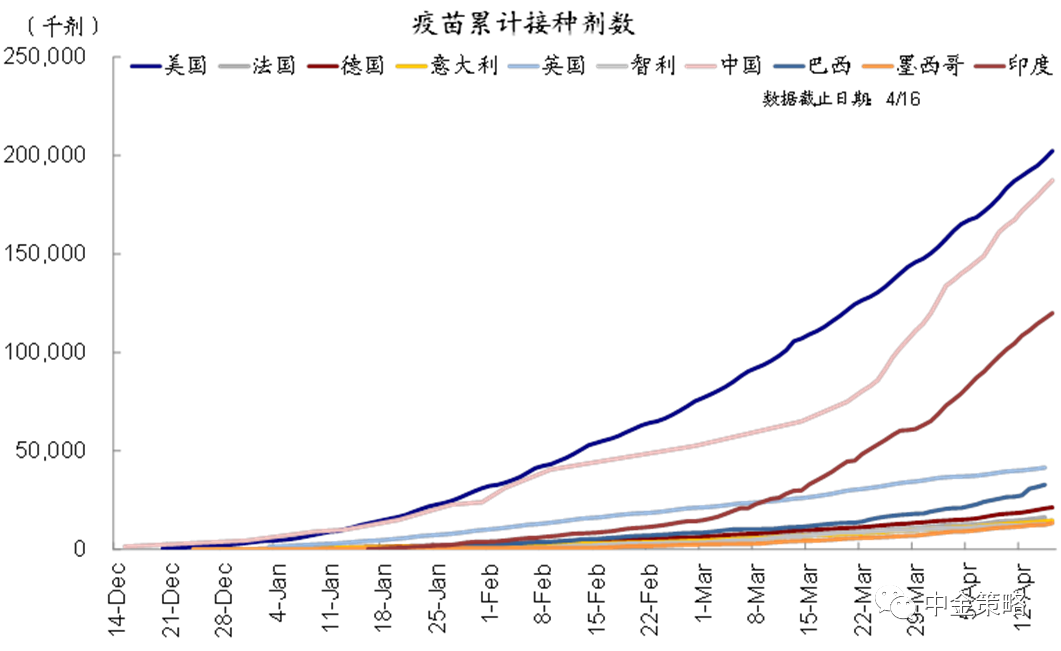

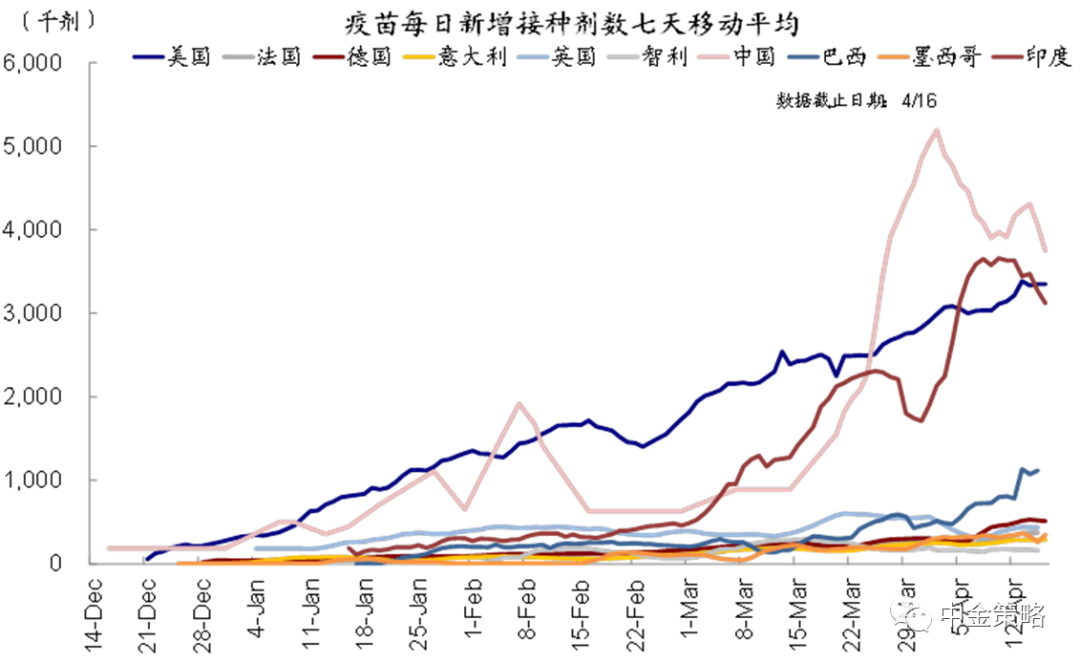

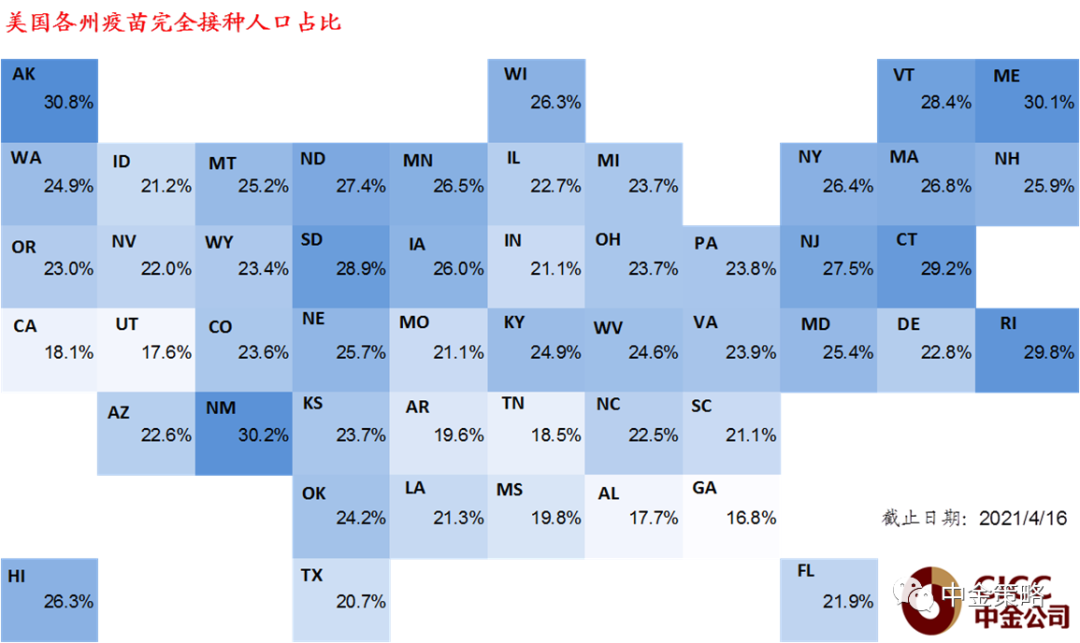

疫情与疫苗监测:新兴疫情依然严重,欧洲接种加速。过去一周美国日均新增确诊小幅上升至7万人以上,欧洲国家中法国、德国、西班牙新增确诊仍抬升,但意大利和英国已持续较长时间下降。新兴市场如印度和土耳其日均确诊已超过前几轮高点,仍在持续升级。疫苗方面,美国累计接种超过2亿剂,日均接种340万剂,欧洲接种加速,而印度有所回落。目前全球已接种8.8亿剂疫苗。本周美国返工情况小幅改善,欧洲复工进展趋缓。

美国新增确诊增加,德法、印度和土耳其疫情恶化

法国ICU重症监护人数已超过上一轮高点

主要国家疫苗累计接种剂数

主要国家疫苗每日接种速度

美国各州接种疫苗情况

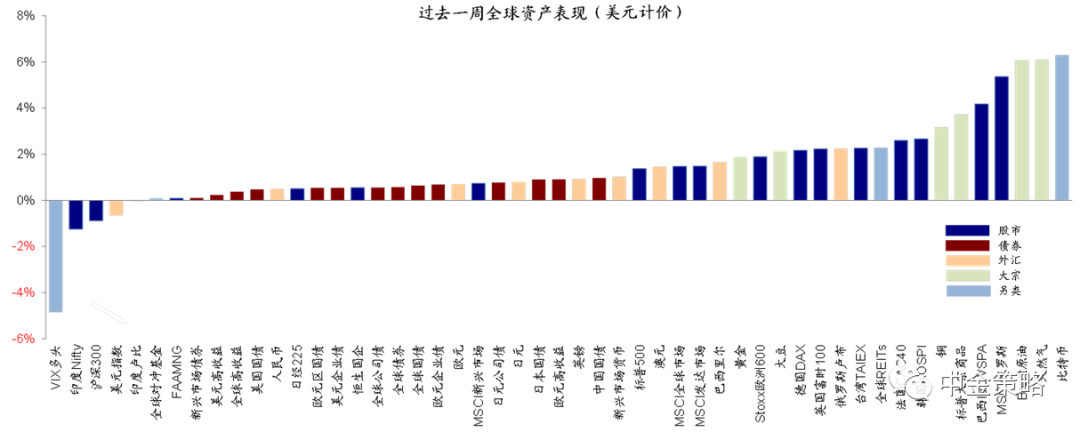

资产表现:大宗>股>债,美债利率下行,美元走弱。整体看,过去一周,美元计价下,大类资产排序为大宗>股>债,比特币、天然气、原油、俄罗斯及巴西股市、铜等相对领先;VIX多头、印度股市、A股等相对落后。本周随着利率的继续回落,成长风格继续领先。美元指数继续走弱。

过去一周,美元计价下,大类资产排序为大宗>股>债,比特币、天然气、原油、俄罗斯及巴西股市、铜等相对领先;VIX多头、印度股市、A股等相对落后

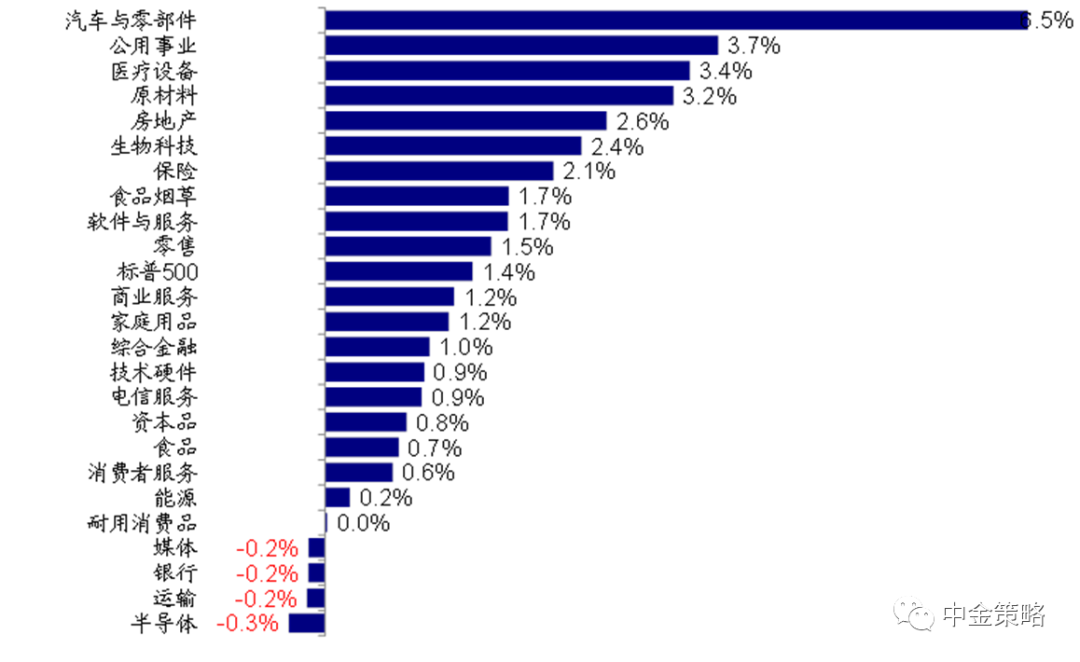

过去一周,美股各板块中汽车与零部件、公用事业、医疗设备等领先,半导体、运输、银行微跌

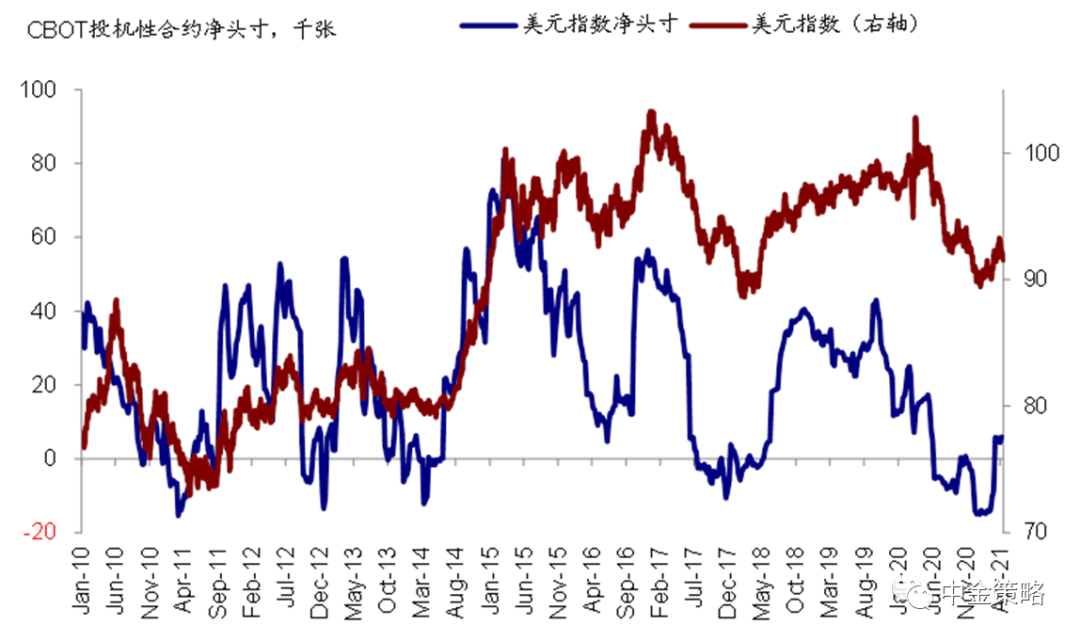

情绪仓位:美欧超买;美股空头减少。过去一周除日本外,各主要市场股市 RSI点位均回升,其中美股和欧洲股市持续超买;美股投机性空头仓位减少,而新兴市场投机性多头仓位转为增加;美元投机性多头仓位转为增加。

过去一周,美国、欧洲及新兴股市RSI点位抬升,日本回落,美股、欧洲已超买;布油、黄金抬升

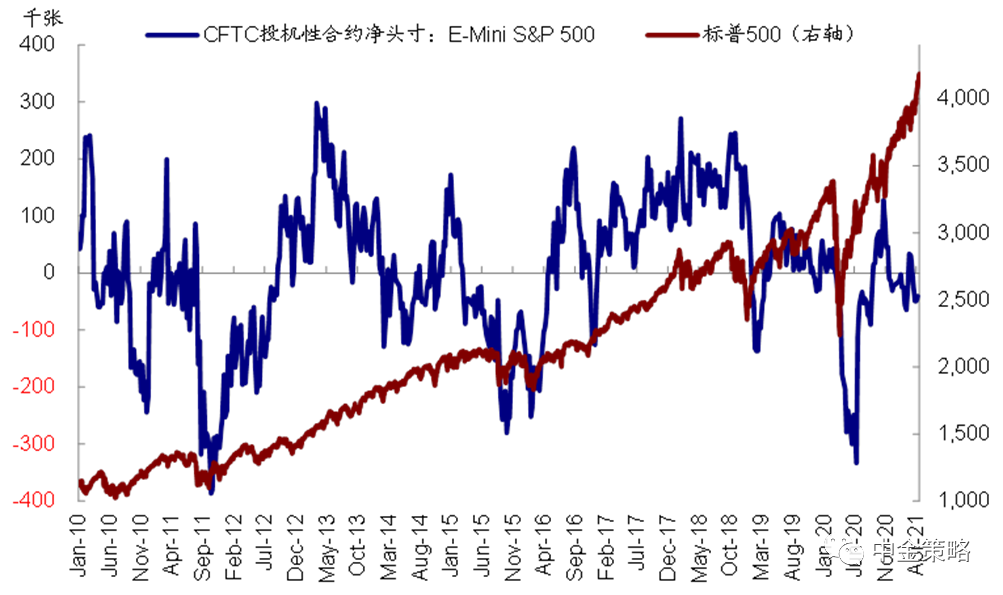

上周,美股市场投机性空头仓位减少

上周,美元投机性投机性多头仓位增加

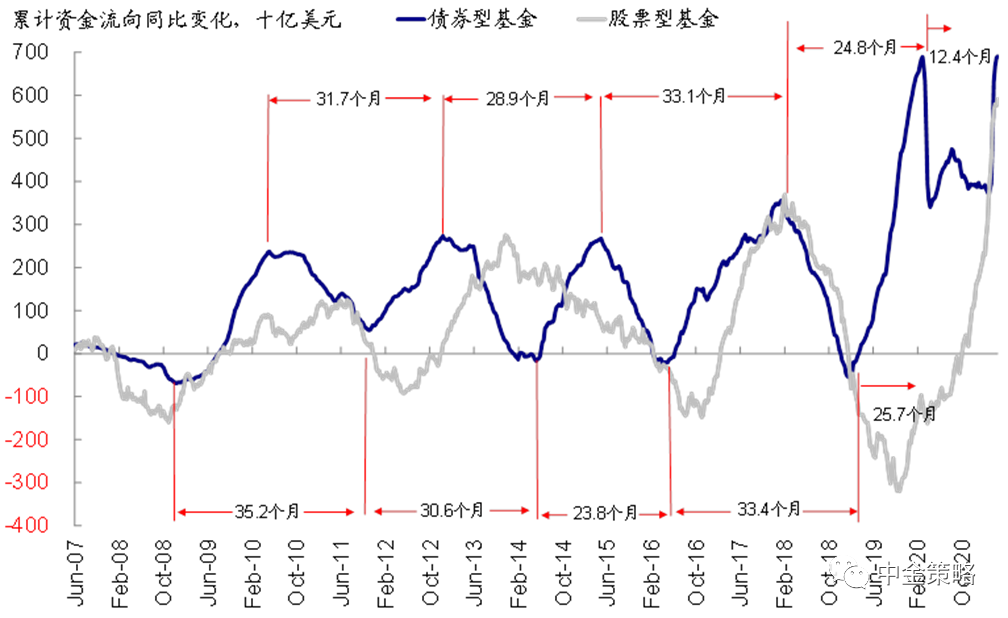

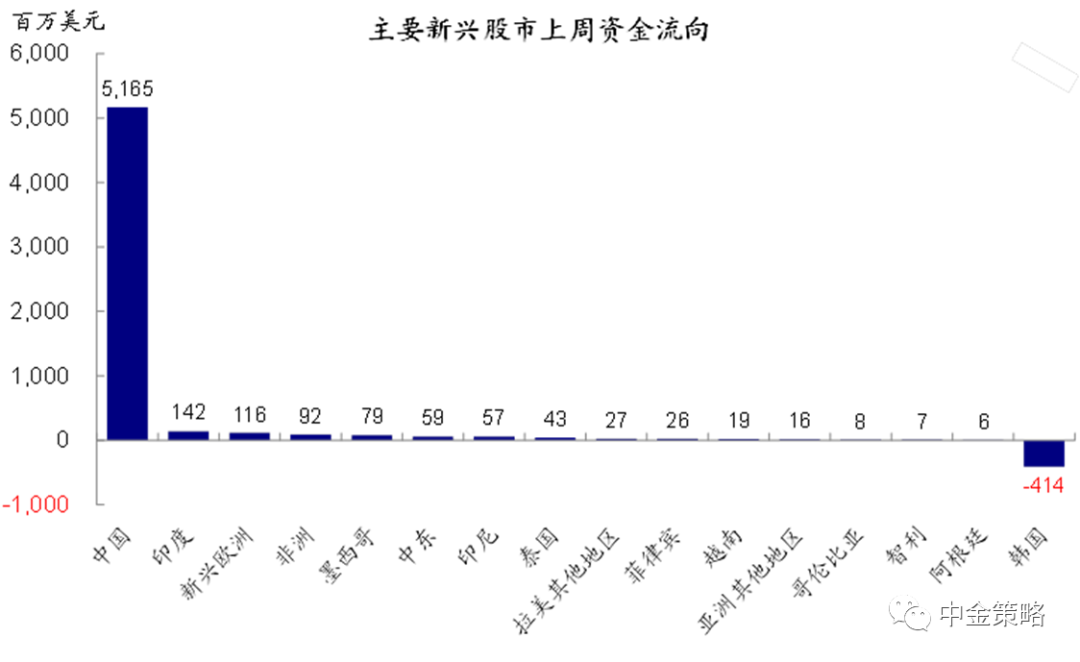

资金流向:股市债市加速流入;中国转为流入。过去一周股市和债市均加速流入。分市场看,中国由上周流出转为大幅流入。

过去一周,债市及股市均加速流入,货币市场基金转为大幅流出

上周资金流入大幅流入以中国为代表的新兴市场

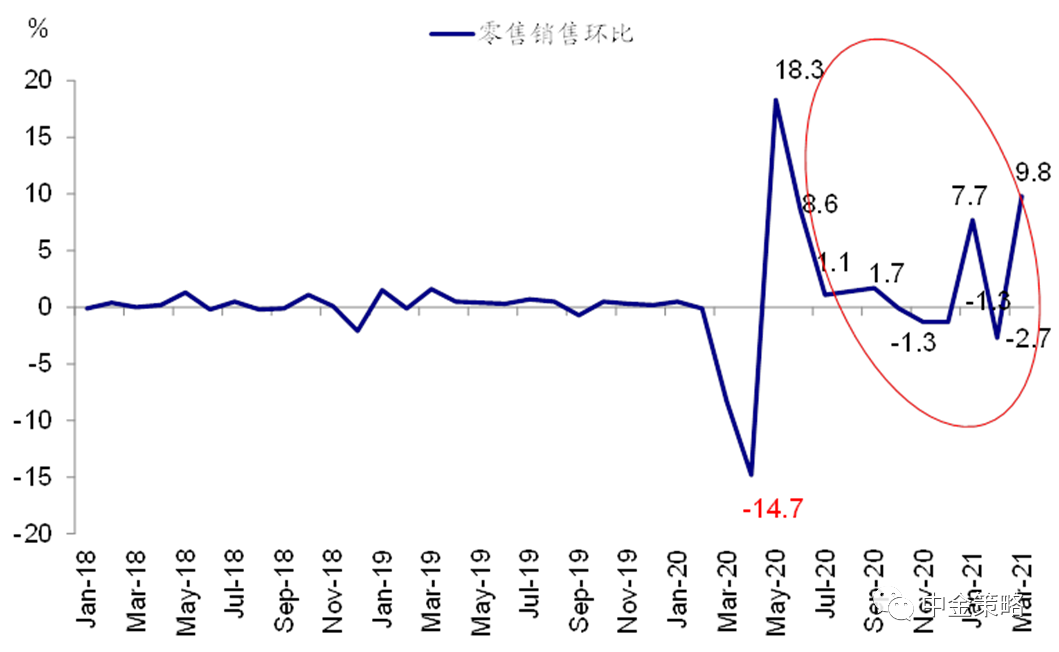

基本面与政策:美国3月零售环比大超预期。3月零售销售环比大超预期,CPI同比录得2018年8月以来最大同比涨幅。

3月美国零售环比增长9.8%,高于市场预期,且仅次于去年5月18.3%的高点

3月美国CPI同比上升2.6%,为2018年以来最大同比涨幅

市场估值:美股估值略低于增长合理支撑水平。当前标普500指数12个月动态P/E为22.6倍; 28.7倍静态P/E高于略高于增长(3月ISM制造业PMI=64.7)和流动性(10年美债利率1.58%)能够支撑的合理水平(~29.7倍)。

当前标普500指数12个月动态P/E为22.6倍,超过1990年以来均值向上一倍标准差

当前标普500指数28.7倍静态P/E略低于增长(3月ISM制造业PMI=64.7)和流动性(10年美债利率1.58%)能够支撑的合理水平(~29.7倍)

(智通财经编辑:秦志洲)

扫码下载智通APP

扫码下载智通APP