中金港股策略:全球通胀问题成为短期焦点 看好受益于出口驱动链条

本文转自微信公号“中金策略”,作者:王汉锋,刘刚等

H股近期走软的可能原因有二:第一,PMI数据走软引发了对增长可持续性的担忧,导致上周初金融股等价值股承压;第二,受相关政策担忧、A股创业板大跌、美国关于放弃疫苗知识产权的表态及耶伦关于美联储可能加息言论拖累,成长股遭遇抛售。此外,尽管外资持续流入,南下资金上周最后两个交易日亦录得净卖出。

我们预期市场短期内仍可能维持区间震荡,但并不至于改变整体走向。一些近期压力,如对美联储突然收紧政策的担忧在我们看来还不会兑现,尤其是4月份美国非农就业大幅低于预期的情况下。不过,由于近期大宗商品价格飙升,加上全球供应链瓶颈仍然存在,短期内通胀压力将成为焦点,从而利好实物资产及相关板块/风格。

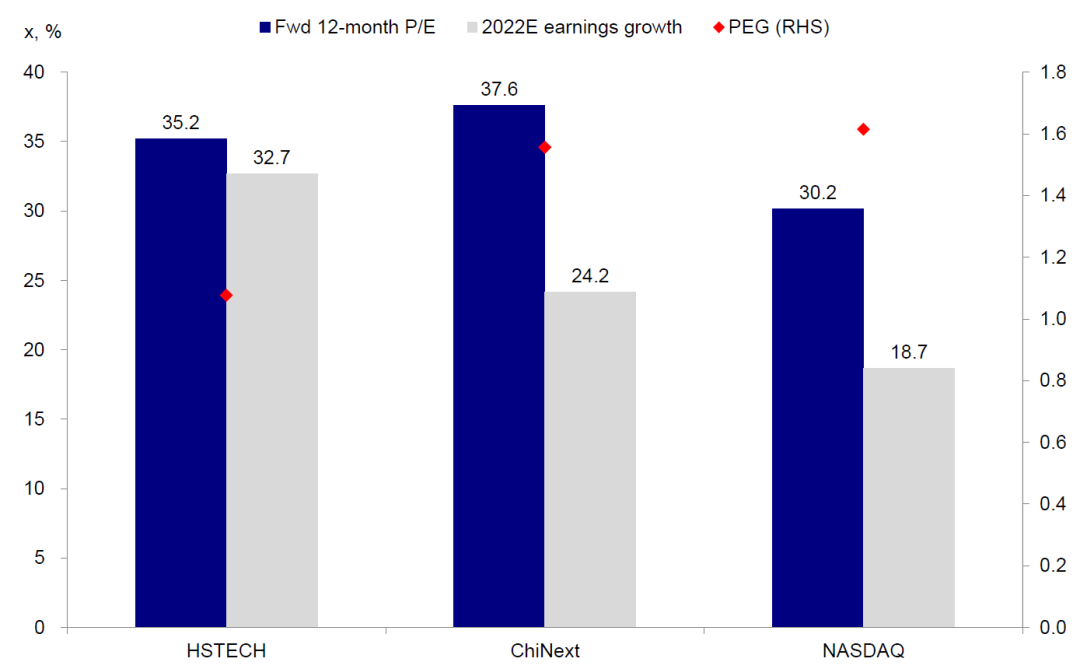

不过,在债券收益率下行、政策环境相对宽松的背景下,成长风格仍将具有吸引力。例如,尽管绝对市盈率(35.2倍)仍不便宜,但恒生科技指数PEG(1.1倍)已经远低于A股创业板(1.5倍)和纳斯达克(1.9倍)。

操作层面,基于近期宏观环境,我们依然建议在成长和价值风格间相对均衡配置。低估值的质优成长股亦值得关注。板块上,我们仍然看好受益于出口驱动链条(中国4月份出口数据彰显韧性)以及国内服务消费回暖的标的(劳动节假期旅游和消费需求强势复苏)。

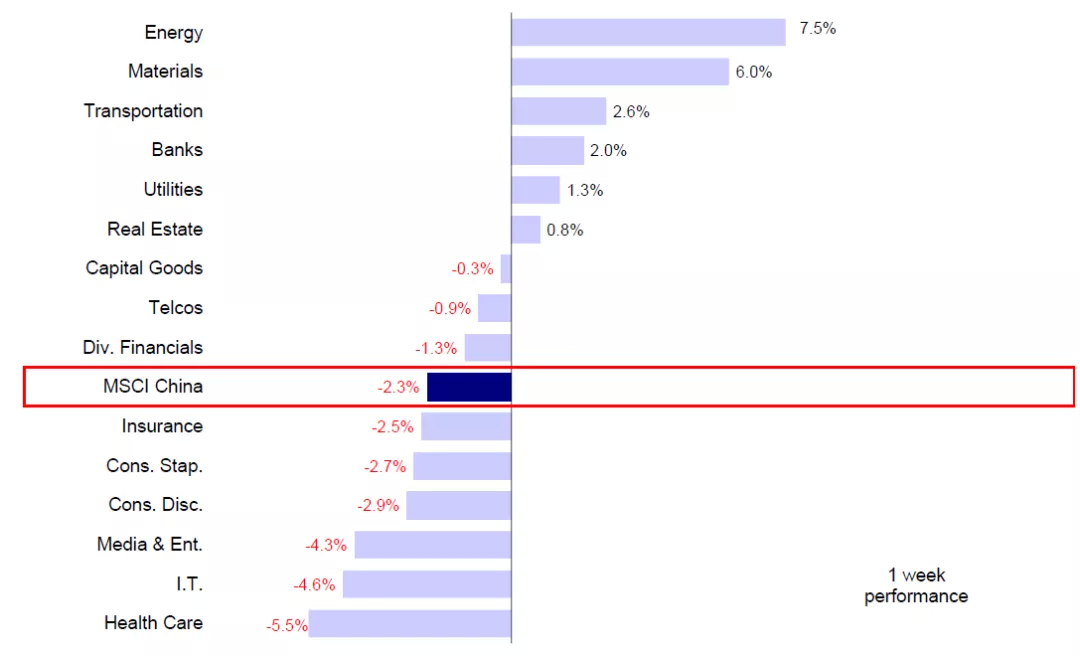

市场回顾:海外中资股市场上周整体走势偏弱,主要受成长股拖累,与A股创业板指数的疲软走势一致,而上游周期股在大宗商品价格上扬的支撑下录得强劲表现。具体来看,恒生科技指数下挫4.3%,MSCI中国指数下跌2.3%,而恒生国企指数和恒生指数呈现出一定韧性,分别小幅下行1.2%和0.4%。板块方面,医疗、信息技术及媒体和娱乐板块领跌,跌幅分别为5.5%、4.6%和4.3%,而能源、原材料和交运板块分别录得7.5%、6.0%和2.6%的涨幅。

MSCI中国指数上周下跌2.3%,医疗、信息技术及媒体和娱乐板块领跌

市场展望:海外中资股市场再次受挫,劳动节假期前夕整体小幅走低,上周复市之后仍然疲软。我们认为,H股近期走软的原因有二:第一,PMI数据走软引发了对增长可持续性的担忧,导致上周初金融股等价值股承压;第二,受相关政策担忧、A股创业板大跌、美国宣布放弃新冠疫苗的知识产权专利及美国财长耶伦关于美联储可能加息的言论拖累,成长股遭遇抛售。此外,尽管外资持续流入,南下资金上周最后两个交易日亦录得净卖出。

我们仍然认为市场一定时期内将保持区间波动,但近期重现的压力并不会改变市场总体走向。市场利空因素,如对美联储突然收紧政策的担忧是不必要的,而且在我们看来还远不会兑现,尤其是在4月份美国非农就业数据超预期疲软的情况下。不过,由于近期大宗商品价格飙升、创历史新高,加上全球供应链瓶颈仍然存在,我们认为短期内通胀压力将成为焦点,从而利好实物资产及相关板块/风格。

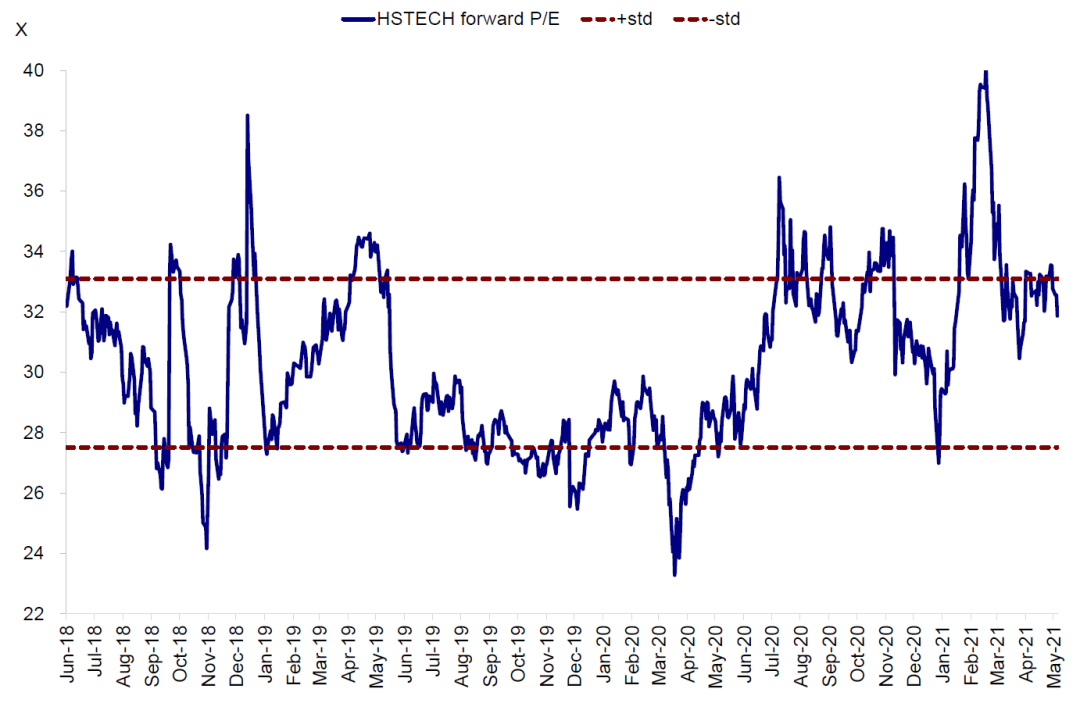

不过,我们相信在债券收益率下行、政策环境相对宽松的背景下,成长风格仍将具有吸引力。例如,我们注意到估值已成为今年以来恒生科技指数下行的主要拖累因素,尽管绝对市盈率(35.2倍)仍不便宜,但其PEG(1.1倍)已经远低于A股创业板(1.5倍)和纳斯达克(1.9倍)。

操作层面,基于近期宏观环境,我们依然建议在成长和价值风格间相对均衡配置。低估值的质优成长股亦值得关注。板块上,我们仍然看好受益于出口驱动链条(中国4月份出口数据彰显韧性)以及国内服务消费回暖的标的(劳动节假期旅游和消费需求强势复苏)

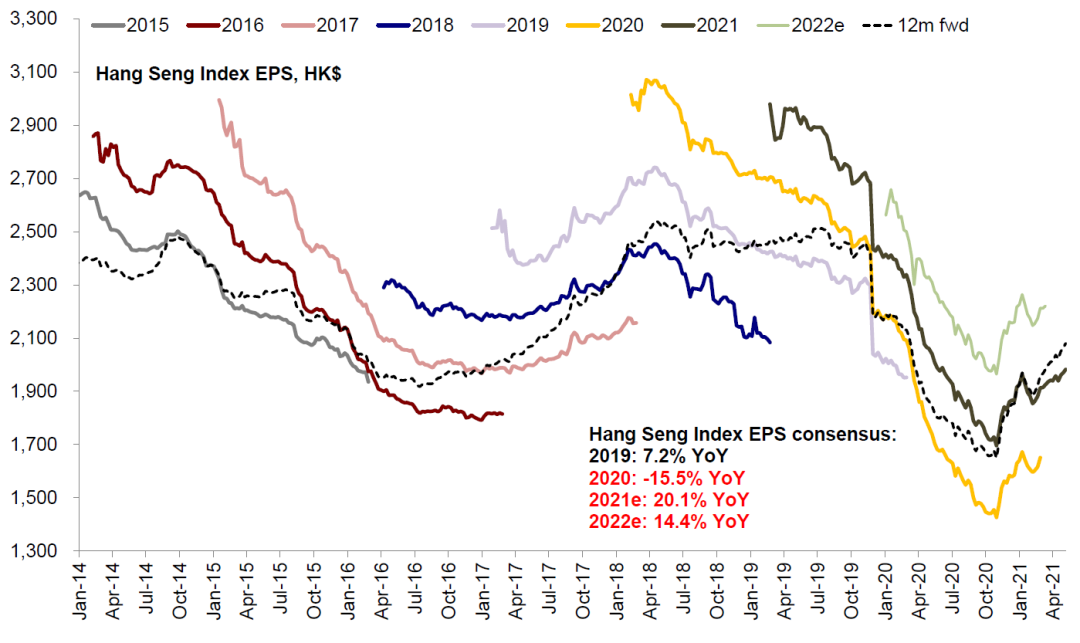

恒生指数的市场2021年盈利预测近期上调

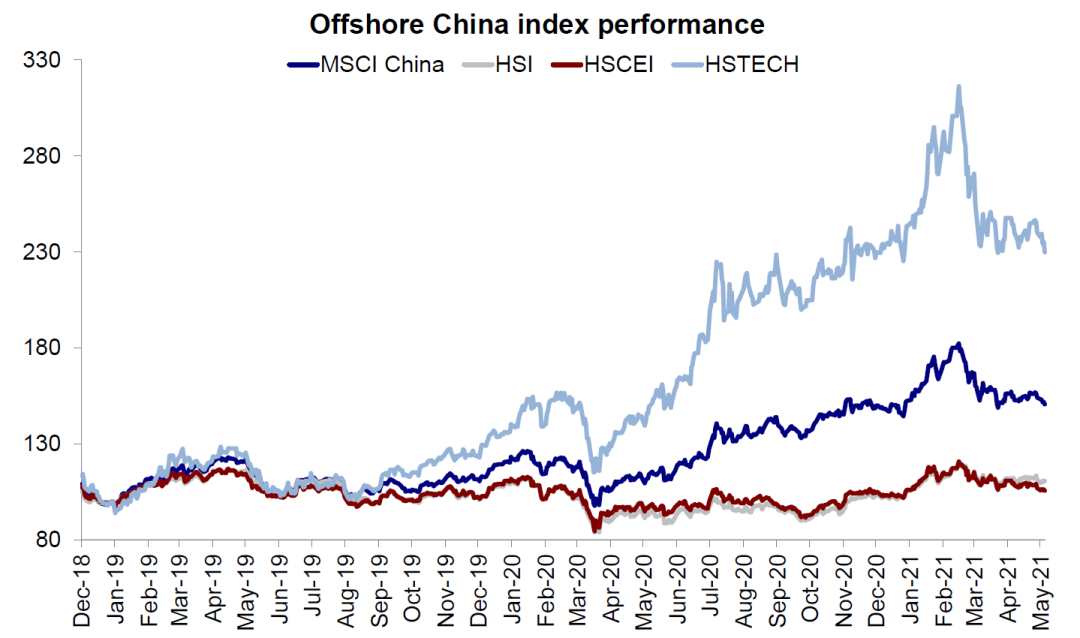

恒生科技指数今年以来大幅回调

估值是恒生科技指数今年以来持续下跌的主要拖累因素

近期下行之后恒生科技指数估值一定程度上回落,但仍高于0.56倍标准差

具体来看,支撑我们观点的主要逻辑和本周需要关注的因素主要包括:

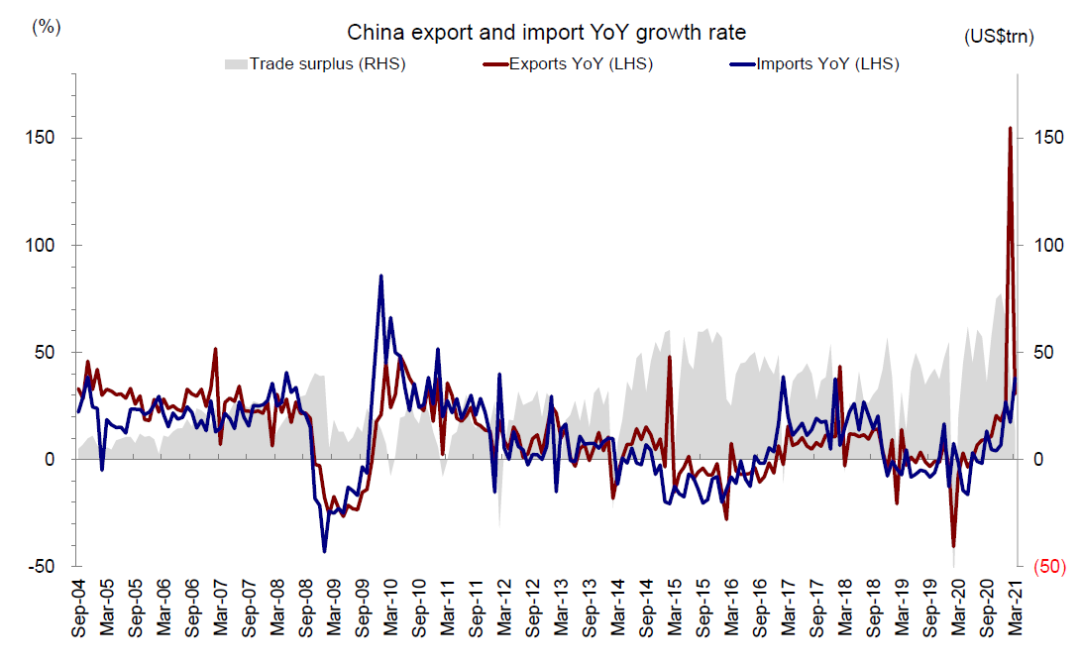

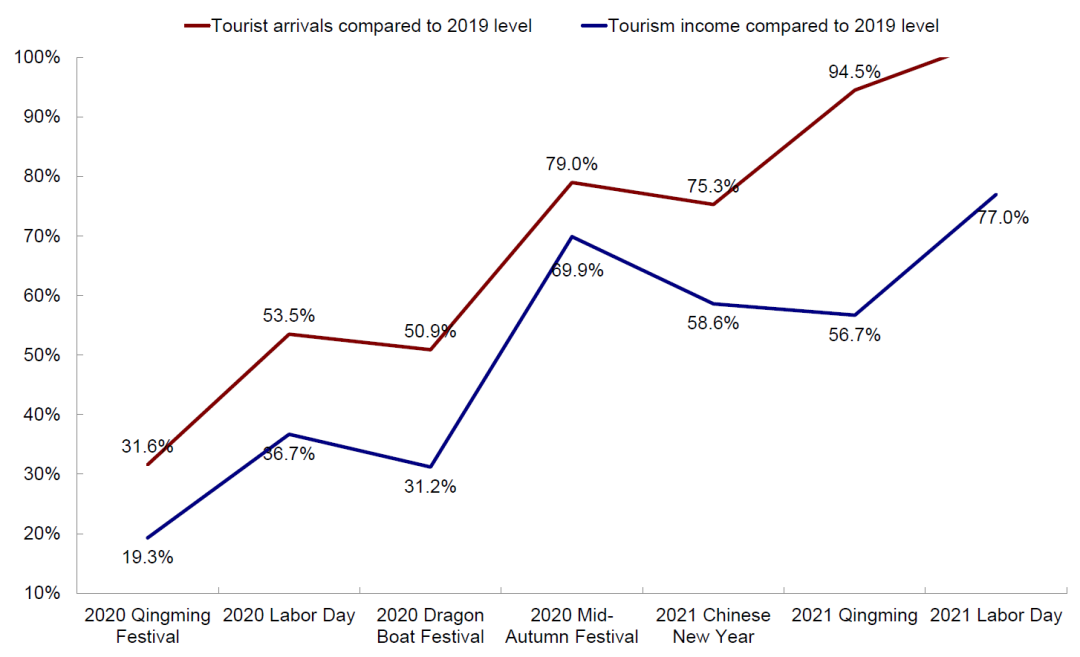

1)宏观:中国出口再次超预期,假期消费呈现强势复苏。第一,全球复苏背景下,4月份中国出口同比增长32.3%(3月同比30.6%),进口同比增长43.1%(3月同比38.2%)。具体来看,出口再次超预期主要是受电子、高科技和劳动密集型产品需求提振。第二,五一假期数以万计游客出游,表明国内消费呈复苏态势。根据中国文化和旅游部发布的官方数据,今年五一假期,全国国内旅游出游共2.3亿人次,相当于2019年同期的103.2%左右。同时,国内旅游总收入达到1,132亿元,接近2019年同期的77%。

中国出口再次超预期

五一假期期间亿万人出游,表明国内消费呈复苏迹象

2)盈利:1Q21海外中资股盈利在低基数效应下录得双位数增长。截至5月8日,约75%(532只,总计709只)的MSCI中国指数成分股已经公布1Q21业绩。根据FactSet 数据,已公布业绩公司1Q21的盈利同比增长37.1%,其中52%的公司业绩高于市场一致预期。业绩增长最快的板块包括可选消费、信息技术、工业及原材料。后续将有更多企业公布1Q21业绩,我们将继续追踪海外中资股的盈利复苏。

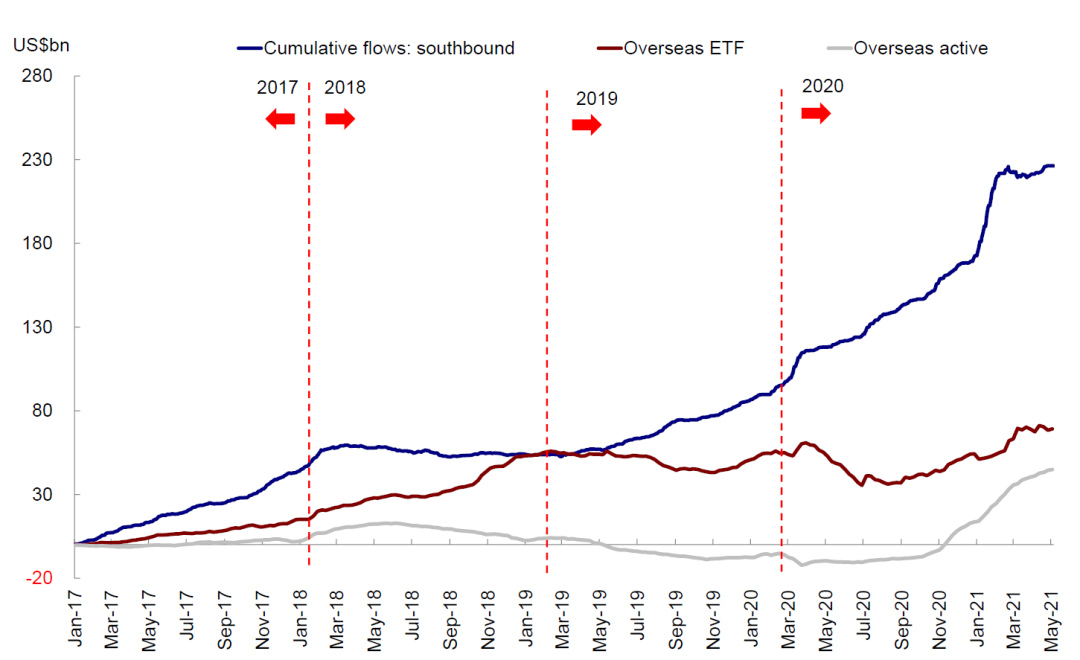

3)流动性:海外资金连续第36周流入,但南下资金转为流出。由于美元走软,海外资金连续第36周流入海外中资股。上周共有6.4亿美元自海外注册基金流入海外中资股,流入规模较此前一周的13.1亿美元有所收窄。同时,劳动节长假后,南下资金从净流入转为净流出,上周内地投资者两个交易日累计出售价值7亿港元的港股。

海外资金连续第36周流入,但南下资金转为流出

4)大湾区跨境财富管理连接试点拓宽互联渠道。中国人民银行、中国银行保险监督管理委员会联合发布《粤港澳大湾区“跨境理财通”业务试点实施细则(征求意见稿)》,该细则将于2021年6月5日生效。根据细则,业务试点总额暂定在1,500亿元,单个投资者的投资额度为100万元。大湾区居民可以通过居民可以通过银行体系内的闭环渠道购买跨境理财产品。我们相信该项目反映了政府为推动互联互通及金融开放所做的进一步努力,因其为中国内地投资者提供了跨境投资机会,让其得以进行海外市场投资。

投资建议:正如此前所述,在新的催化剂出现之前我们预计整体市场将保持盘整态势。考虑到在近期宏观背景下,不断上升的大宗商品价格可能令通胀成为焦点,而成长股仍然面临不利因素,我们仍然建议在成长和价值风格间相对均衡配置。我们看好受益于出口驱动链条(例如电子、汽车、家电和家具家装等)以及受益于国内服务消费回暖的标的(如旅游和酒店等)。低估值的质优成长股亦值得关注。

流动性与市场情绪:上周市场整体流动性混合:1)海外资金连续第36周流入;2)南向资金转为净流出;3)港股市场卖空成交比率上升至14%以上。

重点关注事件:1)MSCI中国指数、恒生各指数的再平衡及港股通调整;2)中国经济数据;3)新冠疫苗接种进展;4)中美关系。

扫码下载智通APP

扫码下载智通APP