时代天使(06699):隐形正畸时代机遇,行业龙头厚积薄发

投资要点

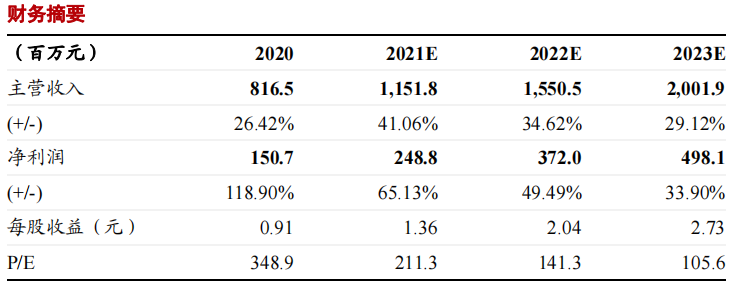

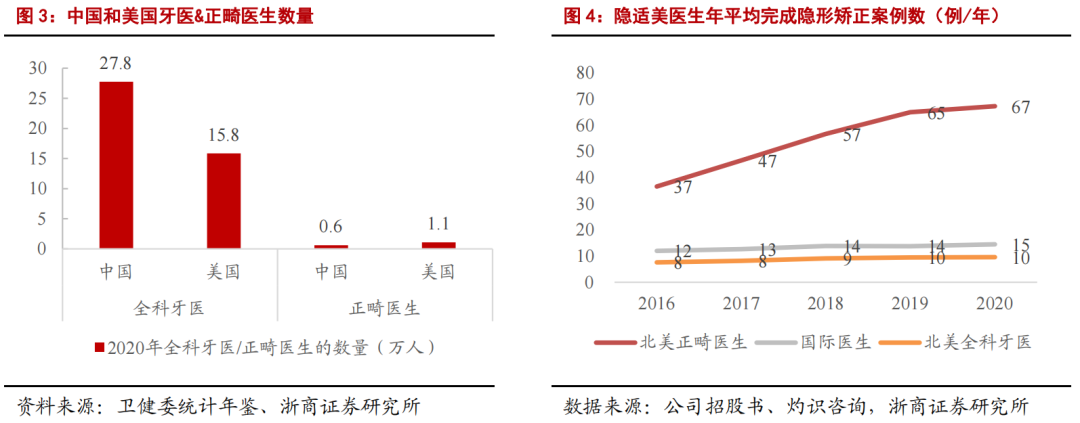

隐形正畸长坡厚雪,千亿市场规模可期。根据灼识咨询,(1)正畸市场:2015-2020年,以零售销售收入计全球正畸市场的规模由399亿美元增长至594亿美元,CAGR达8.3%;中国正畸市场的规模由34亿美元翻至79亿美元,CAGR达18.1%。(2)隐形正畸市场:2015-2020年,全球隐形矫治器市场规模由40亿美元增长至122亿美元,CAGR达25.3%;中国隐形矫治器市场的规模由2亿美元翻倍至15亿美元,CAGR达44.4%。(3)错颌畸形矫正率及隐形正畸渗透率均有多倍提高空间,我们保守测算中国成熟隐形矫正市场有望达规模1664亿元。

国内隐形正畸王者,厚积薄发。公司自2001年深耕中国本土隐形矫正市场,2006年推出时代天使标准款,成为中国首家获得CFDA批准的隐形矫治解决方案提供商,16-18年陆续推出定位高端/高性价比/儿童群体的其他3款产品,发展至今在数据库、医生资源、本土化渠道推广等方面皆为行业领先水准。此外,公司高管团队豪华,大股东松柏投资背靠高瓴资本,布局口腔全产业链强势赋能。20年公司营收/归母净利分别达8.17/1.51亿元,近2年CAGR达29%/59%;毛利率/经调整净利率(剔除员工激励的股份支付)达70.4%/27.8%。以完成案例数来看,20年时代天使中国隐形矫正市占率达41%,为本土隐形正畸王者。

核心优势:聚焦亚洲特色打造核心技术,先发优势显著。1)公司经数十年积淀已建立最大的亚洲人种口腔医学数据库之一,数据库体量超50万例,较隐适美的全球数据库更具“中国特色”,较其他本土竞争对手则在体量上具有显著优势。2)以iOrtho为核心打造的数字化平台对医生充分赋能,深化渠道壁垒。3)围绕亚洲特色在膜片材料、矫正方案的设计、产品设计及附件上建立核心技术。我们认为,深厚的数据库积淀、具有中国特色的核心技术,以及多元化产品矩阵是公司在渠道端得以深度绑定医生资源,实现本土化突围的基础。

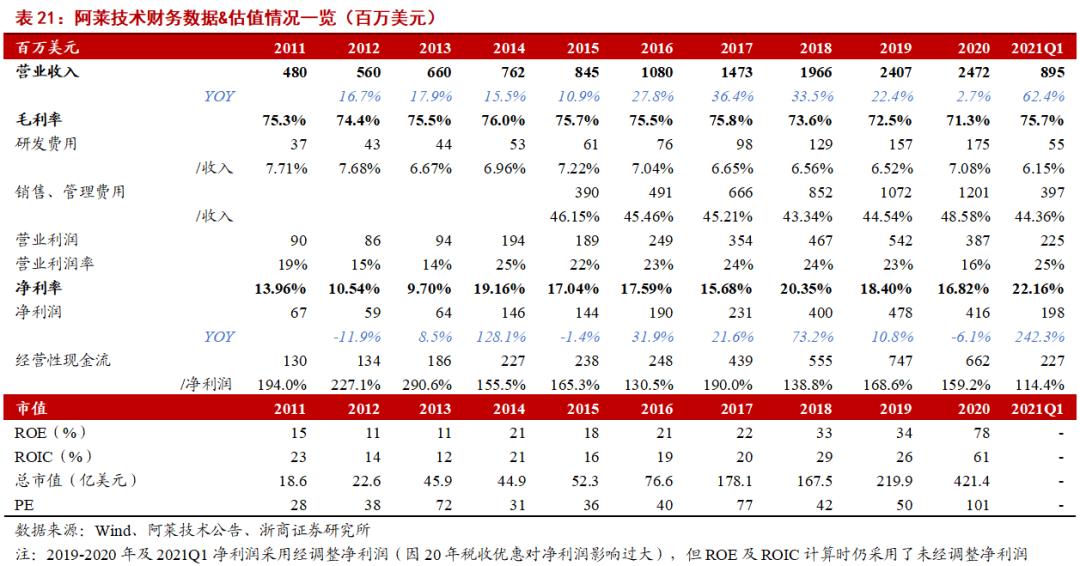

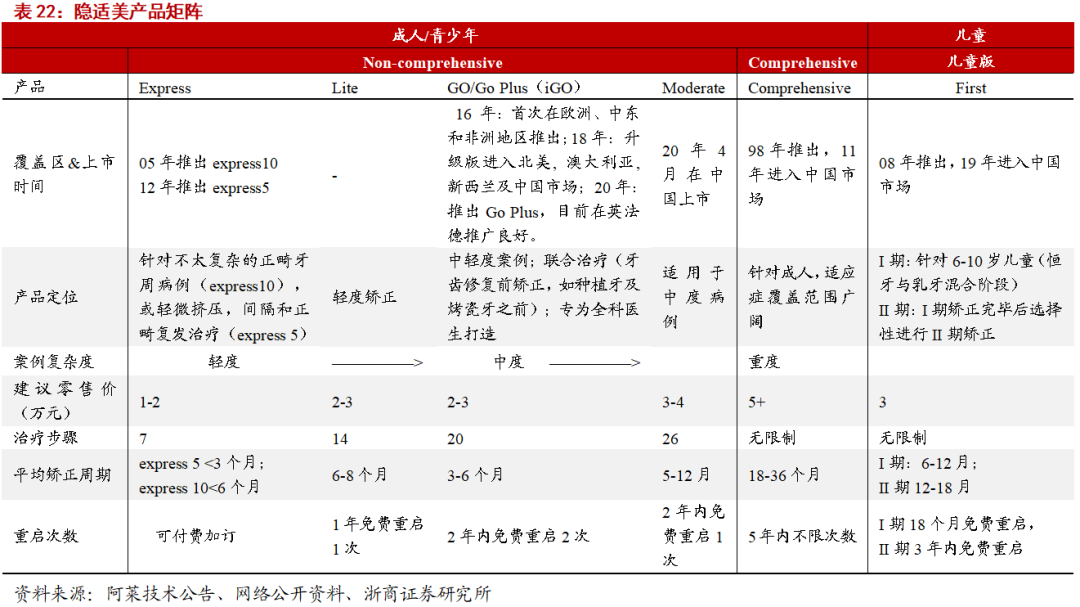

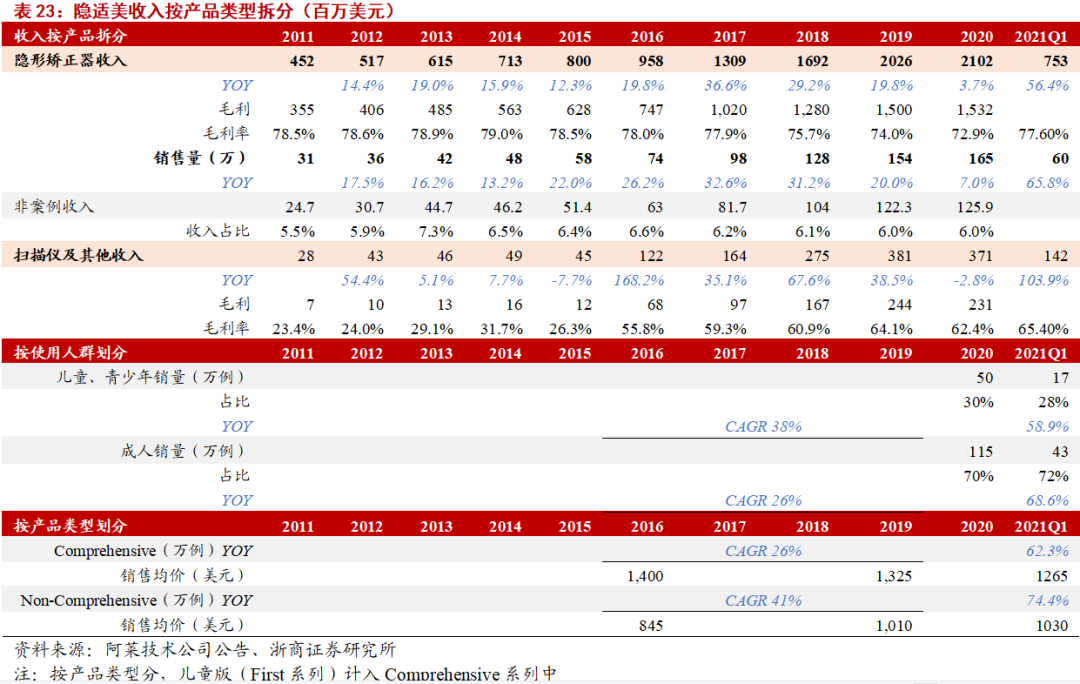

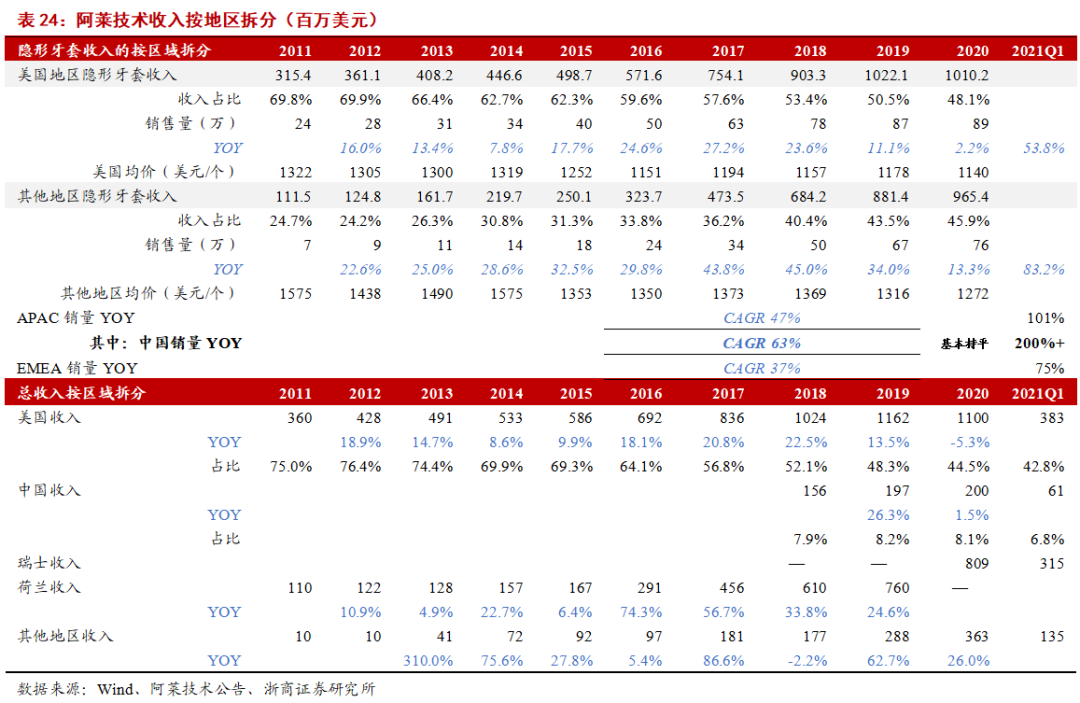

阿莱技术:全球隐形正畸标杆,国际业务开启第二成长曲线。阿莱技术于1998年推出全球第一款隐形矫治器隐适美,作为全球隐形正畸龙头累计数据库体量达1000万例,产线齐全,产品力突出,技术领先。目前其在美国本土市场已向成熟期迈进,国际业务成为业绩增长的核心驱动力,15-19年收入CAGR达48%,20年贡献收入14亿美元。近年公司持续加码中国市场,在中国建立生产基地与设计中心完善本土化布局,16-19年中国区案例数CAGR达63%,20年贡献收入2亿美元。

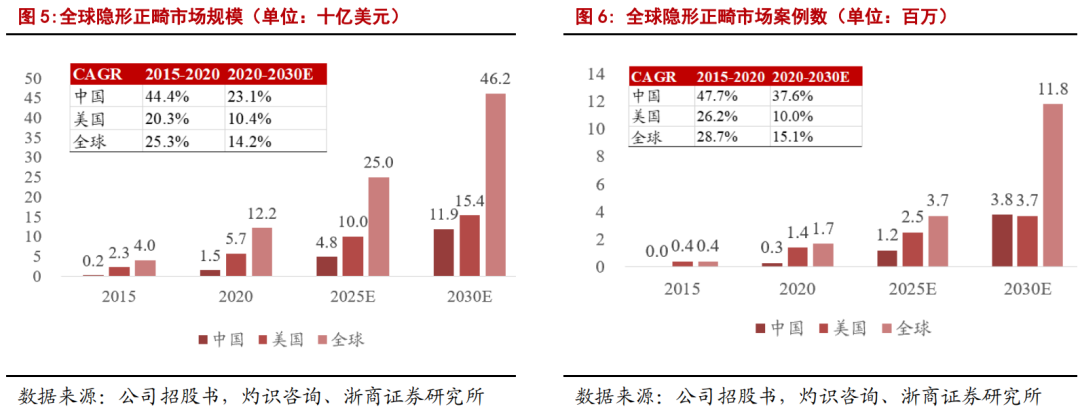

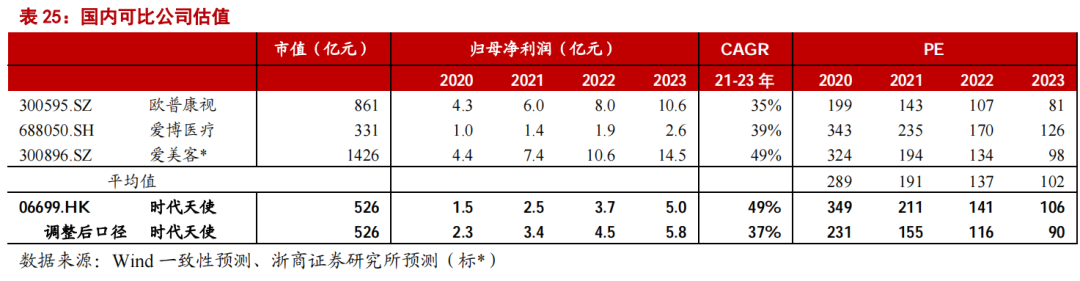

盈利预测及估值:我们认为公司作为国内隐形正畸行业龙头,在数据库、技术、产品、医生资源与本土化渠道推广等方面具有显著优势,预计超行业增长。我们预计公司 21-23 年收入增长 41%/35%/29%至 11.5/15.5/20.0 亿元,归母净利同增65%/49%/34 %至 2.5/3.7/5.0 亿元,对应 PE 为 211/141/106倍,若剔除上市开支及股份支付,预计 21 /22 /23 年净利润为 3.4/4.5/5.8 亿元,对应经调整 PE 约155/116/90x。隐形正畸赛道长坡厚雪,时代天使(06699)作为行业龙头核心竞争力明确且正处于发展快车道,首次覆盖给予“增持”评级。

风险提示:市场竞争加剧;行业渗透率提升不达预期;新品推广不及预期的风险;渠道扩展不及预期的风险;合作医师的扩展及绑定不及预期;新股估值较高,波动较大的风险

报告正文

1. 行业:隐形正畸大市场、高成长,处于黄金发展阶段

正畸指通过佩戴矫正器对牙齿错颌进行矫正。牙颌畸形指牙齿排列不齐,是继龋病、牙周病之后口腔的第三大疾病,按照严重程度划分为三级。根据《口腔正畸学》,牙齿生长在牙槽骨当中,而牙槽骨是人体中代谢最活跃的骨组织,具有高度可塑性。正畸的原理即是通过给牙齿施加适合的力量→力量传递给牙槽骨→牙槽骨吸收加再生→牙齿移动。从适用年龄来看,正畸最佳年龄段是12-18岁的青少年期。从治疗手段来看,正畸技术基本可以分为传统托槽矫治技术、无托槽隐形矫治技术两大类。目前全球以传统正畸方案主导,传统矫正全球案例数占比约达83%。

1.1. 正畸渗透率有大提升空间,隐形正畸长坡厚雪

1.1.1. 正畸市场:错颌畸形发病率高,矫治率有大提升空间

正畸需求市场广阔,全球渗透率仅0.36%。据阿莱技术及灼识咨询,全球约60-70%的人患有错颌畸形,而2020年全球正畸治疗案例1700万例,测算矫正率仅有0.36%;中国错颌畸形案例10亿例,正畸治疗310万例,矫正率仅为0.3%(美国矫治率1.8%)。可见无论是全球还是我国,正畸需求的渗透率都有很大提升空间。根据灼识咨询,2015-2020年,以零售销售收入计全球正畸市场的规模由399亿美金增长至594亿美金,CAGR达8.3%;中国正畸市场的规模由34亿美元翻至79亿美元,CAGR达18.1%。预计2020-2030年全球 /美国 /中国正畸市场规模CAGR分别达到7.0% /4.7% /14.2%,对应市场规模1164 /338 /296亿美元。中国成长性最为突出。

案例数:(1)全球:2015-2020年正畸案例数由1180万例增至1700万例,CAGR为7.7%,预期未来10年维持6.5%的增速达到3200万例;(2)美国:同期正畸案例数由3200万例增至4400万例,CAGR为6.5%,预期未来10年维持4.5%的增速达到690万例;(3)中国:同期正畸案例数由160万例增至310万例,CAGR高达13.4%,预期未来10年维持12%的增速增长至950万例。

单位价格:(1)全球:2015-2020年正畸平均单价由3381美元增至3494美元,CAGR为1%;(2)美国:同期正畸平均单价由4875美元下降至4864美元,预计未来10年维持稳定;(3)中国:同期正畸平均单价由2125美元增至2548美元。

1.1.2. 隐形正畸:美观便捷、解放专科医生劳动力,长坡厚雪!

传统正畸各个方案的具体特征。传统牙套的核心在于用弓丝和托槽实现牙齿牵引。具体包括(1)金属托槽:历史悠久、技术成熟,适应范围最广,通常价格在1-3万元之间。(2)金属/陶瓷自锁托槽:较普通金属牙套美观,舒适度及矫正效率提升,价格在2-5万元之间。(3)陶瓷托槽矫治:半透明、隐蔽性好,但较普通金属牙套韧度较低,使用时容易折裂,价格通常为2.5-3万元。(4)舌侧隐形矫治:矫正器位于舌侧,隐蔽度高,但对医生技术的要求高且舒适度较差,价格通常为3.5-6万元。其中,金属托槽仍为传统正畸的主要形式。

隐形牙套无托槽隐形矫治技术。无托槽矫治器多由树脂膜片加工而成,无带环、托槽、弓丝,膜片呈透明状,隐蔽性优。综合来看,隐形矫治技术结合计算机3D成像扫描分析,并利用3D打印技术完成个性化牙套,能够部分摆脱对于专科医生方案的依赖。矫正周期1-2年(过程通常需要40副牙套),价格在1.5-6万元之间,通常为普通金属托槽的2-3倍。

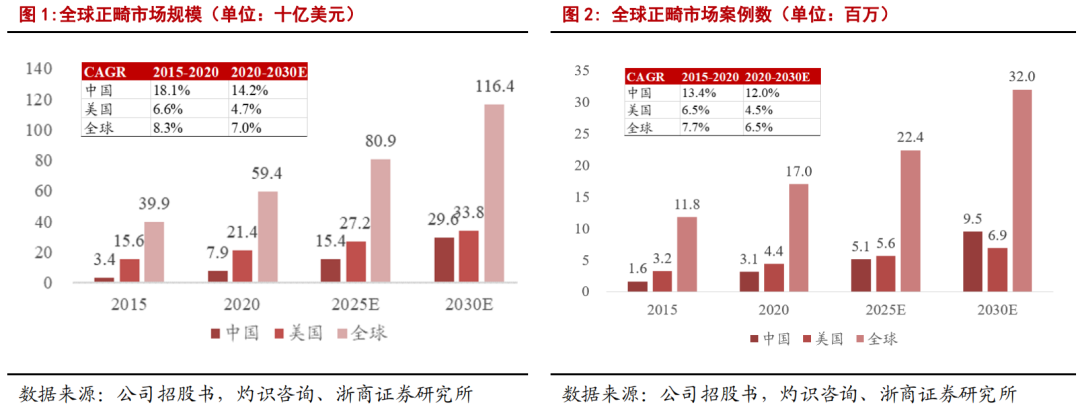

隐形矫正渗透率提升有坚实基础,符合消费升级需求。对比传统正畸的多数方案来看,隐形正畸定位优势清晰:(1)根据蛋壳网和动脉网,“牙齿不够白”和“牙齿不整齐”已超过蛀牙虫牙(“健康需求”),成为口腔消费者最大两项困扰(对应人数占比63%/49%),正畸渗透率有较大的空间。(2)隐形牙套美观、卫生、佩戴便捷、复诊时间自由,尤其受到成年人的喜爱。目前约90%的正畸案例可用隐形矫正技术完成。(3)由于传统正畸治疗效果较大程度取决于专业正畸医生所提供的方案;而隐形正畸生产厂家在方案制定环节对于医生起到较大帮助,因此部分全科医生也可参与到复杂的正畸治疗当中,将我国可进行矫正的潜在医生群体扩大至28.4万人(中国截至20年仅有6000名专业正畸医生)。从产能看,全球隐形正畸龙头隐适美在北美合作的正畸医生/全科医生的平均年度案例数也仅有67/10例,医生产能仍有较大释放空间。

1.1.3. 隐形正畸:增速远高于正畸市场,千亿规模可期

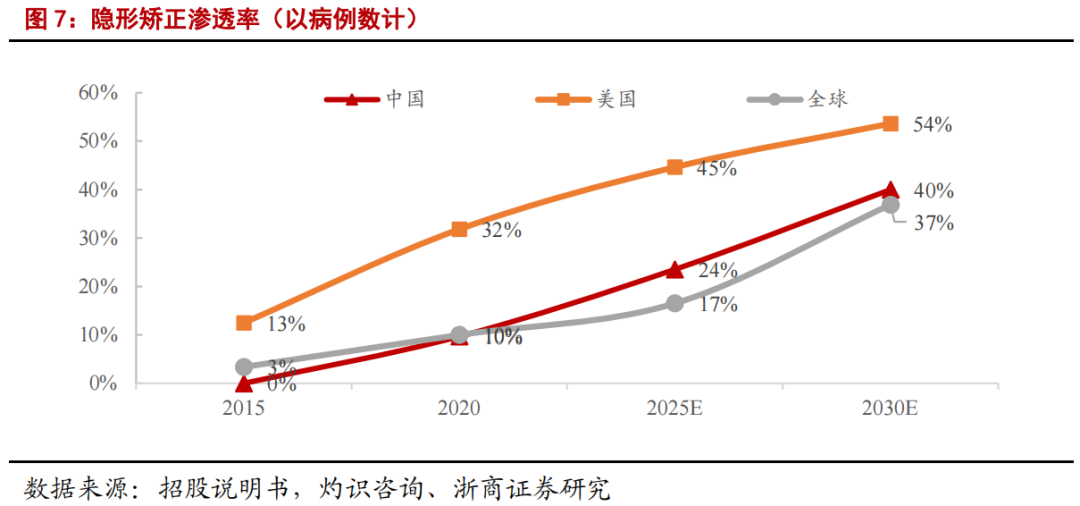

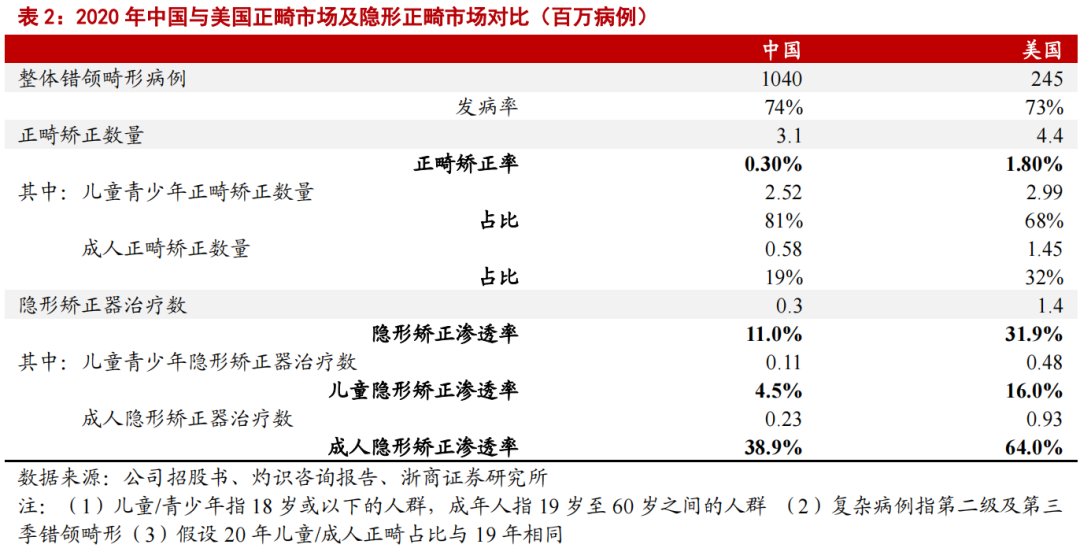

中国隐形正畸市场增速迅猛,20年渗透率仅11%。2020年中国310万正畸案例中,仅有34万隐形正畸案例,隐形正畸的渗透率仅11%(同期美国隐形正畸的渗透率为32%)。根据灼识咨询,2015-2020年,全球隐形矫治器市场规模由40亿美金增长至122亿美金,CAGR达到25.3%;中国隐形矫治器市场的规模由2亿美元翻倍至15亿美元,CAGR达到44.4%。预计2020-2030年全球 /美国 /中国隐形矫治器市场规模CAGR分别为14.2% /10.4% /23.1%,对应市场规模为462 /154 /119亿美元。

案例数:(1)全球:2015-2020年隐形矫正案例数由80万例增至290万例,CAGR为28.7%,预期未来10年维持15.1%的增速达到1180万例;(2)美国:同期隐形矫正案例数由40万例增至140万例,CAGR为26.2%,预期未来10年维持10%的增速达到370万例;(3)中国:同期隐形矫正案例数增至34万例,CAGR高达47.7%,预期未来10年维持37.6%的增速达到380万例。

单位价格:(1)全球:2015-2020年隐形矫正平均单价由5000美元降至4207美元,CAGR为-2.8%;(2)美国:同期隐形矫正平均单价由5750美元下降至4071美元;(3)中国:2020年隐形矫正平均单价为4471美元。

全球隐形正畸渗透率均有高速增长,仍有极大提升空间。根据灼识咨询的数据测算,2015-2020年美国 /中国隐形矫正渗透率分别提升19pct /10pct至32% /10%,预计于2030年持续至54% /40%。细分来看,隐形正畸在成年人中的渗透率远高于儿童和青少年。中国20年隐形矫正在儿童青少年 /成人中的渗透率分别为4.5% /38.9%,对应美国市场为16% /64%。

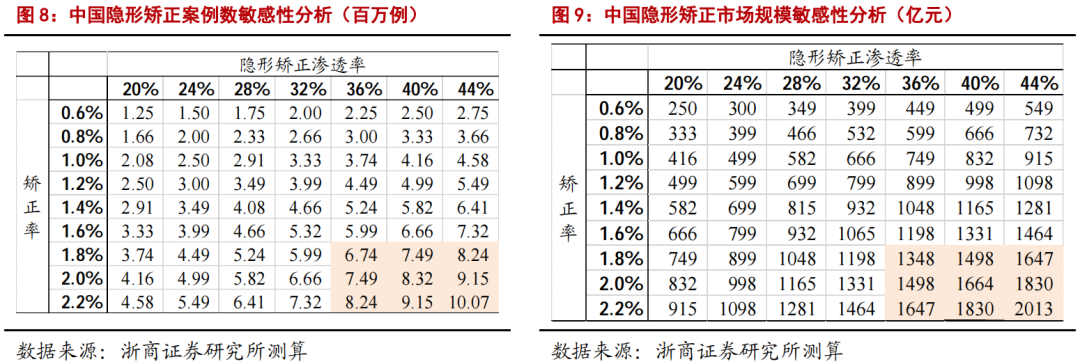

隐形矫正千亿市场规模可期。基于灼识咨询的市场规模及案例数,我们测算2020年中国隐形正畸客单价4470美元(对应28600元)。当中国隐形矫正市场进入成熟期时,我们做出如下假设:

(1)根据灼识咨询,2020 年中国错颌患者数量为 10 亿,假设此数量维持不变。

(2)美国目前的错颌矫正率为 1.8%,过去 5 年正畸数量 CAGR 达 6.5%。考虑到美国人口及错颌患病率均较为稳定,则美国的矫正率仍处稳定上升阶段。对标美国,我们保守估计中国成熟期矫正率为 1.8%-2.2%。

(3)美国 2020 年隐形矫正渗透率达 32%,过去 5 年增长 19pct,仍处快速增长阶段(过去 5 年正畸案例数 CAGR 达 26.2%)。对标美国,我们保守估计未来中国的隐形矫正渗透率可达 36%-44%。

(4)考虑到隐形矫正技术愈加成熟及市场竞争的因素,假设中国隐形矫正客单价下行至 20000 元。

综合来看,我们判断未来中国隐形矫正病例数有望达到 832 万例、对应市场规模1664 亿元。

1.2. 全球隐适美绝对领袖,中国时代天使、隐适美二雄争霸

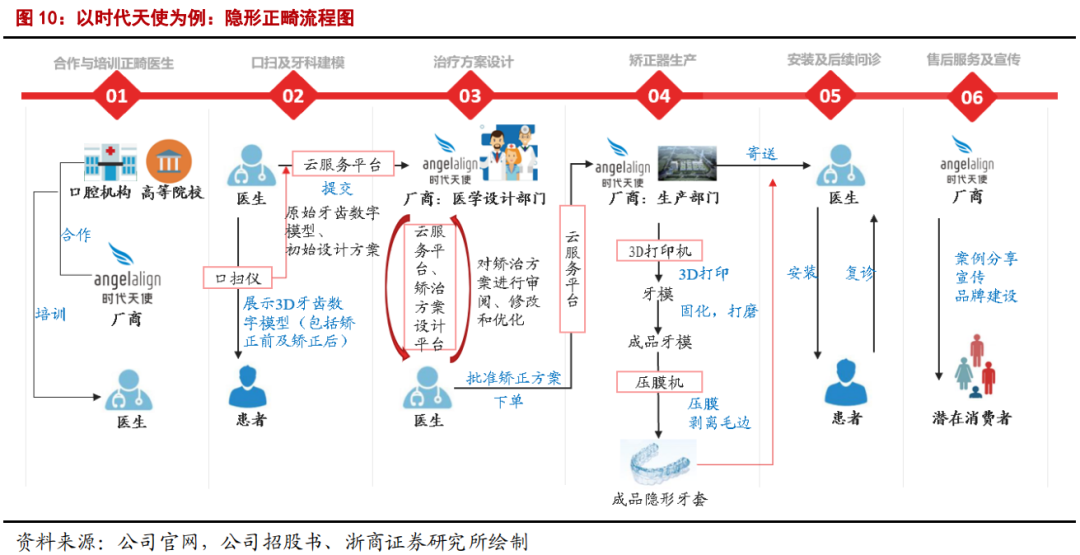

隐形矫正产业链包含上游膜片厂商及3D打印商、中游隐形矫正解决方案提供商、下游口腔&医美机构。具体来看,(1)上游:膜片商溢价能力强,3D打印国产化加速。目前全球的膜片材料主要被德国肖尔和爱登特垄断;辅助的3D打印设备以有性价比的国产品牌为主。(2)中游:以时代天使、隐适美为代表的隐形矫正方案提供商,提供从口扫到矫正方案设计、膜片生产的全流程服务。(3)下游:公立医院攻质、民营机构扩量。综合现有资料,目前终端机构约为9万家,其中公立/民营机构数量占比约为11%/89%。大部分隐形矫正案例在民营机构中完成(约占6-7成)。

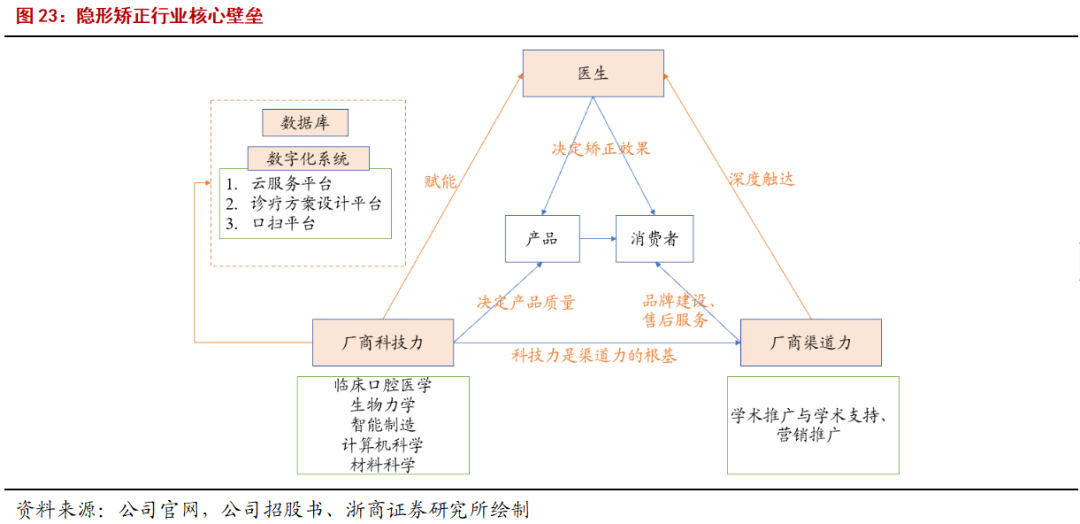

中游隐形矫正厂商需具备提供全流程服务的能力,6大环节塑造壁垒。(1)合作与培训正畸医生:关键在于培训机制是否健全,是否在正畸学术圈具有公信力。(2)口扫及牙科建模:关键在于与口扫仪器厂商紧密合作。(3)治疗方案设计:关键在于是否拥有强大的设计团队及丰富的数据库对临床医生充分赋能。(4)隐形矫正器的生产:关键在于生产的规模化、自动化及产品交付效率。(5)隐形矫正器的安装及后续诊疗:关键在于是否能为医生与患者打造互动平台,督促患者按时佩戴牙套。(6)售后服务及宣传:关键在于后续案例分享、品牌宣传和品牌建设的能力。

1.2.1. 全球隐形正畸市场:隐适美独占鳌头,其他口腔巨头纷纷入场

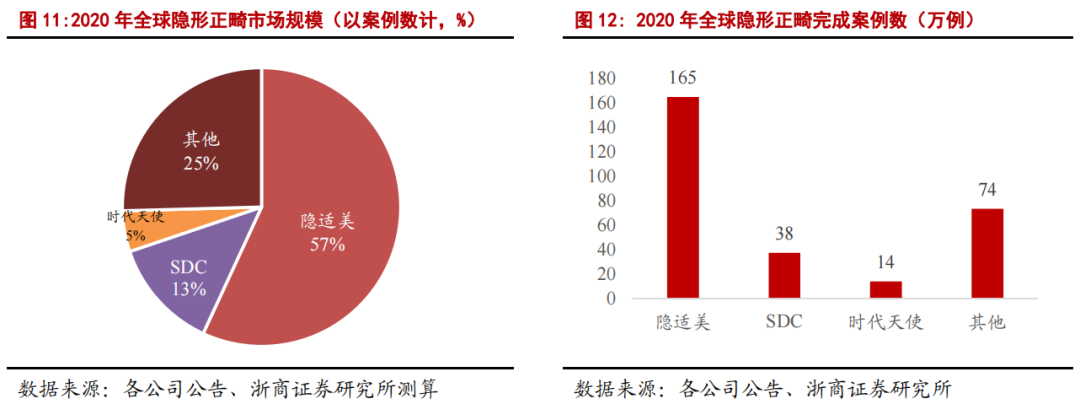

全球范围来看,阿莱技术旗下的隐适美是隐形正畸的绝对领袖。阿莱技术自1997年创立,1998年旗下隐适美通过FDA审批,是全球隐形矫正技术的开创者。2020年隐适美全球市占率 /全美市占率达57% /64%(按案例数计算)。2017年10月值阿莱技术Invisalign System专利保护过期之际,大量企业开始涌入隐形正畸赛道,其中不乏全球各大口腔巨头,如Straumann、3M、Henry Schien、Dentsply Sirona等。但从完成案例数来看,隐适美先发优势明显、技术与品牌沉淀深厚,全球龙头地位稳固。

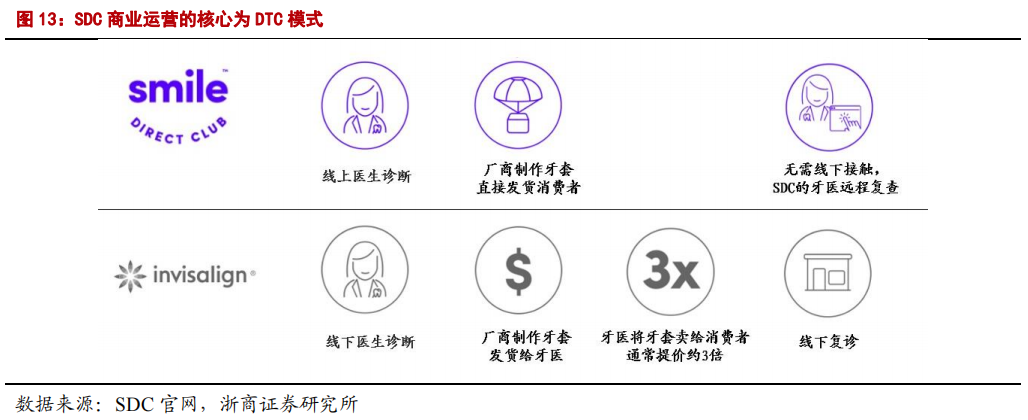

SDC创造性开启隐形牙套互联网发展模式。SDC于2014年成立,在美国、加拿大、澳大利亚、英国、香港等地合计拥有250名牙医和300家门店,用户超过120万。SDC创新的通过互联网远程链接医生与消费者,省去线下问诊/复诊环节,改变传统隐形矫正的DTD模式,采用直接面对消费者的DTC模式,有效节省人力。SDC模式基于“便利+低价”的特点在美国发展迅猛,中国也陆续出现企业效仿。但是由于存在安全及监管上的系列问题,且中国复杂病例相对较多,DTC国内发展受限。

1.2.2. 中国隐形正畸市场:时代天使+隐适美双寡头竞争

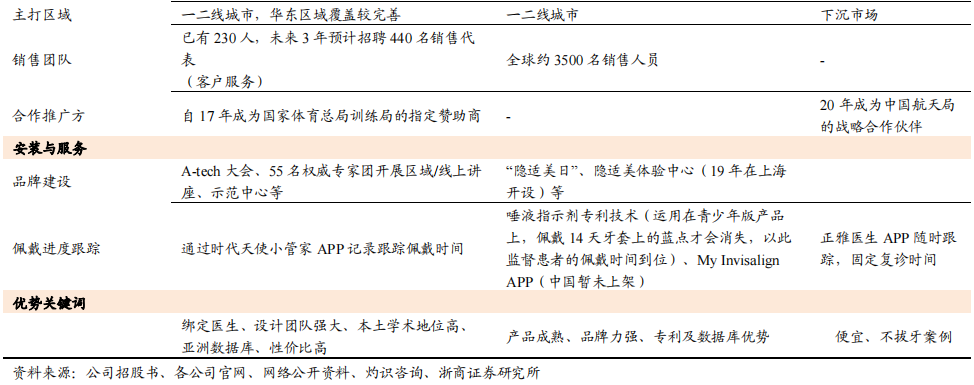

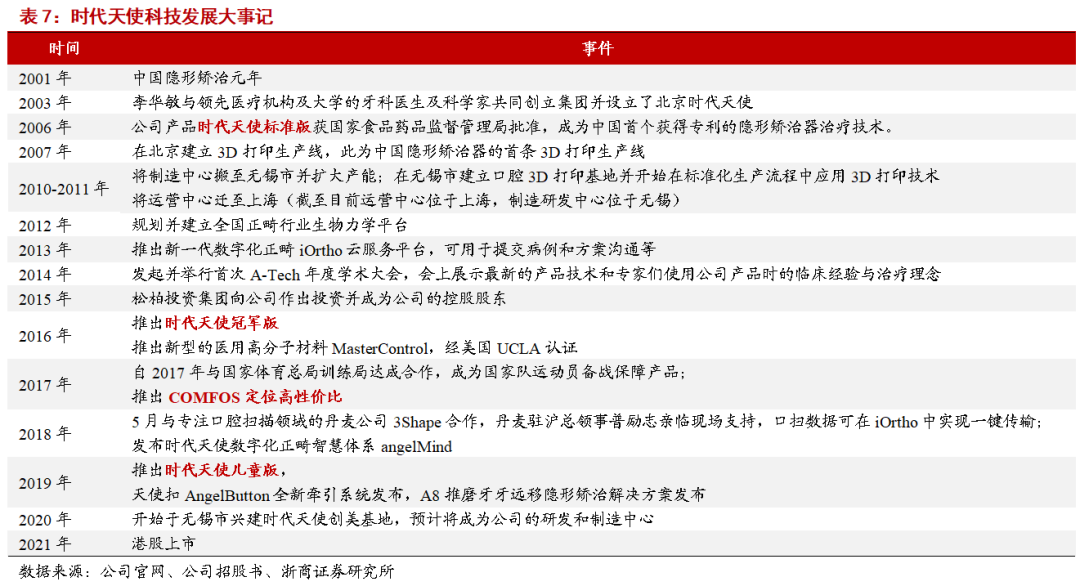

中国隐形正畸格局清晰,已经形成时代天使、隐适美双寡头。隐形矫正器属于医疗器械II类产品。时代天使科技自2001年深耕中国本土隐形矫正市场,2006年推出了时代天使标准款,成为中国首家获得CFDA批准(现NMPA)的隐形矫治解决方案提供商,发展至今在数据库、医生资源、本土化渠道推广等方面皆为行业领先水准。2020年以完成案例数来看,时代天使、隐适美各占据41%的市场份额。以销售额来看,时代天使、隐适美中国市场的销售额分别达到8亿元、13亿元。

国内其他隐形矫正玩家。中国隐形正畸市场排行第三的正雅于2004年成立,2020年以销量计市占率仅为9%,与行业前两大龙头差距明显。正雅近年与业内知名的沈刚团队(泰康拜博口腔)合作,推出不拔牙矫正方案,和市场已有产品进行差异化竞争。此外拥有百年历史的国际巨头卡瓦集团旗下奥美科(Ormco)深耕正畸行业60年,累计传统矫正案例达2000万例,于2019年发力隐形矫正,推出“Spark”精靓牙套定位“高弹性+抗染色”,该产品于2019H2进入中国市场,为中国的隐形正畸行业注入新的活力。

2. 公司:国内隐形正畸王者,厚积薄发

2.1. 历史复盘:先发优势明显,本土第一家获批隐形矫治方案提供商

西学东渐,积累深厚。纵观隐形正畸市场:1945年,美国Kesling医生首次提出使用硬橡胶制作透明矫治器移动牙齿。1998年全球第一款隐形牙套--隐适美Invisalign无托槽矫治器面市,开启了全球正畸的新时代。2003年,李华敏联合时任清华大学机械系教授的颜永年、时任首都医科大学口腔医学院院长的王邦康,以及众多来自领先医疗机构和大学的牙医共同成立了时代天使科技。随后正雅于2004年成立,隐适美也于2011年进入国内。

首家获批,先发优势明显。时代天使是中国首家获得国家食药监总局批准(现国家药监局)的隐形矫治解决方案提供商,且拥有中国首个隐形矫治器治疗相关的专利注册。多年深耕本土市场,时代天使已建立最大的亚洲人种口腔医学数据库之一。

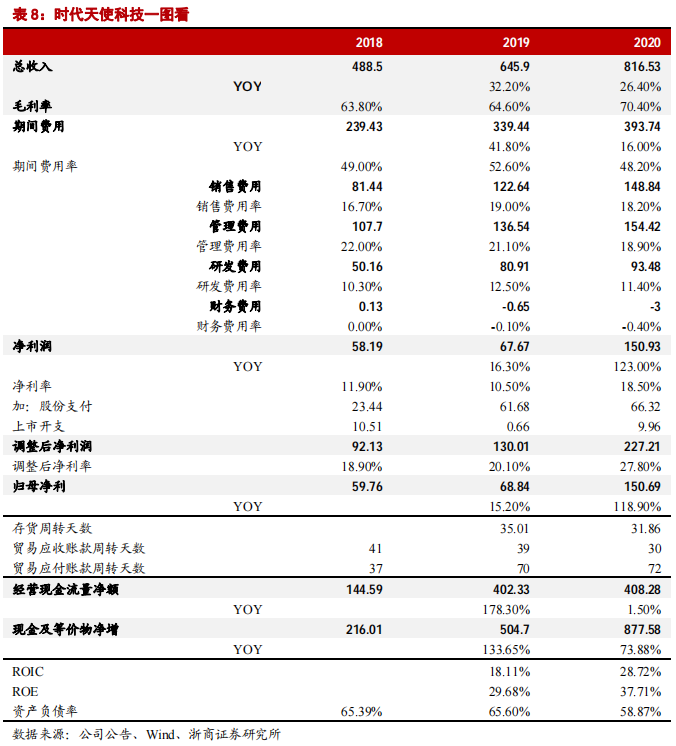

盈利能力突出,黄金成长阶段。根据招股书显示,时代天使2018-2020年营收由4.88亿元增至8.17亿元,CAGR达29%;归母净利由0.69亿元增至1.51亿元,CAGR达59%。公司20年的毛利率/净利率分别为70.4%(同比+5.8pct)/18.5%(同比+8.0%)。剔除员工股权激励的股份开支影响,20年公司经调整后的净利润达到2.97亿元,净利率27.8%(同比+7.7pct);ROE达37.7%,ROIC达28.7%,盈利能力突出。

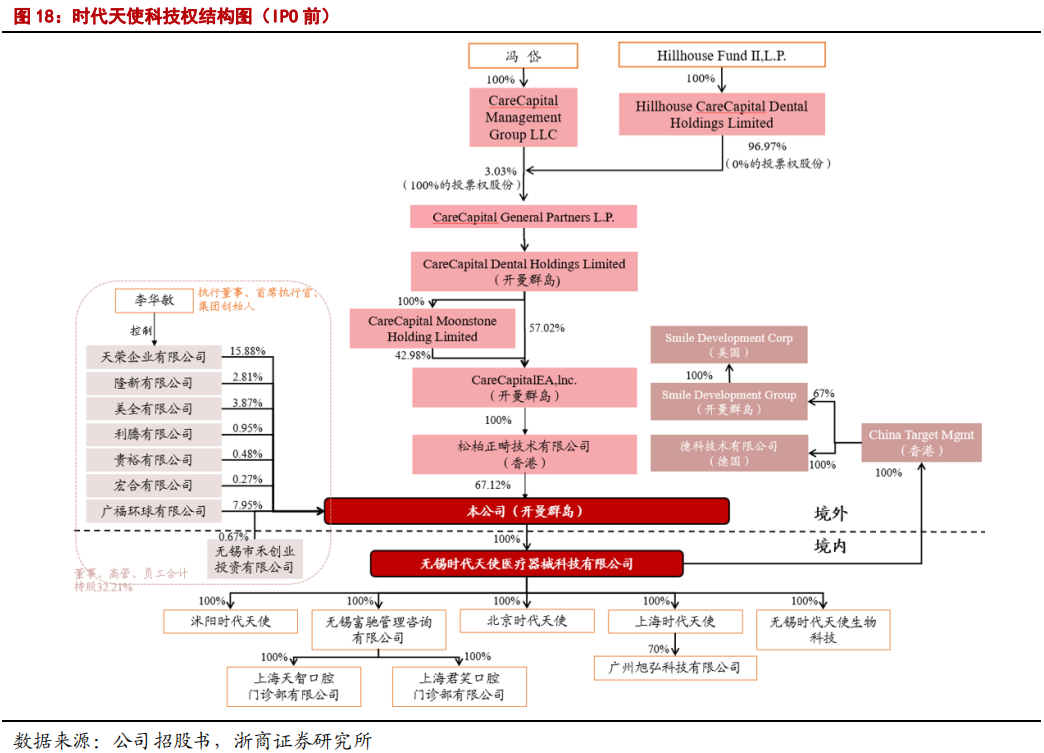

2.2. 松柏投资赋能口腔全产业链,股权激励助力

最大控股股东松柏投资背靠高瓴资本,作为全球牙科与口腔护理的著名投资者,布局口腔全产业链赋能公司。时代天使股权结构清晰。松柏投资是最大的控股股东,持股比例67.12%;李华敏担任公司首席执行官,间接持有公司15.87%的股权。其中松柏投资于2015年成立,资金提供方为高瓴资本,专注全球口腔领域上、中、下游全产业链投资,目前已对牙科形成百亿布局。背靠控股股东强大的资源网络,时代天使拥有诸多与业内人才、机构合作的商业机会。

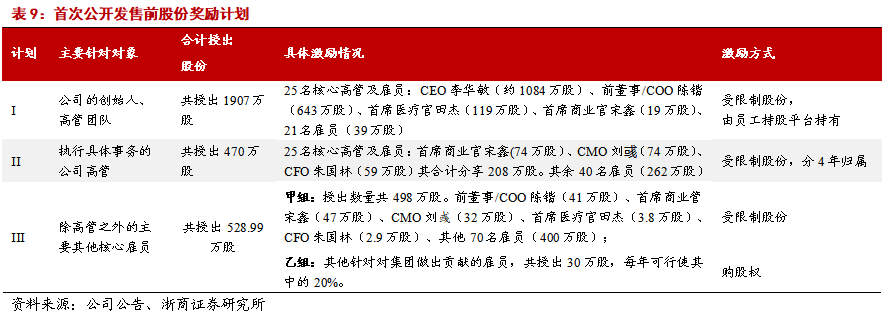

高管及员工激励到位,绑定深厚。松柏集团多次转让股权实施员工激励,2016-2020年间,松柏正畸将合计约27.9%的股权转让予股权激励平台,涵盖高管、高级经理团队和员工骨干。截至IPO前,包括李华敏在内的董事、高管及员工合计持股32.21%。此外,公司于20年底采用3个新境外股份奖励计划取代此前的境内股份激励计划,并于同月及2021年1月进一步增加激励股份购股权的数目。截至IPO前公司共授出4152.41万股作为激励股份,并同时授出30万份购股权,绑定核心利益。

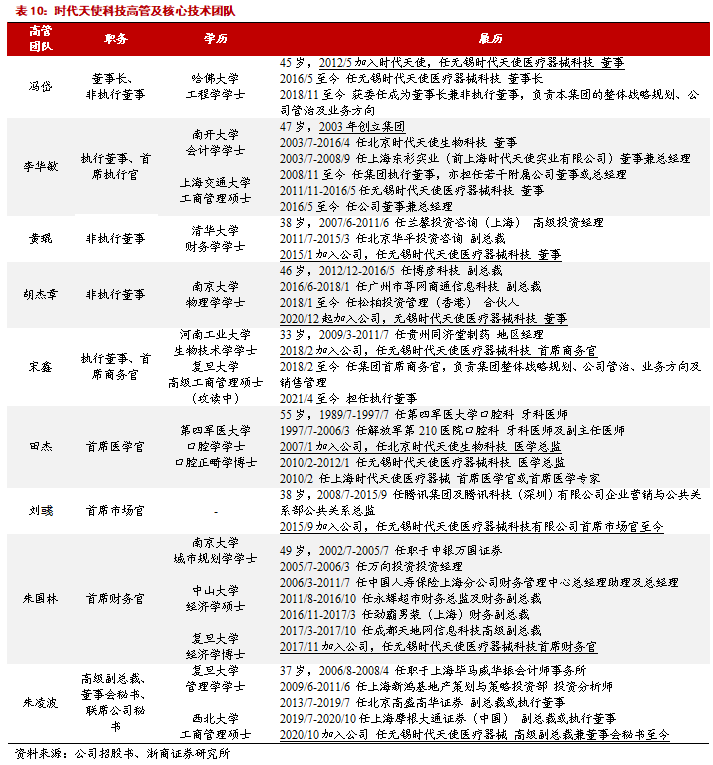

经验丰富、多元化、专业化的高管团队。管理团队的成员平均拥有20年行业经验,在管理运营、业务发展、医学科学、销售及营销、财务、制造及信息技术等专业领域取得佳绩。董事长冯岱为松柏投资的董事总经理,在医疗健康行业拥有超过15年的经验,现任哈佛大学Forsyth口腔研究院董事,曾任美国华平投资集团董事总经理、亚洲医疗健康行业投资负责人。公司创始人兼CEO李华敏出身医学世家,多年专注数字化正畸产业,负责集团的整体战略规划和公司管制;首席医学官田杰博士为第四军医大学口腔医学院口腔正畸学博士,是国内最早从事隐形矫治临床应用的专家之一,在口腔临床领域拥有逾30年经验。

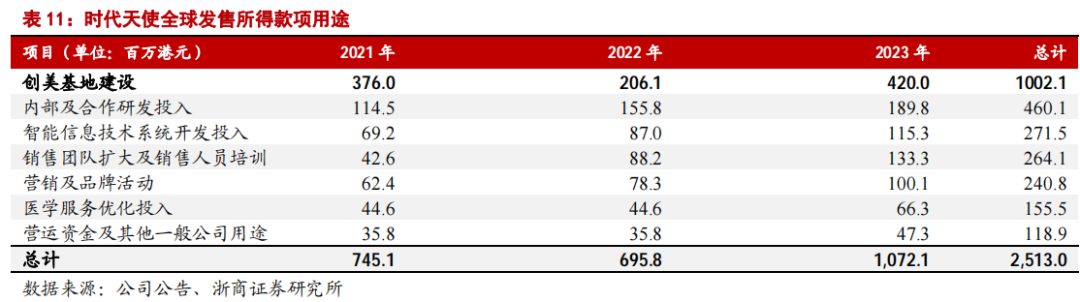

2.3. 募集资金:加码自动化生产线布局,扩张产能

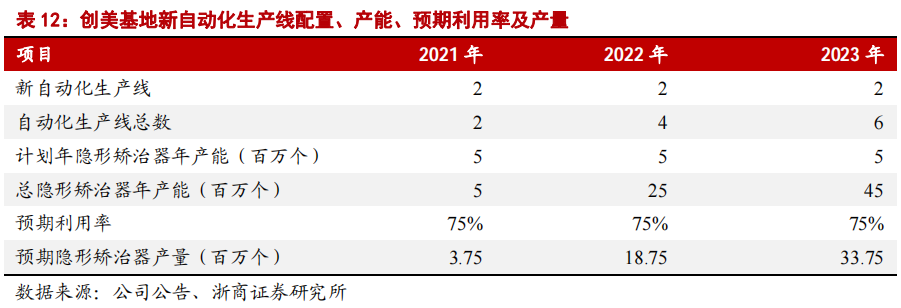

募投项目说明。公司IPO募投项目主要包括无锡创美基底的建设、以及研发与营销投入。其中,无锡创美基底的建设包括5.6万平米的厂房(23年竣工)及7万平米的研发中心(24年竣工),预计分别投入6.16 /4.76亿元人民币。目前公司年产能2190万隐形矫正器(利用率74%),预计于2026年扩大至1亿个隐形矫正器,对应11条自动化生产线,其中创美基地21-23年共增加6条( 每年增加2条)。

2.4. 深耕产品覆盖梯度,矩阵丰富、差异化打法锁定

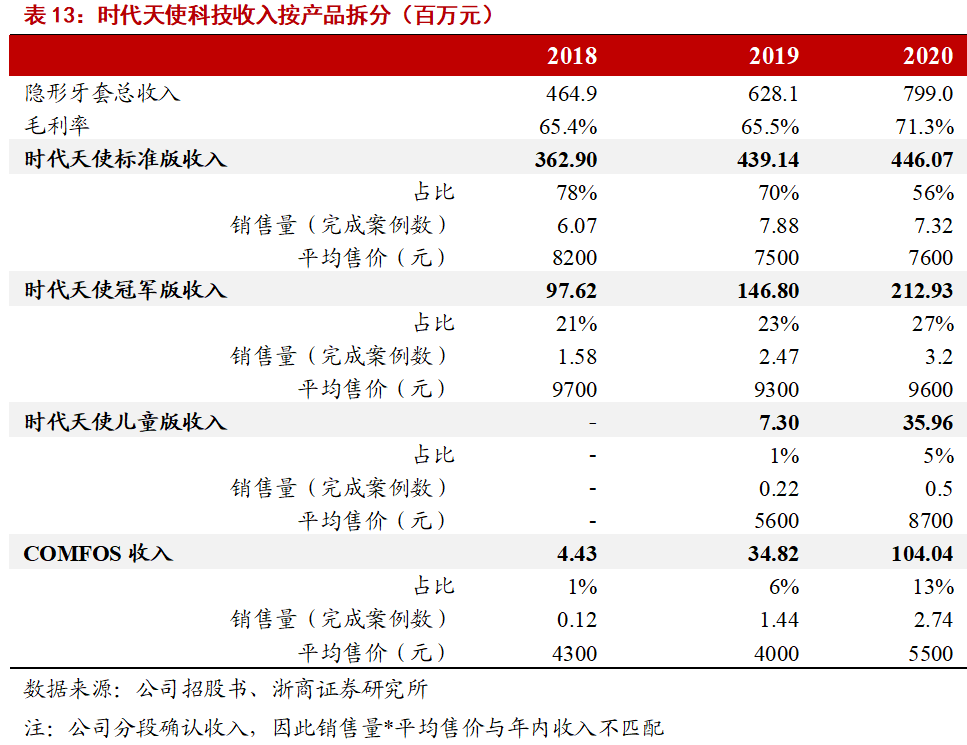

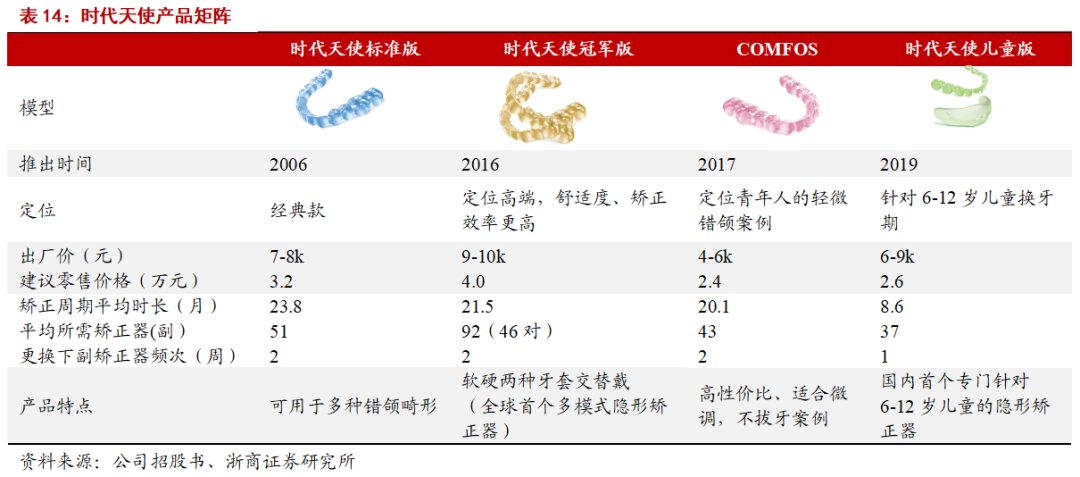

标准款奠基,多元产品梯队。根据招股书,2020 年时代天使的产品分为四个系列,其中标准款、冠军版、COMFOS、儿童系列的收入占比分别为 56%、27%、13%、5%,销量占比分别为 53%、23%、20%、4%。具体来看,标准款于 06 年推出,产品在四个系列中最为成熟;冠军版于 16 年推出,创新地采用双模矫正,并于 21 年结合自研的新材料 Control-S 进行产品迭代;COMFOS 主打性价比,于 17 年推出,至 20年已建立较稳定的市场;儿童版于 19 年推出,仍处于发展初期。

四款产品差异化定位,定位清晰。相较竞争对手隐适美终端售价普遍在 4 万元以上,时代天使终端售价多在 2-4 万元之间,一定程度避免了直接竞争。

1)标准版:06 年推出,是公司的经典款产品,终端销售价约 3 万元,适用范围最为广泛,20 年销售量占比超 5 成。

2)冠军版:16 年推出,终端销售价通常在 3.5-4w 间,定位高端。创新性地采用了“薄膜(快速矫治)+厚膜(精准控制)”的双模形式。19 年、20 年销售量同比增长56%、30%,占比提升至 23%。

3)COMFOS:17 年推出,性价比较高,终端售价通常在 2-2.4w 之间。COMFOS定位青年人(消费能力有限)简单微调、不拔牙的案例,属于高性价比产品。20 年销售量同比增长 90%,占比由 12%提升至 20%。

4)儿童版:19 年公司推出国内首款针对 6-12 岁儿童的隐形矫正器,目前终端售价通常在 2-2.5 万元。相比竞争对手,隐适美 20 年全球儿童青少年完成案例数为50 万,时代天使儿童版矫正器销售量仅 5000 例(19 年为 2200 例)。

2.5. 直营渠道本土化打法,充分积淀医生资源

直销为主、分销为辅,分销占比提升。渠道模式来看,1)直销:主要针对民营机构(私人诊所),收入占比 66%,供货价约 8000 元;公立医院占比小仅 2%,供货价约 1.1 万元。2)分销:收入占比 34%,逐年提升。公司 18 年开始与分销商合作,一方面考虑公立医院渠道交由经销商可增强资金回流能力、一方面分销商熟悉下线市场利于公司向其他区域市场渗透。公司近年合作分销商数量迅速扩张,18-20 年年末分销商数量分别为 37 /55 /69 个,分销价格约 7000 元。

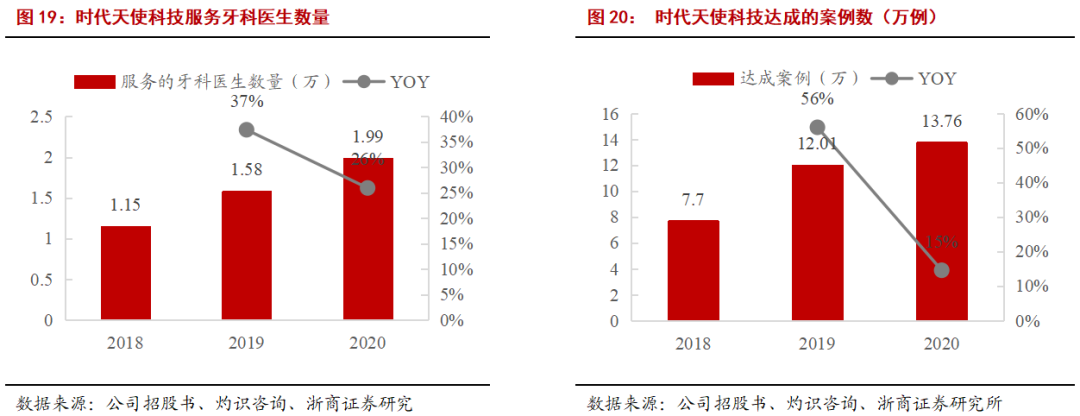

与医生深度绑定,学术积累深厚。2018-2020 年,公司合作的牙医(包括全科口腔医生+正畸医生)增至 2 万名,复合增速 32%;每年达成案例由 7.7 万增至 13.8 万例。根据灼识咨询,2020 年中国共 28 万名口腔医生,合作医生覆盖率为 7%。公司首席医学官田杰为第四军医大学口腔正畸学博士,主编国内首部无托槽隐形矫治技术专著《口腔正畸现代无托槽隐形矫治技术》,开创隐形矫治器治疗在中国的应用,在正畸学术圈具有很大影响力。公司在 2004 年创业初期即与田杰博士合作,与全国八大口腔专业院校也都保持了长期学术科研合作关系,并持续积极与公立医院、医疗机构及其他研究机构合作。

专业的设计团队、培训机制强化医生能力,加强医生粘性。由于隐形矫治涉及材料力学、生物力学、计算机等多项学科,医生需要经过隐形正畸的相关培训,对于隐形矫正/正畸经验尚浅的医生在设计矫正方案时也更依赖厂商设计团队的支持:

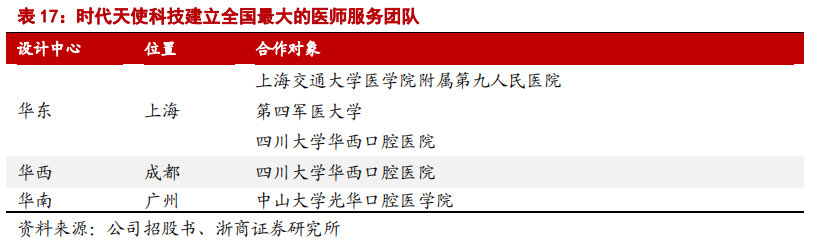

1)矫正方案设计及服务方面,目前时代天使已建成国内规模最大的医学设计服务团队,聚集了 400 名正畸专业人才,其中核心的设计医生团队成员均来自于顶尖专业口腔院校,学历为硕士或者博士。对比隐适美,隐适美此前的国外医学设计团队中的本土口腔医生相对有限,支持方案相较及时性不足。

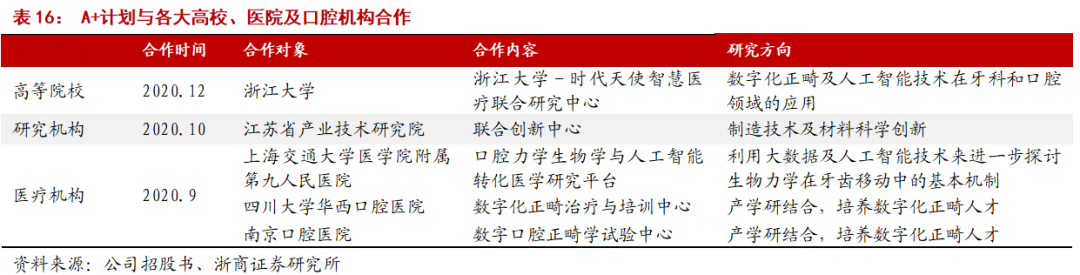

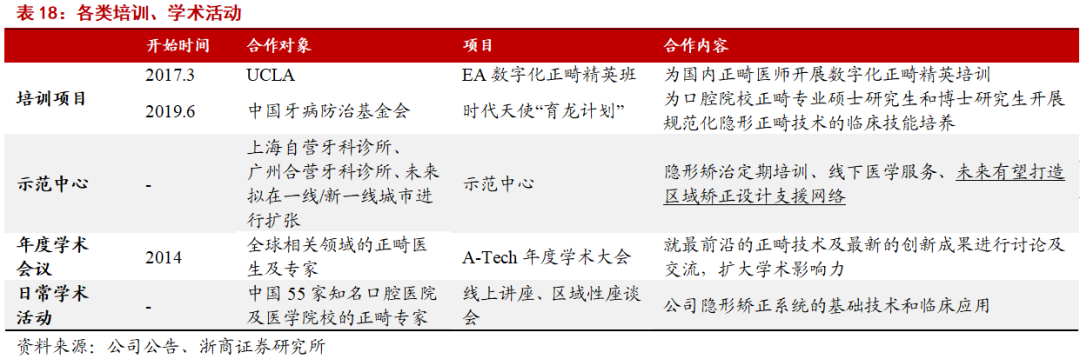

2)医生培训方面,时代天使与高等院校、口腔医疗机构、其他研究机构等合作,开展多项培训项目;通过每年召开大型学术会议 A-tech 扩大学术影响力,通过日常线上讲座、区域讲座的持续输出,加强医生对公司产品及系统的认知。此外,公司拟将示范中心网络扩展到北京、深圳、成都、西安、武汉、重庆及南京以增加区域影响力。每家示范中心配备 8 名牙医(至少 3 位正畸医师)及 15-20 名辅助人员,并有望成为各地医学设计过程中的支援中心。

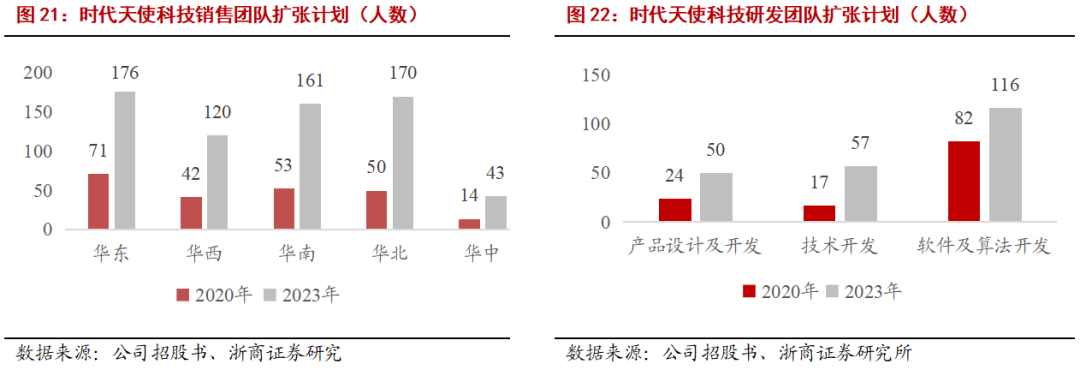

持续加码研发及销售团队,为进一步扩张打下坚实基础。公司在华东地区建立基础,销售团队人数达 230 人,未来将重点增强华北地区布局,预计 3 年后在全国范围增加 440 名销售人员,并配合招聘 43 名销售经理。研发方面,公司已有 123 人的专业研发团队,预计 2023 年研发团队人数达 223 人。

3. 核心优势:聚焦“亚洲特色”,先发优势显著

3.1. 信息化系统完善,聚焦亚洲特色数据库

时代天使先发优势显著,已建立亚洲最大的口腔数据库之一。数据库为隐形正畸行业的核心要素之一,历史数据越丰富、越与拟诊断案例匹配,则算法辅助医师设计出的矫治器越为准确。数据库需长时间积淀,因而隐形矫正的行业先发优势明显。时代天使自 2001 年开始对隐形矫正的研究,2003 年正式成立,多年深耕本土市场,已建立最大的亚洲人种口腔医学数据库之一,数据库体量超 50 万例。公司的数据库相比隐适美的全球数据库更具“中国特色”,相较其他本土竞争对手则在体量上具有显著优势。

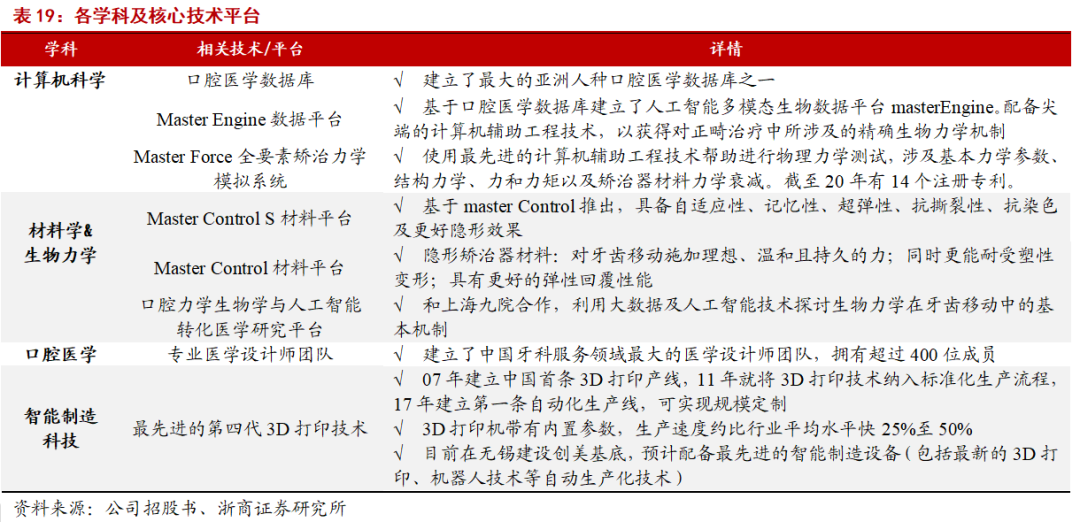

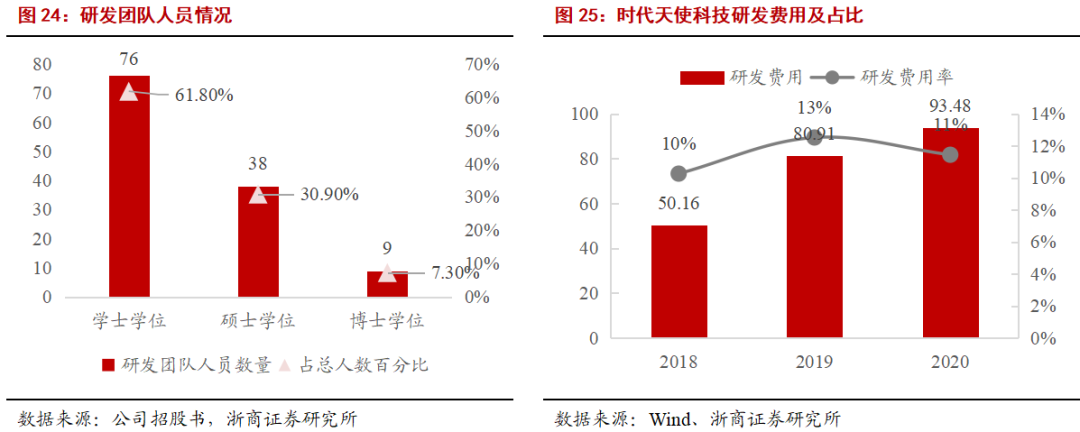

加码计算机科学、材料学、生物力学、口腔医学、智能制造科技布局,研发费用高投入,强化底层能力。1)计算机科学方面,公司建立了亚洲最大的口腔医学数据库之一,并于此基础上建立了 Master Engine 数据平台;2)材料学与生物力学方面,以 Master Control S(Master Control)材料为核心,打造适应性、记忆性、超弹性等具备更好性能的隐形矫治材料;3)计算机和生物力学领域,建立 Master Force 矫治力学模拟系统(已获 14 项注册专利),并于 19 年与上海九院合作成立口腔力学生物学与人工智能转化医学研究平台;4)智能制造科技方面,采用最先进的第四代 3D 打印技术,生产速度约比行业平均水平快 25%-50%。公司 18-20 年的研发支出分别达达到 0.50/0.81/0.94 亿元、占同期收入比例的 10.3%/12.5%/11.4%,在中国拥有 92 项注册专利及 16 项软件版权。

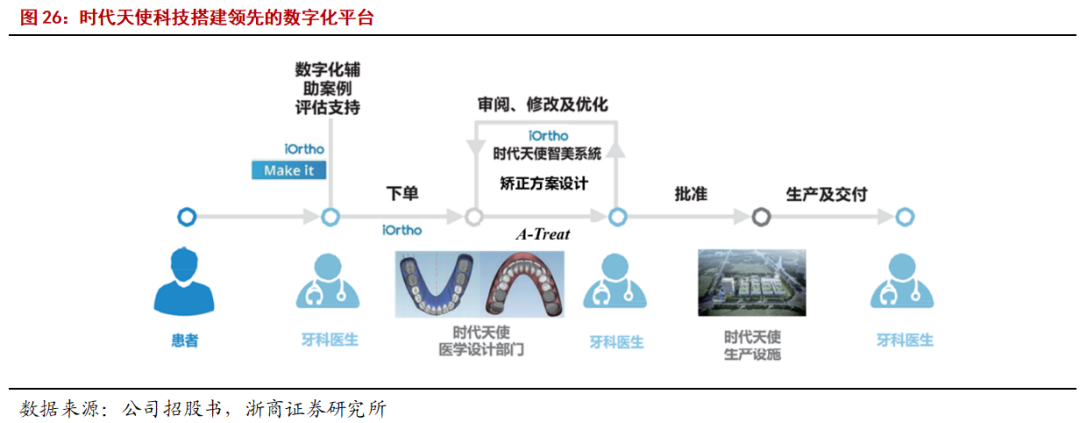

3.2. 搭建领先的数字化平台,科技壁垒赋能渠道

公司搭建以 iOrtho(内置 Maket It)、A-Treat 为核心的领先数字化平台。iOrtho是公司基于云数据处理能力、以及由个人计算机和移动设备组成的多个模块而搭建。通过技术的升级和迭代,对终端医生需求进行持续转化,为医生打造更好用、更高效的数字化正畸智能服务平台。

iOrtho:多功能云端服务平台持续更新迭代,赋能终端牙科医生。13 年公司开发 iOrtho 为牙科医生提供各种服务。一方面,iOrtho 是医生和公司对接的主要渠道,医生可向公司下达隐形矫治器订单,和厂商的医学设计团队互动(提供数字化辅助案例评估支持及矫治方案设计服务),在线审阅、修改并决定患者的矫正方案。另一方面,iOrtho 可提高医生效率,推进医生个人品牌的建设、促进医生与 C 端用户的互动。18 年 iOrtho 全面升级,完成了从工具到平台的转变,具备病例管理(方便医生管理案例进度)、案例分享(推动医生 IP 塑造)、用户管理(拉进医生与用户之间的距离)、快速设计(使医生能快速预览矫正效果)等四大核心功能,全方位赋能牙医。

Make it:响应医生诉求,实现数字化口扫的一键传输。为响应医生诉求,时代在 iOrtho 平台中内置 Make it 功能板块(数字化正畸快速设计解决方案),实现口腔扫描数据的即时传输(口扫后几分钟后即可在 iOrtho 平台看到结果)。除原始 3D 口腔图,也可提前模拟矫治后的齿列情况。19 年公司基于 Graphics 3D 引擎渲染效果,对 3D 口腔扫描结果的呈现进行大幅优化。

A-Treat:数字化矫治方案设计平台。利用 3D 计算机图形学、数据挖掘、机器学习及人工神经网络等多种尖端技术,可记录医生矫治方案设计偏好记录,降低医生及厂商的沟通成本,培养了医生的长期黏性及忠诚度。

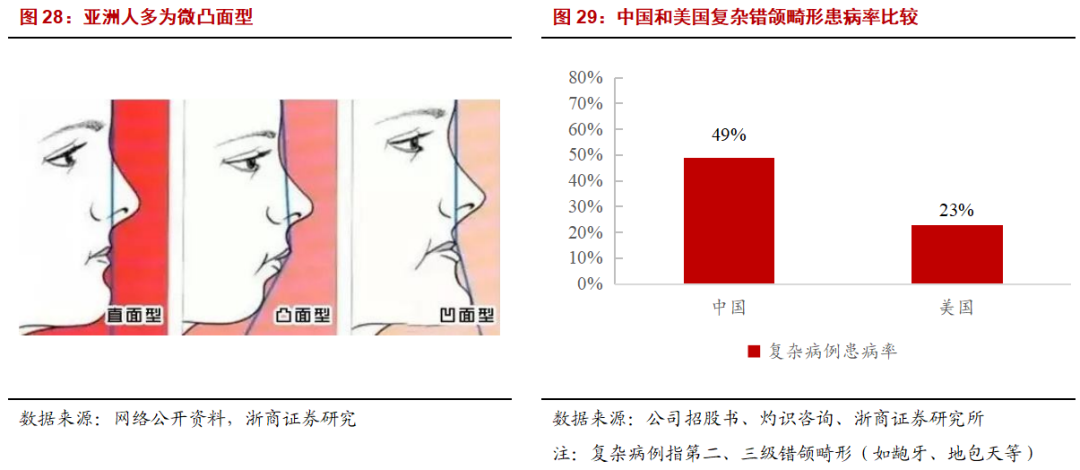

3.3. 亚洲特色口腔数据库+专利技术,实现本土化突破

亚洲人出现复杂错颌畸形的概率远高于欧美人。一般而言,欧美人多为直面型,颌骨更长,出现牙齿拥挤的情况较少,正畸时多为对牙齿的简单排齐;而亚洲人多为蒙古人种,典型面部为凸面型,颌骨较小。有关龅牙、牙齿重度拥挤等错颌畸形复杂案例较多。此外,当下主流审美方向为直面型,正畸诉求多为前牙内收,而内收就涉及到牙齿间隙的获取和拔牙(通常扒前磨牙或智齿)。据《中国口腔正畸学杂志》等多方渠道显示,中国正畸拔牙比例为 60%左右(欧美拔牙比例仅为 10%左右)。

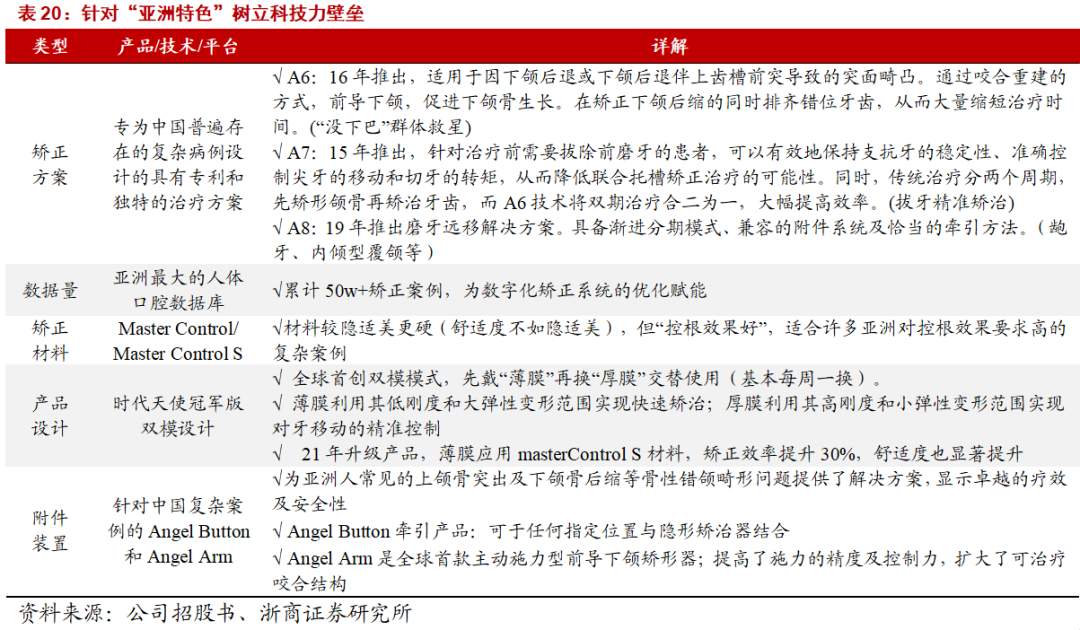

时代天使以具有“亚洲特色”的技术研发充分发挥本土品牌优势。针对亚洲人普遍存在的复杂病例,时代天使在底层科技力上针对性地进行强化:

1)矫正方案:A6、A7、A8 针对性地解决亚洲人常出现的下巴后缩、前磨牙拔除、龅牙/内倾型覆颌(推磨牙后移)等问题。隐适美在全球拥有千万数据库(截至21 年 3 月),但时代天使在典型的亚洲复杂颌面案例更具有优势。公司 2019/2020 年完成案例量分别达 12.01 /13.76 万例,同比分别+56% /+15%。

2)矫正材料:公司的膜片较隐适美的更硬、矫正力更足,更适用于亚洲对控根效果要求高的复杂案例。其中,Master Control S 自适应高分子复合材料于 21 年 3 月推出,获美国权威机构 UCLA Dental Research Service Center 的认证。目前公司推出的 4 款产品中已有 3 款运用该材料(标准版、冠军版、儿童版)。

3)产品设计:公司 16 年推出时代天使冠军版,21 年 3 月伴随 Master Control S 膜片材料的更新,冠军版也进行了更新迭代,采用 7+3 双膜交替矫治模式,即前 7 天佩戴应用 masterControl S 自适应高分子复合材料的急速膜,后 3 天佩戴应用masterControl 精控材料的精控膜,据公司官网披露,较旧版矫正效率提高 30%。

4. 隐适美:隐形矫正开创者,全球隐形正畸标杆

4.1. 历史复盘:技术积淀深厚,国际业务开启第二成长曲线

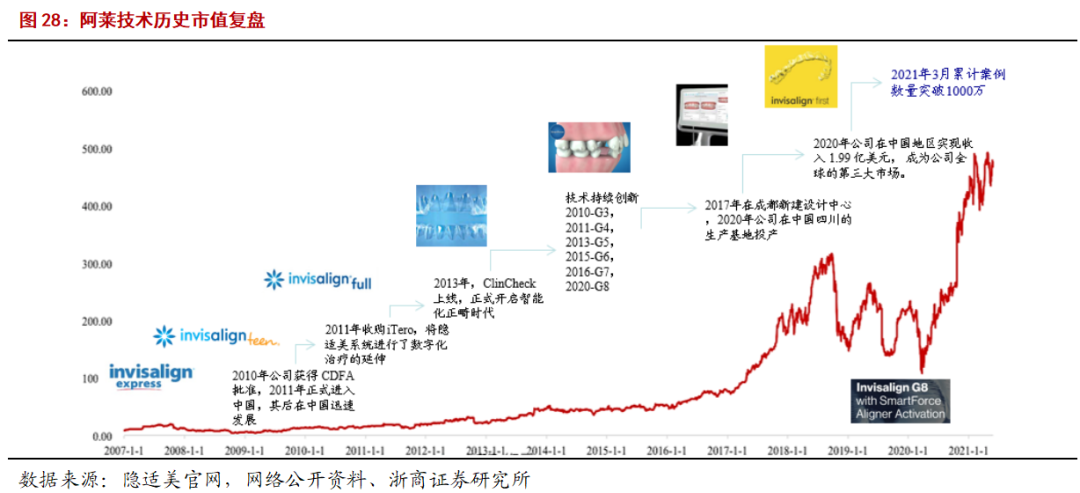

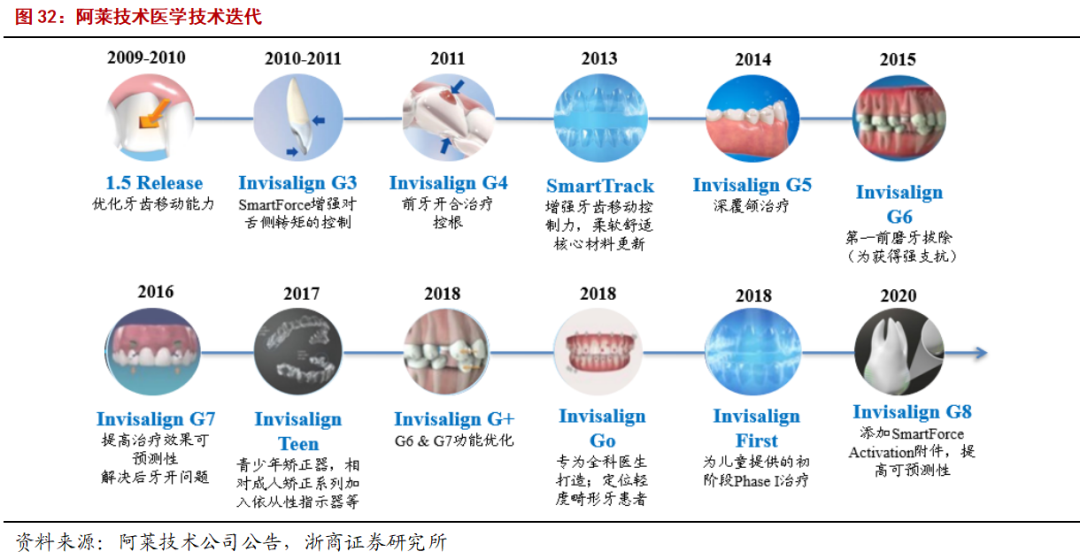

阿莱技术是全球最大的隐形正畸企业,隐形矫治器的发明者。阿莱技术旗下的隐适美于 1998 年获得美国 FDA 批准,正式开启了全球的隐形正畸时代。2020 年隐适美隐形正畸案例全球达 165 万例,对应收入 22 亿美元,产品覆盖 100 多个国家和地区。阿莱技术的发展历程可以概括为三个阶段:

1)第一阶段(1997-2009):技术孵化期,国际业务尚未展开。

2)第二阶段(2010-2015):技术突破期,美国+国际业务双线并行。在此期间,阿莱技术布局 iTero 口扫仪,推出 ClinCheck 智能矫正方案设计平台、SmartTrack 新型材料、G3-G7 附件方案等。公司 2011 年进入中国市场,开始全球布局。

3)第三阶段(2016-至今):美国市场向成熟期迈进,国际业务开启全新增长曲线。公司 15 年至今国际业务迅猛发展。

高增长,高盈利的行业龙头。阿莱技术 15-19 年营收 /净利润 CAGR 均在 30%左右,20 年因疫情影响增速放缓,收入/经调整净利润达 24.72/4.16 亿美元。21Q1 公司业绩恢复高速增长,收入/经调整净利润同比增幅超 60%/240%。公司正常年份毛利率/净利率约为 70-75% /20%,ROE /ROIC 约为 20%。

4.2. 核心优势:技术+产品+品牌合力发展

4.2.1. 产线齐全、产品力突出,技术积累深厚

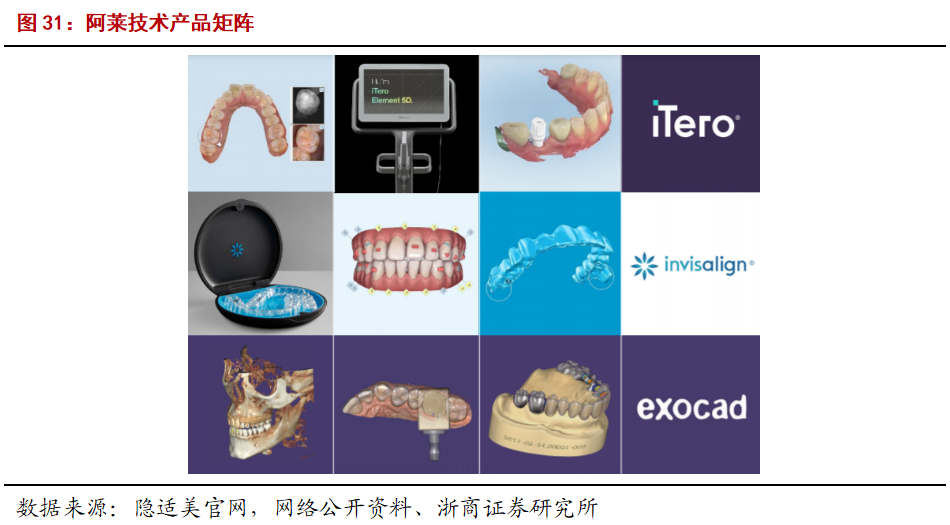

产品线齐全,生态链完备。阿莱技术上游自主研发了 SmartTrack 膜片材料;中游拥有各类细分的矫治器组合 Invisalign(配合 G3~G8 矫正技术和附件装置)、口扫平台 iTero 及椅旁数字化软件 Exocad(20 年收购)。收入拆分来看,2020 年隐适美隐形牙套贡献收入 21 亿美元,收入占比约 85%;以 iTero 为主的系统及服务板块贡献收入约 4 亿美元。

数据库、专利技术行业领袖,绝对优势。自 98 年隐适美推广至今,阿莱技术数据库案例累计超 1000 万,远超其他竞争者。截至 20 年拥有 1145 项专利,包括 553项美国本土专利及 592 项海外专利,还有 648 项在申专利。公司技术积淀深厚,在隐形矫正的适应症范围上不断实现迭代与突破。据 20 年年报,公司隐形矫正技术已能适用于 90%左右的正畸案例,近 3 年年均研发投入超 1.5 亿美元。

4.2.2. 加快国际扩张步伐,开启第二增长曲线

国际市场扩张步伐加快,收入占比过半。15-19 年美国 /国际收入 CAGR 约 19%/48%,国际业务已成业绩增长的主要驱动力,收入占比过半。量价拆分来看,收入增长主要是销售量驱动,美国及国际隐形牙套均价呈下行趋势。此外,公司积极推进生产全球化布局。已在全球范围内设立 3 个生产基地,包括最初的墨西哥生产基地、20年投产的中国四川资阳智能化生产中心(定位亚太地区隐形牙套生产+iTero 口扫仪生产)以及预计于 22 年投产的波兰制造中心(定位欧洲、中东和非洲地区的隐形矫正器供应)。

隐适美已完成“设计+生产”的中国本土化布局。公司于 2017 年在中国成都新建设计中心,并在中国“牙厂”四川资阳新建生产基地,完善中国本土化布局。据阿莱技术披露,隐适美 16-19 年在中国区的销量以 63%的速度高速增长,20 年受疫情影响收入放缓,21Q1 恢复势头强劲,销量同比增长超 200%。

5. 盈利预测与估值模型

核心假设:1)隐形矫正市场保持高速增长。根据灼识咨询,未来 3 年中国隐形矫正市场规模 CAGR 近 30%,我们认为公司作为行业龙头,在数据库、技术、产品、医生资源与本土化渠道推广等方面具有显著优势,预计收入实现超行业增长。2)量价拆分来看,预计未来 3 年隐形矫正赛道整体价格水平稳中有降,行业主要由错颌矫正率提升,以及隐形矫正渗透率迅速提升而驱动。我们认为公司龙头地位稳固,产品价格将基本保持稳定,并且随着自动化生产效率提升,规模效应显现,盈利能力将维持较高水准。

盈利预测:2020 年时代天使产品分为四个系列,其中标准款、冠军版、COMFOS、儿童系列的收入占比分别为 56%、27%、13%、5%;销量分别为 7.3 /3.2 /2.7 /0.5 万 例;平均供货价分别为 7600 元(同比+100 元)、9600 元(同比+300 元)、5500 元(同比+1500 元)、8700 元(同比+3100 元)。预计未来三年隐形正畸行业规模保持快速增长,竞争格局相对稳定,我们判断公司旗下产品价格波动不大,公司隐形矫治解决方案服务的毛利率保持 71.5%,分产品来看:

1)时代天使标准版:06 年推出历经 15 年积淀,终端销售价约 3 万元,产品在四个系列中最为成熟,适用范围最为广泛。销量端,预计未来 3 年销量将维持 15-20%左右的复合增速;价格端,考虑到产品已上市多年且享有较高市占率,预计未来价格保持稳定;综合考虑,时代天使标准款未来 3 年收入维持约 15-20%复合增长。

2)时代天使冠军版:16 年推出,终端销售价通常在 3.5-4 万元之间,定位高端,创新性地采用了“薄膜(快速矫治)+厚膜(精准控制)”的双模形式。产品推出以来市场反馈良好。销量端,隐形正畸市场存在消费升级,消费者对矫正效率及舒适度提升提出更高需求,叠加 21 年冠军版结合自研的新材料 Control-S 进行产品迭代,预计未来 3 年销量将维持 30%左右的高复合增速;价格端,竞争对手隐适美终端售价普遍在 4 万元以上,短期来看公司冠军版产品会避免直接价格竞争,因此终端售价维持 3.5-4 万元水平,出厂价水平相应保持稳定;综合考虑,时代天使冠军版未来 3 年收入维持 30%左右复合增长。

3)时代天使儿童版:19 年推出,是国内首款针对 6-12 岁儿童的隐形矫正器,建议终端售价为 2.6 万元,仍处于发展初期。销量端,低基数叠加儿童隐形正畸渗透率提升的高成长性,预计未来 3 年该款产品销量将实现翻倍增长。价格端:根据公司历史产品经验,各类产品推出后价格波动并不大,因此我们预计时代天使儿童版虽属于上市不久的新品,未来出厂价格带仍将保持平稳。综合考虑,时代天使儿童版未来3 年收入将翻倍增长。

4)时代天使 COMFOS 系列:17 年推出,终端售价通常在 2-2.4 万元之间。COMFOS 定位青年人(消费能力有限)简单微调、不拔牙的案例,属于高性价比产品。销量端,COMFOS 系列下沉市场基础广阔,预计销量将维持较高增速;价格端,高性价比产品通常价格波动不大;综合考虑,时代天使 COMFOS 系列增速略快于公司整体增速,收入占比进一步提升。

综上,我们预计公司 21-23 年收入增长 41%/35%/29%至 11.5/15.5/20.0 亿元,归母净利同增 65%/49%/34 %至 2.5/3.7/5.0 亿元,对应 PE 为 211/141/106 倍,若剔除上市开支及股份支付,预计 21 /22 /23 年净利润为 3.4/4.5/5.8 亿元,对应经调整 PE 约155/116/90x。

估值分析:我们认为隐形正畸行业可对标同样具备高壁垒、高盈利特征的眼科赛道及医美上游赛道。因港股中暂无合适可比标的,我们选取欧普康视(国内角膜塑形镜领军企业)、爱博医疗(眼科医疗器械龙头)、爱美客(注射类医美龙头)3 家可比公司,预计此 3 家公司 2021 年平均 PE 为 191 倍。考虑到隐形正畸赛道长坡厚雪,时代天使核心竞争力明确且正处于发展快车道,21 年经调整 PE 仅 155 倍,仍有提升空间,首次覆盖给予“增持”评级。

6. 风险提示

1) 市场竞争加剧的风险:目前隐形矫正市场集中度较高,但随着新玩家的不断涌入以及国际竞争对手的发力,公司在价格、技术、产品与品牌都将面临更强的竞争。若公司不能维持竞争优势,将面临市场份额减少,盈利能力下降的风险。

2) 隐形正畸渗透率不及预期的风险:若市场对隐形矫正的需求不达预期(如经济条件限制,疫情等外部因素影响),或医生端供给提升不达预期,将影响行业扩容速度及公司的整体发展空间。

3) 新品推广不及预期的风险:公司于 2019 年推出针对时代天使儿童版,需一定的培育时间及较大营销投入,若推广不及预期则将对公司经营业绩产生一定影响。

4) 渠道扩展不及预期的风险:公司目前在华东地区市场渗透率较高,未来将扩大营销团队,加码在华北市场及低线城市的布局,若推广不及预期则将对公司经营业绩产生一定影响。

5) 合作医师的扩展及绑定不及预期:医生是隐形矫正领域的核心资源,公司的崛起较大程度依赖于和医生的合作。若公司在技术、产品及服务方面无法有效赋能医生,则将面临市场份额减少的风险。

6) 新股估值较高,波动较大的风险。

本文选编自微信公众号“纺服新消费马莉团队 ”,作者:马莉 史凡可;智通财经编辑:卢梭

扫码下载智通APP

扫码下载智通APP