中金宏观:油价上涨如何影响美国通胀?

智通财经APP获悉,中金宏观最新周报指出,从全球视角看,俄乌事件具有“滞胀”效应。考虑到当前美国需求旺盛,叠加油价上涨,会加大美联储紧缩的必要性。中金表示,高油价对美国核心CPI传导较为有限,而考虑到劳动力市场仍然强劲,如果美联储不收紧货币,我们预计核心通胀很难快速回落。

正文如下:

俄乌事件发生后油价大涨。本篇报告中,我们测算不同油价情形下的美国通胀走势,并探讨对美联储政策的影响。

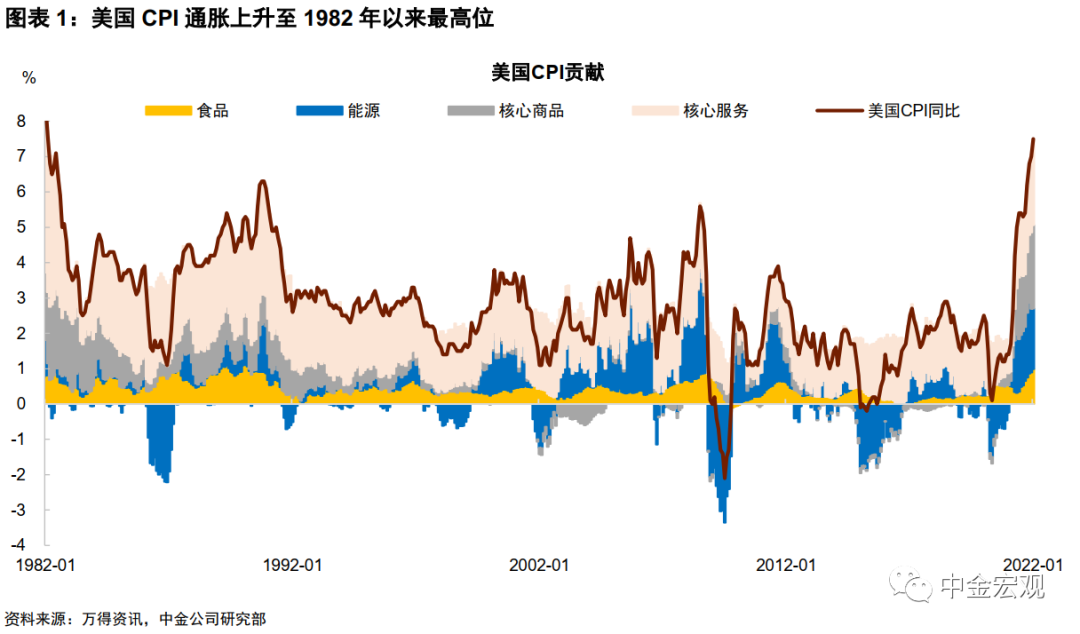

首先,我们将美国CPI物价指数分成能源、食品、核心CPI三个部分。过去四个月,核心CPI上涨幅度较大,月度季调环比增速均在0.5%以上,相当于年化增长6%。其中,汽车、家电、家具等耐用品价格上升较多,对CPI的贡献远超疫情前。也就是说,即便不考虑俄乌事件,美国核心通胀水平就已经很高了。

核心通胀大幅上升的根本原因在于货币超发,财政刺激力度大,导致需求过度。如果美联储不收紧货币,我们预计核心通胀很难快速回落(请参考《如何预测美国通胀?》)。俄乌事件发生后,美联储选择在加息方面更加谨慎行事,这可能导致美国需求保持强劲,加大通胀的持续性。我们假设接下来每月核心CPI环比增速为0.4%,以此外推,到年底核心CPI同比增速将达到5.1%。

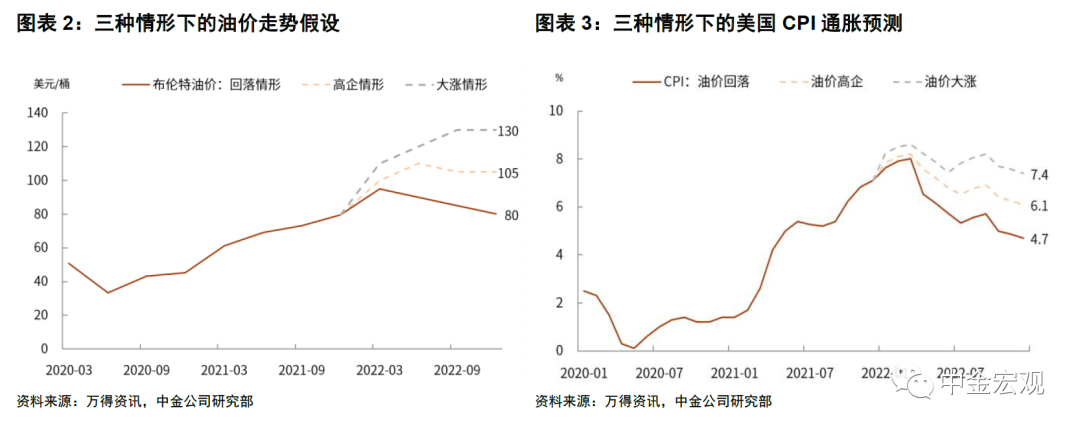

在此基础上,我们再考虑不同情形的油价走势,并测算对CPI通胀的影响。美联储的研究表明,油价上涨对美国核心CPI的传导作用(pass-through)较为有限,油价上涨10%,提高核心CPI约0.05个百分点[1]。鉴于此,我们暂不考虑油价上涨对核心CPI的作用,只计算对能源价格的影响。具体来看,我们考虑以下三种情形:

► 油价回落情形:俄乌事件较快平息,欧美国家制裁对原油供给的影响有限,布伦特油价均值在Q1冲高至95美元/桶后开始回落,Q2-Q4均值分别为90、85、80美元/桶。该情形下,美国CPI通胀或从一季度高点的8%左右回落至年底的5%左右。

► 油价高企情形:俄乌事件影响持续存在,市场对原油供给的担忧导致油价居高不下,布伦特油价Q1-Q4均值分别为100、110、105、105美元/桶。美国CPI通胀或从一季度高点的8.5%回落至年底的6%左右。

► 油价大涨情形:俄乌事件不断升级,欧美国家对俄罗斯的制裁导致油价持续上涨,布伦特油价Q1-Q4均值分别为110、120、130、130美元/桶。美国CPI通胀或全年维持在7%以上,年底仍可达到7.5%。

油价上涨如何影响美联储货币政策?一般而言,如果油价上涨代表需求旺盛,美联储将采取紧缩,但如果是因为供给冲击,美联储可能选择观望。考虑到当前美国需求旺盛,叠加油价上涨,会加大美联储紧缩的必要性。

我们在报告《美联储加息指南》中探讨了美联储加息的两种路径,分别是“小步快跑”和“大干快上”式加息。在上述油价回落情形下,我们预计美联储倾向于小步快跑式加息,即从3月开始以25 bp的幅度连续加息,直至年底,全年加息6次。但在油价高企和大涨情形下,预计美联储会选择“大干快上”,即在3、5、6月议息会议上累计加息100 bp,之后视情况再加息,以此防止通胀失控。

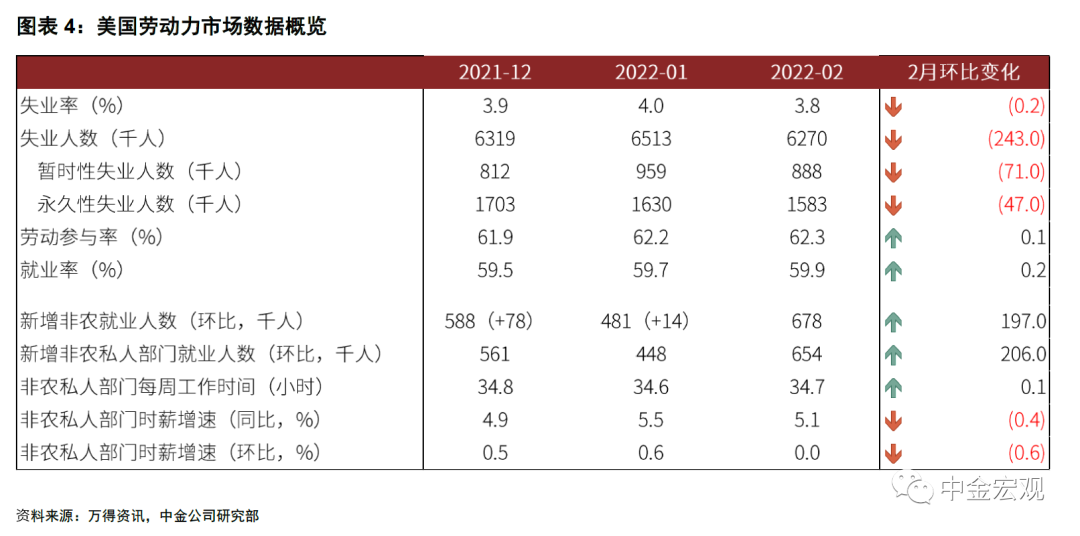

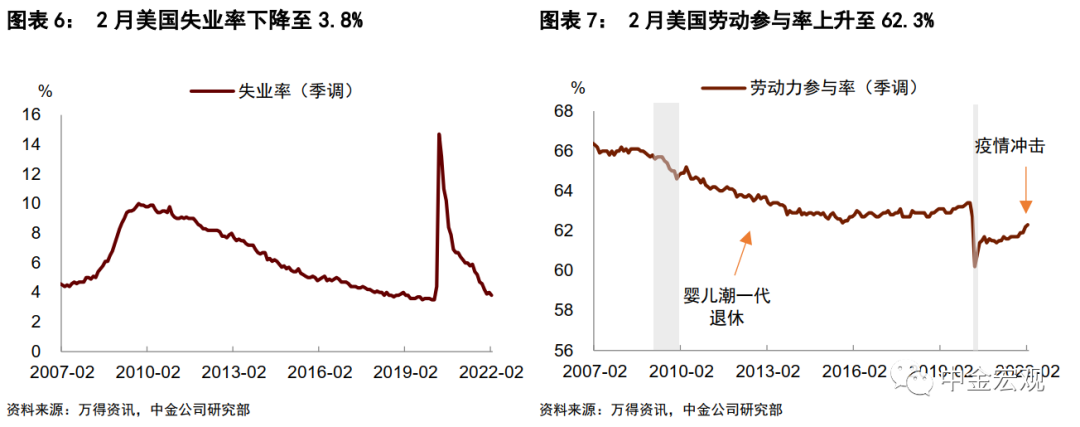

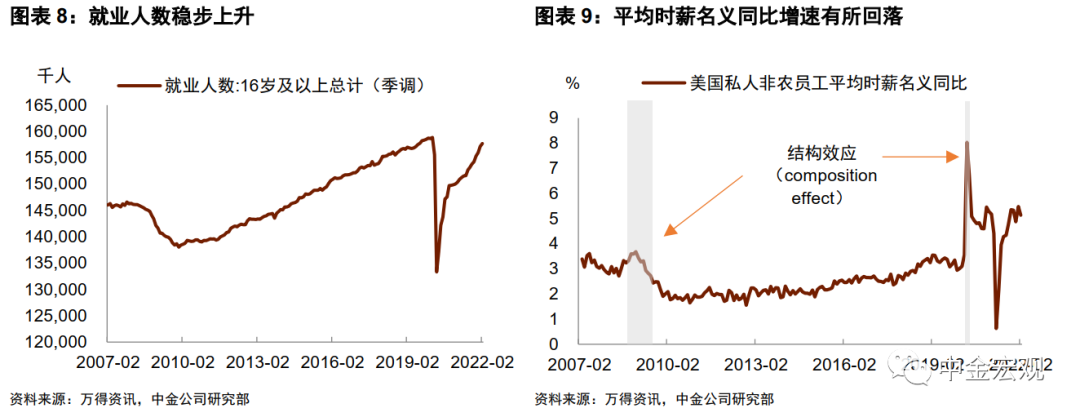

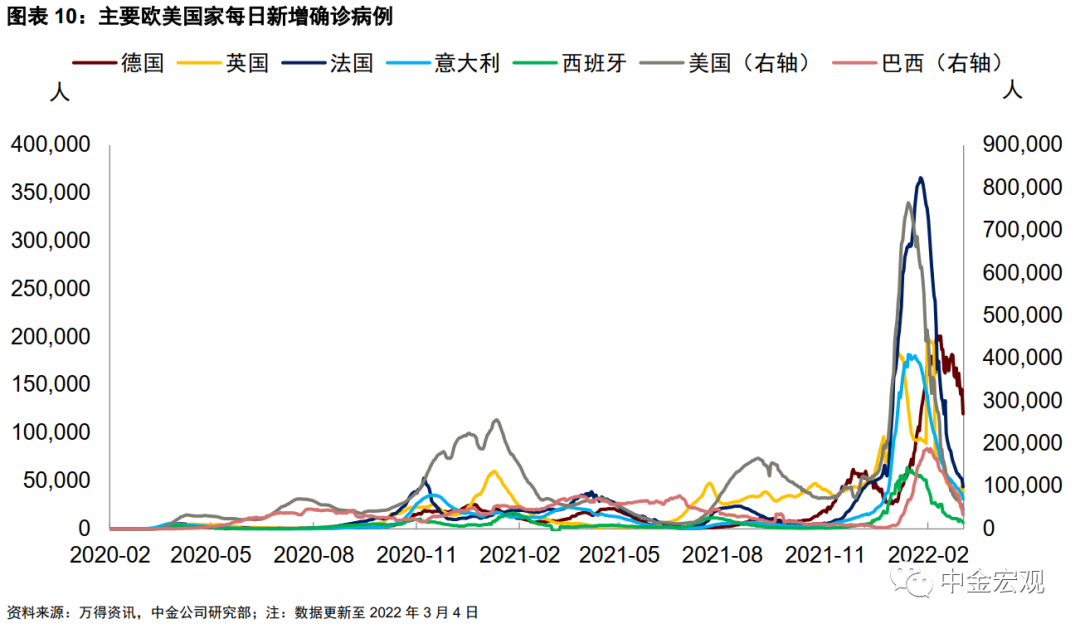

油价上涨同时,上周五公布的非农数据好于预期,显示美国经济仍有韧性。2月非农季调后新增非农就业67.8万人,创去年7月以来最大增幅,此外前两月数据均有所上修。失业率降至3.8%,再次接近疫情前3.5%的50年低位。劳动参与率小幅上升至62.3%,有超过30万人重回劳动力市场,因疫情无法工作的人数也下降了180万。工资方面,时薪增速有所“降温”,环比增速降至0%,同比增速小幅回落至5.1%。种种迹象显示,美国劳动力市场仍然强劲,美联储加息已没有来自经济基本面的阻力。接下来需关注3月10日公布的美国2月CPI通胀数据,如果通胀再超预期,或再次引发市场对美联储紧缩的担忧。

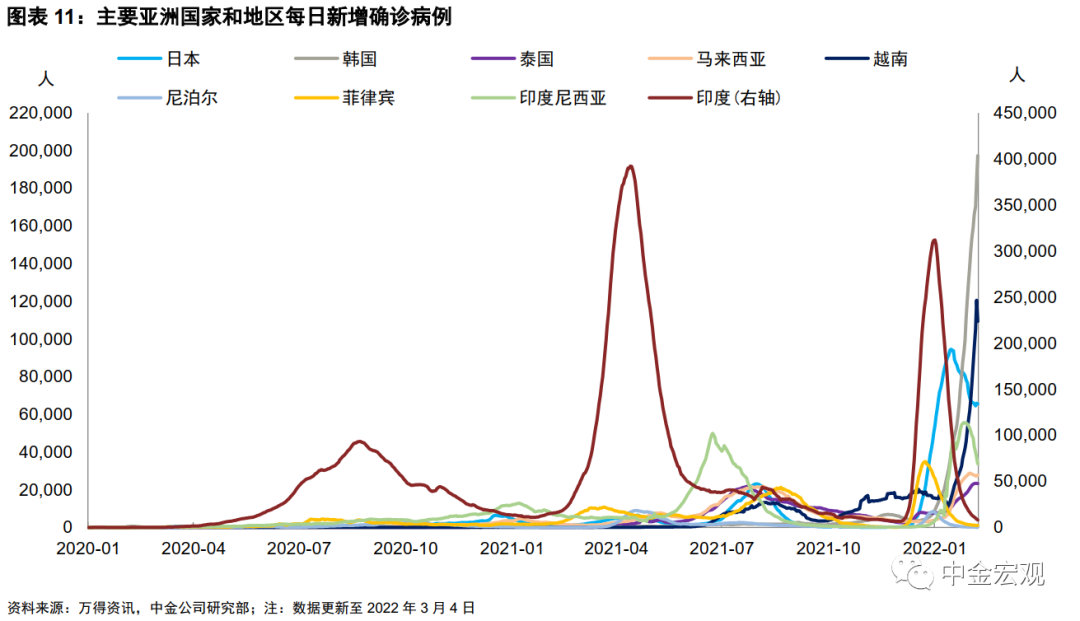

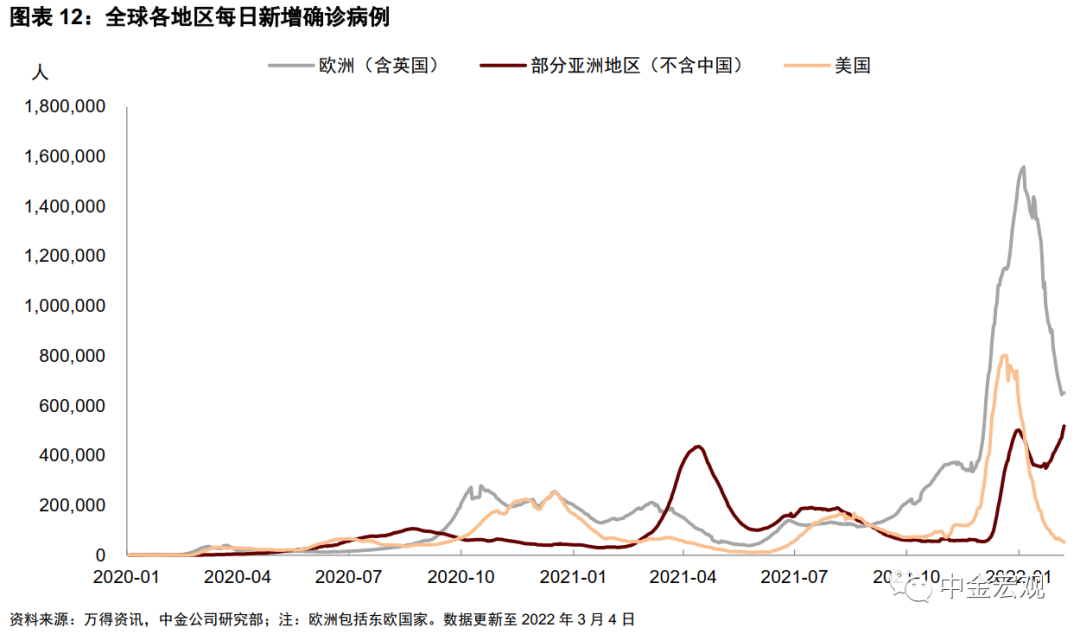

从全球视角看,俄乌事件具有“滞胀”效应。相比而言,对美国的影响主要为“胀”,对欧洲国家的影响既有“滞”也有“胀”。俄乌事件增加全球经济前景的不确定性,企业投资意愿下降,经济增长受到拖累。另一方面,俄乌事件导致能源和粮食价格上涨,全球供应链面临更多约束,进一步加剧通胀压力。但对不同国家而言,“滞胀”的程度不一样。美国因为经济基本面比较强,主要的问题还是通胀;欧洲经济复苏基础弱于美国,加上欧洲对俄乌能源和粮食供给依赖度更高,通胀面临更大压力,更容易引发经济增长下滑。上周欧洲股市普遍下跌,就是投资者对欧洲经济前景担忧的一个体现。

上周回顾:宏观数据与经济事件

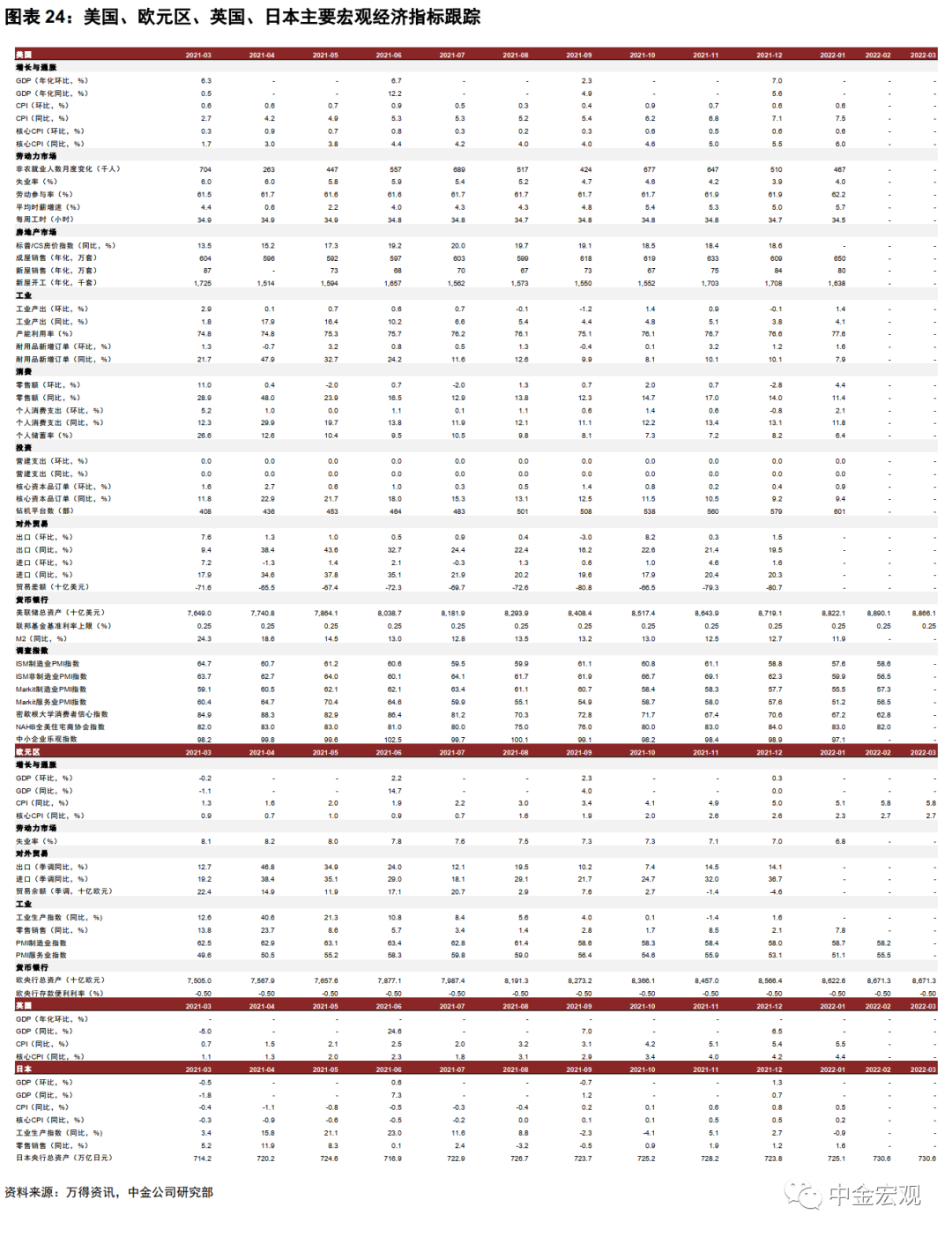

宏观数据:美国1月工厂订单环比增长1.4%,高于预期值0.7%;1月营建支出环比增长1.3%,高于预期值0.2%;2月Markit制造业PMI终值为57.3,低于预期值57.5;2月ISM制造业PMI为58.6,高于预期值58;2月Markit服务业PMI终值为56.5,低于预期值56.7;2月ISM非制造业PMI为56.5,低于预期值61;2月芝加哥PMI为56.3,低于预期值63;2月达拉斯联储商业活动指数为14,高于预期值3.5;2月失业率为3.8%,低于预期值3.9%;2月季调后非农就业人口为67.8万人,高于预期值40万人;2月ADP就业人数为47.5万人,高于预期值38.8万人;至2月26日当周初请失业金人数为21.5万人,低于预期值22.5万人。

欧元区1月PPI环比增长5.2%,高于预期值2.3%;1月零售销售环比增长为0.2%,低于预期值1.3%;1月失业率为6.8%,低于预期值6.9%;2月CPI同比增长初值为5.8%,高于预期值5.4%;2月CPI环比增长0.9%,高于预期值0.8%;2月制造业PMI终值为58.4,低于预期值58.5;2月服务业PMI终值为55.5,低于预期值55.8。英国2月制造业PMI为58,高于预期值57.3;2月服务业PMI为60.5,低于预期值60.8;2月Nationwide房价指数环比增长1.7%,高于预期值0.6%。

经济事件:3月2日,2022年FOMC票委、克利夫兰联储主席梅斯特表示,乌克兰局势增加了通胀上行风险和美联储增长预测下行风险,美联储面临的挑战是,如何在控制通胀的同时,保持美国经济的扩张[2];2022年FOMC票委、圣路易斯联储主席布拉德发表讲话,他认为美国实体经济已经完全从大流行衰退中恢复过来,尽管存在上行和下行风险,2022年经济增长速度会比长期潜在增长率更快,“现在需要迅速撤销宽松政策,以保持长期和持久扩张的最佳机会”[3];美联储主席鲍威尔在众议院金融服务委员会就半年度货币政策报告做证词陈述,他认为在3月会议上加息是合适的,并重申他呼吁在加息开始后缩表,但他没有提及3月份或以后加息的幅度,他表示乌克兰局势对美国经济的影响“高度不确定”[4]。3月4日,FOMC永久票委、纽约联储主席威廉姆斯发表讲话,他表示尽管当前经济形势有诸多不确定性,他依然支持在三月加息,并认为美联储必须缩表,“如果通胀居高不下,美联储仍有加息的能力”[5]。

本周关注:宏观数据与经济事件

宏观数据:周一公布欧元区3月Sentix投资者信心指数。周二公布美国1月贸易帐,1月批发销售环比增速,2月NFIB小型企业信心指数;欧元区第四季度GDP同比增速终值,第四季度季调后就业人数环比增速。周四公布美国2月未季调CPI同比增速,2月季调后CPI环比增速,至3月5日当周初请失业金人数;欧元区至3月10日欧洲央行主要再融资利率。周五公布美国3月密歇根大学消费者信心指数初值。

经济事件:周四欧洲央行公布利率决议,欧洲央行行长拉加德召开货币政策新闻发布会。

[1]https://www.federalreserve.gov/econres/notes/feds-notes/oil-price-pass-through-into-core-inflation-20171019.htm

[2]https://www.fxstreet.com/news/feds-mester-ukraine-situation-adds-upside-risk-to-inflation-downside-risks-for-growth-202203011907

[3]https://www.stlouisfed.org/news-releases/2022/03/02/bullard-discusses-removing-monetary-policy-accommodation

[4]https://www.fxstreet.com/news/fed-chair-powell-rate-increase-appropriate-in-march-implications-of-ukraine-russia-was-highly-uncertain-202203021332

[5]https://www.wsj.com/articles/new-york-feds-williams-supports-march-rate-rise-despite-uncertain-outlook-11646355477

本文编选自公众号“中金宏观”,作者:刘政宁、张文朗;智通财经编辑:涂广炳。

扫码下载智通APP

扫码下载智通APP