易大宗(01733):净利增6倍确认业绩高弹性,后市或续演长牛行期

时至2022年一季度尾声,回顾开年以来资本市场的表现,受地缘政治“黑天鹅”、美国紧缩预期加码、国内外疫情反复等负面因素扰动,全球各主要市场指数均有不同程度的承压。

不过,也并非所有权益资产都受到了外部利空的冲击。比如,在一片肃杀之中,能源类资产大有“风景这边独好”的意味。

智通财经APP认为,Q1大宗商品与能源类股票强势的背后,既有市场担忧地缘政治冲突会加剧实体经济通胀的恐慌情绪影响;又反映了全球视角下资本开支的不足限制了如石油、煤炭等大宗商品中长期的产能扩张,在供需紧平衡的大背景里商品价格易涨难跌。

结合国家统计局的数据,亦可以窥见相关行业的高景气。数据显示,今年1-2月份,在41个工业大类行业中,石油和天然气开采业利润总额同比增长1.57倍,煤炭开采和洗选业增长1.55倍,有色金属冶炼和压延加工业增长63.8%……

周期的魅力在于,你明知道它会有来临的时候,可当它真的来临时,你仍然会心潮澎湃。

“煤飞色舞”行情不期而至,在二级市场上又有哪些标的可供投资者重点跟踪呢?

恰逢年报季,智通财经APP筛选后发现,港股市场上的易大宗(01733)或为周期股里的“沧海遗珠”。尽管去年来便有聪明资金涌入并阶段性推高股价,公司2021年初至今股价涨幅已超5倍,但风物长宜放眼量,相比于未来资源类股票潜在的年线级别的大行情,易大宗的“主升浪”或许仍未到来。

年报确认业绩高弹性

作为综合性大宗商品供应链服务商,易大宗的业绩与上游大宗商品市场的冷热高度相关。通览易大宗的此份财报,公司的业绩可谓迎来了全方位的回暖。

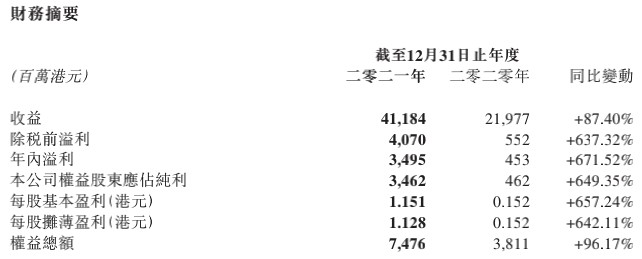

核心财务数据来看,2021年易大宗实现收入411.84亿元(港元,单位下同),同比增长87.4%;归母净利润34.62亿元,同比劲增649.35%。

分业务看,易大宗的收入来源于加工及买卖煤炭与其他产品,以及供应链综合服务两个板块。其中,前者是公司的主要收入来源,报告年度内实现收入402.02亿元,占收入的比重约为97.6%。

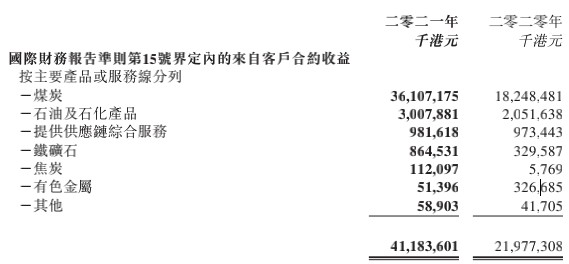

而若按行业对易大宗主要产品或服务线进行分类,则期内公司的收入主要来源于煤炭、石油及化工、提供供应链综合服务、铁矿石、焦炭、有色金属和其他共计7个类目。

其中,年内煤炭相关收入为361.07亿元,占比约为87.7%;石油及石化产品相关收入为30.08亿元,占比7.3%。除此以外,其余各项产品的收入规模均相对较小。

纵向对比各细分产品历史收入表现,可知2021年易大宗除有色金属类产品外,其余各类产品收入较上一年度有不同程度的上涨。其中,作为业务基本盘的煤炭类产品贡献了公司业绩的最大增量,同比涨幅达到97.9%;而焦炭类产品虽然基数小,年内收入仅为1.12亿元,但增幅高达1843%。

回溯报告年度内易大宗收入大幅提升的缘由,主要可归纳为三点:其一,公司将澳大利亚焦煤销售至此前未曾开发的日本、马来西亚、德国等市场,并与美国、加拿大的供应商建立业务联系,为公司带来可观收入增量;其二,得益于其在中蒙跨境运输方面多年的深耕,公司实现了新增口岸进口零的突破,抢占了相关市场的份额;其三,煤炭尤其是焦煤价格的上涨,亦令身为国内首屈一指的焦煤进口商的易大宗大为受益。

伴随收入规模的扩大,易大宗的各项盈利指标亦呈同向增长,其中归母净利润增幅更是超过6倍,弹性之强可见一斑。

持续受益能源景气格局

结合资本市场走势来看,尽管不少能源、资源等周期类股票的强势走势已经持续了很长一段时间,但现阶段市场对于本轮周期股行情持续性的分歧仍较大,同时抱有恐高情绪的投资者亦不在少数。

但诚如文章开篇所述,今年Q1周期股的行情或许并非仅是事件性因素刺激,当前资本市场或正处于新一轮周期股大行情的早中期阶段。

也正是基于这一判断,智通财经APP认为接下来投资者需重视如易大宗等标的的中长期配置价值,后市逢股价回调梯度建仓有望成为跑赢大盘的可行策略。

目前,就供需关系而言,细分品种如石油、煤炭等均处于紧平衡状态中,且未来较长一段时间供需紧张形势料将难有明显改善。

先来看“大宗商品之母”石油,市场有观点认为此轮原油价格上涨的核心原因是地缘政治冲突,但事实或许并非如此。

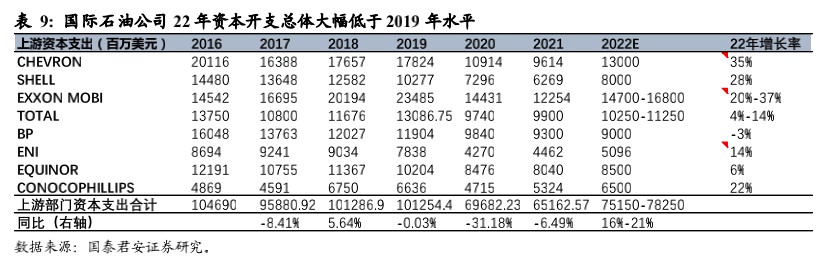

根据国泰君安证券的研报,当前全球油价中枢上行的根本原因在于行业长期资本开支投入不足导致供给端缺乏弹性。换言之,即便没有地缘政治因素影响,油价走高也是必然事件。

上述研报选取了CHEVRON、SHELL、EXXON MOBIL、TOTAL、BP、ENI、EQUINOR和CONOCOPHILLIPS等8家最具代表性的国际石油公司,该8家企业合计占全球原油产量的11%。数据显示,该8家企业2022年的资本开支整体预计将较2021年增长16%-21%,但就绝对值而言远低于2019年的水平。

智通财经APP认为,就当前形势而言,头部石油企业扩产意愿不足并不令人意外。回溯历史,2020年由于疫情影响,不少石油企业现金流及净利润大幅恶化;而随着当前油价的抬升,相关企业经营业绩大幅好转,且普遍释放了给予投资者更高回报的信号。在此背景下,相比于时间周期更长的“积极扩产-业绩好转-股东回报增强”的逻辑链条,股东们或更乐于见到企业兑现高分红及股票回购预期而非大幅扩产能。

“见一叶落而知岁之将暮”,伴随油气扩产大时代的落幕,供给缺乏弹性的硬性限制下,石油价格维持高位的可能性大幅提升。

相比于石油,与易大宗业绩关联度更高的煤炭行业的景气状况亦有望超出市场预期。

首先,需求侧来看,根据IEA的数据,2021年全球煤炭总进口量约为13.71亿吨,同比上升2%;前5大煤炭进口国或地区中,仅印度略有下降。而展望后市,根据IEA的观点,全球煤炭需求在2021年强劲复苏后增速将放缓,并预期将于2024年创下历史新高。

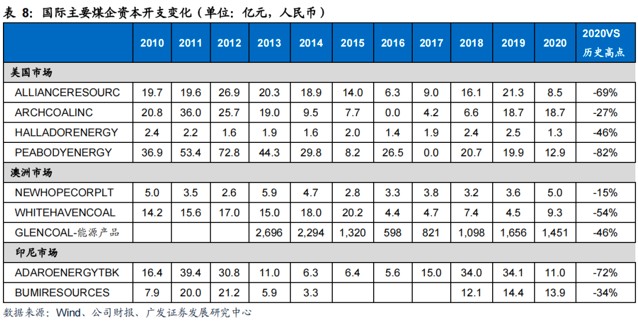

而供给侧方面,支撑煤炭价格强势的因素或不仅不会减弱,反而会进一步强化。根据IEA数据,2021年全球煤炭总产量为78.9亿吨,同比上升5%,但仍未恢复至2019年生产水平。

更为关键的是,观察海外主要煤企近10年的资本开支情况,整体也处于收缩进程中。处于相对低位的资本开支状况,无疑将抑制煤炭的中长期产能扩张。

另据IEA对海外主要煤矿建设项目的梳理,预计2022年-2025年新建项目投产产能分别为0.61亿吨、0.61亿吨、0.36亿吨和0.36亿吨,增量较2021年的1.44亿吨将明显回落。

综合供需两端看,煤炭需求负增长的拐点远未来临,同时煤企资本开支的不足将限制中长期煤炭产能的扩张,全球视角看未来煤炭的价格易涨难跌。

而具体到与易大宗业绩强相关的焦煤品种上,国内“稳增长”政策背景下基建行业料将持续发力,焦煤的需求侧支撑力度较大;而供给方面,蒙煤和俄煤是我国主要的供应国,目前蒙煤进口受蒙古国疫情反复影响较大,而俄煤进口则受限于贸易结算,叠加国内供给增量有限,未来焦煤供给偏紧格局料将延续。

综上,未来较长一段时间看,易大宗的核心产品价格均有望保持强势运行。此外,在国内能耗管控趋严、双碳目标的大趋势下,我国对于进口优质焦煤的需求料将持续增强,作为领先贸易商的易大宗在其间的重要性不言而喻。叠加大宗商品牛市,公司业绩与股价的反转或才刚启动。

扫码下载智通APP

扫码下载智通APP