涨价频频来敲门,硫酸概念股贝塔行情仍在途?

作为化工品里的细分品类,长期以来硫磺、硫酸这对“小兄弟”在资本市场中受关注程度似乎并不高。

不过“苔花如米小,也学牡丹开”,智通财经APP注意到,过去数月来伴随全球通胀高企,大宗原材料价格普遍上移,而硫磺、硫酸的价格更是扶摇直上。公开数据显示,4月硫磺产业链产品价格调整不一,其价格多数上调,市场价格连续刷新近十年来新高。其中,硫磺长江市场颗粒均价3493元/吨,环比增加6.76%,同比大增146.03%;山东市场液体硫磺价均价在3602元/吨,环比提升21.60%,同比劲增146.29%。

硫酸作为硫磺的主要应用领域(硫磺下游90%为硫酸),在硫磺价格带动下, 硫酸亦开启价格暴涨模式。数据显示,4月硫酸产业链价格走势强劲,各地硫酸产品同比均有双位数增长。

硫磺、硫酸价格不断探涨,背后支撑因素何在?作为周期品种,本轮硫磺、硫酸的景气周期持续性如何?放眼二级市场,又有哪些标的将受益硫磺、硫酸价格的上涨?

进口收缩+下游景气=价格强支撑

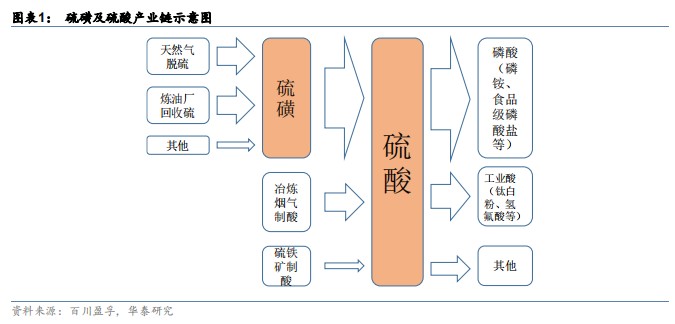

就生产工艺来看,硫磺主要来自于天然气处理厂和炼厂的硫磺回收装置,通常而言其价格主要与天然气和原油价格相关。

不过这一轮硫磺价格的迅猛涨势,似乎并不能将原因简单地归结于天然气和原油价格的走高。

供给端来看,根据CRU数据,2020年全球硫磺产量约6900万吨,其中美国、中国、阿联酋、俄罗斯、沙特为前五大生产国,同时阿联酋、俄罗斯、沙特、加拿大、哈萨克斯坦、卡塔尔、伊朗亦为全球硫磺主要出口国,其产量分别占全球的11%、10%、10%、7%、6%、4%、4%。

国内方面,根据百川盈孚,3月国内硫磺产能约为1190万吨/年,开工率在77%左右。需要指出的是,长期以来我国硫磺的进口依存度较高。

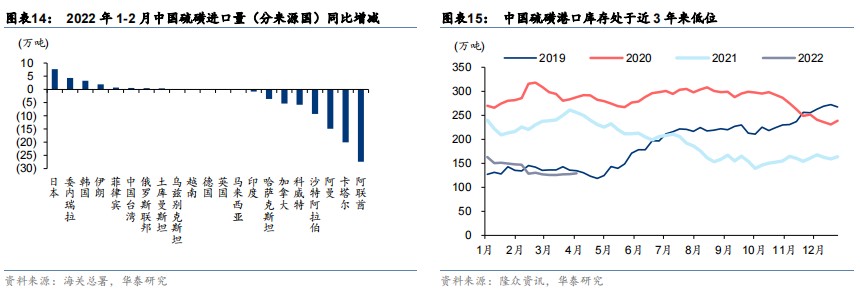

不过,近年来,受疫情反复影响,全球主要炼厂均有不同程度减产。在此背景下,中国进口硫磺数量骤降。据海关总署,今年1、2月,我国硫磺进口量分别为55.5、45.2万吨,同比下降34%、46%。

分来源国统计,中国来自阿联酋、卡塔尔、阿曼、沙特、科威特及加拿大的硫磺显著下降,仅有日本、韩国、委内瑞拉、伊朗的进口量显著增长,其中委内瑞拉硫磺运输距离长,质量较差,国内大量进口委内瑞拉硫磺亦侧面印证国际硫磺供应的紧张。同时,中东硫磺进口的下降,这导致我国硫磺港口库存持续紧张。

对于国内而言,如果说供给端进口的收缩给予了硫磺价格强支撑,那么需求端下游磷肥的高景气度,则进一步刺激了硫磺价格的上探。

据智通财经APP观察,自2021年起,受多重因素影响全球粮食价格不断走高,带动磷肥需求向好。进入2022年,俄乌冲突背景下,外界担心俄罗斯取消化肥出口,磷肥价格进一步暴涨。

综合来看,在疫情和地缘政治双重影响下,粮食安全的重要性愈发突出,而与粮食相关的必需品如磷肥景气度料将维持在高位,而这亦会诱导磷肥上游原料硫磺价格的冲高。

诚如前文所述,硫磺价格的强势,对于硫酸而言无疑会起到正面影响。毕竟就生产工艺而言,硫磺是硫酸最主要的生产原料,因此硫磺价格走势将对硫酸价格走势起到决定性作用。数据显示,2019年全球61%的硫酸来自于硫磺提取,30%的硫酸来自于铜、镍的火法冶炼烟气制取,其余约6%来自于硫铁矿制酸。

另就下游应用来看,根据中国硫酸工业协会数据,2019年全球硫酸50%应用于磷酸的生产,下游主要对应磷肥的生产;此外,工业用酸占比约为30%,主要应用包括钛白粉、己内酰胺等;而硫酸铵、普钙之类的小品种化肥以及铜、镍等金属的湿法冶炼酸浸出过程亦分别会用到约10%的硫酸。

对照上述几组数据,不难看出化肥是硫酸最为主要的下游应用领域。与硫磺类似,下游化肥尤其是磷肥的紧俏,亦会对上游原料硫酸的价格形成正向反馈。

贝塔逻辑继续演绎

尽管看上去涨价逻辑坚不可摧,但投资者对于周期股的态度似乎暧昧不清。

以二级市场上的硫磺、硫酸概念股为例,目前国内硫磺产能主要集中于中石化,但合同价较低,同时由于硫磺部分收入占公司总收入的比重较低,因此鲜有投资者会因为看好硫磺而买入中石化。

硫酸概念股方面,硫铁矿制酸的企业只要为粤桂股份(000833.SZ),而冶炼烟气制酸的企业则包括了江西铜业(00358,600362.SH)、云南铜业(000878.SZ)、铜陵有色(000630.SZ)等。

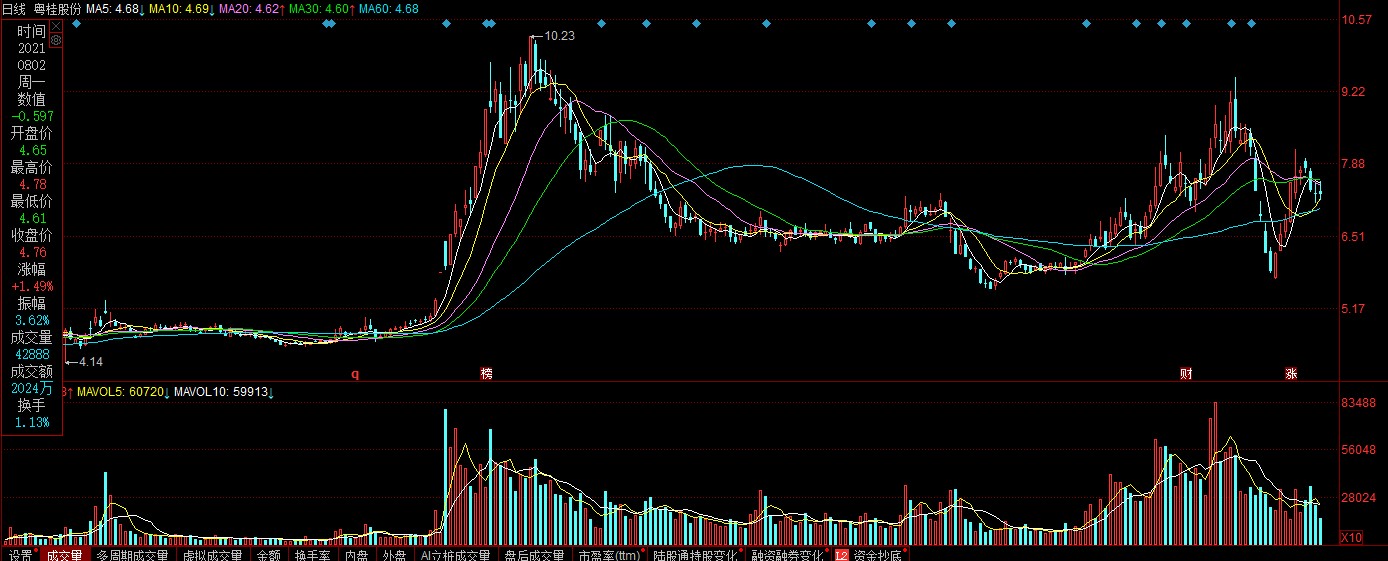

回溯个股走势,去年8月颇具代表性的硫酸概念股粤桂股份曾走出一波摧枯拉朽的上涨行情,单月涨幅接近1倍。彼时,公司受热钱追逐的重要原因便是其主要产品硫酸价格高于预期,公司业绩大幅上扬。

不过,自去年9月开始粤桂股份的涨势便难以为继,此后出现连续的回调。

硫酸价格坚挺依旧,概念股却偃旗息鼓,原因何在?答案或许便在于投资者对于强周期品种行情持续性的疑虑。

通常意义而言,驱动周期股股价上涨的核心逻辑可以归纳为两类。一类是贝塔,即商品价格上涨推动企业盈利和股价上涨;另一类是阿尔法,指的是除了商品价格波动以外,还有诸如新产品新材料出现、个体企业市占率提升等因素推升企业盈利和股价上升。

对于中长线投资者而言,拥有阿尔法逻辑的周期股无疑是更具吸引力的标的,这或许也解释了为什么万华化学(600309.SH)能自2012年开始走出长牛趋势。

回到硫酸概念股层面,结合股价走势来看,投资者显然对硫酸这类产品的持续性存疑。

尽管相关疑虑并非毫无道理,但在智通财经APP看来,本轮硫磺、硫酸的涨价逻辑足够顺畅,相关标的的后市仍可期待。

首先,从供给角度而言,如前所述硫磺主要来自于天然气脱硫及炼油回收,然而自2020年以来疫情不断扰动社会生产、生活,全球主要国家炼厂原油处理能力显著下降,近2年来炼厂副产硫磺供应的持续性缺失;与此同时,俄乌冲突下俄罗斯天然气潜在的供给隐患亦将导致脱硫产量的下降。

在硫磺供给或存长时间缺口的预期下,硫磺价格坚挺的局面很难逆转,而相对应的硫酸价格亦将继续跟随走强。

其次,从下游需求角度来看,在俄乌冲突的背景下,国际社会不约而同将粮食安全置于前所未有的战略高度,粮食价格易涨难跌的局面已经形成。在这一环境下,农民用肥积极性持续增强,类似磷肥的需求量有望不断上行,而作为上游原料的硫酸料将继续走俏。

硫酸概念股有望继续演绎贝塔行情,而个股层面又有哪些标的值得投资者跟踪呢?智通财经APP判断,前文提及的粤桂股份及铜陵有色均可适当关注。

粤桂股份方面,如前所述,硫铁矿制酸是硫磺制酸的替代路线,随着硫磺价格大幅上行,冶炼酸和矿石酸性价比凸显。作为国内硫精矿的龙头,粤桂股份硫精矿品位高,市场售价显著高于普通硫铁矿。在当前硫磺、硫酸高价背景下,公司将显著受益。

另外,值得一提的是,受相关产品价格上涨影响,粤桂股份今年Q1的净利润为3559.39万元,同比大增2883.31%。可见,在去年业绩的低基数下,公司弹性极高。

铜陵有色方面,公司采用的是冶炼烟气制酸。受益于硫酸价格上涨,2021年硫酸所属化工板块扭亏为盈,全年生产硫酸486.81万吨,同比增长10.53%,实现营收37.91亿元,同比增长58.16%,贡献毛利15.06亿元,毛利率高达39.72%,与去年相比增长40.97%,是公司业绩增量的主要贡献者。

不过,需要引起注意的是,不论是粤桂股份,抑或是铜陵有色等冶炼烟气制酸的标的,这些企业均非纯粹的硫酸企业。譬如,粤桂股份的主营业务是制糖,而铜陵有色的收入则主要来源于铜产品。也因为此,硫酸价格强势固然会刺激该类标的的业绩及股价,但投资者亦需要关注其主业产品的景气状况。

扫码下载智通APP

扫码下载智通APP