华福证券8月非农数据点评:美国就业市场正在趋于平衡

事件

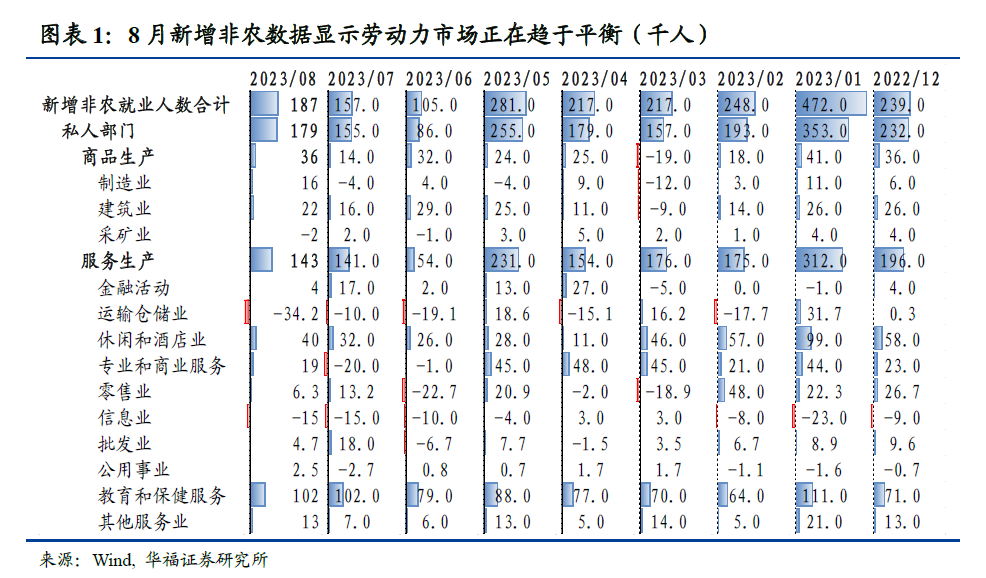

9月1日,美国劳工局(BLS)公布了8月非农数据。8月新增非农就业人数为18.7万人,高于市场预期的17万人,前值由新增18.7万人下修至15.7万人。

摘要

从分项数据来看,商品生产新增就业人数为3.6万人,高于前值1.4万人。服务业新增就业人数为14.3万人。

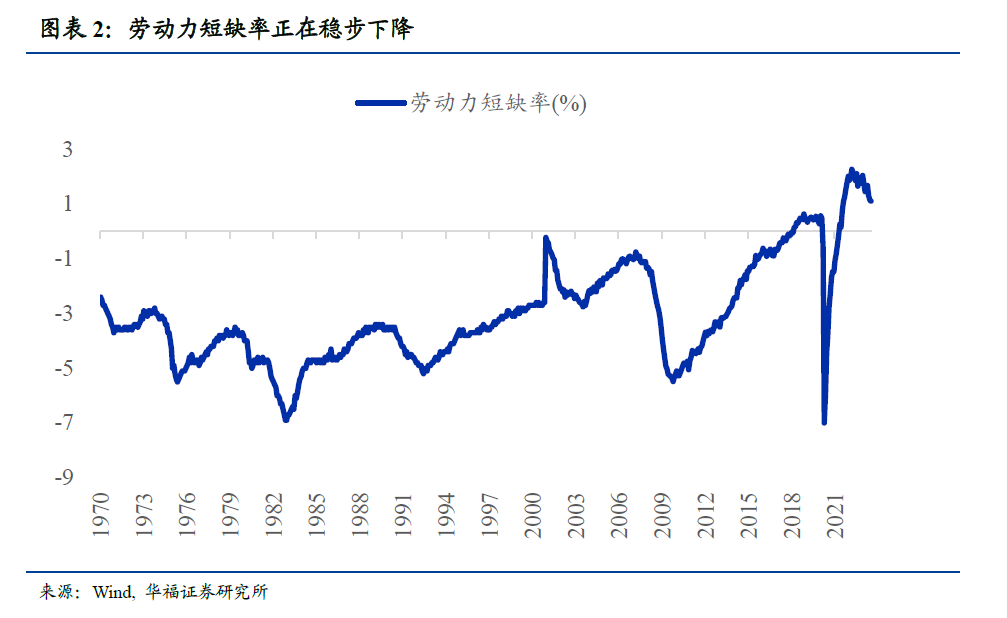

同时,美国8月失业率为3.8%,高于前值3.5%和预期的3.5%。7月劳动力短缺率(就业率+广义职位空缺率-劳动力参与率)呈继续下降趋势,显示加息对劳动力供需的缺口有所改善,说明就业市场正在趋于供需平衡,但年底之前短缺率大幅降至0以下的概率较低。

从平均时薪来看,8月美国私营部门平均小时工资为33.82美元,高于前值33.74美元,但环比增速有所收窄,8月环比平均时薪环比0.24%,低于前值0.42%。其中,商品生产部门平均时薪环比增速为0.03%,大幅低于前值0.65%,服务业部门平均时薪环比增速为0.30%,略低于前值0.36%。美国平均薪资增速有所放缓,进一步印证了就业市场正在趋于平衡。

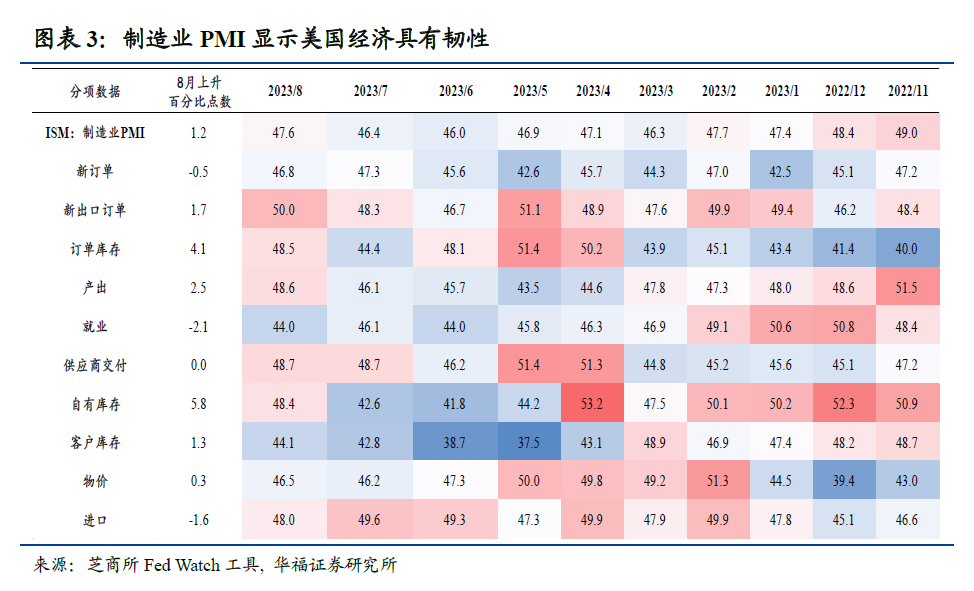

这份总体来看偏弱的就业报告公布后,美元和美债指数走弱,但随后美国ISM协会公布了8月制造业PMI指数,显示美国经济依然具有韧性。

鲍威尔此前表示将根据7月和8月的就业和通胀报告来决定9月是否继续加息。虽然目前市场已经一致预期9月将不会加息,但这些报告也成为11月和12月是否加息的重要判断依据。8月的就业数据显示美国的就业市场正在趋于平衡,目前芝商所Fed Watch工具显示11月加息25BP的概率从数据公布前的37.1%下降至33.5%。但该行依然认为美联储年内有进一步加息的可能。一方面是由于劳动力短缺年内难以消失,提高了加息终点进一步抬升的可能性;另一方面,结合最新公布的通胀数据,虽然核心CPI未来有走弱趋势,但下行速度缓慢,并且从权重最大的住宅分项来看,先行指标显示未来住宅分项环比有进一步上涨空间,进而可能将继续支撑核心CPI,因此该行认为美联储年内会进一步加息。

风险提示:美联储加息超预期,地缘政治影响超预期。

正文

一、美国就业市场正在趋于平衡

9月1日,美国劳工局(BLS)公布了8月非农数据。8月新增非农就业人数为18.7万人,高于市场预期的17万人,前值由新增18.7万人下修至15.7万人。

从分项数据来看,商品生产新增就业人数为3.6万人,高于前值1.4万人。其中,建筑业新增2.2万人,制造业新增1.6万人,采矿业下降0.2万人。建筑业和制造业用工需求的强劲反映了美国制造业回流进程中对建筑和设备需求的不断上升。

服务业新增就业人数为14.3万人,其中对利率不敏感的教育和保健服务业(+10.2万人)依然贡献了较大增长,休闲和酒店业新增就业(+4万人)尚未恢复到疫情前水平,专业和商业服务(+1.9万),零售业(+0.63万人),批发业(+0.47万人);运输仓储业(-3.42万)和信息业(-1.5万)为负增长。

同时,美国8月失业率为3.8%,高于前值3.5%和预期的3.5%。7月劳动力短缺率(就业率+广义职位空缺率-劳动力参与率)呈继续下降趋势,显示加息对劳动力供需的缺口有所改善,说明就业市场正在趋于供需平衡,但年底之前短缺率大幅降至0以下的概率较低。

从平均时薪来看,8月美国私营部门平均小时工资为33.82美元,高于前值33.74美元,但环比增速有所收窄,8月环比平均时薪环比0.24%,低于前值0.42%。其中,商品生产部门平均时薪环比增速为0.03%,大幅低于前值0.65%,服务业部门平均时薪环比增速为0.30%,略低于前值0.36%。总体来看,美国平均薪资增速有所放缓,进一步印证了就业市场正在趋于平衡。

克利夫兰联储主席梅斯特在非农数据公布后表示在劳动力市场供需平衡方面取得了一些进展,但就业市场仍然强劲。就业增长放缓,职位空缺减少,但失业率很低,美联储未来的利率决策将需要密切关注经济、银行业和金融市场的发展,并利用所有这些经济侦察来确定经济发展是否与前景相符。

这份总体来看偏弱的就业报告公布后,美元和美债指数走弱,但随后美国ISM协会公布了8月制造业PMI指数,显示美国经济依然具有韧性,数据公布后美元和美债指数由此前的走弱转为走强。8月制造业PMI为47.6,高于预期值47.0和前值46.4。各分项数据也均有所上涨,具体来看,内、外需表现分化,新订单较上月下降0.5个百分点至46.8,而新出口订单上升1.7个百分点至50.0。生产端走强,产出指数较上月上升2.5个百分点至48.6,就业有所降温,较上月下降2.1个百分点至44.0。客户库存上升1.3个百分点至44.1,反映了未来新增需求有回升的可能性。

鲍威尔此前表示将根据7月和8月的就业和通胀报告来决定9月是否继续加息。虽然目前市场已经一致预期9月将不会加息,但这些报告也成为11月和12月是否加息的重要判断依据。8月的就业数据显示美国的就业市场正在趋于平衡,目前芝商所Fed Watch工具显示11月加息25BP的概率从数据公布前的37.1%下降至33.5%。但该行依然认为美联储年内有进一步加息的可能。一方面是由于劳动力短缺年内难以消失,提高了加息终点进一步抬升的可能性;另一方面,结合最新公布的通胀数据,虽然核心CPI未来有走弱趋势,但下行速度缓慢,并且从权重最大的住宅分项来看,先行指标显示未来住宅分项环比有进一步上涨空间,进而可能将继续支撑核心CPI,因此该行认为美联储大概率年内会进一步加息。

二、风险提示

美联储加息超预期,地缘政治影响超预期。

本文转载自“华福策略”微信公众号,分析师:燕翔、朱斌;智通财经编辑:黄晓冬。

扫码下载智通APP

扫码下载智通APP