东吴证券:7月挖机销量同比+55%再超预期,Q3高景气有望延续

本文来自 微信公众号“透视先进制造”

投资评级:增持(维持)

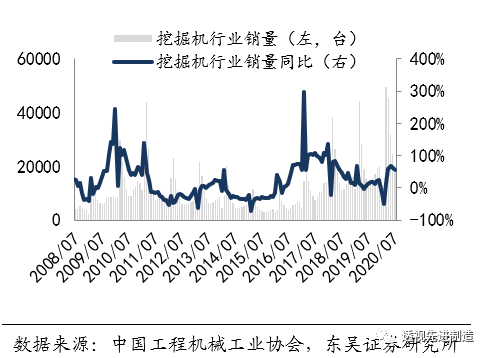

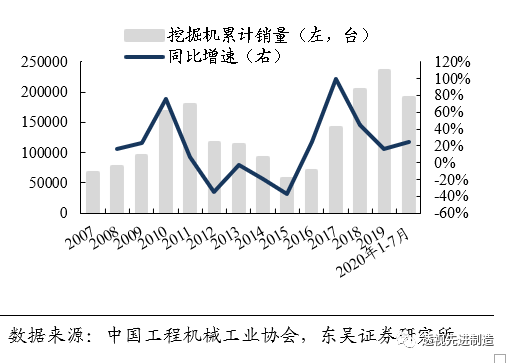

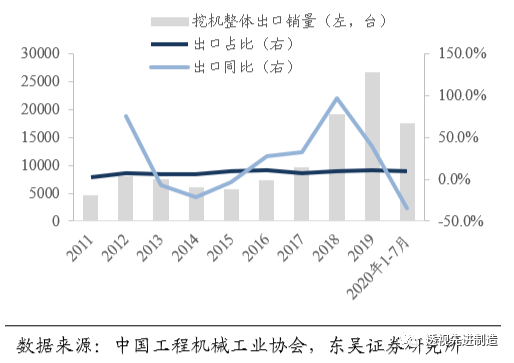

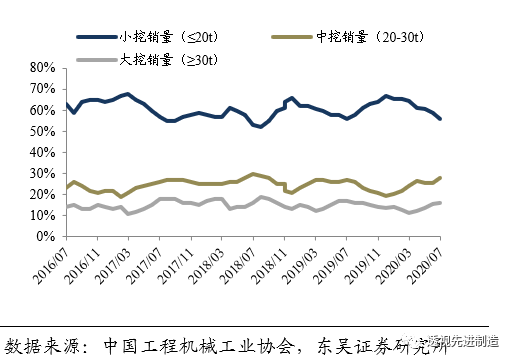

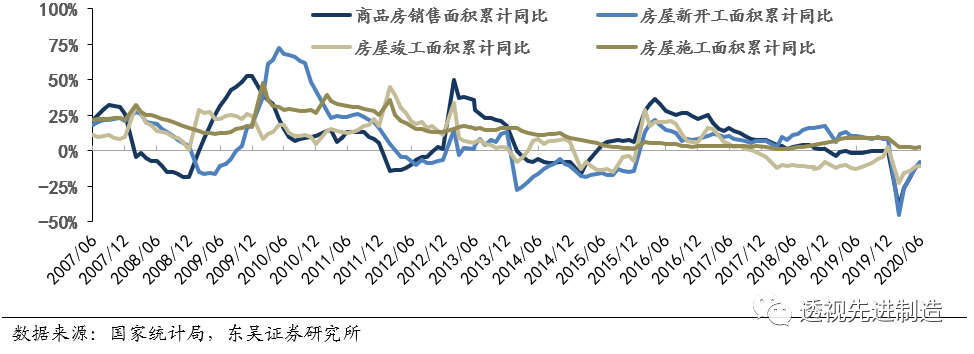

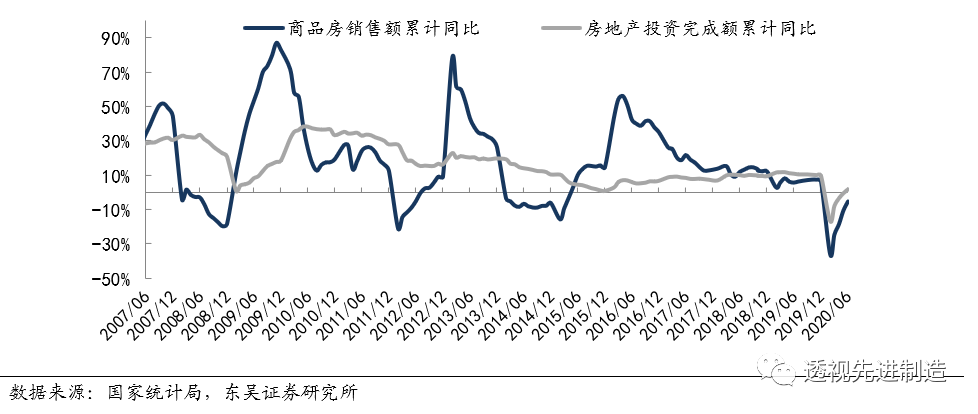

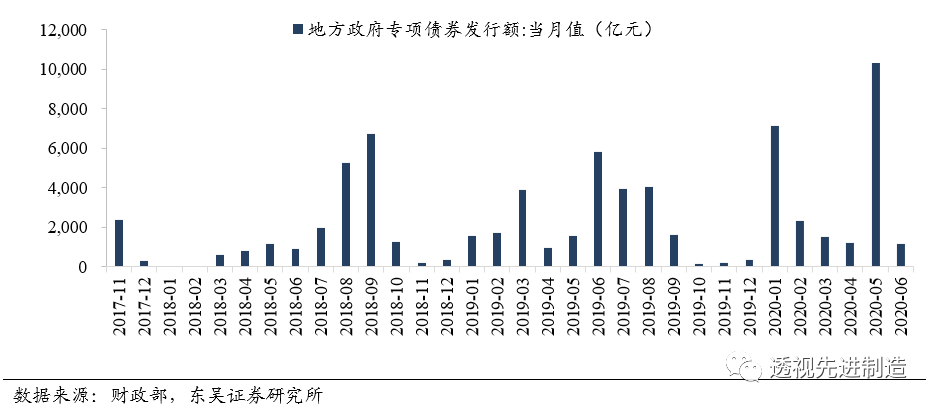

投资要点 1)7月挖机销量同比+54.8%,再超预期 7月挖机销量同比+54.8%,行业供给不足矛盾持续缓解。7月挖机销量同比+54.8%,行业供给不足矛盾持续缓解。2020年7月挖机销量19110台,同比+54.8%,延续销售强增长趋势。7月国内16253台,同比+59.5%;出口2857台,同比+32.5%。2020年1-7月合计销售189535台,同比+26.7%。其中国内172146台,同比+27.5%;出口17389台,同比+20.0%,小幅回升,在总销量中占比15.0%,上升明显。3月以来行业供不应求产能紧张,而7月供给不足状况已有所缓解,预计8、9月起卫生事件影响下延后需求的效应逐渐减弱,市场走势逐渐恢复至正常水平。 2)龙头厂商继续引领行业增长 7月国产龙头挖机销量同比+54%,累计同比+27%,单月市占率27%有所提升;国产第二名挖机销量同比+60%,单月市占率15%;海外龙头挖机销量同比+40%,单月市占率14%。 3)地产基建持续复苏,Q3高景气有望延续 2020年以来各项投资增速触底回升,卫生事件后赶工刺激设备需求强劲,地产链条超预期增长,预计下半年基建项目开工刺激需求拉动行业高增长。8月份核心零部件厂商油缸排产同比+29%,环比正增长,预计Q3挖机行业仍有望保持较高增速,全年呈现“淡季不淡”格局。 预计全年维持高增,行业景气不减。旧挖机更新需求持续、挖机对装载机替代效应提升、地产基建投资不悲观因素下,我们预计国内挖机市场2020-2022年挖机增速24.5%/3.8%/0.2%,行业总体维持正增长且增速趋于平稳。 投资建议 重点推荐【三一重工】:高端产品结构优化+规模效应+出口增长将持续带来业绩弹性,未来三年业绩CAGR=16%,同时全球竞争力逐步体现带来估值溢价,看好公司戴维斯双击的机会。【中联重科(01157)】起重机+混凝土机龙头,预计未来三年业绩CAGR达26%,估值存在大幅修复空间。【恒立液压】国内液压行业龙头,海外拓展+泵阀全面放量,增长可期。 风险提示 宏观经济下行风险;行业竞争加剧导致利润率下滑;全球贸易争端加剧。 图1:2020年7月挖机销量19110台,同比+54.79% 图2:2020年1-7月挖机累计销量189535台,同比+26.73% 图3:2020年1-7月挖机累计出口17389台,同比+20.0%,出口占比10.1% 图4:7月国内小/中/大挖销量占比55.9%/27.9%/16.2%(6月份协会小/中/大挖划分标准略有变动:小挖≤18.5t;大挖≥28.5t) 图5:2020年1-6月新开工面积累计同比-7.6%,持续回升 图6:2020年1-6月房地产投资完成额累计同比+1.9%,回归正增长 图7:2020年1-6月累计基建投资增速同比-0.07%,持续回升 图8:2020年1-6月全国各地发行新增专项债券2.37万亿元 (编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP