中指院:2024年一季度全国重点城市写字楼市场活跃度提升 写字楼租金仍下行

智通财经APP获悉,4月23日,中指院发布2024年一季度中国写字楼租金指数研究报告。中指院指出,整体来看,2024年一季度,宏观经济呈恢复态势,企业经营情况稳定向好,重点城市写字楼市场活跃度提升,但市场以价换量态势未改,写字楼租金仍下行。

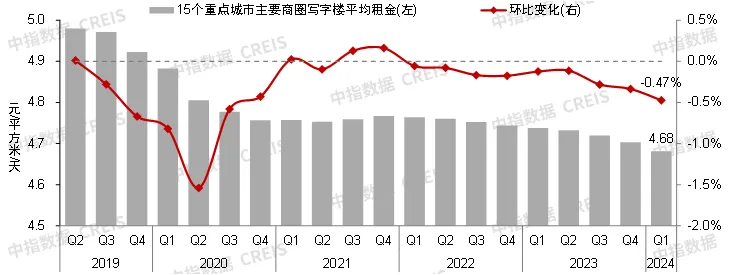

根据中国房地产指数系统写字楼租金指数对全国重点城市主要商圈写字楼租赁样本的调查数据,2024年一季度,全国重点城市主要商圈写字楼平均租金为4.68元/平方米/天,环比下跌0.47%。从不同商圈表现来看,一季度写字楼租金环比上涨的商圈占26.3%,租金环比下跌的商圈占71.3%,2.5%的商圈租金环比持平。

从行业宏观环境来看,2024年中国宏观经济总体开局良好,一季度实现GDP29.6万亿元,同比增长5.3%,增速较2023年四季度提升0.1个百分点。从三大需求来看,投资增速有所加快,消费、出口保持稳定增长。具体来看,2024年一季度,我国固定资产投资(不含农户)同比增长4.5%,增速较2023年全年提升1.5个百分点,但房地产开发投资同比下降9.5%;社会消费品零售总额同比增长4.7%,服务零售额同比增长10.0%;货物出口总额同比增长4.9%,增速较2023年全年提升4.3个百分点。

与此同时,服务业经济亦稳中向好。2024年一季度我国服务业增加值同比增长5.0%,占GDP比重为59.0%,较上年同期提升0.4个百分点。服务业景气水平持续回升,1-3月服务业商务活动指数连续3个月上升,其中3月指数为52.4%;3月,服务业业务活动预期指数为58.2%,表明服务业企业对行业恢复仍持有信心。

1. 租金变动:2024年一季度重点城市主要商圈写字楼租金环比下跌0.47%

图:2019年二季度-2024年一季度全国重点城市主要商圈写字楼平均租金及环比变化

数据来源:中国房地产指数系统

根据全国重点城市主要商圈写字楼租赁样本的调查数据,2024年一季度,全国重点城市主要商圈写字楼平均租金为4.68元/平方米/天,环比下跌0.47%。自2023年下半年起,重点城市写字楼租赁需求已开始逐渐复苏;一季度,重点城市写字楼市场延续上年四季度恢复态势,部分区域写字楼问询、带看较为活跃,需求以续租、搬迁为主。价格方面,租户企业对成本控制仍较为敏感,业主方为抓住市场恢复机会降低空置,更加积极地采取下调租金报价、制定灵活的租赁条款等方式吸引租户。

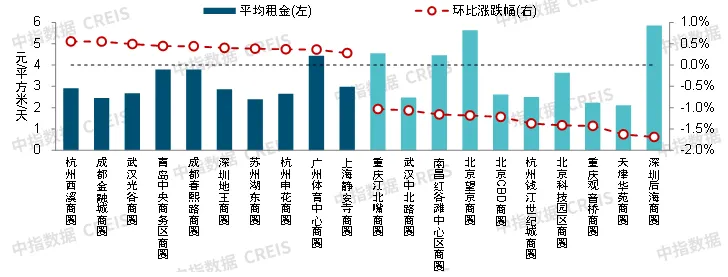

2. 商圈表现:租金上涨的商圈数量少量增加,杭州西溪、成都金融城等商圈租金小幅上涨

2024年一季度,一线城市样本中,16.7%的商圈写字楼租金环比上涨,80.6%的商圈写字楼租金环比下跌,2.8%的商圈写字楼租金与上期持平。二线城市样本中,34.1%的商圈写字楼租金环比上涨,63.6%的商圈写字楼租金环比下跌,2.3%的商圈写字楼租金与上期持平。

整体来看,一季度写字楼租金环比上涨的商圈略有增加,部分重点发展现代商贸业、现代服务业、金融业的商圈,以及高端商务楼宇密集、知名企业聚集的商圈租金小幅上涨。部分信息技术、数字经济产业较为发达的商圈,以及楼宇间竞争较为激烈的核心商圈租金仍下跌。

图:2024年一季度写字楼租金环比涨跌幅较大的商圈

数据来源:中国房地产指数系统

2024年一季度,26.3%的样本商圈写字楼租金环比上涨,占比较2023年四季度上升3.8个百分点。具体来看,杭州西溪、成都金融城2个商圈租金环比涨幅相对较大,均为0.55%;武汉光谷、青岛中央商务区、成都春熙路等16个商圈租金环比涨幅在0.1%-0.5%之间;天津劝业场、重庆解放碑、南京奥体3个商圈写字楼租金环比涨幅在0.1%以内。

与此同时,71.3%的样本商圈写字楼租金环比下跌,占比较2023年四季度下降2.5个百分点。具体来看,深圳后海、天津华苑等11个商圈写字楼租金环比跌幅在1.0%以上,其中深圳后海商圈跌幅最大,为1.69%;广州环市东、深圳宝安中心区、天津友谊路等20个商圈环比跌幅在0.5%(含)-1.0%之间,上海五角场、长沙南湖路、成都人民南路等23个商圈环比跌幅在0.1%-0.5%之间;上海虹桥、漕河泾、徐家汇3个商圈租金趋稳,环比跌幅在0.1%以内。海口滨海大道、上海南京西路商圈写字楼租金环比持平。

3. 租金趋势:年内写字楼租赁需求有望保持释放,市场或延续当前以价换量态势,短期内写字楼租金或继续调整

展望未来,两会政府工作报告明确提出要“大力推进现代化产业体系建设,加快发展新质生产力”,预计今年宏观政策将继续发力,激发经营主体活力,重点城市写字楼租赁需求有望保持释放。业主方或继续采取以价换量措施降空置,短期内重点城市写字楼租金或将继续调整。

重点城市写字楼市场表现

1. 供需趋势:2024年一季度,写字楼租赁需求延续复苏态势,部分城市空置压力减轻

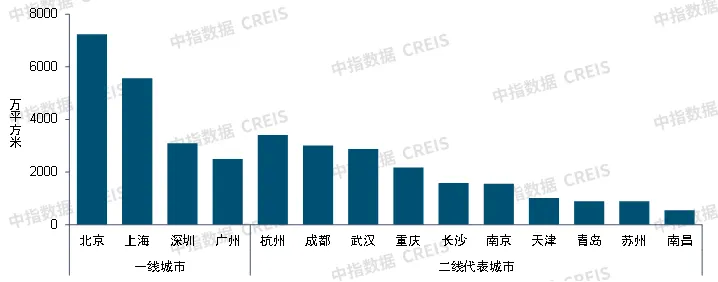

1)总建筑面积:一季度,部分一线城市有新增供应入市,二线代表城市供应节奏普遍放缓

图:截至2024年3月底重点城市甲级写字楼总建筑面积

数据来源:中指数据CREIS

根据中指数据,截至2024年3月底,重点城市甲级写字楼总建筑面积共3.63亿平方米,部分一线城市有新增供应入市,二线代表城市供应节奏普遍放缓。其中,一线城市甲级写字楼项目总建筑面积共1.84亿平方米,占重点城市甲级写字楼总量的50.6%,存量相对较多;北京、上海甲级写字楼总建筑面积均超5500万平方米,深圳、广州在2400-3100万平方米之间。二线代表城市甲级写字楼项目总建筑面积共1.80亿平方米,占重点城市总量的49.4%;不同二线城市存量有所差异,杭州、成都甲级写字楼总建筑面积在3000万平方米以上,武汉、重庆、长沙、南京、天津在1000-3000万平方米之间,青岛、苏州、南昌在500-900万平方米之间。

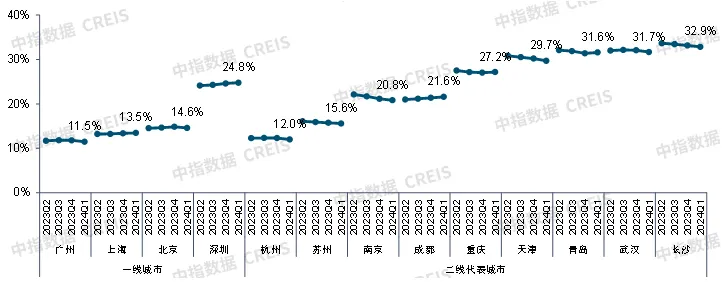

2)空置率:2024年一季度,重点城市写字楼需求总体延续恢复态势,超半数代表城市甲级写字楼空置率较2023年底下降

图:2023年二季度-2024年一季度重点城市甲级写字楼空置率

数据来源:中指数据CREIS

根据中指数据,2024年一季度,一线城市甲级写字楼空置率相对较低,其中广州最低,为11.5%;二线代表城市中,杭州、苏州甲级写字楼空置率分别为12.0%、15.6%,市场供求相对平衡,青岛、武汉、长沙等城市甲级写字楼空置率相对较高,空置压力相对较大。

从空置率变化来看,2024年一季度,重点城市写字楼供应节奏总体有所放缓,多数城市以消化存量为主,叠加写字楼租赁需求延续恢复态势,综合因素影响下超半数代表城市空置率较2023年底小幅下降。具体来看,一线城市中,北京、广州甲级写字楼空置率均下降0.3个百分点;二线代表城市中,除成都、重庆、青岛外的其他城市甲级写字楼空置率均有不同程度的小幅下降,降幅均在0.5个百分点以内。

2. 大宗交易:2024年一季度,重点城市大宗交易市场活跃度较上年四季度提升,交易宗数环比增长两成

表:2024年一季度15个重点城市部分大宗交易案例(交易金额>10亿元)

数据来源:中指数据CREIS

2024年一季度,重点城市大宗交易市场活跃度较上年四季度略有提升。写字楼租金指数重点监测的15个城市共监测到大宗交易24宗,较2023年四季度多4宗。分城市等级来看,一线城市共监测到已成交大宗交易14宗,占比58%,其中北京、上海交易相对交多,分别为6宗、5宗;广深交易宗数合计为3宗;二线代表城市共监测到已成交大宗交易10宗,青岛、成都、南京各成交2宗,其他城市各成交1宗。

以披露交易金额的交易计算,2024年一季度重点城市共监测到已成交大宗交易约143亿元,城市核心区位优质商办资产较受投资人青睐,产生多笔较大金额交易,例如:友邦人寿24亿元收购北京凯德·星贸95%的股权;领展房托23.8亿元收购上海七宝万科广场剩余50%权益等。分城市等级来看,一线城市交易金额为111亿元,占比78%,其中北京交易金额较大,超70亿元,上海交易金额在30亿元左右,广深交易金额均不足10亿元;二线城市交易金额为32亿元,重庆交易金额最大,约16亿元。

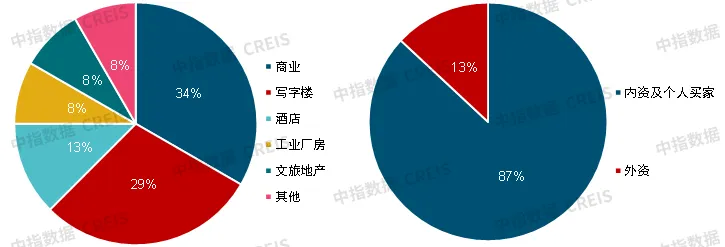

图:2024年一季度15个重点城市大宗交易宗数占比(按物业类型、买家类型分)

数据来源:中指数据CREIS

分物业类型来看,商办类标的交易宗数占比超六成。2024年一季度,重点城市大宗交易以商办物业为主,以商业、办公类资产为标的的大宗交易宗数占比达63%;以酒店资产为标的的交易宗数占比为13%;以工业厂房、文旅地产及其他类资产(含公寓、学校等)为标的的交易宗数各占8%。

机构投资人对核心城市优质资产关注度不减。以披露买家企业的交易计算,2024年一季度,内资企业买家交易宗数占比约87%,依旧主导大宗交易市场需求。从买家所在行业来看,地方国企、房地产相关企业(含开发商、商管公司、住房租赁企业等)以及险资、信托基金等机构投资人收并购行为相对活跃,交易宗数合计占比近六成;在监测到交易金额的交易中,买家为险资及信托基金的交易金额占比约四成。从卖家所在行业来看,房地产相关企业(含开发商、商管公司等)占比近五成。

扫码下载智通APP

扫码下载智通APP