天风证券:当前美国经济的韧性指向的事实是联储降息后的通胀反弹风险真实存在

智通财经APP获悉,天风证券发表研报认为,当前美国经济的韧性指向的事实是联储降息后的通胀反弹风险是真实存在的;但这一切的前置条件——“降息与否、幅度大小”是基于“双重风险”的考量,通胀只是整个大框架下的一部分。对于临时失业的种种分析,对于失业金人数的拆解,最终都需要下一份非农报告的证实(或证伪);失业率上行趋势的放缓给联储带来的腾挪空间或许比这份通胀报告有力得多。在一个相对稳健的劳动力供需下,越晚降息,经济中的超额流动性就越少,潜在经济活动和通胀反弹的幅度就越弱,也就越能减少“二次加息”的可能。

美国 7 月 CPI 数据呈现出了“多元化”的一面,既有反弹的住房通胀,又有进一步通缩的车辆价格,还有走平的能源分项, “房”、“车”和“油”各自呈现的异质性还在延续。 总的来说,这是一份不太具备“方向性”的通胀报告,总体符合预期的读数意味着联储现在有了更大的选择余地。映射到货币政策路径中,天风证券认为 9 月的降息仍然是“0 和 25bp”的选择题。

从某种程度上,这也是进入 2024 年之后最平淡的一份报告,几乎完全符合预期的数据带来了最小幅度的市场波动。

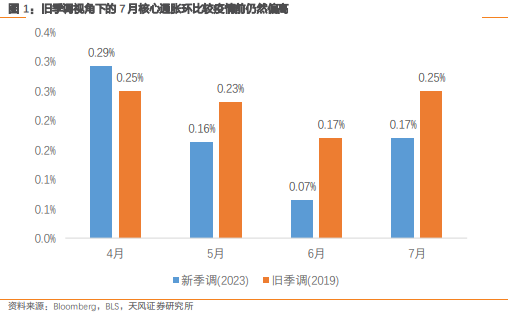

在上个月报告中(《联储降息或不是最优选择》,2024 年 7 月 13 日),天风证券提到季调因子 压低了近期的通胀读数。天风证券延续这一调整方法,该方法计算下的 7 月核心通胀环比在 0.25%左右,从可比性的角度来看,还是明显高于疫情前水平。

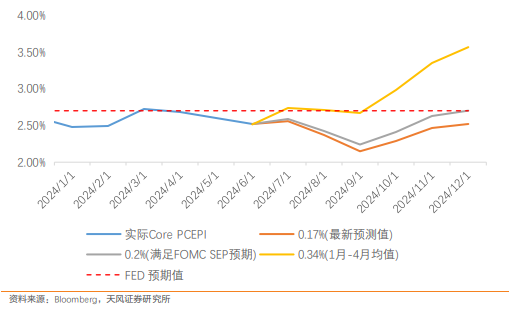

市场寻求在报告中看到更多的去通胀价格信号,但最明显的还是“车”与“机票”这些老面孔。物价数据对于验证“衰退交易”的效力相对有限,因此“降息交易”并未随着通胀数据出现明显调整。 对于激进降息的拥护者,通胀同比水平的持续走低以及大幅通缩的核心商品是最直接的论据;而对于谨慎降息的支持者,仍居高位的住房通胀以及以车险为主的其他服务通胀所带来的不确定性,使得其倾向于“再等等看”。 天风证券认为“紧盯通缩分项进而得出降息”的结论是不正确的,因为众多的广义必需品通胀水平仍然较高;期待通胀回到 2%的联储目标或者疫情前水平,也是不现实的。重点在于联储如何权衡降息后通胀潜在的反弹可能。更何况,对于联储最青睐的核心 PCE 数据而言,2024 年剩下的月份都将面临不利的基数效应,同比读数也难看到大幅的改善,更有可能在当前水平之上反弹。 无论 PCE 的环比增速如何,在去年极低的基数作用下,从 9 月开始的反弹都是大概率事件。联储在通胀潜在反弹的背景下降息需要更加充足的理由。

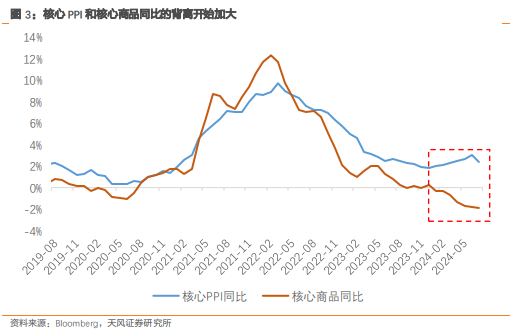

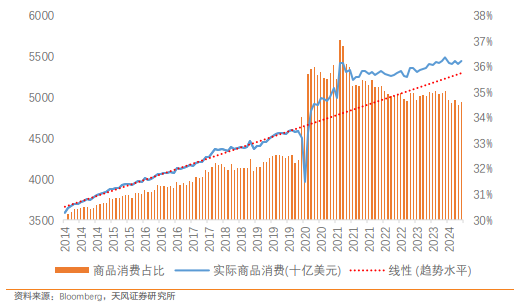

7 月通胀数据传递的信号也依然矛盾: 2023 年 6 月以来最高的主要居所环比增速(0.49%)意味着住房的去通胀进程仍存波折,且其同比读数已有所反弹,整体住房通胀同比下行也进一步放缓;住房通胀传递的是 “不降息、缓降息”的信号。而环比下跌 2.3%的二手车价格以及受其拖累明显的核心商品则传递出较强的“降息”信号。对利率较为敏感的核心商品价格同比已经下行至-1.9%,自 1958 年以来仅有 2003 年 Q3 的数月达到过如此水平。尽管二手车价格低迷,但美国的汽车销量却保持在相对稳健的水平。 进入 2024 年之后,本应同步的美国 PPI 与核心商品同比增速的背离幅度进一步加大。考虑到当前美国商品消费占比较疫情前提升了约 2 个百分点,核心商品价格的历史性通缩可能很难持续。

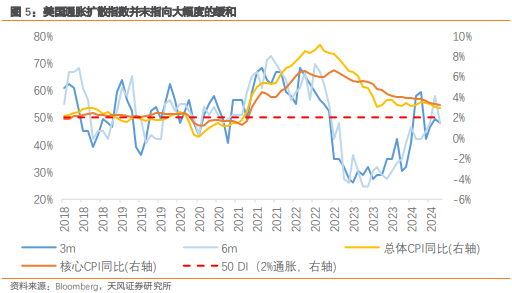

最后,天风证券观察到基于四级分项的通胀扩散指数也并未指向大幅度的缓和,对未来去通胀的期待或许还得再低一些。

天风证券认为当前美国经济的韧性指向的事实是联储降息后的通胀反弹风险是真实存在的; 但这一切的前置条件——“降息与否、幅度大小”是基于“双重风险”的考量,通胀只 是整个大框架下的一部分。 对于临时失业的种种分析,对于失业金人数的拆解,最终都需要下一份非农报告的证实(或证伪);失业率上行趋势的放缓给联储带来的腾挪空间或许比这份通胀报告有力得多。 在一个相对稳健的劳动力供需下,越晚降息,经济中的超额流动性就越少,潜在经济活动和通胀反弹的幅度就越弱,也就越能减少“二次加息”的可能。

风险提示:美国经济放缓超预期,联储降息幅度超预期,美国住房通胀下行幅度超预期。

扫码下载智通APP

扫码下载智通APP