新股速递 | 飞鹤乳业,中国自主品牌的奶粉龙头,国内市占率达15.6%

本文来自“华盛学院”。本文观点不代表智通财经观点。

一. 公司概况:中国最大的自主品牌婴幼儿奶粉公司

飞鹤始建于1962年,起家于黑龙江齐齐哈尔,是中国最早的奶粉企业之一。其“更适合中国宝宝体质“的自主品牌形象深入国内人心,公司建立全面的中国母乳数据数据库,是唯一一家参与国家863计划(又称国家高技术研究发展计划)的奶粉生产商。

资料来源:官网,华盛证券

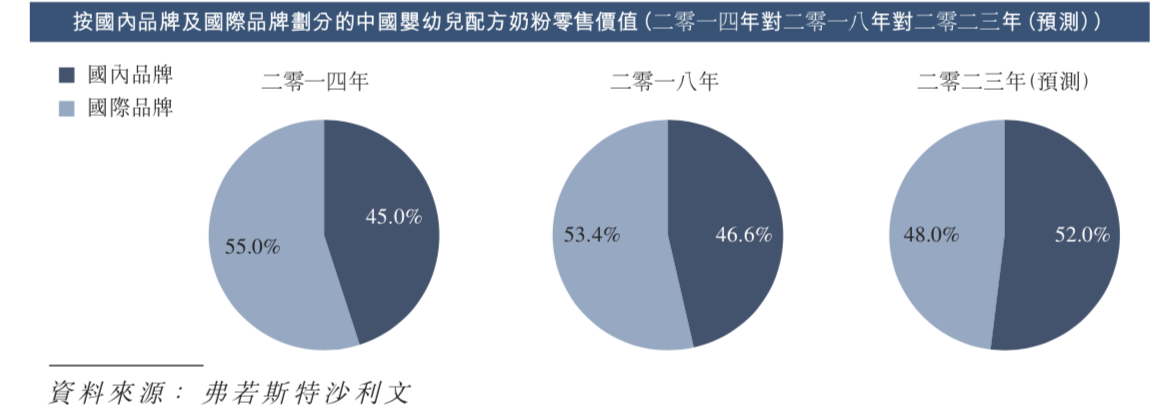

根据弗若斯特沙利文提供的报告,飞鹤是婴幼儿配方奶粉市场的主要领导者。按2018年零售额计,飞鹤是中国最大的国内品牌,同时也是国内及国际品牌中第二大的公司,在国内品牌中占据15.6%的市场份额,并在整体市场中占据7.3%的市场份额。

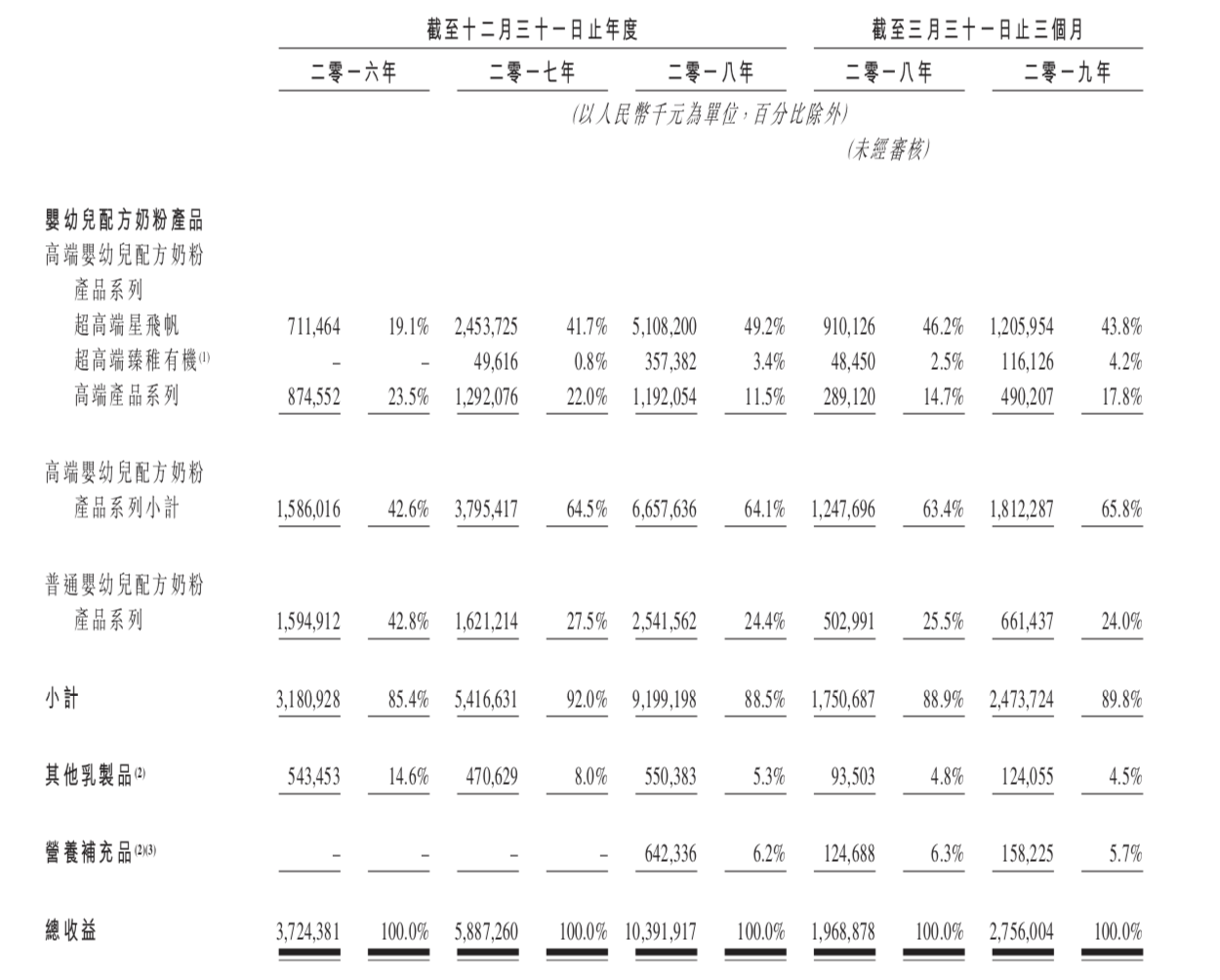

飞鹤主要生产及销售高端及普通婴幼儿配方奶粉产品,并同时保有相对较少的其他产品(成人奶粉、羊奶奶粉及豆粉等),2018年婴幼儿配方奶粉产品营收占比达88.5%,而其他产品占比仅5.3%。销售方面,公司进行多渠道销售布局,包括经销商、零售商及电子商务平台三大渠道。绝大部分收益来自经销商渠道,2018年经销商渠道占比近70%,而同期电商平台渠道占比仅8.1%。

资料来源:招股书,华盛证券

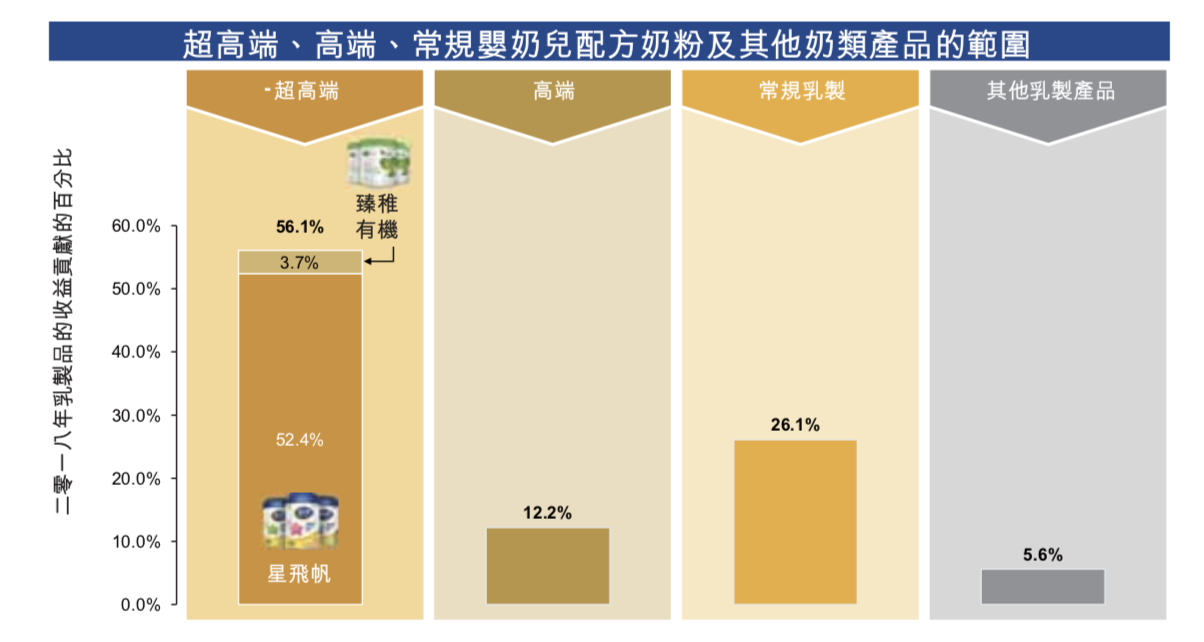

飞鹤主营的婴幼儿配方奶粉产品分为高端产品及普通产品两个分部,2018年占总营收比例分别为64.1%及24.4%。策略方面,公司更加侧重于高端产品(包含超高端星飞帆、超高端臻稚有机及高端产品系列)的研发及销售,超高端产品线有望成为公司未来的盈利增长点。

资料来源:招股书,华盛证券

考虑到婴幼儿配方奶粉产品生命周期较短,公司不断拓展奶粉以外的新业务,于2018年初收购了Vitamin World的零售保健业务,截至2018年12月31日,Vitamin World所增加的营养补充品业务在整体营收中占比为6.2%。

二.行业概览:国内品牌份额反弹,高端奶粉增速突出

中国市场高速增长临近尾声

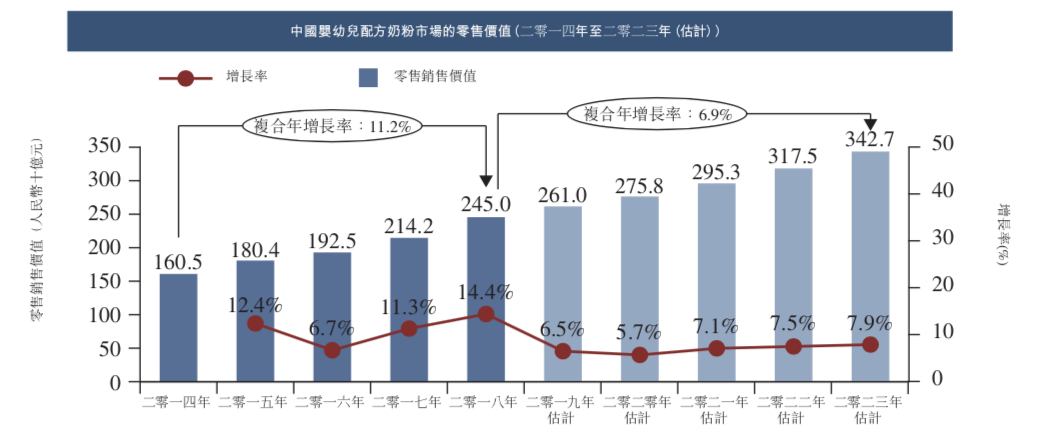

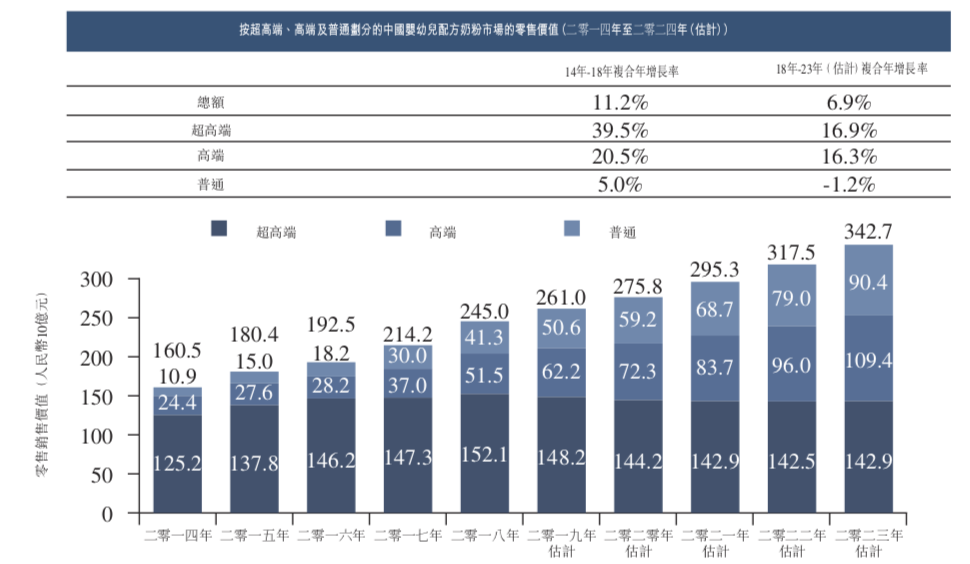

中国婴幼儿配方奶粉市场的零售价值在2014-2018年间复合增长率达11.2%。预计在2018-2023年间该市场复合增长率将下滑至不超过7%,主要制约因素在于人口出生率下降。尽管增速下滑,但考虑到高端市场增长及“全面二孩政策”,婴幼儿配方奶粉市场仍有望维持一定的景气度。

资料来源:招股书,华盛证券

市场份额将向国内品牌倾斜

2008年三聚氰胺事件的发生使国内品牌遭受相当程度的冲击,国际品牌占据了更多的市场份额。近年来,国内品牌市场份额逐渐反弹,并预计在2023年前实现国产品牌对国际品牌的超越。18年国际品牌及国内品牌份额分别达53.4%及 46.6%,预计2023年国内品牌市占将达52%,实现对“洋品牌”的份额超越。

资料来源:招股书,华盛证券

高端及超高端奶粉增速较快

婴幼儿配方奶粉产品市场呈现出结构性发展的特点,其中高端及超高端市场增速较快,而普通类产品市场增速缓慢。超高端产品在过去5年中复合增长率接近40%,并预计在未来数年中仍将维持16.9%的增长速度;高端产品则预计在2018-2023年实现16.3%的复合增长;普通产品的预期最低,在未来五年中将陷入负增长的衰退泥潭中。

资料来源:招股书,华盛证券

三.财务简析:营收净利双增长,各指标表现优秀

营收净利爆发性增长

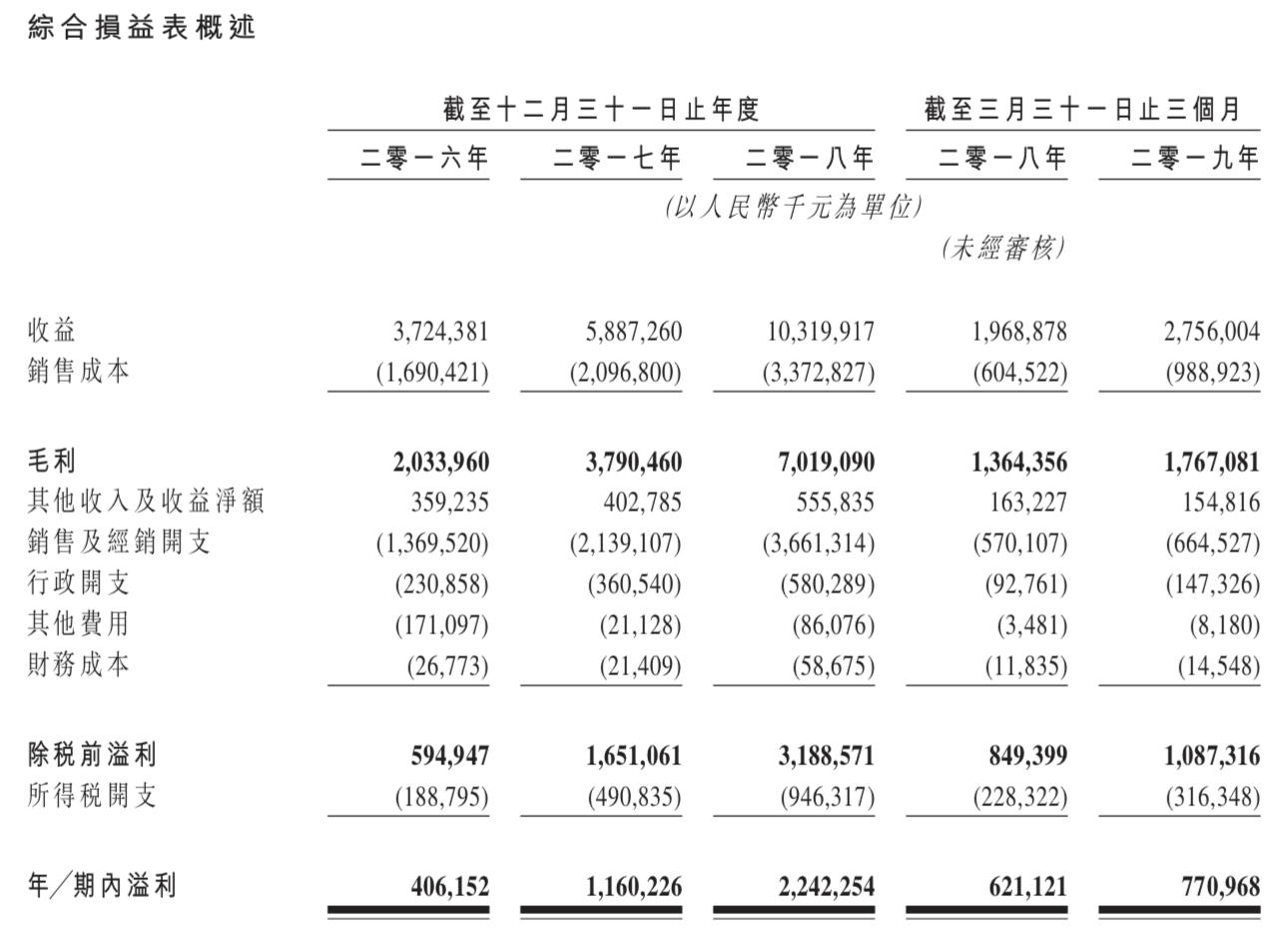

损益表显示,公司在2016-2018年间的营收由37.2亿元迅速增长至103.2亿元,三年累增177%;营收增长的主要驱动力在于两类超高端产品的销售。18年超高端新飞帆系列营收高达51亿元,占比达49.2%,与去年同期相比已经翻倍;超高端有机臻稚营收3.57亿元,占比较低但相比17年增长超6倍。

此外,净利润由2016年的4亿元攀升至2018年22.4亿元,三年间累计增长4.6倍,增速惊人。营收净利激增的情形下,各项费用增长仍保持合理区间,其中销售及经销开支、行政开支、财务成本及其他费用的增速均低于净利增速,显示出公司良好的成本管控意识。

资料来源:招股书,华盛证券

ROE快速增长,各项数据表现优秀

传奇投资大师沃伦•巴菲特曾表示,判断公司的经营质量的首选指标是净资产收益率(ROE/平均股本回报率),而其搭档查理•芒格表示长期投资一家企业所取得的投资收益会接近这家公司的净资产收益率。

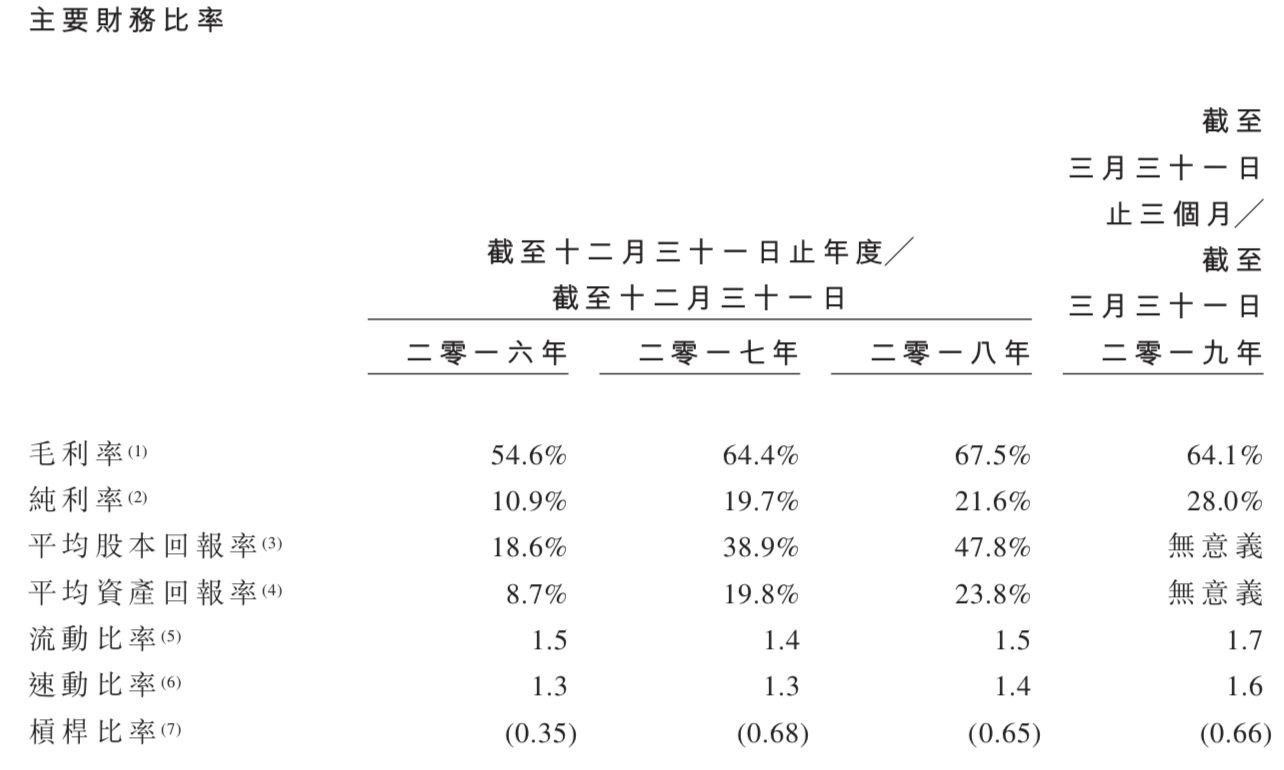

公司在2016-2018年的净资产收益率分别为18.6%、38.9%及47.8%,单就ROE来说几乎无可挑剔。此外,公司的资产负债结构维持着相当健康的比例,其中2018年流动比率及速动比率分别为1.5及1.4,杠杆比率则为-0.65(净负债/总权益)。

资料来源:招股书,华盛证券

值得注意的是,公司的毛利率及净利率均保持逐年提升的态势。2018年,公司的毛利率为67.5%,净利率为21.6%,而这一数据在2016年则分别为54.6%及10.9%。通常来说,长期净利率的提升暗示着一家企业拥有某类经营护城河和持久竞争优势。公司存货周转天数逐期下降,2018年平均存货周转天数仅为57.1天,一定程度上反映产品的畅销程度。

四.核心竞争力及风险点:定位高端的国内品牌领军者,安全及人口结构成隐忧

宏观来看,飞鹤公司所处的婴幼儿配方奶粉市场的行业集中度并不高,市场份额也较为分散,并且市场整体在未来的增长速度趋于滑落。但是细分来看,公司所侧重的高端及超高端产品的市场前景依然广阔,依靠公司国内品牌领军者的身份,依然可以通过品牌优势获得更多溢价。这一点使得公司在较为分散的市场中具有相当程度的竞争优势。此外,随着消费者对国内品牌的接受度上升以及消费升级,飞鹤有望迎来一段高速发展时期。

就风险点来看,编者认为国内人口结构老龄化、少子化将成为婴幼儿配方奶粉市场的隐忧,就目前来看,国人对“二孩政策”的响应度似乎有限,在生育意愿低迷的情形下市场的前景又蒙上一层云翳。此外,值得注意的是食品安全问题,2008年的三聚氰胺事件以及白酒塑化剂事件都表明,食品安全一旦出现事故,不仅会使个别品牌彻底陷落,而且对整个行业的发展都有深远的影响。

最后,鲜奶作为公司产品最主要的原材料,其供应结构过于单一。2018年,公司86.8%的鲜奶供应来源于原生态集团,当期采购额达7.62亿元,占原材料整体成本29%。供应结构单一使得公司经营存在一定风险。

扫码下载智通APP

扫码下载智通APP