城市布局清晰 禹洲地产(01628)未来两年业绩已锁定

智通财经APP获悉,申万宏源发布研究报告称,禹洲地产(01628)股价自9月末触及52 周高位后至今回落三成,期间房地产行业的持续调控为主因,而公司所在区域市场合肥和苏州表现略弱亦不可忽略。但公司未来两年业绩已高度锁定,目前以18年业绩衡量PE约四倍PB 不足1 倍,股息率约8%,且负债规模可控。

另外申万宏源也对公司在部分区域拍得的高价地(厦门、漳州)有所担心,但相对公司整体储备而言风险仍不大,且看好这些城市的长期远景。基于房价和利润率的保守估算,该行预测公司每股净资产值为7.10 港币。给予目标净资产折价35%,12 个月目标价4.61 港币,相对目前股价有18%的升幅,首次覆盖给予增持评级。

预计2020年合约销售额达到1200亿

1994年福建人林龙安(现持股62%)于厦门建立禹洲集团从事房地产开发业务,并在十年间将其发展成厦门市占率最高,此后于2004

年将业务拓展至第二个临近省会城市福州,以及策略性进入长三角核心城市上海,并于2006 年进一步将业务拓展至合肥。于2009

年香港主板上市后的五年间,公司进入了厦门附近的泉州、漳州和龙岩以及合肥周边的蚌埠,核心城市中仅选择性进入天津以拓展环渤海区域。

2014-16 年公司进入快速发展期,在这一波行业主升浪来临前进入了长三角核心城市南京、杭州、布局了中部城市武汉、进军香港,并于2016 年末在当地市场开始进入冷却期后涉足苏州。得益于2015 年以来房地产市场的持续火爆,公司布局的大部分城市都显示出了强劲的购房需求。

公司合约销售从2007年的14亿增至2017年的400亿,十年复合增长率约40%。自上市以来,公司实现了良好的盈利和分红,核心净利从2008 年的2.11 亿元上涨到2016 年的20 亿元,毛利率维持在30-40%之间,派息率超过35%。截至2017年10月底,公司布局城市18个,拥有在建项目约60个,总土地储备约1000万平米。

在已出台房价限涨措施的城市中,申万宏源注意到大部分限制措施针对的是2017 年上市的已有项目的新开楼盘,但对于2018 年上市的新楼盘则允许约5-10%的售价涨幅。另外,所有新项目首期开盘定价通常仅允许开发商在剔除土地购置费、建设费以及资本化利息支出和增值税后获得约10%的毛利。

禹洲地产显著受益于其对核心二线城市进入时机的精准把握,2014-16 年公司准确抓住时机布局了南京、杭州和武汉市场。

如图二所示,相较于历史平均购地成本,禹洲地产过去五年间新开盘项目的平均售价为公司带来了丰厚的利润。尤其是2014 年进入南京市场后,2015 年购入的四个项目快速帮助公司跻身南京市场合约销售额排行榜前十名。

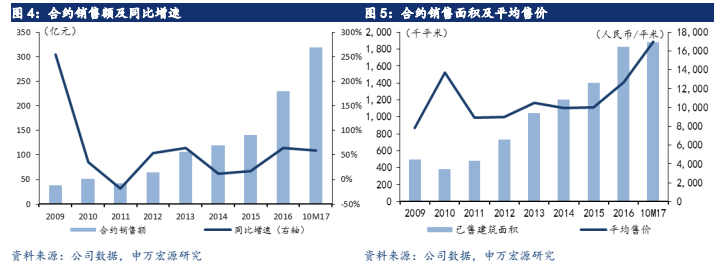

自2009 年上市至2016 年以来,禹洲地产的合约销售额年复合增长率为29%,合约销售面积年复合增长率为21%,同期合约平均售价年复合增长率7%。随着公司在全国范围内扩张版图,2013 年进入漳州和蚌埠市场后销售额超过100 亿(同比增长68%),2016 年进入杭州、武汉和苏州市场后销售额达到230 亿(同比增长66%)。

2017年前10个月,公司实现销售收入320 亿(同比增长59%,高于行业平均48%的同比增速),完成2017 年全年销售目标400 亿(同比增长72%)的80%。2017 年8月,公司将销售目标从300 亿(同比增长29%)提高至400 亿。此外,通过并购在惠州和上海崇明获得的新项目也迅速实现了销售。因此,申万宏源认为禹洲地产完成全年400亿元销售目标压力不大。公司预计2020 年合约销售额达到1200 亿,不过权益占比预计由目前的80-85%下降至70%左右。按照总合约销售额计算,2018-20 年的年复合增长率约为50%,按权益合约销售额计算,2018-20 年的年复合增速约为40%。

布局18个城市,土储达1000万平米

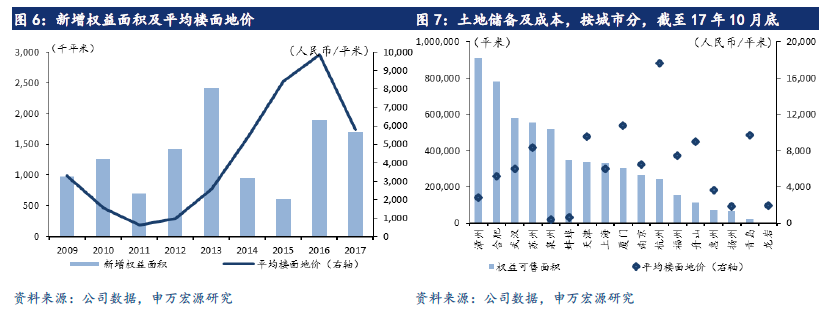

2009年至2016年,公司共花费400亿用于补充土地储备,占同期合约销售额的60%左右,基本与行业平均水平一致。不过从2017开始至11

月中旬,公司新增19个项目(2016年全年新增14个项目),其中归属公司的权益建筑面积为170 万平方米(2016年全年为190万平方米),

支出为125亿元人民币(2016年为168亿人民币),平均楼面成本为7313 人民币/平方米(2016 年为8,877

人民币/平方米)。土地支出占同期权益合约销售额的比例由2016 的80%下降至2017 年的不到50%。

截至目前,禹洲地产已经在全国18 个城市布局,总土地储备达到了1000 万平米左右,平均土地成本为5828 元/平方米,占当期平均售价的35%左右。其中持有面积100 万平米,可售面积约900 万平方米。

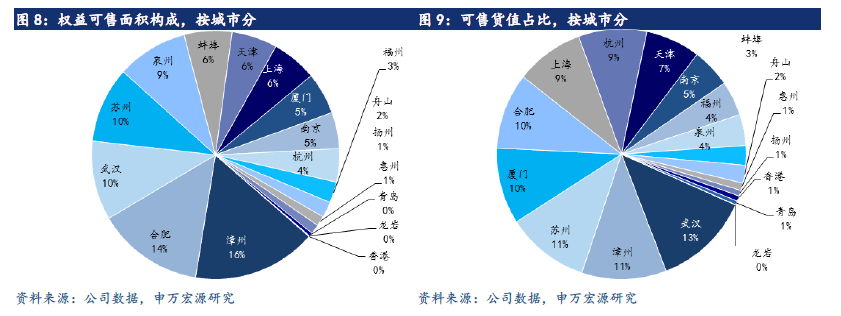

以权益可售面积计算,拥有土地储备排名前五的城市分别为漳州(16%)、合肥(14%)、武汉(10%)、苏州(10%)、泉州(9%),以可售货值计算,排名前五的城市分别为武汉(13%)、漳州(11%)、苏州(11%)、厦门(10%)、合肥(10%),排名5-10 位的城市分别为上海(9%)、杭州(9%)、天津(7%)、南京(5%)、福州(4%),也即这10 个一二线城市合计贡献销售额接近九成。

必须承认的是,在2016-2017 年,尽管核心城市的房地产市场处于严格调控,但土地市场的热情并未减退,禹洲亦在此期间拍得几块地价格略高,以下为2016-2017 年间获得而在2017 年11 月中尚未开盘的项目。较以往时间略长的开盘周期一方面是由于部分新拍土地在政府拍地新规下要求现房销售,另外有部分原因是个别项目遭遇政府严格限价政策而延后开盘时间。

申万宏源预计这些项目会在2018 年开盘,多数项目目前已经有明确的产品设计和目标客户定位,但其中比较担心的是厦门和漳州的这4 个地价较高的项目(蓝色标注),其预计限价政策明年较难有明显松动,届时项目的利润率水平可能承受一定压力。

为了实现公司规模化发展的目标,禹洲地产预计未来三年将城市布局扩大到35 个左右,优先开拓粤港澳大湾区(包括广州、深圳、佛山、东莞、惠州、中山、珠海、江门、肇庆、香港和澳门等城市)和长三角地区(上海、江苏和浙江)。

董事长林龙安表示,公司将寻求包括海外市场在内的收并购机会。申万宏源预计公司去年收购的武汉大型项目毛利率可能达到30%左右。而到今年为止,在19 个新增项目中有5 个是通过收并购获得,其中两个项目分别位于禹洲新进入的两个城市——惠州和扬州,另外三个项目分别位于上海、南京和漳州。值得注意的是,上海和惠州的项目在收购后即迅速实现了销售。

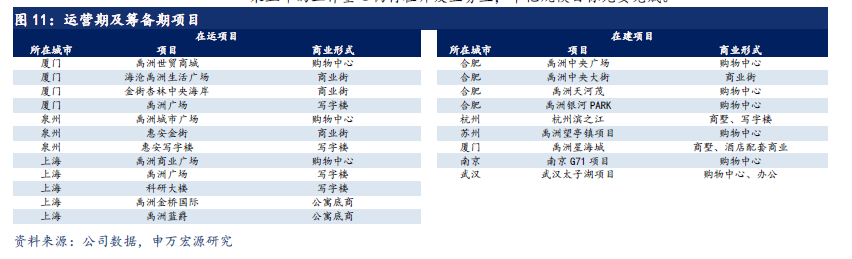

而在开发业务以外,公司近年来在商业地产上亦小有投入。目前在整个土地储备中,商业地产占到十分之一左右,其中,12 个商业物业(办公楼或商场)已经在运营中,另有九个仍在筹备建设阶段。此外,酒店项目中,禹洲嘉美伦酒店公寓项目已于2013 年1 月开业,另有两个项目计划于2018 年开业,有3 个项目(分别位于泉州、合肥和武汉)还在筹备中。

盈利预测

申万宏源预计未来三年公司收益将来自现有项目和未来项目的建设,销售以及收入的确认。不过为了估算公司股票的内在价值,其采用了净资产价值法(NAV),仅考虑公司现有的土地储备销售均价。

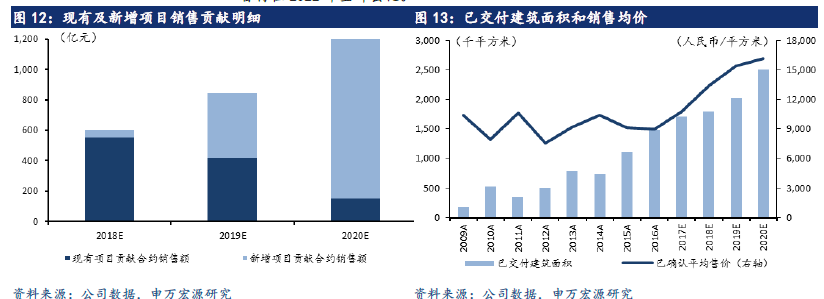

申万宏源估计公司现有项目储备2018 年将贡献合约销售额550 亿(同比增长约40%),加上新增项目贡献的50 亿销售,公司销售总额同比增速将达50%。不过,假设2019年销售额同比增速放缓至41%至850 亿,则公司现有项目仅能贡献合约销售面积的五成,其余部分将需要由新获得的项目补充。到2020 年,大部分销售额将由2018-19 年新获得项目贡献。

根据估算,禹洲地产目前持有的土地储备足以产生约1200 亿元的合约销售,其中归属于公司的权益合约销售约840 亿元。不过这远低于公司计划2020 年将销售额提高至1200 亿元的目标,因此公司需要不断补充土地储备。该行的预测基于公司实现2020 年合约销售达到1200 亿的目标。根据这个假设,预计禹洲地产现有的土地储备将在2022 年全部去化。

关于房价预测,申万宏源预计2018 年房价整体将保持平稳。相较三四线城市,预计一二线城市的房价将更为坚挺,主要由于过去一年一二线城市新开工增速有所放缓(2% VS 三四线城市的20%)。可喜的是,禹洲地产约90%的可销售项目位于一二线城市,不过明年这些城市放松房地产调控政策的可能性较低。

整体而言,2018 年大多数城市的房地产市场将走弱,基于历史价格增速并根据每个城市的限价政策和供求状况,该行预测未来三年房价年均增长率为4%,其中一二线城市同比增长5%,三四线城市同比增长3%。

根据对开发面积年增长约30%的假设,2022 年禹洲地产现有土地储备将耗尽。申万宏源预测2017 年合约销售额400 亿元(同比增长73.0%),2018 年600 亿元(同比增长50.0%),2019 年850 亿元(同比增长41.0%),对应年复合增长率为45%左右。

另外该行还预计公司2017 年净利润为30 亿元(同比增长67.8%),2018 年为38 亿元(同比增长27.7%)和2019 年为46 亿元(同比增长21.7%),对应2017-19 年每股收益为0.75 元(+62.%),0.91 元(+20.6%)和1.11 元(+21.7%)。剔除税后重估收益,预测公司2017-19 年核心净利润分别为28 亿元(+38.5%),37亿元(+28.8%)和45 亿元(+22.4%),对应核心每股收益分别为0.72 元(+34%),0.87元(+22%)和1.07 元(+22%)。

19年手持现金有望增至214亿

随着规模的扩大,禹洲地产的净负债率从2009 年的历史低位17%上升至近期的70%以上,而平均借贷成本则从2012 年高位的9.7%下降至2017

年上半年的6.0%左右。在披露中报业绩后,公司于2017 年9 月宣布以每股4.53 元港币(8%市价折价,1.4 倍PB)配售3.5

亿股(扩大公司股本9.1%),融资14 亿人民币。此后公司亦于9 月末在离岸市场发行3 亿美金(息率5.38%)永续债,并在11 月初公告赎回2.5 亿美金19

年到期的优先票据(息率9%),进一步降低借贷成本。

截至2016 年末,公司手持现金达174 亿元,申万宏源预计随着未来三年现金流的改善,公司手持现金有望在2019 年底增加至214 亿元。负债方面,申万宏源预计净负债率将从2016 年的72%上升到2017 年的约80%,考虑到大量的收并购支出,预计其2018-19 年净负债率也将维持在这个较高的位置。不过,总体来看,申万宏源认为公司的总债务规模仍然可控,现金流风险很小。

估值

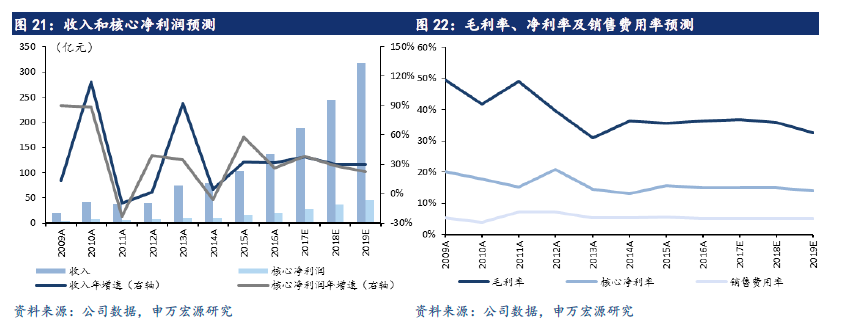

物业销售仍是禹洲地产最大的收入来源,占公司总收入比例高达98%,2009-16 年年复合增速达32%。2009-16

年,公司总收入年复合增长率为32%,核心净利润年复合增长率为26%。同期,禹洲地产的平均毛利率保持在40%以上,核心净利率为16%。虽然2017

年上半年公司毛利率回落至33.0%,但仍高于行业28.8%的平均水平。

自2009 年上市以来,公司一直保持着相对稳定的派息政策,每年平均派息比率34%。公司承诺2017 年保持35%的派息比率,管理层计划将未来的派息比率保持在核心净利的30%以上。鉴于公司未来的购地计划和净负债率,我们认为2018-20 年派息率很可能降至30%以上的水平。公司目前的股价对应约8%的股息率。

申万宏源使用资产净值法预测禹洲地产的内在价值,预测公司每股净资产值为7.10 港币,其中开发物业贡献总资产值的76%,投资物业贡献剩余的24%。

另外申万宏源注意到投资者担忧禹洲地产的增速目标过于乐观,认为土地储备不足以支撑如此快速的增长,且担心在地价较高时继续大幅购买土地可能导致公司利润率承压。但基于敏感性分析,该行发现公司目前的股价已经反映了市场的悲观预期(对应

市场预计2018 年房价下跌约15%,随后两年平均每年下降约15%),认为这一观点过度悲观。虽然公司在厦门和漳州收购的个别项目地价较高,但相对于土地总储备和总债务规模而言,风险仍然可控。(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP